WEEX唯客

-

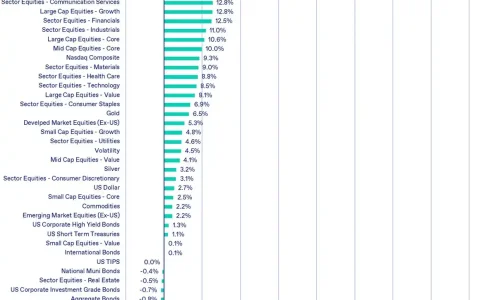

底層區塊鏈數據顯示:目前仍處於加密牛市早期

儘管CME 上已經有基於以太坊期貨交易的ETF,但以太坊現貨ETF 核准的可能性並不高。目前距離 SEC 第一個最終截止日期還有不到 6 週時間,我們看到 SEC 與發行人之間的會議為零。而在推出現貨比特幣 ETF 之前,發行人和監管機構至少舉行了 2 打會議。

-

行情飛天,快閃狂歡,把握每一刻!

合約收益快閃活動!曬單即可賺取USDT!

-

WEEX交易所四大活動同啟,空投百萬USDT,個人最高可得1.3萬U

近期行情波瀾壯闊,比特幣在ETF 推動下屢創新高,已突破人民幣、日圓等多種法幣計價的歷史高點。 同時,狂暴牛市之下暗潮湧動,比特幣吸血、行情急漲急跌、MEME 幣爆拉,市場風格急速轉換,給合約交易者帶來巨大挑戰。人生最痛苦的是,一覺醒來,打開手機,牛還在,倉位沒了。因此,很多人晚上睡覺前不是減倉,就是補充保證金,方能安心入眠。 這時候,選擇一家安全穩健、深度好的平台成為第一要務,可以降低爆倉幾率。WEEX唯客交易所是全球交易深度最好的合約平台之一,位居CMC 交易所流動性排名前五,訂單厚度、價差領先同行,微秒級撮合,最高10,000 TPS,零滑點、零插針,最大程度降低交易成本及流動性風險,讓用戶面對極端行情也能絲滑無憂。 2023 年11 月,WEEX唯客上線合約Pro 交易,支援所有U 本位合約對共享保證金,虧損部位和獲利部位相互對沖,降低保證金佔用和爆倉風險。同時,WEEX合約Pro 提供全球最低費率,Maker(掛單)0 手續費,Taker(吃單)0.06%,讓你零成本輕鬆無憂。 目前,為慶祝BTC 突破64,000 美元創28 個月新高,喜迎69,000 以上歷史新高,WEEX唯客交易所祭出四大重磅活動,累計提供百萬USDT 獎勵,為你的保證金充值,助你遨遊牛市! 以下活動均無KYC 要求,四個活動相互獨立,合約交易、合約Pro 交易用戶均可參與,所有獎勵均可疊加領取,單名用戶最高可領取金額預計超過13,000 USDT。 WEEX合約嘉年華第7 期:最高領取3,784 USDT 活動時間:2024/3/4 00:00-2024/3/8 23:59(UTC+8) 獎勵一:每日簽到獎 活動期間,完成交易額任務,即可領取每日簽到獎勵。獎勵隔天發放,具體獎勵安排如下: Day 1:累計合約交易量≥ 200,000 USDT,獎勵5 USDT; Day 2:累計合約交易量≥ 500,000 USDT,獎勵6 USDT; Day 3:累計合約交易量≥ 800,000 USDT,獎勵10 USDT; Day 4:累計合約交易量≥ 1,000,000 USDT,獎勵15 USDT; Day 5:累計合約交易量≥ 1,200,000 USDT,獎勵20 USDT。 獎勵二:每日幸運獎 活動期間,每日前1,000 名交易額達80,000 USDT 的用戶,可隨機獲得1~8 USDT 體驗金,獎勵隔天發放。 獎勵三:交易瓜分18,888 U 活動期間,用戶交易額排名前1,000 名的用戶,依以下規則瓜分獎金池: 以上獎勵一、獎勵二、獎勵三可同時領取,單人最高可獲得3,784 USDT。 Super W 超級盃第5 期:最高領取3,280 USDT 活動時間:2024/3/4 00:00-2024/3/10 23:59(UTC+8) 獎勵一:超級盃空投 活動期間,使用槓桿≥ 20 倍,每日前1,000 名交易額達到80,000 USDT 的用戶,可隨機獲得1~20 USDT 體驗金獎勵,獎勵隔天發放。 獎勵二:超級盃登頂獎,瓜分10,000 USDT 活動僅計算20 倍槓桿以上交易用戶,排行榜獎勵規則如下: 獎勵三:超級盃幸運獎 活動期間,每日完成任何一筆交易,即可預設參與抽獎,有機會領取1-20 USDT 體驗金,獎勵隔天發放。 合約熱門幣錦標賽第4 期:贏取30,000 USDT 活動時間:2024/3/4 00:00-2024/3/10 23:59 (UTC+8) 參與方式:使用20-200 倍槓桿交易除BTC、ETH 以外的其他幣對,交易量> 0 自動參與 獎勵一:交易瓜分14,000 USDT 合約交易量≥ 10,000 USDT 的用戶,每日均可參與瓜分2,000 USDT,保底1 USDT,7 天總獎池14,000 USDT,獎勵隔日發放。 獎勵二:錦標賽排位瓜分16,000 USDT 交易量≥ 90,000 USDT 且交易量排名前500 的用戶,按交易量佔比瓜分獎池,最高獎勵1,500 USDT。 WEEX 3 月遊戲:瓜分655,200 USDT 活動時間:2024/3/4 00:00-2024/3/17 23:59(UTC+8) 獎勵一:儲值& 交易,贏取2,024 USDT 活動期間,同時達到累積儲值及交易量門檻的用戶,可獲得對應獎勵,共發放2,024 USDT,限前300 名達成任務的用戶參與: 獎勵二:淨儲值挑戰,瓜分20,000 USDT 以淨儲值金額排名,前10 名依排名瓜分12,200 USDT 體驗金,11-100 名依淨儲值金額等比例瓜分7,800 USDT。 獎勵三:3 月遊戲幸運獎 活動期間,參與任意幣對交易,當日累計合約交易量≥ 1,000 USDT,即預設參與抽獎,有機會領取1-10 USDT 體驗金,每日設定2,000 USDT 體驗金牌池,先到先得。 以上獎勵一、獎勵二、獎勵三可同時領取,單人最高可獲得4,164 USDT。

-

關於假平台冒用「寶二爺」名義進行「WEEX平台幣私募」詐騙的風險提示

近日,WEEX唯客交易所客服接到用戶爆料,有人在社群平台上發布所謂由「寶二爺」站台的「WEEX平台幣」虛假宣傳,拉人購買「平台幣」,進行詐騙活動。 得知此事後,WEEX唯客高度重視。 首先,WEEX唯客截至目前未公開進行任何平台幣的私募銷售活動;其次,WEEX唯客也未與「寶二爺」(郭宏才先生)進行過任何合作。 本著對廣大用戶和寶二爺負責的態度,WEEX唯客已第一時間向相關社交平台投訴,請平台刪除了上述虛假資訊。 同時,寶二爺本人也多次提醒前來找他求證的用戶「小心詐騙」。 但由於騙子狡兔三窟、四處釣魚,目前仍有不少用戶上當受騙,使得WEEX唯客交易所和寶二爺個人的名譽雙雙受到侵害。 為此,WEEX唯客已聯繫寶二爺建立了「盜版WEEX維權群」,協助受害者收集詐騙團伙的線索證據,找出真兇報警。 根據WEEX唯客查實,本次「平台幣私募」詐騙活動受害者資金流向了仿冒WEEX唯客的假平台。 🔔 再次提醒:WEEX唯客交易所目前僅提供加密貨幣現貨交易和合約交易,從未公開進行任何平台幣私募活動,也未開展任何「新幣申購」「挖礦」「選擇權交易」業務,平台任何 業務變動請以官網(weex.com)公告為準,請勿輕信任何第三方平台或個人提供的資訊。 下載安裝WEEX App請務必透過App Store、Google Play等官方商城搜尋下載,或透過WEEX官方網站提供的下載通道下載APK安裝套件。 請勿輕信或點擊任何來源不明的下載連結。 更多防詐資訊請查看 >>澄清打假公告及詐騙套路防範<< 如您有拿不准的網址、信箱、電話號碼、Telegram、微訊號、QQ號等,皆可前往WEEX官網驗證頻道進行驗證。 (WEEX官網驗證頻道連結 : https://www.weex.com/zh-TW/official-verification) 經驗證,上述假郭宏才先生實施詐騙的QQ號為「非WEEX官方管道」。

-

WEEX合約Pro交易爭霸賽第2期:每天有空投,最高可獲1380U

EEX唯客交易所「合約Pro交易爭霸賽」第1期已完美落幕。 趁勝追擊,再啟旅程,WEEX唯客將於2024/1/25 00:00-2024/1/31 23:59(UTC+8)推出「合約Pro交易爭霸賽」第2期。

-

WEEX交易所2023年累計賠付458萬美元 勇于擔當堅守對用戶承諾

這不是一句輕俏討喜的Slogan,而是WEEX交易所對百萬用戶一諾千金的責任和擔當。

-

中、長線利好共振,機構直呼基本面“從未如此美好”

一根大陽線,千軍萬馬來相見!

WEEX 唯客交易所行情顯示,比特幣價格時隔 20 個月再次站上40,000 美元,以太坊也於今日凌晨站上 2,200 美元,創 2022 年 5 月以來新高。

-

WEEX交易所真的玩很大!轉推送1BTC

家人們誰懂啊! WEEX交易所這次算是豁出去了,真幣、真U、真BTC,達到活動條件就送,這運營這是要把老闆幹破產的節奏吧。

-

0手續費挑戰3週30倍合約大神,贏大疆無人機、全國任何雙人遊

跟著交易大神賺錢,享受全網最低手續費,還可衝刺全國雙人酒店往返機票/大疆無人機頂配,快來 WEEX 實現你的願望清單吧!

-

WEEX社群活躍度位居中文Crypto第二,交易所第一

Telegram 頻道群組數據看板TGStat 顯示,依參與者排名,WEEX 唯客官方中文交流群(t.me/weex_group)均位列中文Crypto 第五,交易平台第三,僅次於歐易OKX官方中文群 和幣安官方中文群

-

親測! 0成本0門檻立領1000元,還可瓜分1.7萬U獎金池

BTC 一天拉升 10%,重回 38,000,山寨幣繼續飛,鏈上鏈下空投羊毛也是應接不暇。 相較於鏈上擼毛要忍受昂貴的 Gas 費,交易所空投活動有時候也很香。

-

WEEX推出合約Pro,上線共享保證金,0手續費全網公測中

WEEX 唯客交易所近日完成合約交易重大升級,上線合約 Pro 交易,支援所有 U 本位合約幣對共享保證金,滿足用戶高效靈活的資金管理需求。

-

WEEX安全防詐專欄:防範釣魚攻擊、警惕假唯客客服與工作人員

近期發現有盜用官方身分私聊詐騙,蓄意對WEEX唯客進行惡意抹黑中傷,使用P圖的方式散佈不實謠言,惡意散步包含「停機」「清退」「資金異常」等打擊交易所的資訊 ,皆為不實謠言,目的在於詐騙用戶資金。 若有發現異常,請立即通報WEEX交易所客服。

-

WEEX編譯|市場走勢隱含的ETF規模預期為180億美元,11月關注兩個關鍵日期

比特幣價格最近一直上漲,不僅創 10 月 16 日假新聞釋放「動物精神」以來的新高,也重新點燃了 6 月中旬以來的 ETF 熱潮

-

週期早晚會砸到你頭上,重要的是在此之前你該做什麼

WEEX 唯客交易所在 2022 年加密冬天中逆勢崛起,目前已躋身 CMC 衍生品交易所 Top10、非小號全球交易所綜合排名前 20。 平台已上線高防系統,為迎接牛市中更大的流量湧入做好準備,即將上線共享保證金系統,助力用戶更好地管理倉位、提升資金利用率。 WEEX 沒有浪費上一輪回撤週期的危機,也會緊緊抓住新一輪牛市週期的機會。

-

WEEX Insight 今日熱幣推薦:MINA、FIL、CFX、POLYX

*WEEX Insight資訊謹供參考,不構成任何投資建議,亦無招攬開戶要約。