SEC

-

從ETF、IPO到DAT、穩定幣,TradFi續寫加密市場敘事

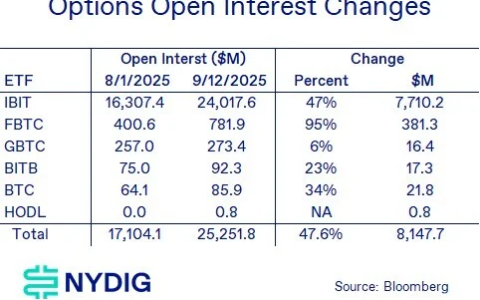

為什麼穩定幣批評者搞錯方向了? 根據 DefiLlama 的數據,穩定幣目前的價值超過 2,870 億美元,今年迄今已成長約 38%,已成為本輪經濟週期的決定性因素之一。 《GENIUS 法案》的通過進一步鞏固了穩定幣的地位,該法案賦予它明確的法律基礎,並引起了金融科技公司、銀行和支付服務提供者的注意。 然而,與任何新技術或金融創新一樣,監管也產生了一些意想不到的極端情況。最突出的例子是計息穩定幣,該類產品曾遭到銀行業的遊說反對,最後被禁止。銀行反對的原因是,擔心計息穩定幣會竊取銀行傳統的存款基礎,而存款基礎是其貸款業務的核心。 批評者認為銀行處於劣勢 近期的報告顯示,銀行業對 Coinbase 等平台提供穩定幣存款獎勵的做法日益不滿。諷刺的是,銀行先前曾遊說禁止發行計息穩定幣,以保護其存款基礎,然而這項政策非但沒有保障存款安全,反而將收益機會轉移到了加密平台上。例如,Coinbase 為 USDC 餘額提供高達 4.1% 的收益,並將這些支出標記為「獎勵」而非利息,儘管從持有者的角度來看,這很大程度上只是字面上的差別。 此舉之所以行之有效,是因為穩定幣的商業模式。基於 Circle 提交的 IPO 文件,我們現在對穩定幣的業務有了更多的了解。大多數投資大眾都知道,穩定幣發行者從用戶吸收美元,並發行相應數量的穩定幣。這些美元被投資於各種低風險且能帶來回報的工具。這些投資收益歸發行者所有,例如發行 USDC 的 Circle 和發行 USDT 的 Tether。 發行人與託管人 穩定幣爭論中的一個關鍵細微差別是發行人和託管人之間的區別。 Circle 發行 USDC,而 Coinbase 等平台則充當託管人。根據法律,USDC 本身不能支付利息,《GENIUS 法案》明確禁止穩定幣發行人這樣做。然而,穩定幣託管人可以向用戶支付「獎勵」,資金通常來自與 Circle 簽訂的收益分成協議,而 Coinbase 還會拿一部分自有資金來補充。與銀行存款不同,USDC 餘額不能被視為聯邦存款保險公司(FDIC)承保的負債,這意味著銀行在未先贖回美元的情況下不能以 USDC 為抵押發放貸款。 收益共享帶來獎勵 Circle 的文件揭露了這些獎勵的資金來源。作為 USDC 的共同創始人,Coinbase 獲得了 Circle 的部分儲備收入,這使得其 USDC 餘額收益高於 Circle 自身。這筆收入加上 Coinbase 平台的充值,構成了提供給用戶獎勵的基礎,這些獎勵在實質上類似於利息,儘管形式上並非如此。與 Coinbase 不同的是,Binance 在 2024 年從 Circle 獲得了 6,025 萬美元的預付款,用於促進 USDC 的分發。 銀行需要發揮創造力 銀行也可以託管穩定幣,只需將它視為受保險的存款,以便用作貸款抵押(以及其他用途)。實際上,銀行也可以採用類似 Coinbase 的模式:從託管的 USDC 餘額中與 Circle 分享收益,將其中一部分收益以獎勵的形式回饋給用客戶,並將該產品的定位歸類為即時支付、跨境結算和外匯兌換服務。因此,當批評人士抱怨銀行因為「穩定幣無法支付利息」而處於競爭劣勢時,他們忽略了重點:銀行不需要穩定幣來支付利息,他們只需要在如何分享回報方面發揮一點創意。 TradFi 繼續推動加密市場發展 在過去的 18 個月裡,加密敘事的主要驅動力越來越多地源自傳統金融市場。先是 ETF 的獲批,隨後是企業 Bitcoin 儲備、Circle 等公司高調的 IPO,以及最近專門為 Bitcoin 儲備而成立的公司(通常被稱為數位資產財庫公司,DAT)。 這種演變反映了市場關注點的擴大。分析重點已從區塊鏈特定活動轉向傳統的財務申報和市場結構。 SEC 的 EDGAR 資料庫和彭博終端機比區塊瀏覽器和鏈上資料變得更加重要。除了偶爾出現的大額轉帳外,Bitcoin 的區塊鏈活動相對低迷,而實質進展正發生在 IPO 市場、公司資產負債表和各類融資事件方面。 上週 Figure 和 Gemini 的公開募股延續了這一趨勢。它們與 Circle、eToro、Bullish 和 Galaxy 一樣,正藉助當前有利的美國監管環境來拓展資本市場機會。 此外,一個新的 DAT 項目——Forward Industries(FORD)正式上線,其擁有價值 16.5 億美元的 Solana 財庫,由Galaxy、Jump 和 Multicoin 支持。這些發展凸顯了傳統金融基礎設施已成為數位資產創新和資本配置的主要立場。 上週,我們看到了一筆引人注目的 DAT 互投案例,即一個 DAT 投資另一個 DAT:Nakamoto/Kindly(NAKA)在 Metaplanet(MTPLF)14.5 億美元的融資中認購了 3,000 萬美元的份額。此次收購以現金支付,理論上合情合理,因為 NAKA 的交易價格是修正淨資產值(mNAV)的 2.5 倍,MTPLF 的交易價格為 1.6 倍。我們認為這可能會成為一種趨勢,未來 DAT 之間可能會透過類似交易變得更加緊密關聯。 選擇權未平倉合約飆升,交易量下降 7 月 29 日,SEC 批准將數隻 BTC ETF 的持股上限提高至原來的十倍,並批准了一檔基金的選擇權交易。自此之後,BTC ETF 的未平倉量在不到 6 週的時間內增加了 47.6%。同期,Bitcoin 在各期限上的隱含波動率下降了約 10%,約 4 個點。年初至今,Bitcoin 隱含波動率下降了約 40%,具體幅度取決於不同的期限。雖然持倉上限的增加並不是導致波動率下降的唯一原因,但持倉額度的擴大可能強化了波動率下降的趨勢。 值得注意的是,FBTC 是唯一未獲批准將持股限額提高 10 倍的現有 BTC ETF,因為其未提交相關申請。我們最初預計,這可能會威脅到它作為第二大 ETF 的地位。然而,FBTC 卻取得了最強勁的成長。可能的解釋是,交易者先前對 FBTC 選擇權的利用不足,因此儘管持倉限額未變,但仍有空間實現超額成長。 上週市場回顧 WEEX 唯客交易所數據顯示,上週 Bitcoin 上漲 4.2%,一度突破 11.6 萬美元,隨後回落。上週幾乎所有其他資產類別也都出現上漲,標普 500 指數和納斯達克 100 指數均創歷史新高。黃金上漲近 2%,年初至今回報率達 38%。債券也表現不錯,投資等級債券、公司債和長期美國公債都上漲。 在此背景下,美元指數(DXY)繼續在低點附近徘徊。美元疲軟,加上實際利率下行,對風險資產和價值儲存工具起到了推波助瀾的作用。此外,降息前景日益看好,這為本輪週期的持續提供了強勁支撐。 上週重要新聞 投資方面: 7 兆美元的現金儲備或將推動 BTC 及山寨幣新一輪上漲 2023 年夏季迴響:BTC 波動性將飆升 高盛發現,越來越多的家族辦公室對加密幣感興趣 WEEX Token (WXT) 價格創新高,一度觸及 $0.045478 監理與稅收: 新任白宮加密顧問 Patrick Witt 稱市場結構法案為最高優先級 Brian Quintenz 指責 Tyler Winklevoss 遊說川普阻止其擔任 CFTC 主席 公司和技術: 加密資產管理公司 CoinShares 達成美股 SPAC 交易 Bukele 稱薩爾瓦多購買了價值 230 萬美元的 BTC,以紀念 Bitcoin 法案頒布一周年 Ledger CTO 警告用戶在大規模 NPM 供應鏈攻擊期間暫停鏈上交易 Binance 與富蘭克林鄧普頓聯手拓展數位資產產品 WEEX 交易所團隊受邀參與多特蒙德產業交流 Metaplanet 擬發行 14.5 億美元股票,用於購買 BTC 和調整財庫 華爾街穩定幣人才競爭推動薪資飆升 近期大事件 9 月 17 日 – FOMC 利率決議 9 月 26 日 – CME 到期日

-

WEEX觀察:SEC聚焦金融監管與隱私,全球加密政策或迎關鍵調整

近期,美國證券交易委員會(SEC)旗下的加密貨幣工作小組宣布,將於10月17日舉行一場以「金融監管與隱私」為核心議題的公開圓桌會議。該會議由委員 Hester Peirce 主導,是 SEC 在前主席 Gary Gensler 離任後舉行的第六場數位資產專題活動。自8月以來,SEC已展開一系列與加密產業相關的討論,並計劃在12月前完成十場圓桌會議,逐步形成系統性政策考量。 這意味著,在經歷數年的強監管與高壓執法之後,美國監管機構的立場正在出現微妙轉變:一方面,他們仍然強調金融體系的安全與透明;另一方面,也開始正視用戶隱私保護與產業發展需求之間的平衡。 政策調整訊號逐步釋放 WEEX唯客Blog從已公佈的資訊來看,SEC近期提出了兩項值得關注的舉措: 同時,SEC與商品期貨交易委員會(CFTC)在2025年以來也表現出更為克制的監管姿態,多項針對加密公司的調查與訴訟被撤銷。這種態度的轉變,反映出美國監管層正探索更成熟的市場結構,例如 24/7資本市場模式 的可能性,以及如何實現現貨與衍生性商品市場的協調監管。此外,美國國會正在審議的《負責任金融創新法案》也被外界寄予厚望。該法案預計在2026年前成為法律,進一步明確 SEC 與 CFTC 的監管邊界。如果順利落地,美國加密市場的法律框架將更加清晰,對全球市場也會產生外溢效應。 隱私與合規的長期博弈 在所有議題中,「隱私」無疑是最敏感的一環。監管機構關注的重點在於:如何確保打擊洗錢、恐怖主義融資等違法行為的同時,不至於過度侵犯一般用戶的合法隱私。這意味著像零知識證明、隱私交易工具、混幣器等技術可能會被重新審視。對於使用者而言,他們既希望資金與資料安全,也希望個人隱私不被過度收集;而對監管者而言,透明度和可追溯性則是不可讓步的底線。如何找到平衡點,將決定加密產業下一階段的發展空間。 全球市場的連鎖反應 作為全球金融的風向標,美國的政策動嚮往往會對其他司法轄區產生示範效應。歐盟、日本、新加坡等地的監管機構,也可能根據美國經驗調整本地規則。這不僅影響交易所的跨國合規成本,也關係到投資人能否享受更穩定的市場環境。因此,無論是專案方、投資機構或交易平台,都需要對這些變化保持高度關注。對使用者而言,更清晰的監管框架意味著安全與預期的提升;對於產業而言,則可能推動形成更接近國際標準的合規體系。 WEEX視角:合規與使用者體驗並重 對全球化交易所而言,合規不僅是一種責任,更是一種長期競爭力。 WEEX唯客交易所在過去幾年中,始終將風控系統建設與用戶保障放在首位,並持續關注各國監管動態,以確保平台能夠在合規框架內穩定運作。同時,WEEX唯客交易所也不斷提升用戶體驗: 從WEEX唯客Blog的角度來看,SEC即將舉行的這類討論並非單一市場事件,而是產業逐步走向 「合規化、透明化、長期化」 的關鍵節點。合規框架越清晰,使用者的信心就越強,這也為真正專注於長期發展的平台帶來更多空間。

-

發行、託管、交易三箭齊發,SEC新政將如何重塑加密資產未來?

2025年5月7日,在美國證券交易委員會(SEC)主導的代幣化加密工作小組圓桌會議上,新任SEC主席首次公開亮相,並發表了一場意義深遠的演講。這場演說不僅標誌著美國加密政策監管方向的潛在轉折點,也讓「加密資產發行、託管、交易」三大核心議題浮出水面。對於正處於轉型期的區塊鏈產業而言,這或許是一場長期博弈後的破冰訊號。 鏈上證券的興起:加密資產不再「遊離」監管邊界 SEC新任主席明確指出:越來越多的證券產品正從傳統「鏈下」資料庫遷移至「鏈上」帳本系統。這不僅是科技的革新,更是金融體系架構的重構。鏈上證券將透過智慧合約自動分紅、提升透明度、增強可追溯性,有潛力改寫資產的發行、交易與管理邏輯。 而代幣化資產,也不再只是DeFi或NFT的代名詞,它正向實體資產、房地產債權、企業股權等領域擴展,成為資本形成的新手段。這種趨勢要求現行的證券監理規則必須“鏈上升級”,以適應前所未有的金融形態。 三大監理支柱落地在即:發行、託管、交易邁入清晰化 本次演講中,SEC首次系統性地提出了未來加密監管的新框架,明確地從以下三大核心環節推進「去模糊化」監管: SEC正在研究是否需要設立全新的豁免機製或安全港條款,以為加密資產發行提供合理路徑。目前,一些代幣發行行為是否屬於證券有爭議,這讓創業團隊在法律上陷入兩難。新主席強調,將推動發行監理清晰化,並考慮給予合理彈性。 在機構入場與使用者保護的雙重壓力下,SEC關注「合格託管人」身分的界定,尤其是在《顧問法》和《投資公司法》框架下。演講提到,部分主流加密託管方式可望獲得合理豁免,這對交易所、錢包服務商和基金管理者意義重大。 SEC首度表達支持註冊經紀商、ATS平台(替代交易系統)結合證券與非證券產品,開發「超級應用程式」的意願。這項轉變打破了長期以來加密交易品類的限制,也為未來多元資產混合撮合機制開啟想像空間。 從執法到規則制定:監管思路發生根本轉向 與前任時期動輒以罰代管的做法不同,目前的SEC更傾向於透過制定正式規則、釋義和指導意見來設定市場預期。這種方式強調「明確、可預測、基於合規」的監管邏輯,不僅有利於保護投資者,也鼓勵合規創新。 例如,加密資產是否屬於證券的爭議,將不再主要透過執法行動裁定,而是透過規則制定、事先溝通與過渡安排來達成共識。這將降低企業在合規路徑上的不確定性。 產業展望:誰將從新政中受益? SEC此次釋放的監管訊號,將深遠影響以下幾類市場參與者: 然而,一些缺乏合規意識的項目方、以「繞監管」為常態的鏈上應用,或將在新規中面臨淘汰。 總結:合規不是束縛,而是未來的門票 SEC新主席的首次演講,釋放出清晰信號——加密產業即將進入「明規則、重合規、鼓勵創新」的新時代。從發行到交易全鏈條的合規標準化,不是壓制,而是賦能。 對於專案方與平台而言,當務之急是建立與監管框架對接的能力,提前佈局合規化路線。在新時代的加密浪潮中,真正擁有長線價值的,不是炒作,而是敢於擁抱規則的創新者。 未來友善鼓勵創新的加密產業環境、寬鬆規範的加密監管環境」開始逐漸在落地了

-

比特幣進財政?亞利桑那州設立美國首個加密儲備庫,新法案釋放的三大訊號!

在去中心化貨幣席捲全球的時代浪潮中,加密貨幣的地位正悄悄發生著根本性的改變。 2025年5月,美國亞利桑那州一項頗具突破性的立法正式生效:該州成為美國首個建立「官方加密貨幣儲備庫」的州政府。這不僅是地方政府首次以法律形式認可並配置加密資產,更可能成為推動比特幣和其他主流加密貨幣邁向「國家級資產」的轉捩點。 這項新法的通過,無疑為全球加密產業注入了一針強心劑。但它的實際意義遠不止於“加密友好”,而是釋放出三大深層信號,或許將重塑未來數位資產的監管與定位框架。 訊號一:加密貨幣開始獲得「準主權等級」的認可 與過去只是允許私人和機構持有不同,亞利桑那州的這項儲備庫法案,將加密資產正式納入地方政府財政工具範疇。這意味著,比特幣、以太坊等可能被作為州政府資產配置的一部分,用於對沖通膨、儲備財富甚至財政調配。 這是一個重大轉折點。它顯示美國的某些地方政體,開始將加密資產從「投機品」視為「資產負債表工具」。雖然暫未公佈具體持倉細節,但業內普遍預期 BTC、ETH、USDT 等穩定幣或主流資產將進入儲備範圍。 訊號二:去美元化趨勢下的資產避險策略 隨著全球多國持續探索“去美元化”,以及聯準會的長期高利率策略對州財政構成壓力,加密貨幣成為地方政府尋求另類儲備工具的潛在選項。亞利桑那州此舉,或許正是為財政資產進行結構性風險避險的一環。 與黃金類似,比特幣具備「有限總量、不受通膨幹擾、24/7 可流通」的優勢。在州層級配置加密資產,也可能是為了增強州財政的抗通膨能力,並在未來危機中擁有更多「無關聯資產」選項。 訊號三:為其他州提供「模板」與合規路徑 亞利桑那州並非首次在加密立法上走在前面。早在2022年,該州就曾提案將 BTC 設為法定支付手段,雖然最終未獲通過,但顯示其政策態度開放。 此次設立儲備庫的法案落地後,或將引發「政策模仿效應」。目前,包括佛羅裡達州、懷俄明州、德克薩斯州在內的多個州已在積極推動加密友好立法。一旦亞利桑那州模式運作順利,其他州或許也將開始建立自己的“數位資產儲備機制”,從而推動加密資產在美國實現“從民間走入政府資產負債表”的歷史躍遷。 現實挑戰:技術、監管與波動性 儘管前景誘人,但「加密資產入財政」仍面臨許多現實挑戰: 這些問題若無法妥善解決,反而可能削弱公眾信任。但它們同時也提供了龐大的政策與技術創新空間,吸引越來越多 Web3 安全、合規解決方案的關注。 比特幣(BTC)目前價格為 98,774.05 美元,24 小時交易量為 449.9 億美元,近期漲幅為 2.18%。比特幣市值為 1.96 兆美元,佔 64.5% 的市場主導地位。這些數據由 CoinMarketCap 於 5 月 8 日更新,展現了比特幣在市場上的顯著地位。 比特币(BTC),日线图,CoinMarketCap 截图,UTC 时间 2025 年 5 月 8 日 02:49。资料来源:CoinMarketCap 總結: 亞利桑那州的這一動作,是像徵意義遠大於實質配置的第一步。但歷史經驗告訴我們,重要的不是第一個儲備了多少加密資產,而是「第一個吃螃蟹」的行為所帶來的示範效應。當政府開始把加密資產作為正規工具納入治理框架時,加密世界或許正迎來一輪新的製度變革浪潮。 這一次,傳統金融的「避風港」正在被重新定義。

-

從SEC撤銷Ian Balina訴訟,看美國加密監管政策的新方向

隨著美國證券交易委員會(SEC)近期撤銷對加密KOL Ian Balina 的指控,加密產業內部開始出現一種聲音:美國的監管態度是否正在發生根本性轉變?這一動向不僅影響到影響者與代幣項目的風險認知,更可能重塑整個Web3行業對「合法合規」與「創新自由」之間平衡的判斷。 SEC撤訴事件背景回顧 在2022年,Ian Balina 因參與 Sparkster(SPRK)代幣的推廣與分發,被SEC指控涉嫌未經註冊進行證券發行。彼時正值市場泡沫高漲、各種ICO項目橫行,而SEC採取高壓打擊路線以遏制非法融資與投資者欺詐。此案亦被外界視為SEC針對加密社群KOL問責的「範例案件」。 然而,在2024年底到2025年初,美國政界與金融監管圈正經歷一場潛移默化的變革。SEC悄然撤銷對包括Ian Balina在內的多起訴訟,與其同時的還有對Coinbase與PayPal等公司的調查轉向緩和,信號明確:監管機構正試圖與加密產業建立更具建設性的合作關係。 業界觀察:SEC政策優先順序正在調整 這起訴訟的撤銷意味著什麼?從監管學的角度來看,這反映出SEC內部的「資源再分配」:與其在邊界模糊的案件上消耗大量執法成本,不如將更多注意力投向實質性欺詐與用戶資金安全風險上。 這種策略的轉變,有利於緩解加密初創項目的「合規焦慮」,同時也釋放出一個積極訊號——SEC願意為合規的創新留出空間。 影響者角色的重塑 對加密影響者來說,Balina 案撤訴不意味著「免責時代」的來臨。事實上,這反而強化了影響者應盡的資訊披露與推廣合規責任。影響者不再只是“幫項目說話的人”,而是信息可信度的傳遞者,其行為正逐步納入法律規範與社群審視雙重監管中。 這也可能促使更多KOL選擇與合規交易所與項目合作,遠離空投亂象與惡性割韭菜操作。 加密產業下一階段:在不確定中求穩 那麼,加密行業該如何應對這種「非明文」的監管緩和?對於創業者而言,這是一個重啟合規規劃與國際擴張的好時機;對於投資者而言,則要保持資訊敏感度,關注每一次監管口徑變動背後的政策意圖。 這一波趨勢的典型例證是越來越多平台選擇主動披露合規牌照與實體信息,展現出「可信任的透明」戰略。 結語:變革的開端,而非終點 SEC撤回Balina案,象徵的不是政策的鬆懈,而是更審慎的策略轉型。未來,加密市場仍將面對「自下而上創新」與「自上而下監管」之間的動態博弈。在此過程中,真正能夠脫穎而出的,是那些既懂合規、又不失創意的企業與團隊。 在這樣的背景下,加密用戶、投資者與創業者都需要更精細地閱讀政策風向,用更負責任的方式參與這個生機勃勃卻也風險不斷的產業。

-

別衝!三上悠亞老師的MIKAMI幣!就和打手衝一樣,打完就後悔了

MIKAMI幣沒有募資上限、沒有兌換價格、不會有退款看清楚了,吃乾抹淨這是!背後必有高人指點 三上悠亞的這個Meme幣$MIKAMI預售我是不會打的,都已經把「貪心」兩個字寫在臉上了! 千萬別衝三上悠亜$MIKAMI ,明擺著割人呢,我就是活生生的例子。從昨晚到現在總共衝了三次,一次廁所,一次地上,一次床上。現在腰都直不起來了,走路都他媽得扶牆。大家千萬別衝,不聽勸的衝的你爬著走路。 就和打手衝一樣,打完就後悔了 你們有多閒得慌? 一個av女優你們打了200萬u? 打飛機就夠了啊,真送錢啊? $MIKAMI預售剛開放1 小時就募了170 萬美金,募資會持續72 小時(3 天),不知道最後能募到多少錢,我估計應該是上千萬美金了,原本直接鏈上公平發射的話可能還有機會搶籌賺點錢,現在這種預售開盤的話我覺得應該沒有什麼賺錢機會了。 最後看融資額吧,如果還合理的話,存在賺的機率 按照目前即將到100萬美金,$MIKAMI FDV 500萬美金 不知道募資是否全部釋放的情況下,就當全部釋放 流通盤按照505計算,FDV 250萬美金 大家覺得這個市值合理麼? 兩點提醒: 1、之前三上發過NFT,據說也是收割了,最高賣32BNB 2、據說三上老師這種演員成本很低,所以對於項目硬支出來說很低,也就是說現在這個籌款額,項目方賺麻,存在直接跑路概率 3、深圳幫據說?不知道真假,其他這種演員顯示收割機率大 4、綜上:看專案格局+ 融資上限,目前看大概率收割 距離三上老師財務自由還有70小時30分鐘⏰ 幣圈現在活像魔幻糞坑!名人幣剛消停,女優發幣又來,兩小時捲走千萬。還嚷嚷行情差、賺不到錢?扯!一棒下去,全是自備「廉價」屬性的玩家,割韭菜都快成流水線了。怪圈外人來薅?自己不長進,怨大環境頂屁用! 現在這圈子就是個大賭場,流量一炒,熱搜一推,啥爛幣都能起飛。誰還管程式碼、團隊? 「共識」隨便編,K線比白皮書好使。短期看,坑接盤俠的還能暴富;中期,SEC的拳頭已經瞄準;長期,信譽玩崩,幹實事的連湯都喝不上。 想不被割?簡單。賭徒管住手,停損別手軟;想投靠譜的,沉下心研究基建工程。推特熱搜九成是雜訊,GitHub的活躍度才硬派。別All in任何花俏故事,留點主流幣當救命卡。這行現在是個浮華爛攤子,野蠻生長跑不了,但別忘了你是來撈錢的,別傻乎乎送人頭!

-

WEEX編譯|銀行參與加密貨幣的障礙正在消除,正面因素不斷積累

作者:NYDIG全球研究主管 Greg Cipolaro 編譯:WEEX唯客交易所 加密資產價格從大選後的高點回落 川普當選總統,加上共和黨控制參眾兩院,帶來放鬆管制和經濟成長預期,引發了人們對金融市場的普遍樂觀情緒。這種樂觀情緒蔓延到了各個行業和各個資產類別,其中數位資產產業對政府更迭帶來的潛在變某最為熱衷。大選後,比特幣、特定產業股票(如金融和非必需消費品)、特定投資風格股票(包括小型股和價值股)以及美元和黃金價格均有所提振。 然而,川普的經濟和地緣政治行動所帶來的經濟波動和不確定性,已導致近期許多資產價格出現逆轉,包括比特幣。美國所有類型、產業和規模的股票以及美元也遠低於選舉後的高點。黃金一直並將繼續成為表現突出的資產,債券也保持穩定。毫不奇怪,因為市場波動性大幅上升,儘管目前已脫離恐慌階段。 比特幣與關稅戰有什麼關係? 沒什麼關係。如果說有什麼關係的話,那就是比特幣將從全球不確定性(政府造成的政治和經濟混亂)上升中受益。如果川普的第一個任期可以作為參考的話,那麼,不可預測性和波動性很可能是這屆總統任期的主要特徵。但這並未阻止比特幣在他第一個任期內大幅上漲——從2017年就職典禮當天的896美元到2021年離職時的3.5萬美元,漲幅達39倍。考慮到這一點,我們建議投資人忽略短期噪音,從長遠角度看待資產。 對沖基金可能只是影響ETF流量的因素之一 隨著近期比特幣價格下跌,投資人已從現貨ETF中撤出大量資金,過去三週內撤出46億美元,人們對對沖基金在ETF資金流動中扮演的角色產生了疑問。以下分析探討了近期對沖基金的活動,並強調它們並不是ETF資金流出的唯一原因。 首先要說明一些事實。現貨ETF的最大持有者是非申報者(No-fillers),即無需提交13F季度股東報告的實體。我們推測這些人是散戶投資者,當然機構投資者也有可能基於其他原因無需提交13F,例如根據其資產管理規模(AUM)的大小。散戶投資者佔有大部分現貨ETF份額,佔上季末資產管理規模的74%,近780億美元。 對沖基金是最大的已知投資者類別,上季其ETF價值為120億美元,佔整個產業AUM的11.4%。對沖基金通常持有ETF股票作為對其期貨空頭部位的對沖,這在CME交易者持股報告(COT)中被歸類為「槓桿基金」。槓桿基金是CTA(商品交易顧問)和對沖基金組成的集合。 CTA採用動量策略,做多和做空,我們假設對沖基金從事delta中性策略,如基差交易(做空期貨,做多ETF股票以獲得「資金利差」)。為簡單起見,我們假設槓桿基金的空頭部位主要由「基差交易」所驅動。當基差擴大時,期貨空頭部位增加,對沖基金買進ETF股票;當基差縮小時,期貨空頭部位平倉,避險基金賣出ETF股票。 *WEEX唯客註:CTA是一種受監管的投資管理實體,專注於透過期貨、外匯以及其他衍生性商品市場進行投資。這些顧問通常使用系統化的交易策略(如量化模型)來管理資金。 如下圖所示,空頭期貨部位最近有所縮減-它們在12月17日與現貨價格一起達到高峰。基差(1個月滾動年化)也在此時達到峰值,錄得16%的水平。 自期貨空頭部位在12月達到高峰以來,對沖基金已平倉了總名目價值達26億美元的空頭部位(計算方法為未平倉合約數量的變動乘以平均價格)。然而,正如以下每週ETF資金流量數據所示,這項變更與現貨ETF的資金流動並不完全吻合。儘管我們承認,對沖基金解除其基差部位確實對ETF資金流動產生了影響,但這似乎只是影響因素之一。 我們猜測,考慮到零售贖回的相對規模(大約是對沖基金的6.5倍),零售贖回對基金流量的影響大於對沖基金。從事做空的CTA可能會扭曲槓桿基金報告的淨空頭變化。然而,考慮到價格動量和基差峰值時期多頭和空頭頭寸規模的巨大差異(空頭頭寸是多頭頭寸的5倍以上),相比CTA,對沖基金仍然是這些市場的主要交易者。 銀行參與加密貨幣的障礙正在消除 自大選以來,人們最常問的問題之一是:「銀行什麼時候才能託管加密貨幣?」雖然沒有明確的時間表,但變化正在進行中,以下是自大選以來發生的一些重要事件。 上上週,美國貨幣監理署(OCC)發布了有關銀行和各種加密貨幣活動的最新指南。 OCC取消了銀行在保管加密貨幣、持有穩定幣儲備、運行數位資產節點和使用穩定幣進行支付之前必須獲得無異議函的要求。 此前,SAB 121被廢除,這是一條極不受歡迎的會計規則,要求為客戶託管加密貨幣的SEC註冊公司在資產負債表上確認一項負債和相關資產。 儘管美國聯邦存款保險公司(FDIC)尚未發布明確的指導意見,但該機構寫道,它致力於與總統的數位資產市場工作小組合作。它還寫道,正在重新評估其對加密相關活動的監管方法,並致力於取代FIL 16-2022,即要求受監管機構向FDIC通報其加密貨幣活動的通知。這封信引發了後來被稱為「窒息行動2.0」的一系列事件,即限制銀行加密貨幣相關活動的努力,隨後又成為國會聽證會的主題。 仍有幾家銀行監管機構尚未對加密貨幣和數位資產監管的演變作出評估。然而,鑑於政府最近推動的政策轉變,我們相信有意義的變化正在發生。隨著金融業進一步採納數位資產,我們預計會有更多的監管機構提供進一步的澄清和指導。 市場動態 市場受到持續的關稅來回拉鋸以及相關的地緣政治動盪的影響。 由於上週三發布的通膨數據低於預期,交易員們正在尋找下一個潛在催化劑,這可能會出現在本週三的FOMC利率決定中。比特幣交易員目前似乎對市場持中立態度,永續合約資金費率目前基本上為0%。芝商所期貨的基差強化了這個觀點,目前3月到期的合約年化基差為6.0%,4月到期合約的年化基差為7.7%。現貨ETF資金持續流出,過去一週累計流出13億美元,不過上週四出現了自3月初以來的首次資金流入。 上週重要新聞 投資>> 政策與監理>> 公司>> 近期大事件 3月19日-FOMC利率決議 3月28日-CME期貨到期 4月10日-CPI發布 5月27日-比特幣2025會議 7月2日-SEC就GDLC ETF轉換做出決定的最後期限 7月22日-EO工作小組報告截止日

-

2025 最新|WEEX 交易所防詐指南 遠離這五種詐騙陷阱

WEEX 唯客交易所安全合規,平台自 2018 年成立以來,從來沒有傳出遭駭客攻擊或竊取用戶資產、無法出金等負面消息。目前,WEEX 已發展為全球前 10 大衍生性商品交易所之一。 但是,隨著 WEEX 用戶量、知名度、行業排名不斷上升,越來越多的詐騙團夥假冒 WEEX 交易所的名稱和 Logo 實施釣魚詐騙活動。以下結合真實案例介紹詐騙集團打著 WEEX 唯客名義進行詐騙的幾種常見套路,請廣大投資者註意避坑,避免上當受騙。 詐騙套路一:仿冒 WEEX 交易所網頁、假 App 詐騙集團經常會偽裝成 WEEX 的官網頁面或 App,並在用戶登入時竊取帳號密碼。 這些假 WEEX 網頁通常會透過社群平台私訊、E-mail 拉圾郵件、手機簡訊群發來尋找獵物,甚至在 Google 投放關鍵字廣告,用戶搜尋「WEEX」也有可能進入假 WEEX 網站。 案例:仿冒 WEEX 唯客的黑平台 Weex tr WEEX tr 是一個二元期權平台,之前名叫 Btcex pro,是 BTCEX 的仿冒平台,後來 BTCEX 停止營運後,他們又換了個新名稱「WEEX tr」,開始仿冒 WEEX 唯客。 筆者在搜尋 WEEX App 時搜到了 appweex.com 這個網站,整個網站特別簡陋,就一個主頁,放置 App 下載頻道。網站 Logo、VI 均抄襲 WEEX 唯客的。 點擊 Android 下載頁發現,它在 Google Play 商城的名稱是 Weex tr,Logo 冒用 WEEX 唯客的,僅在右上角添加了 tr 標籤。 從 App 截圖來看,該山寨平台提供二元期權交易(Binary Options),還有 BTC、ETH 挖礦(Mining),大機率又是一個殺豬盤。 所謂二元期權,其實就是「猜漲跌」的賭博遊戲,美國 SEC 和 CFTC、歐盟 ESMA、加拿大 CSA、澳洲 ASIC、日本 FSA 等多國金融監管當局都曾發出警告,提醒二元期權交易的高風險,以及潛在的欺詐和操縱風險。 經查詢,appweex.com、app-btcex.com 兩個網域註冊時間分別是 2023 年 6 月 21 日和 2023 年 4 月 20 日,註冊時間都很短。 除了appweex.com 和 app-btcex.com,曾經假冒或仍在假冒 WEEX 唯客交易所的黑平台還有btcexpro8.com、usweex.com、WeeKDeFi、week-tradepro.xyz、weakbp.com、weexaxt.cc 等 40 多個,詳情請查看 WEEX Blog 仿冒詐騙網站追蹤器專頁。 如何避免進入假 WEEX 網頁,或下載到假 WEEX App? 首先,請牢記 WEEX 唯客交易所官網地址為 weex.com,遇到任何不明連結、或自稱客服人員的 Telegram 帳號、微信號、QQ 號碼、email 等,您都可以進入 WEEX 官方驗證渠道進行驗證,或進入 WEEX 全球社區找工作人員確認。 其次,下載安裝 WEEX App 請務必透過 WEEX 官網提供的下載渠道進行下載,或在 App Store / Google Play 官方商店搜尋「WEEX」進行安裝。切勿下載、安裝任何來源不明的 App,或造訪任何來源不明的連結。 此外,您也可以透過 Coingecko、CoinMarketCap 等權威第三方評級網站搜尋 WEEX 交易所,進入詳情頁後透過他們提供的 WEEX 官網地址進行造訪。 詐騙套路二:假 WEEX 跟單騙局 一鍵跟單是 WEEX 交易所的特色功能,可以讓合約新手零門檻輕鬆跟隨專業交易員操作,少繳學費,且省時省力。但是,由於 WEEX 跟單交易相當知名,因此會有詐騙團夥打著「WEEX 跟單交易」的名義進行詐騙,他們會炫耀高收益截圖,且宣稱「高收益」「保本」,騙取用戶信任後,再將用戶引導至假 WEEX 網站或假 App。 跟單交易確實可以提高交易勝率,但世界上沒有任何一種投資是穩賺不賠的。 WEEX 只是一個虛擬貨幣交易平台,能做的只是確保您存入的資金安全,為您提供便利、低成本的交易服務,但無法保證您一定能贏利。任何投資都有風險,所有承諾收益或承諾保本的投資顯然都是騙局。 如何避免假 WEEX 跟單騙局? 首先,請確保對方向您展示的收益截圖是真實的。 WEEX 跟單系統的所有資料公開透明、可追溯,您可以進入跟單頁面自行核查。 其次,確保對方向你推介的交易網站/ App 是正版的 WEEX 官網或 App,不要被對方引導至假 WEEX 網站或黑平台。 第三,是否跟單、下單時間、交易量都由您自己決定,不要輕信任何人的忽悠衝動下單。 您在實際開始跟單交易前,最好先詳細了解想要跟隨的交易員帳號的交易時長、筆數、最大回撤等業績數據,確保他有一套合理的交易邏輯。 您在跟單之前其實不需要與帶單交易員溝通,更不需要支付給對方任何費用。只有在所有跟單訂單都平倉後,且贏利的情況下,系統會自動扣除一定比例的利潤作為給帶單交易員的分潤。 詐騙套路三:網路交友騙局 不論在任何投資社群,或是交友軟體(如:Telegram、Tinder、Line、探探、陌陌、微信),時常都能遇見假俊男美女詐騙,對方會建立假網美身份,對你噓寒問暖,建立信任後,就會推薦你去某某平台投資,號稱能「賺大錢」,實為「殺豬盤」騙局。 案例:網友入「殺豬盤」被騙 11 萬美元 有網友向 WEEX 舉報,她在 Facebook 上被一位叫 Lei Zhang 的網友搭訕,彼此聊得不錯。某天對方突然聊起投資話題,聲稱可以帶她跟上行情賺錢。於是,他透過 Lei Zhang 提供的連結在 WeeKDeFi 平台註冊帳戶併入金。第一次跟單交易就成功獲利,申請小額出金的過程也相當順利,因此漸漸放鬆了警戒。 之後對方不斷鼓勵受害者加大投資金額,並表示最近有一波大行情,可以讓本金翻好幾倍,甚至慫恿她解掉手上的其他資產,全部投入 WeeKDeFi。受害者認為機不可失,總共湊了 4 萬多美元,結果真如對方所說,幾次操作就賺了超過 24 萬美元。 然而,當她決定把錢全部提出來時,平台客服卻告知必須繳總獲利的 20% 作為稅金,即 48953 美元。她向 Lei Zhang 反映此事,對方宣稱這很正常,只要付完錢就能出金。但當她想辦法湊齊款項後,不料平台客服又表示因為是國際交易,所以需要再付轉帳手續費 2 萬美元。 接著,客服又稱帳戶有異常,必須再繳 67032 美元。 受害者向 Lei Zhang 說明自己碰到的狀況,對方卻表示自己用了 3 年多都沒有問題,隨後又說可以幫忙分擔一些費用,要她想辦法再湊錢入金。受害者坦言真的沒錢了,結果竟然被對方直接封鎖。 如何避免假冒 WEEX 的網路交友詐騙? 首先,不要相信任何有關投資加密貨幣的私信,要知道天上不會掉餡餅,沒有那麼多熱心人會給你推銷賺錢門路,何況對方還是年輕多金的「俊男靚女」。 假如你本來就有投資加密貨幣的計劃,那麼先學習累積相關知識,然後從下載 App 到入金、交易,建議都親自操作,絕對不要相信網路上認識的「好友」。 詐騙套路四:仿冒 WEEX 社群詐騙 除了大量仿冒 WEEX 唯客交易所的詐騙平台,還有不少仿冒 WEEX 唯客官方社群的假冒 Telegram 頻道。 上述 WEEX TR 想必是前述仿冒 WEEX 的黑平台 Weex TR 的電報群。 如何防範假冒 WEEX 社群詐騙? 進入WEEX 官網,點擊底部的「加入唯客社群」您可以看到 WEEX 所有語言的 Telegram、Discord 社群及X、Facebook 等社群帳號的連結。 除此之外,其他非 WEEX 官方公佈的社群連結都有可能是詐騙集團創建的假冒社群。您也可以透過 WEEX 官方驗證管道進行驗證,或詢問 WEEX 線上客服進行核實。 詐騙套路五:購買 WEEX KYC 帳號 如果有網友想要購買您通過 KYC 認證的 WEEX 交易所帳號,請務必拒絕,不管對方出多少錢。因為對方的目的通常是想要拿你的帳號去洗錢。這種購買你在 WEEX 實名帳號的行為,其實就跟購買你銀行卡、身分證資訊是一個道理,一旦東窗事發,你會直接被當作詐團同夥,不但有可能坐牢,而且需要賠償詐騙害人全額損失! 如何避免 WEEX KYC 人頭戶詐騙? 切勿因貪小便宜吃大虧,千萬不要將你的實名帳號借給他人使用,也不要隨意出借身分證件,平時一定要保護好自己的個人資料。

-

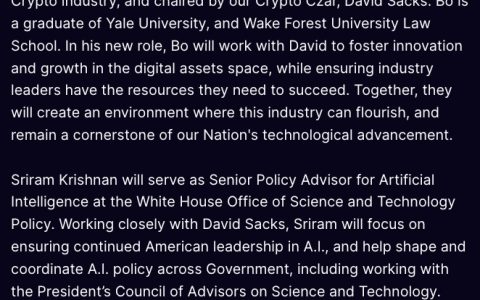

川普任命前大學橄欖球員Bo Hines領導Crypto委員會

Bo Hines將在唐納德·川普的Crypto和AI沙皇David Sacks的領導下,於即將到來的總統加密貨幣委員會(crypto council)工作,旨在「促進數位資產的創新和成長」。

-

川普提名Paul Atkins為SEC主席,對加密貨幣的影響分析

川普週三在其Truth Social平台上宣布了一系列提名人選,表示:“我很高興提名Paul Atkins為下一任SEC主席。”他稱讚Atkins為“公認的常識性法規領導者”,並指出他“認識到數位資產和其他創新對讓美國變得比以往任何時候都更偉大至關重要」。 幾小時後,比特幣價格突破10萬美元大關。目前,BTC市值達到1.95兆美元,在全球資產類別中排名第七,僅與市值排名第六的Google相差10%的漲幅。 Paul Atkins出任SEC主席對加密貨幣的意義 人事即政策。自2021年以來,由加里·根斯勒(Gary Gensler)領導的SEC對加密貨幣採取了強硬態度。加密貨幣產業希望下一任主席能創造一個更具吸引力的環境,以便在區塊鏈上進行創新。 Gensler的任期還有兩個月,他已宣布將於1月20日川普就職日中午卸任。 Atkins的任命將代表SEC在即將離任的拜登政府領導下,對加密貨幣的態度有重大轉變。川普在Truth Social上宣布提名Atkins後,BTC在短短一小時內上漲超過1000美元,顯示出加密社群對這一消息的積極反應。 Atkins在共和黨商界享有盛譽,現為金融服務諮詢集團Patomak Global Partners的創辦人兼CEO。 2017年,他加入了加密貨幣倡導組織Token Alliance,並擔任聯合主席,致力於捍衛比特幣及其他數位貨幣,反對SEC對加密產業的監管。 在Patomak Global Partners網站上的個人簡介中,Atkins提到自2017年以來一直擔任Token Alliance的聯合主席,致力於為數位資產發行和交易平台製定最佳實踐。 今年4月,Atkins在聯邦黨人協會活動上表示,加密貨幣缺乏明確的監管是SEC需要解決的「根本問題」。Atkins被視為加密貨幣的支持者,而川普的任命標誌著新政府將對加密貨幣提供更深入的支持。 加州民主黨眾議員布拉德·謝爾曼(Brad Sherman)表示:“Atkins可能會認為加密貨幣不是證券,因此從事加密貨幣交易的交易所不應被視為證券交易所。” Atkins為加密相關客戶提供服務,包括交易所和希望將數位貨幣融入其業務的公司。在與數位商會(Digital Chamber)合作的過程中,他幫助制定了一套監管加密貨幣的最佳實踐。 Atkins曾在川普第一任期內以經濟顧問小組成員身分與他合作,該小組還包括貝萊德CEO拉里·芬克(Larry Fink)。 加密社群對Paul Atkins任命的反應 在川普發布任命Atkins為SEC主席後,Coinbase首席法律長Paul Grewal在X平台上祝賀Atkins,表示: 我們讚賞Atkins致力於平衡監管美國證券市場,並期待他在SEC發揮新的領導作用。這是非常必要的,而且來得再快也不為過。 專注於數位證券的金融科技公司Securitize創辦人兼CEO Carlos Domingo在Morning Brief節目中討論了Atkins對加密貨幣的意義。他表示,Securitize團隊對Atkins出任SEC主席的可能性“非常興奮”,稱他是一位“支持數位資產、對行業非常了解的人”。 Domingo預計,在Atkins的領導下,加密貨幣監管將有一個更「協作的框架」。他指出,目前框架下存在許多不確定性,包括哪個監管機構負責監管加密產業的不同部分。 川普翻轉對加密貨幣的態度,任命Atkins將兌現他對加密貨幣遊說團體的重要承諾。曾經看不起加密貨幣的川普,現在呼籲建立國家戰略性比特幣儲備,並承諾將美國打造成加密貨幣的「世界之都」。 在競選過程中,川普努力爭取加密貨幣社群的支持,承諾推出一系列支持加密貨幣的政策,包括建立「國家戰略比特幣儲備」。他也與家人共同創立了World Liberty Financial,一家交易加密貨幣的新公司。 川普曾承諾在他執政的「第一天」就解僱拜登政府的SEC主席Gary Gensler,而Gensler已宣布將於明年1月20日主動離職。 NPR報告稱,2024年聯邦選舉中近一半的企業支出來自加密貨幣支持者,部分原因是對拜登監管制度的不滿。川普當選後,比特幣一路飆升,顯示加密貨幣市場對新的「讓美國再次偉大」政策的熱情高漲。

-

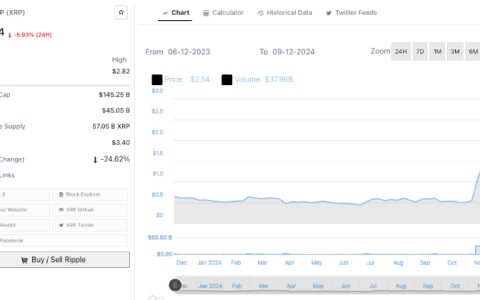

Ripple發生了什麼事? XRP幣價格飆漲的5個原因

XRP 在周一飆升至 2.48 美元,成為全球第三大加密貨幣——這是6年來的最高價格。 儘管仍低於 2018 年的 3.40 美元高點,但加密支付平台 B2BinPay 的執行長 Arthur Azizov 告訴《富比士》,許多因素表明,由美國區塊鏈公司 Ripple 發行的加密貨幣可能會超越這一記錄。 >> 推薦閱讀: 瑞波幣Ripple(XRP):不同法幣之間的橋樑 Ripple瑞波幣最新動態,已破ATH還會漲嗎?影響XRP Coin價格的因素 XRP幣價格飆漲原因1:川普勝選 Azizov 表示,川普在 11 月 5 日的美國總統選舉中的勝利是主要原因之一。 這位共和黨候選人的勝利激發了加密市場的樂觀情緒,投資者押注當選總統將兌現支持加密貨幣的承諾。自選舉以來,加密市場規模飆升了 42%,達到了 3.5 兆美元。 Ripple 執行長布 Brad Garlinghouse 表示,川普將「讓加密貨幣再次偉大」。 Garlinghouse 有理由如此樂觀。自 11 月 5 日以來,XRP 幣價格上漲了五倍,超越了大名鼎鼎的加密競爭對手比特幣、以太幣和Solana (SOL) 幣的漲幅。 XRP幣價格飆漲原因2:交易狂潮 XRP 幣價格上漲也正值交易熱度最高之際,這與 Robinhood 上個月重新上市 XRP 幣的消息相吻合。 Robinhood 在 2020 年因受到監管審查而將 XRP 下架,當時美國 SEC 指控 Ripple 通過銷售 XRP 幣違反證券法。今年 8 月,一名美國法官對 Ripple 處以 1.25 億美元的罰款。不過 Garlinghouse 認為該裁決是 Ripple 公司的勝利。 加密分析平台 CryptoQuant 的執行長 Ki Young Ju 表示,Coinbase 的大戶投資者正在推動 XRP 幣的上漲。 Young Ju 說,相較於更注重零售交易的平台如 Upbit,Coinbase 平台上激烈的 XRP 交易活動導致其溢價。 來自加密分析平台 Scopescan 的數據顯示,韓國零售投資者也在推動 XRP 幣的價格飆升。 在過去 24 小時內,XRP 在韓國的交易所(包括 Upbit 和 Bithumb)上的交易量已經超過了比特幣。 XRP幣價格飆漲原因3:SEC主席下台 美國證券交易委員會(SEC)主席 Gary Gensler 的辭職也被認為是 XRP 幣價格上漲的原因之一。>> 相關新聞:SEC主席将于1月20日离职 川普明天將宣布新主席人選 Gensler 的任期以對加密產業的敵對立場為特徵。他將在川普就職的 1 月 20 日離職,這被許多人視為對 Ripple 的積極信號。 XRP 幣的成長一直受到 Ripple 與 SEC 長達數年的法律鬥爭的抑制。 Azizov 告訴《富比士》,隨著 Gensler 的離任,這場鬥爭可能會接近尾聲,這可能會為 XRP 幣釋放更多的上漲空間。 XRP幣價格飆漲原因4:山寨幣輪動 比特幣在川普勝利的強勁支持下接近 10 萬美元。 同時,比特幣的主導地位,即其市值與整個加密市場價值的比率,在過去一周內從 60% 降至 53%。 歷史上,在加密市場價值上升的同時,比特幣主導地位下降通常預示著山寨幣季節的開始,焦點轉向其他加密貨幣,如 XRP 幣,加密研究機構 10x Research 上週在一篇文章中表示。 XRP幣價格飆漲原因5:現貨 XRP ETF 在今年現貨比特幣和以太坊 ETF 成功推出後,Solana 和 XRP 幣正在爭奪成為下一個獲得 ETF 批准的加密貨幣。 Garlinghouse 本人表示,他相信 XRP ETF 核准是「不可避免的」。 Bitwise Asset Management、Canary Capital、21Shares 和 WisdomTree 已經向 SEC 提交了 XRP 現貨 ETF 的申請。 如果 XRP ETF 獲得批准,可能會推動價格進一步上漲,Bitwise 歐洲研究負責人 André Dragosch 在上週的研究報告中表示。 隨著川普明年就職,市場分析師預測,獲得更多加密 ETF 的路徑可能會變得更加容易。 尤其是如果川普選擇一位支持加密貨幣的人來領導 SEC。

-

SEC主席将于1月20日离职 川普明天將宣布新主席人選

根據 FOX Business 報道,唐納德·川普總統將於明天宣布下一任證券交易委員會(SEC)主席的人選。 這一消息正值川普準備兌現他的競選承諾:在他總統任期的第一天解僱 Gary Gensler。 Gensler 已宣布將於 1 月 20 日辭職,他留下的是一個因對加密貨幣的無情打擊和激進監管議程而形成的動盪遺產。 前 SEC 委員 Paul Atkins 在潛在候選人之列。 川普的候選人名單包括前委員 Paul Atkins、Robinhood 的首席法務 Dan Gallagher、Willkie 律師事務所合夥人 Robert Stebbins,以及現任 SEC 委員 Mark Uyeda。 無論誰獲得提名,都可能改變 SEC 對加密貨幣、金融市場和公司監管的處理方式。 Gensler 在領導 SEC 期間給外界留下的主要印像是訴訟、監管審查和引發業界普遍的不滿。該機構對 Coinbase 和 Binance 等主要參與者採取了行動,指控他們經營未註冊的證券交易所。 影響並不僅限於加密領域。華爾街高管和行業領袖與 Gensler 在透明度和更嚴格規則的推動上發生了衝突。 Gensler 的領導風格(被視為微觀管理和僵化)也在他自己機構內部招致敵人。 SEC 員工的高流失率常常被歸因於他的管理方式。批評者,包括一些國會議員,稱他“強硬”和“脫離現實”。 川普與 Gensler 的做法相反,他多次表達希望創造一個支持加密貨幣的環境。 「我們要解僱那些扼殺創新的官僚,」他在幾個月前的一次集會上說道。

-

Ripple瑞波幣最新動態,已破ATH還會漲嗎?影響XRP Coin價格的因素

自川普在美國大選獲勝後,Ripple 代幣 XRP 價格飆漲。市場預期川普當選後將放鬆對加密貨幣的管制,特別是美國證券交易委員會(SEC)主席 Gary Gensler 將於 2025 年 1 月辭職以及 XRP ETF 獲得批准的預期正在進一步刺激投資情緒。>> 推薦閱讀:Ripple發生了什麼事? XRP幣價格飆漲的5個原因 Ripple(XRP)幣最新新聞 在 11 月 16 日,XRP 幣成功突破了 1 美元,這是一個歷史性的里程碑。這是三年來 XRP 價格首次突破 1 美元。而在半個月後,瑞波幣又在 12 月 2 日突破 2 美元,使其市值達到 1400 億美元的歷史新高,超過 Tether 和 Solana,成為第三大加密貨幣市值。這是 XRP 在過去一個月上漲約 400% 重拾投資人信心的結果。 另外值得注意的是,據 CoinDesk 和 The Block 等加密貨幣媒體報導,如果獲得美國當局的批准,Ripple 計劃推出穩定幣(RLUSD),預計將於本月 4 日左右進行。此外,Ripple 執行長布拉德·加林豪斯(Brad Garlinghouse)在訴訟結束後保留了首次公開發行(IPO)的可能性,引起了投資者的更多關注。這將進一步推升瑞波幣的價值。 在 SEC 訴訟、穩定幣發展以及市場對積極監管變化的預期中,XRP 正在迎來一個新的轉折點。投資者正在關注 XRP 是否會進一步上漲並接近 10 美元目標。 相關報導: Grayscale開放給合格投資者XRP信託 XRP市值突破1500億美元,續創歷史新高 WisdomTree向美國SEC提交XRP ETF S-1申請文件 Upbit上XRP/KRW過去24小時的交易金額接近40億美元,佔28.58% XRP市值超越SOL,躋身加密貨幣市值排行榜第四名 10x Research:BTC市佔率降至56%,XRP或超越SOL成為第三大加密貨幣 分析師:目前市場結構顯示XRP或今年底前漲至2.57美元 Ripple宣布投資重新命名的Bitwise XRP ETP基金 法國興業銀行子公司 SG Forge 將在 XRP Ledger 網路上部署其歐元穩定幣 EURCV Robinhood美國平台重新上架SOL、ADA和XRP,並新增上市PEPE 21Shares已提交S-1申請,計劃推出首個XRP ETF「21Shares Core XRP Trust」 Ripple已提交C表格,對美SEC關於XRP機構銷售的裁決提出上訴 XRP 幣還會漲嗎?影響 XRP 價格的因素 由於瑞波幣的價格不斷下探,不少投資者產生恐慌,但是瑞波幣價格下跌對於投資者來說究竟是損失還是機會呢,瑞波幣還會上漲嗎? 在上一次多頭市場期間,XRP 無法超越 2018 年的最高高峰。這主要有兩個原因: 首先,正在進行的 SEC 訴訟導致許多金融機構觀望等待裁決,也讓許多投資人變得謹慎。其次,供應量的增加稀釋了 XRP 的價格。 展望未來,流通供應量的增加是不可避免的,但訴訟的結果可能會極大地影響 XRP 價格。 如果敗訴,Ripple Labs 將被罰款,這對 Ripple 區塊鏈的影響可能是有害的。然而,勝利將確保監管的確定性,機構採用率可能會飆升,導致價格大幅上漲。 如前所述,CBDC 可能會提高 XRP 的價格,因為銀行可以使用 XRP 作為不同 CBDC 之間的橋樑貨幣。 影響 XRP 價格的另一個因素是散戶投資者的情緒。XRP 擁有一個被稱為「XRP Army」的龐大線上社區,該社區在 XRP 達到 2018 年 ATH 的過程中發揮了重要作用。 展望未來,加密貨幣社群再次支持 XRP 可能會大幅提高其價格。 最後,XRP 可能會與更廣泛的加密市場保持一致。這意味著 XRP 可能會在加密貨幣牛市中上漲,但在市場其他部分錶現不佳時不太可能上漲。 美國證券交易委員會與 Ripple 的訴訟 美國證券交易委員會 (SEC) 於 2023 年 12 月 20 日指控 Ripple 的首次代幣發行和隨後的 XRP 代幣交易所銷售違反了現行證券法。此次違規的依據是 SEC 對數位資產 Howey 測試的解釋。 Ripple 立即向 SEC 提交了 Wells 意見書為其行為辯護。此外,Ripple 隨後多次要求駁回 SEC 的指控。 7 月 13 日,一位聯邦法官最終裁定,Ripple 的 XRP 產品實際上並非投資合約,這被認為是 SEC 的損失。然而,法官也裁定 XRP 的首次銷售仍然違反了聯邦證券法。這個問題必須稍後在法庭上裁決。 然而,這項裁決被加密貨幣愛好者視為勝利,消息傳出後,XRP 的價格上漲了 95% 以上。此外,其他領先的山寨幣如 Cardano ( ADA )、Solana ( SOL ) 和 Polygon ( MATIC ) 分別上漲 17%、18% 和 19%。 瑞波幣(XRP幣)是什麼? XRP 幣,中文名為瑞波幣,是 Ripple 區塊鏈的原生加密貨幣。該加密貨幣由美國科技公司 Ripple Labs 於 2012 年所開發,發行數量為1000億顆。 Ripple 是一個匯款網絡,旨在滿足金融服務業的需求。而其原生代幣 XRP 的主要目的是作為結算貨幣,為用戶提供流動性,以近乎零的費用和快速的交易結算(2-5秒)在兩種不同的現實世界貨幣之間進行兌換。 瑞波幣可以用來換取任何東西,可以用來進行法幣的兌換,也可以用於資產的轉移。相比於比特幣和以太坊,瑞波幣的流通率更加高,不僅能夠提高交易效率,還能夠為當前投資者提供更大的投資報酬。此外,瑞波幣也有許多其他優勢,比如網路速度快、低成本、安全等特色。 值得一提的是,XRP 幣開發團隊 Ripple 在今(2024)年正式宣布進軍穩定幣領域,並計劃在今年稍後推出一款美元穩定幣,該穩定幣將在以太坊以及 Ripple 自家開發的去中心化公鏈 XRP Ledger (XRPL) 上運作。 而作為推出穩定幣的一步,Ripple 在 2024 年 6 月 11 日宣布完成對紐約數位資產託管公司 Standard Custody 的收購,該公司持有紐約金融服務部(NYDFS)BitLicense 執照,允許其在紐約合法的營運機構級數位資產託管業務。 瑞波幣為什麼能實現各類貨幣的轉換? 瑞波幣的定位與功用與環球銀行金融電信協會(Society For Worldwide Inter-bank Financial Telecommunication,簡稱為SWIFT)類似,都是提供貨幣之間的轉換服務為目標。那麼既然現有的金融市場已經可以透過SWIFT完成轉帳,那麼瑞波幣存在的價值在哪呢?它與SWIFT之間的差異又在哪? 現有的金融體系要想完成跨境轉帳必須透過SWIFT完成,但是這套機制有兩個致命的缺點:手續費高、轉帳速度慢,現在若是想要匯一筆資金到美國帳戶,至少需要等一天的時間,且手續費要上百元才能完成,而瑞波幣的匯兌功能卻完美解決現有金融體系的缺點。 那麼,瑞波幣是如何做到三秒完成跨境轉帳的同時,又幾乎不用手續費的呢? Ripple 透過建立用戶對於瑞波幣的信任,並透過 Ripple 的區塊網路伺服器,讓用戶可以利用伺服器完成法定貨幣與瑞波幣之間的轉換,換句話說,瑞波幣之所以能快速完成跨境轉帳,是因為交易是在 Ripple 所搭建的區塊網路上進行,且瑞波幣又不似傳統銀行受許多法規限制,因此省去非常多作業時間。 瑞波幣與比特幣等其他加密貨幣的區別 雖然瑞波幣和比特幣等都屬於加密貨幣,但是兩者的區別還是很大的。 1、瑞波幣:貨幣匯兌的新橋梁 在加密貨幣中,只有瑞波幣被視為貨幣匯兌的新橋梁,這是為什麼呢? 這主要與瑞波幣的轉帳速度有關。瑞波幣的轉帳速度僅需3~4秒即可完成,但是比特幣則至少需要一個小時,而以太幣則需要2分鐘。 會有這樣的差距與其運算的區塊網路有關。一般鏈上的交易都需要經由平台方的區塊網路進行驗證、紀錄,因此用戶透過比特幣、以太幣進行轉帳需耗費平台龐大算力來驗證用戶轉帳的行為,因此耗時較久之外,手續費也高上許多,但瑞波幣卻不用經過算力就能完成轉帳,這是因為瑞波幣不是典型的加密貨幣,不要經由龐大算力就能完成轉帳。 2、瑞波幣不是典型的加密貨幣 瑞波幣的發行方式不同於比特幣、以太幣,礦工不可以透過挖礦來獲得,而且瑞波幣也並不符合加密貨幣誕生之初的核心理念—去中心化,瑞波幣的發行權力全掌握在Ripple公司手中,雖然XRP幣的總量為1000億顆,但超過550億顆的XRP幣都在Ripple公司手中,因此Ripple公司是有能力控制XEP幣的漲跌,而這樣的特性導致XEP幣並不符合去中心化的理念。 3、瑞波幣VS比特幣 XRP 幣與比特幣有著以下幾點不同: 本質不同:比特幣是一種數位貨幣,是商品和服務的一種支付方式,而瑞波幣是Ripple支付平台的基礎貨幣,用來兌換轉移其他資產。 網路不同:比特幣基於區塊鏈,而瑞波幣使用的是基於一整個驗證伺服器網路和瑞波幣的分佈式賬本共識。 交易速度不同:比特幣網路每秒只能處理3到6筆交易,以太坊相對較快,但每秒也只能處理15筆,而在ripple平台,使用瑞波幣則每秒可以處理1500筆交易。 數量不同:比特幣是可以開採的,數量不斷增加,目前大約有21000000枚,而瑞波幣的數量在一開始就固定是100000000,並且隨著交易消耗而減少。 XRP 代幣經濟學 與大多數加密貨幣不同,XRP 是預先開採的,最大代幣供應量為 1000 億個。代幣的總供應量以三種方式分配: 首先,800 億 XRP 代幣分配給母公司 Ripple。為了確保 XRP 的穩定供應,該公司在託管帳戶中鎖定了 550 億的 XRP 。 隨後,Ripple 聯合創始人和核心團隊獲得了剩餘的 200 億 XRP。 剩餘的 XRP 以每月不到 10 億的速度釋放,原定釋放時間表為 55 個月。 目前,僅有大約 56% 的 XRP 代幣正在流通。 XRP 幣概述 代幣名稱 瑞波幣 代碼 XRP 代幣類型 實用型 流通供給量 56,931,242,174 XRP(56%) 總供應量 99,987,013,354 XRP 最大供應量 100,000,000,000 XRP 價格高點 US$3.84 價格低點 US$0.002802 瑞波幣可以透過挖礦獲得嗎? 提起加密貨幣,大家常常會想到挖礦開採,但是,需要注意的是瑞波幣和大多數加密貨幣不同。 它不可開採,更沒有挖礦之說。如果您想要獲得瑞波幣,就只能在交易所購買。

-

Solana迷因幣發行平台Pump.fun是什麼?怎麼用?如何發幣?

迷因幣在加密貨幣市場中佔據著重要的地位,像狗狗幣(DOGE)、柴犬幣(SHIB)、佩佩蛙幣(PEPE)等時常出現在人們的視野中。儘管迷因幣相對於其他加密貨幣來說,發行比較簡單,但仍需要有一定的開發經驗和初始流動性。 不過,這一限制在目前可能不存在了,因為一個平台的出現打破了這個局面,那就是 Pump.fun。Pump.fun 是 Solana 上最大的迷因幣發行平台,它允許任何人在沒有任何開發經驗的情況下,發行可立即交易的代幣,且無需注入流動性。在 Pump.fun 推出後,Solana 鏈上發幣量激增,帶動該鏈生態不斷發展。 那麼,Pump.fun 究竟是如何運作的?其優勢有哪些?如何使用 Pump.fun 發幣呢?在本篇文章中,我們將對該平台進行詳細介紹。 推薦閱讀: 神盘频出,Solana 最大 Meme 发射平台 Pump.fun 是何来头? 吳說專訪 Qiao Wang:如何投資 PUMPFUN 獲得 1000 倍回報?Alliance 的超早期投資思路 關於 Pump.Fun 你需要知道的一切(附如何識別項目教程) Solana 上「巨大的泵」?解讀生態增長發動機 Pump.fun AllianceDAO 創始人:因 Pump.fun 創始人具高度「自閉症特質」而對其投資 PUMP.FUN 協議洞察:從 Bonding Curve 計算到盈利策略構建 Pump.fun 是什麼? Pump.fun 是 Solana 生態系統上的迷因幣發行平台,專為輕鬆創建和交易迷因幣而設計。用戶只需具備最少的技術知識,即可在該平台創建和啟動無需種子流動性的可即時交易得新代幣,且成本極低(只需 0.02 SOL)。這種低進入門檻引起了加密社區的極大關注。 Pump 表示,「Pump 上的每枚代幣都是公平發行的,沒有預售,也沒有團隊分配。」 除了代幣發行功能外,Pump.fun 還結合了去中心化交易所(DEX)的交易功能,您能夠在平台上購買和出售創建的迷因幣。 此外,除了屬於迷因幣的基礎設施外,Pump.fun 平台還自帶留言功能,您可以在上面關注代幣最新動態和觀點。 自 2024 年 1 月上線以後,Pump.fun 因其易用性以及專注於 Solana 和 Blast 迷因幣創建而聲名鵲起。數據顯示,過去 2 週 Solana 網路上每天平均發行 1.4 萬種新代幣,其中大部分都發生在 Pump.fun 上。目前,在該平台發行的代幣已超過 46 萬個。 Pump.fun 的特點 如上所述, Pump.fun 簡化了迷因幣的創建,用戶只需要輸入名稱、代碼和 JPG 圖片即可快速部署迷因幣,這種低進入門檻吸引了加密貨幣愛好者。 此外,該平台還有以下極大特色: 聯合曲線機制: 與傳統交易所不同,Pump.fun 利用聯合曲線來決定代幣價格。這意味著價格會根據供需情況而波動。隨著越來越多的用戶購買特定的迷因幣,該資產的價格就會上漲,從而激勵早期採用者。 支援的區塊鏈: Pump.fun 最初針對 Solana 迷因幣推出,後來將其支援擴展到包括 Blast Layer 2 網絡,為用戶提供更多啟動和交易選項。 低費用: Pump.fun 以其低費用為榮。推出 memecoin 的成本不到 2 美元,這對於想要嘗試創建自己的加密貨幣的人來說是一個有吸引力的選擇。 無論您是經驗豐富的開發人員還是好奇的新手,Pump.fun 都能提供您所需的工具和資源,將您的 memecoin 想法變為現實。 Pump.fun 發幣流程 了解了 Pump.fun 平台的優勢和特點後,接下來,讓我們來看看 Pump.fun 是如何運作的。 在 Pump.fun 上啟動和交易迷因幣的過程相對簡單,主要如下: 1.迷因幣創建與交易 首先,用戶需要為他們的代幣提供名稱、代碼和圖像,並需要貢獻少量 SOL 或 BLAST 代幣來創建流動性池。 創建後的代幣可立即在 Pump.fun 的平台上進行交易。 用戶可以直接從聯合曲線購買代幣,並在方便時出售。 2.聯合曲線機制 代幣發行流程:當一枚代幣在 Pump.fun 上發行時,8 億枚代幣將被放入聯合曲線中。所有產生的代幣都是相同的,總共 10 億個代幣。 代幣銷售與過渡:代幣發行後的目標是推廣和銷售 8 億枚代幣。一旦 8 億枚代幣全部售出,聯合曲線將達到滿容量並自動過渡到 Radium。 轉換到 Radium:轉換到 Radium 所需的 SOL 數量約為 86。該數字略有波動,通常在 84 到 86 SOL 之間。 市值閾值:大約需要 45 SOL 才能達到「King of the Hill」狀態,相當於代幣銷售的一半。市值閾值觸發聯合曲線的轉變,Solana 為 69,000 美元,Blast 為 420,000 美元。 價格動態和指數成長:代幣價格根據與市值相關的公式呈指數變化。隨著市值的成長,每個代幣的價格顯著上漲,為早期投資者提供可觀的回報。 數據分析與曲線擬合:Pump.fun 採用數據分析技術(包括平滑和曲線擬合)來近似結合曲線的公式。該技術透過數據分析確定的指數曲線擬合公式有助於估算不同市值水準的代幣價格。 3.流動性提供與銷毀機制: 當代幣的市值達到特定閾值(Solana 為 69,000 美元,Blast 為 420,000 美元)時,Pump.fun會將流動性(Solana 為 12,000 美元,Blast 為 30,000 美元)存入去中心化交易所(例如Raydium、TusterThr DEX)。這種流動性注入增強了交易活動和穩定性。 部分存入的流動性被燒毀,減少了代幣供應並可能增加其價值。 總的來說,Pump.fun 提供了傳統代幣發行的替代方案,它確保公平和透明的分配,無需預售或團隊分配。這最大限度地減少了 rug pull 風險,並為所有參與者創造了一個公平的競爭環境。 Pump.fun專案動態 2024年 11月 12日 Pump.fun生態代幣總市值接近30億美元,24小時漲幅達22.7% 2024年 11月 7日 Pump.fun 在 10 月創下 3050 萬美元的月度收入新高 2024年 10月 20日 Pump.Fun推出高級交易終端pump advanced,並計劃推出代幣 2024年 9月 30日 數據:pump.fun24 小時費用和創收方面超越 Uniswap 和 Aave 2024年 9月 3日 pump.fun 僅用時 217 天創收 1 億美元,為「收入增長最快 Dapp」 2024年 8月 23日 Pump.fun 推出多人直播新功能「Stages」 2024年 8月 19日 數據:過去 7 日 pump.fun 協議收入超越以太坊主網 2024年 8月 13日 Pump.fun平台上啟動的代幣已超170萬種,僅15種能在數周維持在1000萬美元以上市值 2024年 8月 2日 Raydium、pump.fun、Jito 成為 Solana 主要費用收入來源 2024年 6月 17日 Pump.fun:美 SEC 前加密資產和網路部門負責人已加入 Pump.fun 並擔任交易主管 2024年 5月 17日 Pump.fun 被盜 190 萬美元,Solana meme 季結束了? 2024年 5月 17日 pump.fun 已重新上線,未來 7 天內交易費為 0% 如何在 Pump.fun 上交易迷因幣? 在 Pump.fun 上交易代幣的方式主要有兩種,最方便的方法是 使用 Telegram 交易機器人。 Solana 上的 Trojan 和 Banana Gun Bot 等熱門機器人現在支援 Pump.fun 代幣。如果您想要開始交易 Pump.fun 代幣,可以按照以下步驟: 在 Telegram 中開啟機器人(如 Trojan ); 將 Pump.fun 代幣地址複製並貼上到聊天中; 該機器人允許您在 Pump.fun 以及稍後的 Raydium 流動性池上的聯合曲線階段進行交易。 此外,您也可以直接在 Pump.fun 上交易,步驟如下: 導航到特定代幣的頁面; 右側會出現「買入/賣出」選單,輸入您要購買的金額。請注意左側的評論部分。並非所有評論都來自買家,有些評論可能具有誤導性。 檢查「交易」選項卡可查看最近的交易。 為了獲得更好的交易體驗,請考慮使用 Telegram 機器人,例如 Trojan。但是,在使用任何機器人之前,請務必先進行研究。 相關閱讀: Hotcoin Research |揭秘Pump.fun:一鍵發幣的Meme狂歡賭場 一文教你如何降低 SunPump 交易成本 Pump、We.Rich 帶動全民發幣,要想打造過億市值 MEME 總共分幾步? Pump PVP 手冊:鐮刀與韭菜相互促進進化 一文揭曉 pump.fun 的真實數據:1.4% 的畢業率,僅 3% 用戶盈利超 1000 美元 Pump.fun 優點和缺點 Pump.fun 提供了現有代幣發行的替代方案,但在使用該平台時,您也需要清楚其優缺點。 Pump.fun 優點: 早期進入:您可以在代幣在 Raydium 上成為主流之前購買它們,如果它們受到關注,您可以獲得可觀的利潤。 獲利了結:在遷移到 Raydium 之前,您通常可以在Pump.fun上獲利,從而減少潛在損失。 Pump.fun 缺點: Raydium 轉儲:代幣很可能會在到達 Raydium 後立即轉儲,如果您沒有完美把握退出時機,就會遭受損失。 詐騙可能:由於進入門檻較低,Pump.fun 成為詐騙的溫床。預計很大一部分(約 95%)的項目純粹是為了欺騙投資者。 常見的 Pump.fun 詐騙 最後,我們也可以來看看常見的 Pump.fun 詐騙有哪些,如果出現這些危險信號,請多家小心。 開發者轉儲:開發者(專案創建者)可能會在 Raydium 遷移之前出售自己的資產,導致價格崩潰。這可能很難發現,因為它看起來像常規交易活動。 Pump.fun Bundle:開發人員使用多個錢包人為抬高價格,然後在到達 Raydium 之前轉儲所有內容。留意大量擁有新錢包的頂級持有者。 大買家與拋售:開發人員創造了大買家的假象來吸引新投資者,然後不久後就拋售代幣。謹慎對待單一持有者控制超過 10% 供應量的代幣。 >> 預警:警惕pump.fun相關釣魚網站 了解Pump.fun的同類專案: SunPump在24小時內創收56.7萬美元,超越Pump.fun 各大鏈都有自己的「Pump.fun」,去哪兒玩最賺錢? 比特幣擴展網路Fractal Bitcoin上出現新啟動平台satspump.fun 一鍵發幣成「加密新密碼」,pump.fun 之後還有哪個平台能打? 總結 總的來說,Pump.fun 提供了一個用戶友好的平台來啟動和交易迷因幣,其對易用性和低費用的關注吸引了大量的用戶群。但要注意,這是一個充滿波動、詐騙和可疑代幣價值的遊樂場。謹慎對待它,並做好研究。只有時間才能證明 Pump.fun 是否能夠適應、創新並駕馭不斷變化的迷因幣格局。

-

全球加密市場昨夜今晨重要資訊(4月16日-4月17)

美國SEC禁止員工使用工作手機存取第三方即時通訊應用 根據彭博社報道,美國證券交易委員會(SEC)已禁止員工使用工作手機訪問WhatsApp等第三方即時通訊應用和短信,以降低系統被入侵的風險,並加強記錄保存。據悉,禁止存取這些應用程式始於去年9月,過去幾個月一直持續。 Safe揭露SAFE代幣經濟學:最大供應量10億枚,5%將分配給用戶 數位資產管理平台Safe揭露SAFE代幣經濟學,最大供應量10億枚,初始流通量為427,000,000枚,SAFE的整體分佈涵蓋5個類別:核心貢獻者15%、Safe基金會15%、生態系統5 %、用戶5%、社群財庫60%,SAFE代幣的兌現期限長達8年。 io.net公佈IO代幣經濟模型:初始供應量5億枚,最大供應量為8億枚,社區最終分配50% Solana生態DePIN協議io.net公佈代幣IO的代幣經濟模型,io.net在創世時將擁有5億枚IO的初始供應量,分配對象分為五個類別:種子投資者、A輪投資者、核心貢獻者、研發與生態系統、社區。隨著IO的發行以激勵網路成長和採用,將在20年內成長至8億枚的固定最大供應量。 獎勵將在20年內每小時釋放給供應商及質押者。獎勵採用通貨緊縮模型,從第一年的8%開始,每月減少1.02%(每年約12%),直到達到8億枚IO的上限。隨著發放獎勵,早期支持者和核心貢獻者的份額將持續減少。因此,在所有獎勵分配完成後,社區的份額將增長到50%(需要注意的是,50%的社區份額並非全部透過空投發放,這些代幣是用於社區隨著時間的推移而增長的) 。 超級人工智慧聯盟(ASI)預定於5月24日啟動 SingularityNET在X平台表示,絕大多數AGIX代幣持有者已批准人工超級智慧(ASI)聯盟提案。 Fetch.ai在官方部落格中表示,超級人工智慧聯盟(ASI)宣布批准ASI代幣合併,計劃於5月啟動。此次合併預計總價值為75億美元,預計於5月初完成,將FET、AGIX 和OCEAN合併為ASI。 ASI預定5月24日啟動。 由於獲得了每個社區的多數批准,代幣合併將按如下方式進行:FET成為ASI,總供應量為26.3055億枚代幣;AGIX代幣遷移至ASI,兌換率為0.433350比1;OCEAN代幣遷移至ASI,兌換率為0.433226比1。 先前消息,SingularityNET、Fetch.ai和Ocean Protocol正在討論合併他們各自的代幣為一個名為ASI的人工智慧代幣。在這項合併計畫中,ASI代幣在完全稀釋後的市值預計將達到75億美元。 韓元超越美元在第一季成為全球加密資產交易量最大的貨幣 根據彭博社報道,韓元現在已成為全球與加密資產交易最頻繁的貨幣,韓國對風險代幣的投機需求激增。根據研究公司Kaiko的數據,在2024年第一季度,韓元在中心化加密交易所的累積交易量為4,560億美元,而美元的交易量為4,450億美元。 PayPal取消對NFT的買家和賣家保護 根據The Block報道,根據PayPal於5月20日生效的新政策,NFT購買將不再受到該公司買家保護計畫的支持。此外,價值超過10,000美元的NFT銷售將不會受到虛假索賠和退款的保護。 ZachXBT:已完成對Prisma攻擊者0x77及其涉嫌的多個攻擊事件的調查,並掌握其詳細信息 鏈上偵探ZachXBT發布關於涉嫌1,110萬美元的Prisma漏洞利用者0x77(Trung)及其所牽涉的多個漏洞的調查。 2024年3月28日,Prisma團隊觀察到MigrateTroveZap合約上的一系列交易,導致損失了3,257個ETH(約1,110萬美元)。起初,攻擊者與Prisma部署者溝通,聲稱這是白帽攻擊。然而,在同一天晚些時候,所有資金都被轉入Tornado Cash,這與先前的聲明相矛盾。漏洞利用者開始提出過度的要求,並要求380萬美元(34%)的白帽賞金。這筆金額遠高於業界標準的10%,實質上是在敲詐團隊,因為金庫沒有足夠的資產來賠償用戶。 跨鏈通訊協定Analog與CoinList合作向測試網用戶提供2%的ANLOG代幣 Layer 0跨鏈通訊協定Analog正在邀請CoinList社群成員參加其激勵性測試網,並有機會賺取總量為1,811,594個ANLOG代幣(佔總供應量的2.0%)的部分。此測試網分為三個階段,每個階段持續約三個月。第一階段於2024年4月16日開始,著重於開發者社群與Timechain互動;第二階段於4月30日開始,向更廣泛的社群開放,包括社交任務和一款遊戲;第三階段將於5月15日開始,致力於招募驗證者。此外,獎勵將分配給驗證者、開發者和社群成員,其中30%的代幣獎勵將分配給驗證者,其餘70%將分配給社群和開發者。 Jupiter宣布推出LST代幣JupSOL Solana生態交易聚合器Jupiter宣布推出新的LST代幣JupSOL,該代幣支援向Jupiter驗證者提供無需信任的委託。該驗證者沒有任何費用,並提供100%的MEV回饋。目前,為了提高JupSOL的收益率,已有額外的10萬枚SOL被委託給這位驗證者。 Coinbase錢包已整合SOL DEX,用戶可交易超5萬種Solana生態代幣 Coinbase錢包宣布整合SOL DEX,允許用戶交易超過50,000種Solana生態代幣。 Solana生態DeFi協議Drift Protocol擬推出DRIFT治理代幣,未來幾週將空投1億枚 根據CoinDesk報道,根據Drift網站和知情人士透露,Solana生態DeFi協議Drift Protocol計劃推出DRIFT治理代幣,並在幾週內將資產空投給用戶。新代幣遵循為期三個月的積分計劃,吸引交易者、借款人、貸方——當然還有空投農民——進入Drift。但該協議的貢獻者表示,本次空投的1億枚代幣中的大部分將流向Drift的長期用戶。 在本次空投中,DRIFT總供應量的10%將分配給使用者。創投將獲得更大的DRIFT分配,佔總供應量的22%。 43%的代幣將用於“生態系統開發”,其中可能包括交易獎勵、流動性激勵和未來空投。此外,25%的代幣被保留用於支付給Drift貢獻者的「協議開發」。 a16z已籌集72億美元的新資金,並計劃在2025年籌集更多資金 根據彭博社報道,創投公司Andreessen Horowitz(a16z)已籌集了72億美元的新資金,最終總額超過了該公司早前設定的募款目標約4%。這筆資金將分配給公司內的不同業務。其中包括專注於推動「國家利益」的新創公司的American Dynamism業務,該業務籌集了6億美元;籌集了37.5億美元的成長業務或後期新創公司;以及籌集了6億美元的遊戲業務。 據一位了解該公司想法的人士稱,由於人工智慧(AI) 現在在幾乎所有新創公司中都扮演著重要角色,因此AI並不是一項獨立的基金。另一位了解此事的人士表示,Andreessen Horowitz仍計劃在2025年籌集更多專注於加密貨幣和生物技術的資金。 房地產股權抵押貸款機構和代幣化平台Homium完成1000萬美元A輪融資 根據The Block報道,房地產股權抵押貸款機構和代幣化平台Homium完成1000萬美元A輪融資,Sorenson Impact Group和Avalanche的Blizzard Fund領投。 據悉,Homium是一家房地產股權抵押貸款機構和代幣化平台,已在Avalanche上推出首筆房屋股權貸款。 Homium貸款目前在科羅拉多州實施,並計劃擴展到其他州。作為獲得貸款的一部分,房主承諾房屋價格升值的一部分。對於投資者(即為貸款提供資金的投資者)來說,他們會收到一種代幣化資產,該資產追蹤在Homium上發行的共享升值房屋貸款池的價格升值。 專注於Web3通訊的DePIN專案SendingNetwork完成750萬美元種子擴充融資 根據The Block報道,專注於Web3通信的DePIN項目SendingNetwork宣布完成750萬美元種子擴展融資,Nomad Capital、Symbolic Capital、Web3.com Ventures、Galxe、SWC Global、Balaji Srinivasan和Yield Guild Games聯合創始人Gabby Dizon在內的幾位投資者參投。該輪融資的結構是一項簡單的未來股權協議(SAFE),並於去年10月結束。繼去年初1,250萬美元種子輪融資之後,這筆種子延期融資使SendingNetwork的總資金達到2,000萬美元。 SendingNetwork是一個DePIN項目,旨在透過建立新的傳輸控制協定/網際網路協定(TCP/IP)堆疊來去中心化通訊。 TCP/IP是一組管理網際網路通訊的協議,促進設備之間的資料傳輸。 SendingNetwork旨在為開發者和使用者提供更有效率、更安全、更靈活的通訊體驗。例如,它正在開發一種“去中心化路由器”,據稱它將用錢包位址取代IP位址。 數據:4月16日貝萊德IBIT交易量12.4億美元,灰階GBTC 5.26億美元 4月16日比特幣現貨ETF交易量數據如下:貝萊德IBIT 12.4億美元,灰階GBTC 5.26億美元,富達FBTC 4.21億美元,ProShares BITO 2.73億美元,ARKB 9700萬美元,BITB 7981萬美元。

-

2024 Q1影響加密市場的13件大事回顧及後市展望

儘管CME 上已經有基於以太坊期貨交易的ETF,但以太坊現貨ETF 核准的可能性並不高。目前距離 SEC 第一個最終截止日期還有不到 6 週時間,我們看到 SEC 與發行人之間的會議為零。而在推出現貨比特幣 ETF 之前,發行人和監管機構至少舉行了 2 打會議。