作者:NYDIG全球研究主管 Greg Cipolaro

編譯:WEEX唯客交易所

加密資產價格從大選後的高點回落

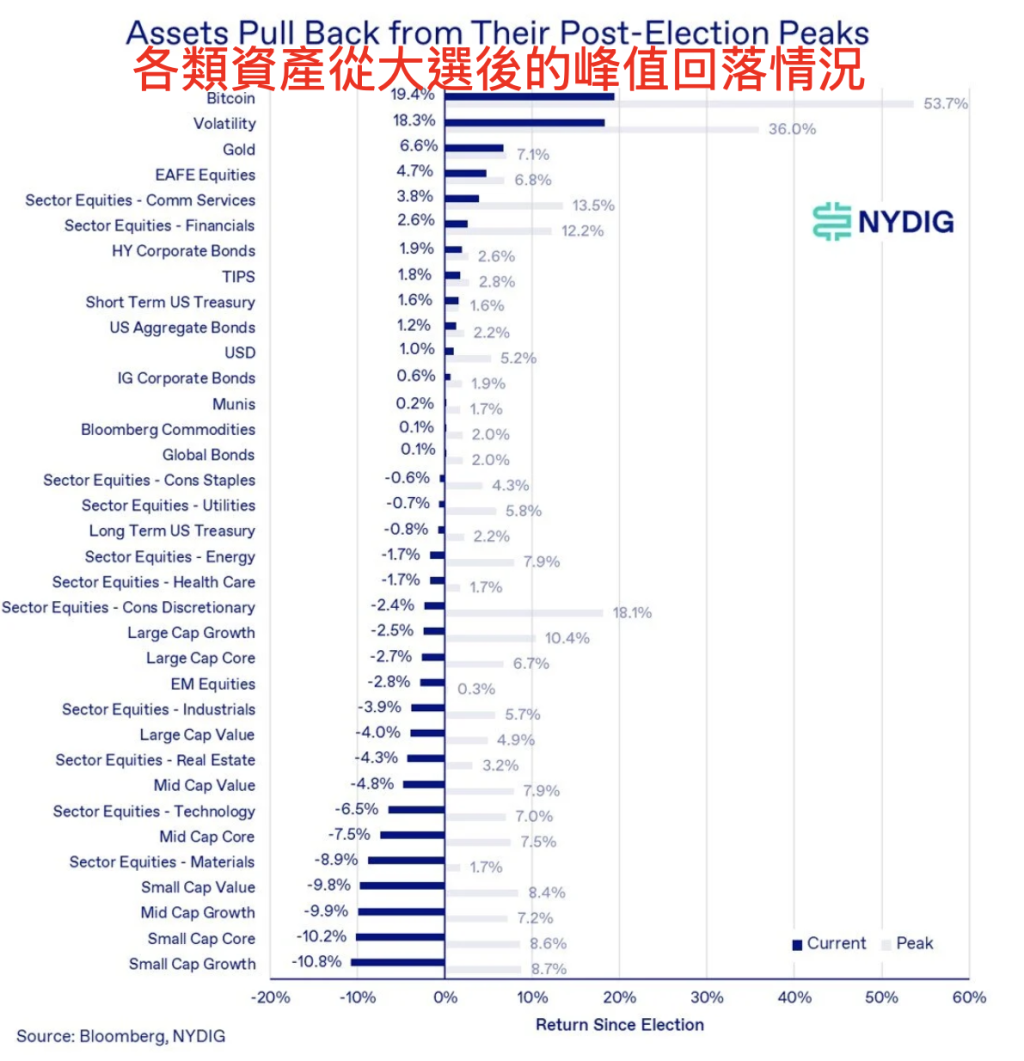

川普當選總統,加上共和黨控制參眾兩院,帶來放鬆管制和經濟成長預期,引發了人們對金融市場的普遍樂觀情緒。這種樂觀情緒蔓延到了各個行業和各個資產類別,其中數位資產產業對政府更迭帶來的潛在變某最為熱衷。大選後,比特幣、特定產業股票(如金融和非必需消費品)、特定投資風格股票(包括小型股和價值股)以及美元和黃金價格均有所提振。

然而,川普的經濟和地緣政治行動所帶來的經濟波動和不確定性,已導致近期許多資產價格出現逆轉,包括比特幣。美國所有類型、產業和規模的股票以及美元也遠低於選舉後的高點。黃金一直並將繼續成為表現突出的資產,債券也保持穩定。毫不奇怪,因為市場波動性大幅上升,儘管目前已脫離恐慌階段。

比特幣與關稅戰有什麼關係?

沒什麼關係。如果說有什麼關係的話,那就是比特幣將從全球不確定性(政府造成的政治和經濟混亂)上升中受益。如果川普的第一個任期可以作為參考的話,那麼,不可預測性和波動性很可能是這屆總統任期的主要特徵。但這並未阻止比特幣在他第一個任期內大幅上漲——從2017年就職典禮當天的896美元到2021年離職時的3.5萬美元,漲幅達39倍。考慮到這一點,我們建議投資人忽略短期噪音,從長遠角度看待資產。

對沖基金可能只是影響ETF流量的因素之一

隨著近期比特幣價格下跌,投資人已從現貨ETF中撤出大量資金,過去三週內撤出46億美元,人們對對沖基金在ETF資金流動中扮演的角色產生了疑問。以下分析探討了近期對沖基金的活動,並強調它們並不是ETF資金流出的唯一原因。

首先要說明一些事實。現貨ETF的最大持有者是非申報者(No-fillers),即無需提交13F季度股東報告的實體。我們推測這些人是散戶投資者,當然機構投資者也有可能基於其他原因無需提交13F,例如根據其資產管理規模(AUM)的大小。散戶投資者佔有大部分現貨ETF份額,佔上季末資產管理規模的74%,近780億美元。

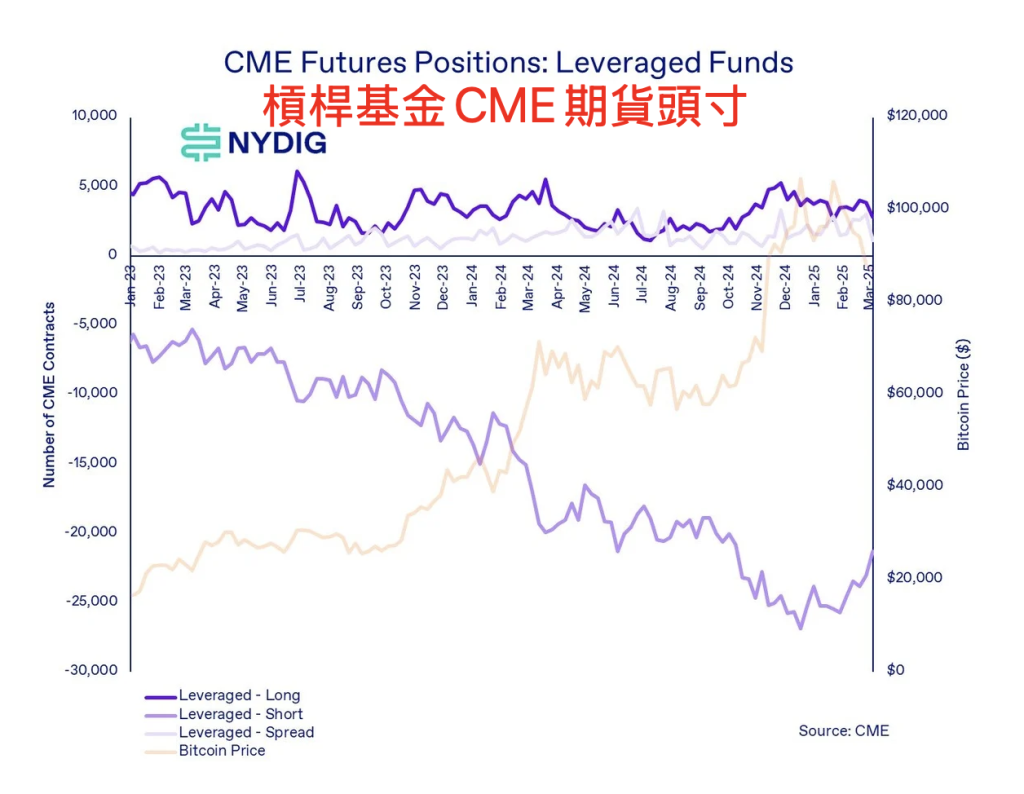

對沖基金是最大的已知投資者類別,上季其ETF價值為120億美元,佔整個產業AUM的11.4%。對沖基金通常持有ETF股票作為對其期貨空頭部位的對沖,這在CME交易者持股報告(COT)中被歸類為「槓桿基金」。槓桿基金是CTA(商品交易顧問)和對沖基金組成的集合。 CTA採用動量策略,做多和做空,我們假設對沖基金從事delta中性策略,如基差交易(做空期貨,做多ETF股票以獲得「資金利差」)。為簡單起見,我們假設槓桿基金的空頭部位主要由「基差交易」所驅動。當基差擴大時,期貨空頭部位增加,對沖基金買進ETF股票;當基差縮小時,期貨空頭部位平倉,避險基金賣出ETF股票。

*WEEX唯客註:CTA是一種受監管的投資管理實體,專注於透過期貨、外匯以及其他衍生性商品市場進行投資。這些顧問通常使用系統化的交易策略(如量化模型)來管理資金。

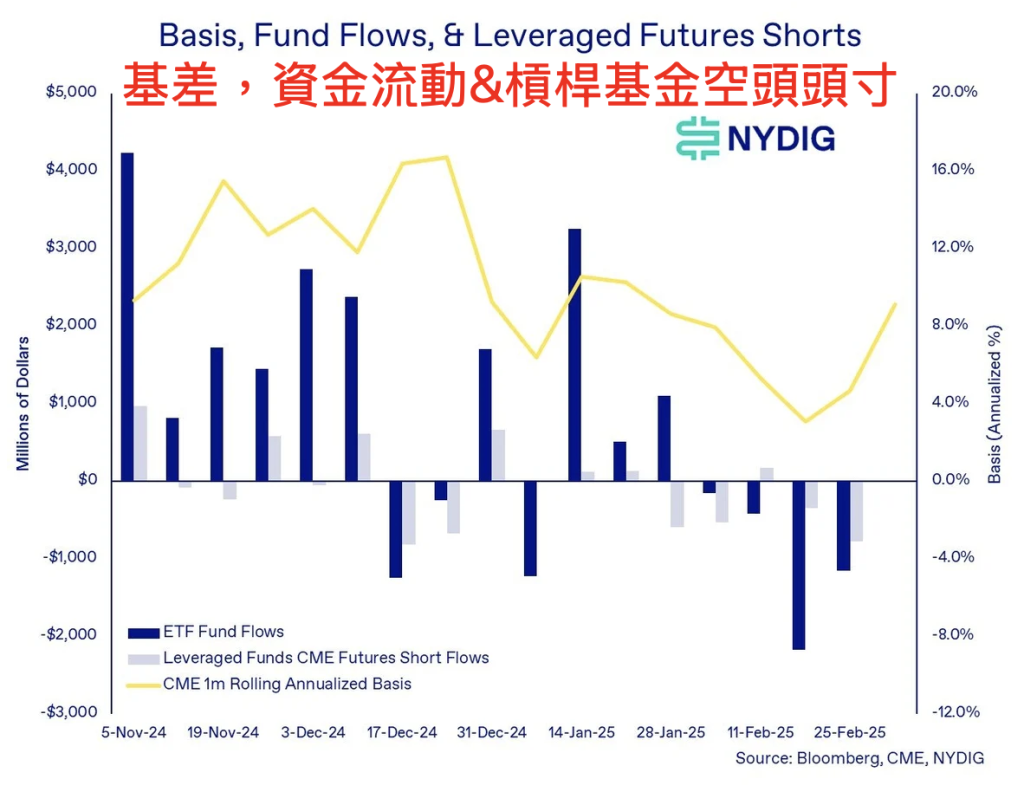

如下圖所示,空頭期貨部位最近有所縮減-它們在12月17日與現貨價格一起達到高峰。基差(1個月滾動年化)也在此時達到峰值,錄得16%的水平。

自期貨空頭部位在12月達到高峰以來,對沖基金已平倉了總名目價值達26億美元的空頭部位(計算方法為未平倉合約數量的變動乘以平均價格)。然而,正如以下每週ETF資金流量數據所示,這項變更與現貨ETF的資金流動並不完全吻合。儘管我們承認,對沖基金解除其基差部位確實對ETF資金流動產生了影響,但這似乎只是影響因素之一。

我們猜測,考慮到零售贖回的相對規模(大約是對沖基金的6.5倍),零售贖回對基金流量的影響大於對沖基金。從事做空的CTA可能會扭曲槓桿基金報告的淨空頭變化。然而,考慮到價格動量和基差峰值時期多頭和空頭頭寸規模的巨大差異(空頭頭寸是多頭頭寸的5倍以上),相比CTA,對沖基金仍然是這些市場的主要交易者。

銀行參與加密貨幣的障礙正在消除

自大選以來,人們最常問的問題之一是:「銀行什麼時候才能託管加密貨幣?」雖然沒有明確的時間表,但變化正在進行中,以下是自大選以來發生的一些重要事件。

上上週,美國貨幣監理署(OCC)發布了有關銀行和各種加密貨幣活動的最新指南。 OCC取消了銀行在保管加密貨幣、持有穩定幣儲備、運行數位資產節點和使用穩定幣進行支付之前必須獲得無異議函的要求。

此前,SAB 121被廢除,這是一條極不受歡迎的會計規則,要求為客戶託管加密貨幣的SEC註冊公司在資產負債表上確認一項負債和相關資產。

儘管美國聯邦存款保險公司(FDIC)尚未發布明確的指導意見,但該機構寫道,它致力於與總統的數位資產市場工作小組合作。它還寫道,正在重新評估其對加密相關活動的監管方法,並致力於取代FIL 16-2022,即要求受監管機構向FDIC通報其加密貨幣活動的通知。這封信引發了後來被稱為「窒息行動2.0」的一系列事件,即限制銀行加密貨幣相關活動的努力,隨後又成為國會聽證會的主題。

仍有幾家銀行監管機構尚未對加密貨幣和數位資產監管的演變作出評估。然而,鑑於政府最近推動的政策轉變,我們相信有意義的變化正在發生。隨著金融業進一步採納數位資產,我們預計會有更多的監管機構提供進一步的澄清和指導。

市場動態

市場受到持續的關稅來回拉鋸以及相關的地緣政治動盪的影響。

由於上週三發布的通膨數據低於預期,交易員們正在尋找下一個潛在催化劑,這可能會出現在本週三的FOMC利率決定中。比特幣交易員目前似乎對市場持中立態度,永續合約資金費率目前基本上為0%。芝商所期貨的基差強化了這個觀點,目前3月到期的合約年化基差為6.0%,4月到期合約的年化基差為7.7%。現貨ETF資金持續流出,過去一週累計流出13億美元,不過上週四出現了自3月初以來的首次資金流入。

上週重要新聞

投資>>

- 貝萊德高層:比特幣敘事的困惑依然存在

政策與監理>>

- 美國議員重提加密立法建議美國政府五年內購買100萬枚比特幣

- 特朗普加密貨幣創投公司已與幣安洽談業務往來

公司>>

- 微策略宣布210億美元優先股計劃

- 西班牙第二大銀行BBVA將為客戶提供比特幣、以太坊交易

- MGX以里程碑式的20億美元投資支持幣安

- WEEX交易所發布ETH/USDT交易對異常事件結案公告

- Cantor Fitzgerald與數位資產託管機構Anchorage Digital和Copper.co合作,支持比特幣融資業務

近期大事件

3月19日-FOMC利率決議

3月28日-CME期貨到期

4月10日-CPI發布

5月27日-比特幣2025會議

7月2日-SEC就GDLC ETF轉換做出決定的最後期限

7月22日-EO工作小組報告截止日

WEEX唯客官網:www.weex.com

你也可以在 CMC| Coingecko|非小號|X(Twitter)|Youtube|Facebook|Linkedin|微博 上關注我们,第一时间获取更多投資導航和福利活動!了解平台幣 WXT 最新資訊請訪問 WXT專區

在線諮詢:

WEEX唯客中文交流群:https://t.me/weex_group

WEEX唯客英文交流群:https://t.me/Weex_Global