來源:NYDIG

作者:NYDIG 全球研究主管 Greg Cipolaro

編譯:WEEX 唯客為什麼穩定幣批評者搞錯方向了?

根據 DefiLlama 的數據,穩定幣目前的價值超過 2,870 億美元,今年迄今已成長約 38%,已成為本輪經濟週期的決定性因素之一。 《GENIUS 法案》的通過進一步鞏固了穩定幣的地位,該法案賦予它明確的法律基礎,並引起了金融科技公司、銀行和支付服務提供者的注意。

然而,與任何新技術或金融創新一樣,監管也產生了一些意想不到的極端情況。最突出的例子是計息穩定幣,該類產品曾遭到銀行業的遊說反對,最後被禁止。銀行反對的原因是,擔心計息穩定幣會竊取銀行傳統的存款基礎,而存款基礎是其貸款業務的核心。

批評者認為銀行處於劣勢

近期的報告顯示,銀行業對 Coinbase 等平台提供穩定幣存款獎勵的做法日益不滿。諷刺的是,銀行先前曾遊說禁止發行計息穩定幣,以保護其存款基礎,然而這項政策非但沒有保障存款安全,反而將收益機會轉移到了加密平台上。例如,Coinbase 為 USDC 餘額提供高達 4.1% 的收益,並將這些支出標記為「獎勵」而非利息,儘管從持有者的角度來看,這很大程度上只是字面上的差別。

此舉之所以行之有效,是因為穩定幣的商業模式。基於 Circle 提交的 IPO 文件,我們現在對穩定幣的業務有了更多的了解。大多數投資大眾都知道,穩定幣發行者從用戶吸收美元,並發行相應數量的穩定幣。這些美元被投資於各種低風險且能帶來回報的工具。這些投資收益歸發行者所有,例如發行 USDC 的 Circle 和發行 USDT 的 Tether。

發行人與託管人

穩定幣爭論中的一個關鍵細微差別是發行人和託管人之間的區別。 Circle 發行 USDC,而 Coinbase 等平台則充當託管人。根據法律,USDC 本身不能支付利息,《GENIUS 法案》明確禁止穩定幣發行人這樣做。然而,穩定幣託管人可以向用戶支付「獎勵」,資金通常來自與 Circle 簽訂的收益分成協議,而 Coinbase 還會拿一部分自有資金來補充。與銀行存款不同,USDC 餘額不能被視為聯邦存款保險公司(FDIC)承保的負債,這意味著銀行在未先贖回美元的情況下不能以 USDC 為抵押發放貸款。

收益共享帶來獎勵

Circle 的文件揭露了這些獎勵的資金來源。作為 USDC 的共同創始人,Coinbase 獲得了 Circle 的部分儲備收入,這使得其 USDC 餘額收益高於 Circle 自身。這筆收入加上 Coinbase 平台的充值,構成了提供給用戶獎勵的基礎,這些獎勵在實質上類似於利息,儘管形式上並非如此。與 Coinbase 不同的是,Binance 在 2024 年從 Circle 獲得了 6,025 萬美元的預付款,用於促進 USDC 的分發。

銀行需要發揮創造力

銀行也可以託管穩定幣,只需將它視為受保險的存款,以便用作貸款抵押(以及其他用途)。實際上,銀行也可以採用類似 Coinbase 的模式:從託管的 USDC 餘額中與 Circle 分享收益,將其中一部分收益以獎勵的形式回饋給用客戶,並將該產品的定位歸類為即時支付、跨境結算和外匯兌換服務。因此,當批評人士抱怨銀行因為「穩定幣無法支付利息」而處於競爭劣勢時,他們忽略了重點:銀行不需要穩定幣來支付利息,他們只需要在如何分享回報方面發揮一點創意。

TradFi 繼續推動加密市場發展

在過去的 18 個月裡,加密敘事的主要驅動力越來越多地源自傳統金融市場。先是 ETF 的獲批,隨後是企業 Bitcoin 儲備、Circle 等公司高調的 IPO,以及最近專門為 Bitcoin 儲備而成立的公司(通常被稱為數位資產財庫公司,DAT)。

這種演變反映了市場關注點的擴大。分析重點已從區塊鏈特定活動轉向傳統的財務申報和市場結構。 SEC 的 EDGAR 資料庫和彭博終端機比區塊瀏覽器和鏈上資料變得更加重要。除了偶爾出現的大額轉帳外,Bitcoin 的區塊鏈活動相對低迷,而實質進展正發生在 IPO 市場、公司資產負債表和各類融資事件方面。

上週 Figure 和 Gemini 的公開募股延續了這一趨勢。它們與 Circle、eToro、Bullish 和 Galaxy 一樣,正藉助當前有利的美國監管環境來拓展資本市場機會。

此外,一個新的 DAT 項目——Forward Industries(FORD)正式上線,其擁有價值 16.5 億美元的 Solana 財庫,由Galaxy、Jump 和 Multicoin 支持。這些發展凸顯了傳統金融基礎設施已成為數位資產創新和資本配置的主要立場。

上週,我們看到了一筆引人注目的 DAT 互投案例,即一個 DAT 投資另一個 DAT:Nakamoto/Kindly(NAKA)在 Metaplanet(MTPLF)14.5 億美元的融資中認購了 3,000 萬美元的份額。此次收購以現金支付,理論上合情合理,因為 NAKA 的交易價格是修正淨資產值(mNAV)的 2.5 倍,MTPLF 的交易價格為 1.6 倍。我們認為這可能會成為一種趨勢,未來 DAT 之間可能會透過類似交易變得更加緊密關聯。

選擇權未平倉合約飆升,交易量下降

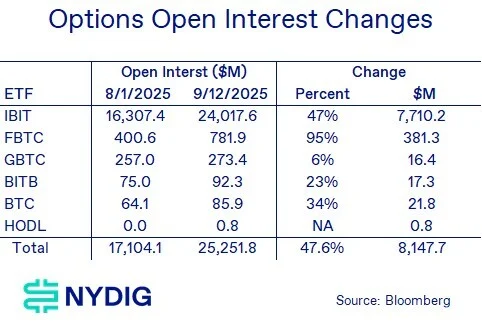

7 月 29 日,SEC 批准將數隻 BTC ETF 的持股上限提高至原來的十倍,並批准了一檔基金的選擇權交易。自此之後,BTC ETF 的未平倉量在不到 6 週的時間內增加了 47.6%。同期,Bitcoin 在各期限上的隱含波動率下降了約 10%,約 4 個點。年初至今,Bitcoin 隱含波動率下降了約 40%,具體幅度取決於不同的期限。雖然持倉上限的增加並不是導致波動率下降的唯一原因,但持倉額度的擴大可能強化了波動率下降的趨勢。

值得注意的是,FBTC 是唯一未獲批准將持股限額提高 10 倍的現有 BTC ETF,因為其未提交相關申請。我們最初預計,這可能會威脅到它作為第二大 ETF 的地位。然而,FBTC 卻取得了最強勁的成長。可能的解釋是,交易者先前對 FBTC 選擇權的利用不足,因此儘管持倉限額未變,但仍有空間實現超額成長。

上週市場回顧

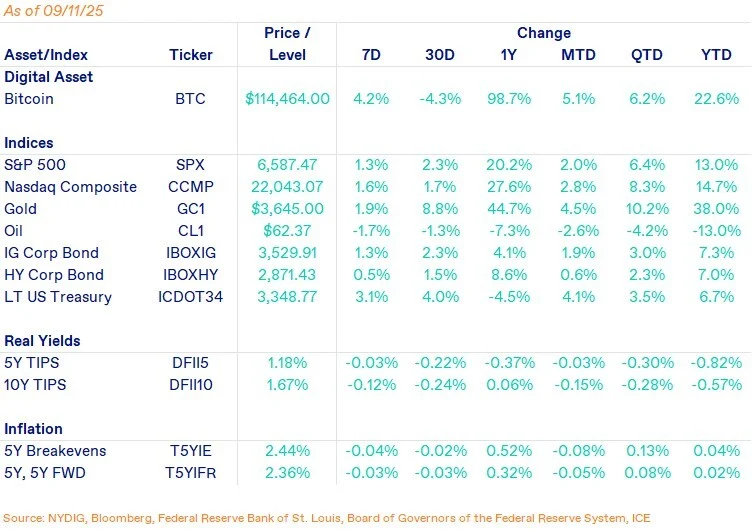

WEEX 唯客交易所數據顯示,上週 Bitcoin 上漲 4.2%,一度突破 11.6 萬美元,隨後回落。上週幾乎所有其他資產類別也都出現上漲,標普 500 指數和納斯達克 100 指數均創歷史新高。黃金上漲近 2%,年初至今回報率達 38%。債券也表現不錯,投資等級債券、公司債和長期美國公債都上漲。

在此背景下,美元指數(DXY)繼續在低點附近徘徊。美元疲軟,加上實際利率下行,對風險資產和價值儲存工具起到了推波助瀾的作用。此外,降息前景日益看好,這為本輪週期的持續提供了強勁支撐。

上週重要新聞

投資方面:

7 兆美元的現金儲備或將推動 BTC 及山寨幣新一輪上漲

2023 年夏季迴響:BTC 波動性將飆升

高盛發現,越來越多的家族辦公室對加密幣感興趣

WEEX Token (WXT) 價格創新高,一度觸及 $0.045478

監理與稅收:

新任白宮加密顧問 Patrick Witt 稱市場結構法案為最高優先級

Brian Quintenz 指責 Tyler Winklevoss 遊說川普阻止其擔任 CFTC 主席

公司和技術:

加密資產管理公司 CoinShares 達成美股 SPAC 交易

Bukele 稱薩爾瓦多購買了價值 230 萬美元的 BTC,以紀念 Bitcoin 法案頒布一周年

Ledger CTO 警告用戶在大規模 NPM 供應鏈攻擊期間暫停鏈上交易

Binance 與富蘭克林鄧普頓聯手拓展數位資產產品

WEEX 交易所團隊受邀參與多特蒙德產業交流

Metaplanet 擬發行 14.5 億美元股票,用於購買 BTC 和調整財庫

華爾街穩定幣人才競爭推動薪資飆升

近期大事件

9 月 17 日 – FOMC 利率決議

9 月 26 日 – CME 到期日

WEEX唯客官網:www.weex.com

你也可以在 CMC| Coingecko|非小號|X(Twitter)|Youtube|Facebook|Linkedin|微博 上關注我们,第一时间获取更多投資導航和福利活動!了解平台幣 WXT 最新資訊請訪問 WXT專區

在線諮詢:

WEEX唯客中文交流群:https://t.me/weex_group

WEEX唯客英文交流群:https://t.me/Weex_Global