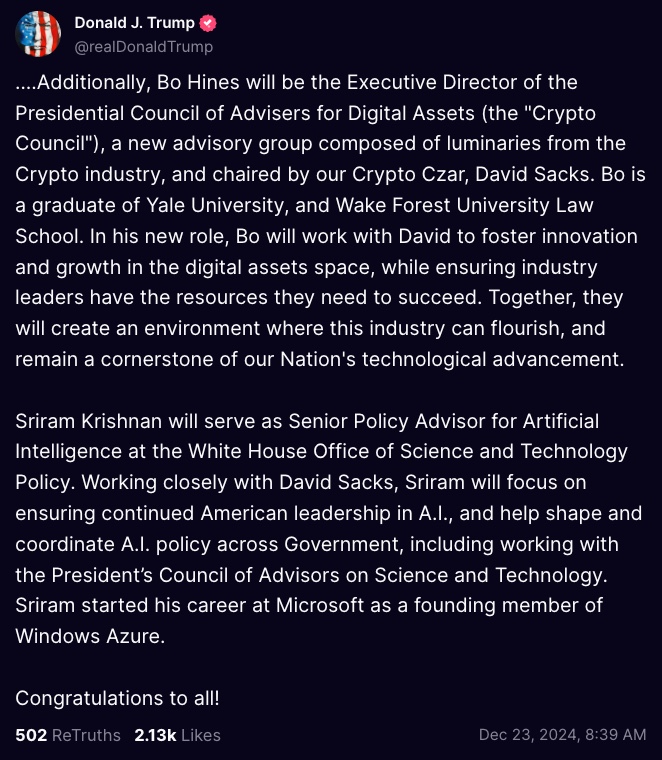

唐納德·川普任命前大學橄欖球員Bo Hines為新成立的「Crypto Council」執行董事。

12 月 22 日,這位美國候任總統在其社群媒體平台Truth Social上發文稱,2022年落選的美國眾議院共和黨候選人Bo Hines將成為總統數位資產顧問委員會的執行董事。

川普補充說,新的諮詢小組——被稱為「Crypto Council」——將由他挑選的加密貨幣和人工智慧沙皇David Sacks領導。

「Bo將在他的新職位上與David合作,促進數位資產領域的創新和成長,同時確保行業領導者擁有成功所需的資源。」川普寫道。

2022年,Hines作為共和黨候選人競選北卡羅來納州美國眾議院席位,但以微弱票數差距輸給了民主黨競爭對手Wiley Nickel。

Hines和其他幾位共和黨候選人一樣,獲得了美國夢聯邦行動(American Dream Federal Action)超級PAC和其他支持Crypto PAC的資金。

據報道,因非法政治獻金等罪行正在服刑的FTX前CEO Ryan Salame曾向包括Hines在內的共和黨候選人捐款1,340萬美元。

川普任命前a16z合夥人為高級AI顧問

川普還宣布任命前Andreessen Horowitz(a16z)普通合夥人Sriram Krishnan為新理事會的高級AI政策顧問。

「我很榮幸能夠與David Sacks密切合作,為我們的國家服務,並確保美國在人工智慧領域繼續保持領導地位,」Krishnan在X上回應他的任命時寫道。

這些任命反映了川普對Crypto產業的持續支持。在總統競選期間,他承諾讓美國成為「世界加密貨幣之都」(the world capital of crypto),這讓他從加密行業頂級高管那裡籌集了數百萬美元的資金。

川普還任命了其他加密貨幣支持者,包括擔任關鍵顧問職務的億萬富翁Elon Musk。

12月4日,川普提名支持加密貨幣的商人、前證券交易委員會委員(SEC)Paul Atkins擔任SEC主席,Crypto業界高管希望這一任命能減少監管機構對加密產業的執法行動。

相關閱讀>>

川普提名Paul Atkins為SEC主席,對加密貨幣的影響分析

WEEX唯客官網:www.weex.com

你也可以在 CMC| Coingecko|非小號|X(Twitter)|Youtube|Facebook|Linkedin|微博 上關注我们,第一时间获取更多投資導航和福利活動!了解平台幣 WXT 最新資訊請訪問 WXT專區

在線諮詢:

WEEX唯客中文交流群:https://t.me/weex_group

WEEX唯客英文交流群:https://t.me/Weex_Global