WEEX唯客

-

2025 最新|WEEX 交易所防詐指南 遠離這五種詐騙陷阱

WEEX 唯客交易所安全合規,平台自 2018 年成立以來,從來沒有傳出遭駭客攻擊或竊取用戶資產、無法出金等負面消息。目前,WEEX 已發展為全球前 10 大衍生性商品交易所之一。 但是,隨著 WEEX 用戶量、知名度、行業排名不斷上升,越來越多的詐騙團夥假冒 WEEX 交易所的名稱和 Logo 實施釣魚詐騙活動。以下結合真實案例介紹詐騙集團打著 WEEX 唯客名義進行詐騙的幾種常見套路,請廣大投資者註意避坑,避免上當受騙。 詐騙套路一:仿冒 WEEX 交易所網頁、假 App 詐騙集團經常會偽裝成 WEEX 的官網頁面或 App,並在用戶登入時竊取帳號密碼。 這些假 WEEX 網頁通常會透過社群平台私訊、E-mail 拉圾郵件、手機簡訊群發來尋找獵物,甚至在 Google 投放關鍵字廣告,用戶搜尋「WEEX」也有可能進入假 WEEX 網站。 案例:仿冒 WEEX 唯客的黑平台 Weex tr WEEX tr 是一個二元期權平台,之前名叫 Btcex pro,是 BTCEX 的仿冒平台,後來 BTCEX 停止營運後,他們又換了個新名稱「WEEX tr」,開始仿冒 WEEX 唯客。 筆者在搜尋 WEEX App 時搜到了 appweex.com 這個網站,整個網站特別簡陋,就一個主頁,放置 App 下載頻道。網站 Logo、VI 均抄襲 WEEX 唯客的。 點擊 Android 下載頁發現,它在 Google Play 商城的名稱是 Weex tr,Logo 冒用 WEEX 唯客的,僅在右上角添加了 tr 標籤。 從 App 截圖來看,該山寨平台提供二元期權交易(Binary Options),還有 BTC、ETH 挖礦(Mining),大機率又是一個殺豬盤。 所謂二元期權,其實就是「猜漲跌」的賭博遊戲,美國 SEC 和 CFTC、歐盟 ESMA、加拿大 CSA、澳洲 ASIC、日本 FSA 等多國金融監管當局都曾發出警告,提醒二元期權交易的高風險,以及潛在的欺詐和操縱風險。 經查詢,appweex.com、app-btcex.com 兩個網域註冊時間分別是 2023 年 6 月 21 日和 2023 年 4 月 20 日,註冊時間都很短。 除了appweex.com 和 app-btcex.com,曾經假冒或仍在假冒 WEEX 唯客交易所的黑平台還有btcexpro8.com、usweex.com、WeeKDeFi、week-tradepro.xyz、weakbp.com、weexaxt.cc 等 40 多個,詳情請查看 WEEX Blog 仿冒詐騙網站追蹤器專頁。 如何避免進入假 WEEX 網頁,或下載到假 WEEX App? 首先,請牢記 WEEX 唯客交易所官網地址為 weex.com,遇到任何不明連結、或自稱客服人員的 Telegram 帳號、微信號、QQ 號碼、email 等,您都可以進入 WEEX 官方驗證渠道進行驗證,或進入 WEEX 全球社區找工作人員確認。 其次,下載安裝 WEEX App 請務必透過 WEEX 官網提供的下載渠道進行下載,或在 App Store / Google Play 官方商店搜尋「WEEX」進行安裝。切勿下載、安裝任何來源不明的 App,或造訪任何來源不明的連結。 此外,您也可以透過 Coingecko、CoinMarketCap 等權威第三方評級網站搜尋 WEEX 交易所,進入詳情頁後透過他們提供的 WEEX 官網地址進行造訪。 詐騙套路二:假 WEEX 跟單騙局 一鍵跟單是 WEEX 交易所的特色功能,可以讓合約新手零門檻輕鬆跟隨專業交易員操作,少繳學費,且省時省力。但是,由於 WEEX 跟單交易相當知名,因此會有詐騙團夥打著「WEEX 跟單交易」的名義進行詐騙,他們會炫耀高收益截圖,且宣稱「高收益」「保本」,騙取用戶信任後,再將用戶引導至假 WEEX 網站或假 App。 跟單交易確實可以提高交易勝率,但世界上沒有任何一種投資是穩賺不賠的。 WEEX 只是一個虛擬貨幣交易平台,能做的只是確保您存入的資金安全,為您提供便利、低成本的交易服務,但無法保證您一定能贏利。任何投資都有風險,所有承諾收益或承諾保本的投資顯然都是騙局。 如何避免假 WEEX 跟單騙局? 首先,請確保對方向您展示的收益截圖是真實的。 WEEX 跟單系統的所有資料公開透明、可追溯,您可以進入跟單頁面自行核查。 其次,確保對方向你推介的交易網站/ App 是正版的 WEEX 官網或 App,不要被對方引導至假 WEEX 網站或黑平台。 第三,是否跟單、下單時間、交易量都由您自己決定,不要輕信任何人的忽悠衝動下單。 您在實際開始跟單交易前,最好先詳細了解想要跟隨的交易員帳號的交易時長、筆數、最大回撤等業績數據,確保他有一套合理的交易邏輯。 您在跟單之前其實不需要與帶單交易員溝通,更不需要支付給對方任何費用。只有在所有跟單訂單都平倉後,且贏利的情況下,系統會自動扣除一定比例的利潤作為給帶單交易員的分潤。 詐騙套路三:網路交友騙局 不論在任何投資社群,或是交友軟體(如:Telegram、Tinder、Line、探探、陌陌、微信),時常都能遇見假俊男美女詐騙,對方會建立假網美身份,對你噓寒問暖,建立信任後,就會推薦你去某某平台投資,號稱能「賺大錢」,實為「殺豬盤」騙局。 案例:網友入「殺豬盤」被騙 11 萬美元 有網友向 WEEX 舉報,她在 Facebook 上被一位叫 Lei Zhang 的網友搭訕,彼此聊得不錯。某天對方突然聊起投資話題,聲稱可以帶她跟上行情賺錢。於是,他透過 Lei Zhang 提供的連結在 WeeKDeFi 平台註冊帳戶併入金。第一次跟單交易就成功獲利,申請小額出金的過程也相當順利,因此漸漸放鬆了警戒。 之後對方不斷鼓勵受害者加大投資金額,並表示最近有一波大行情,可以讓本金翻好幾倍,甚至慫恿她解掉手上的其他資產,全部投入 WeeKDeFi。受害者認為機不可失,總共湊了 4 萬多美元,結果真如對方所說,幾次操作就賺了超過 24 萬美元。 然而,當她決定把錢全部提出來時,平台客服卻告知必須繳總獲利的 20% 作為稅金,即 48953 美元。她向 Lei Zhang 反映此事,對方宣稱這很正常,只要付完錢就能出金。但當她想辦法湊齊款項後,不料平台客服又表示因為是國際交易,所以需要再付轉帳手續費 2 萬美元。 接著,客服又稱帳戶有異常,必須再繳 67032 美元。 受害者向 Lei Zhang 說明自己碰到的狀況,對方卻表示自己用了 3 年多都沒有問題,隨後又說可以幫忙分擔一些費用,要她想辦法再湊錢入金。受害者坦言真的沒錢了,結果竟然被對方直接封鎖。 如何避免假冒 WEEX 的網路交友詐騙? 首先,不要相信任何有關投資加密貨幣的私信,要知道天上不會掉餡餅,沒有那麼多熱心人會給你推銷賺錢門路,何況對方還是年輕多金的「俊男靚女」。 假如你本來就有投資加密貨幣的計劃,那麼先學習累積相關知識,然後從下載 App 到入金、交易,建議都親自操作,絕對不要相信網路上認識的「好友」。 詐騙套路四:仿冒 WEEX 社群詐騙 除了大量仿冒 WEEX 唯客交易所的詐騙平台,還有不少仿冒 WEEX 唯客官方社群的假冒 Telegram 頻道。 上述 WEEX TR 想必是前述仿冒 WEEX 的黑平台 Weex TR 的電報群。 如何防範假冒 WEEX 社群詐騙? 進入WEEX 官網,點擊底部的「加入唯客社群」您可以看到 WEEX 所有語言的 Telegram、Discord 社群及X、Facebook 等社群帳號的連結。 除此之外,其他非 WEEX 官方公佈的社群連結都有可能是詐騙集團創建的假冒社群。您也可以透過 WEEX 官方驗證管道進行驗證,或詢問 WEEX 線上客服進行核實。 詐騙套路五:購買 WEEX KYC 帳號 如果有網友想要購買您通過 KYC 認證的 WEEX 交易所帳號,請務必拒絕,不管對方出多少錢。因為對方的目的通常是想要拿你的帳號去洗錢。這種購買你在 WEEX 實名帳號的行為,其實就跟購買你銀行卡、身分證資訊是一個道理,一旦東窗事發,你會直接被當作詐團同夥,不但有可能坐牢,而且需要賠償詐騙害人全額損失! 如何避免 WEEX KYC 人頭戶詐騙? 切勿因貪小便宜吃大虧,千萬不要將你的實名帳號借給他人使用,也不要隨意出借身分證件,平時一定要保護好自己的個人資料。

-

WEEX交易所上線VIP階梯費率機制 成為VIP瓜分10萬空投糖果

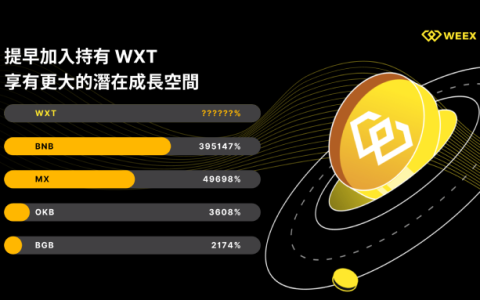

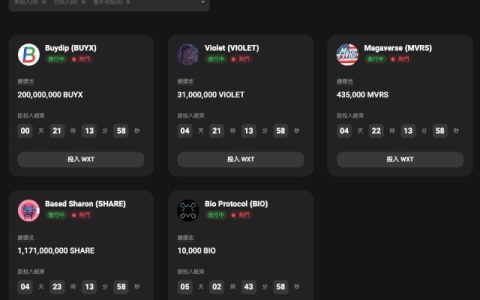

新年伊始,WEEX 唯客交易所合約手續費率重磅調整。為進一步提升用戶交易體驗,平台正式上線 VIP 階梯費率機制,用戶持有 WEEX Token (WXT),最高可享合約手續費 50% 優惠,優惠後的 Maker(掛單)費率為 0.01%,Taker 費率為 0.04%。不同 VIP 等級的費率折扣如下: 等级 最低持仓WXT要求 手续费优惠 V1 10,000 10% V2 100,000 30% V3 500,000 35% V4 1,000,000 40% V5 2,000,000 45% V6 3,000,000 50% 用戶登入 WEEX 帳戶,點選個人中心的 VIP 標識,即可看到您目前的 VIP 等級及對應費率(App 需升級至最新版本)。點擊「購買 WXT」,可提升您的 VIP 等級,獲得更大手續費折扣。 VIP 搶先體驗,分割 10 萬空投糖果 VIP 用戶不僅可享有最高 50% 費率折扣,還可參與專屬空投活動。 WEEX VIP 門檻為十大交易所最低 從 Coingecko 前十大衍生品交易所 U 本位合約手續費率比較來看,MEXC 費率最低,Maker 0 手續費,Taker 費率0.02;其次為 Gate.io,Maker 費率0.015%,Taker 費率 0.05 %。WEEX 費率適中,其基礎費率僅次於 MEXC 和 Gate.io,與 Binance、Bybit、OKX、Bitget 等平台相同。 需要注意的是,不同平台的 VIP 劃分規則不同,因此,比較各 VIP 等級的絕對費率沒有意義。例如,Binance、Bybit、Gate.io 皆依照近 30 天累積交易量劃分 VIP 等級;OKX 依照交易量將用戶分為「一般用戶」及「專業用戶」,一般用戶依平台幣 OKB 持有量進行等級劃分,專業用戶根據資產量和近 30 天交易量劃分;Bitget 則根據用戶當日資產、30 天合約交易量、30 天日均資產餘額、30 天日均 BGB 餘額綜合劃分 VIP 等級;XT 也是根據用戶近30 天交易量和 24 小時 XT 平均持有量劃分 VIP 等級。相較之下,MEXC 和 WEEX 的 VIP 等級門檻最低,僅計算平台幣持有量。 WEEX 平台幣 WXT 自 2024 年 7 月上線以來,一直處於慢牛走勢,半年累計上漲約 80%。持有 WXT,不僅可以獲得豐厚的投資回報,還可享受最高 50% 的手續費折扣。此外,WXT 持有者還可參與 WE-Launch 項目空投及其他專屬空投活動。截至目前,WEEX 已累積上線 55 期 WE-Launch 項目,為 WXT 持有者累計發放了價值數百萬美元的熱門項目代幣。 除了持有 WXT,如前文所述,用戶參與 WEEX 正在進行的 VIP 搶先體驗活動,也可 0 成本輕鬆獲得 VIP 資格;提交在其他交易所的 VIP 等級證明,您在 WEEX 的 VIP 等級還可再升一級。 綜合來看,無論是 VIP 資格的獲得,還是 VIP 等級升級,WEEX 都是十大衍生性商品交易所中門檻最低的。 🚀 立即報名參與 VIP 搶先體驗活動,領取 $10-300 專屬空投。

-

WEEX交易所詐騙嗎?在WEEX交易虛擬貨幣完整指南與空投活動

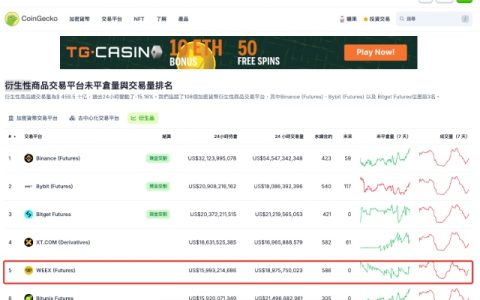

新手想要交易加密貨幣、虛擬貨幣合約應該怎麼做?有什麼更優惠的活動嗎?如何掛單做空虛擬貨幣呢? 想要開始虛擬貨幣交易,你必須先選擇一個好的交易所。本篇文章將為您介紹 WEEX 唯客交易所。 WEEX 交易所是當前全網上線合約幣對數量 TOP 3 的交易平台,獲得多國監管保障,十分安全可靠。在 WEEX,你不僅可以進行多種主流幣、熱門幣的現貨交易、合約交易和跟單交易,還能參與 WE-Launch 免費獲得新項目代幣空投。此外,您還能在 WEEX 平台進行真實行情的模擬交易,對新手十分友好。 以下為如何在 WEEX 交易所交易的完整教程,其中包括 WEEX 交易所介紹、WEEX 交易所安全嗎、為何選擇 WEEX、WEEX 交易所特色功能、WEEX 合約交易教學等。 WEEX 交易所介紹 WEEX 唯客交易所 WEEX 交易平台 WEEX 網頁版、WEEX App 成立時間 2018 資安問題 無 保護基金 1,000 BTC OTC 支持 交易類型 現貨交易、合約交易(U 本位/幣本位永續合約)、跟單交易、OTC買賣幣 交易幣種 700+ 現貨幣對、700+ 合約幣對(每天都在持續上新中) 槓桿倍率 1-200 交易手續費 現貨:0.1%; 合約:持有 WXT 最低可達 Maker 0.01%,Taker 0.04% 中文本地客服 支持 ⾃ 2018 年成立以來,WEEX ⼀直專注於⽤⼾滿意度,提供安全訪問各種加密貨幣產品的「瑞士軍⼑」。這種「⽤⼾至上」的理念,為 WEEX 赢得了來⾃ 30 多個國家交易者的信賴。 WEEX 交易平台提供現貨交易、合約交易、跟單交易以及通過 WE-Launch 快速上幣等綜合業務。WEEX 的⽇交易量超過 400 億美元,在 CoinGecko、CMC 合約交所排名 Top 10,現貨交易所排名 Top 20,並通過經審計的儲備證明保持了良好的信任評分。 WEEX 唯客團隊分佈遍及新加坡、台灣、杜拜等世界各地,工程師均來自 Huobi、Bybit 等海內外知名企業,具有多年區塊鏈開發經驗。平台所有資料皆於海外資料庫嚴格保存,伺服器多部署備份,並採用符合軍事、銀行級安全需求的亞馬遜 AWS 及高速高穩定性的香港 CDN,為全球用戶提供最專業、最安全、最具隱私性的交易服務。 WEEX 唯客平台流動性達行業一流水平,是全球交易深度最好的合約交易所之一,位居 CMC 全球交易所按流動性排名前五,訂單厚度、價差領先同行,微秒級撮合,零滑點、零插針,最大程度降低交易成本及流動性風險,讓用戶面對極端行情也能安心交易,感受絲滑體驗。 在 WEEX 唯客,用戶不僅能享受業界最具競爭力的交易手續費,還可零門檻一鍵跟單,輕鬆跟隨專業交易員操作,在瞬息萬變的市場捕捉交易先機,且省時省心,全程無憂。平台嚴格甄選數千名優秀交易員供用戶挑選,帶單交易員只有在全部平倉且用戶跟單盈利的情況下才能獲得返傭,從機制上杜絕灰色空間,保護普通用戶。 憑藉著安全透明、專業合規的交易服務體驗,以及交易深度、一鍵跟單等特色優勢,WEEX 赢得來⾃ 30 多個國家和地區 500 多萬⽤⼾的信任,包括與超過 10,000 名明星交易員和 2,000 多名全球影響者的合作夥伴關系。 WEEX 交易所是詐騙嗎? WEEX 交易所從創建以來一直堅持安全、透明、合規營運,從沒有發生重大安全疑慮事件。作為主打安全易用的交易所,WEEX 唯客始終把用戶資金安全放在首位,對於因平台原因造成的用戶損失 從不推諉扯皮,而是面對問題勇於擔責,第一時間賠付,用實際行動兌現唯「客」至上的堅定承諾。接下來,我們將透過三點對 WEEX 安全性進行分析: 1、用戶保障基金 為保障用戶資金安全,WEEX 唯客設立了 1,000 BTC 投資者保護基金,以在非用戶自身原因的情況下有效補償用戶資金出現的意外損失,並公示資金池熱錢包地址,讓用戶交易安心無憂。 2、堅持合規營運 知名投教平台 Marketplace Fairness 在評測報告中指出,WEEX 交易所憑藉其嚴格符合監管機構規定的特點,被讚譽為一個安全可靠的交易所。不僅如此,WEEX 還是少數幾家獲得多家機構批准的加密貨幣交易所之一,這意味著投資者在 WEEX 平台上進行交易時,無需擔心因監管問題導致交易所停止營運的風險。 3、WEEX 交易所是詐騙嗎? WEEX 交易所是合法且受到監管的加密貨幣交易所,但網路上時不時出現「WEEX 交易所詐騙」「WEEX 是騙局」的聲音。實際上,99% 的「WEEX 詐騙」消息都是一大批冒用 WEEX 唯客名義的殺豬盤黑平台導致的。這些詐騙集團透過盜用 WEEX 的名稱和 Logo 引誘疏於甄別的網友上當受騙,不但騙取了大量網友的錢財,也損害了正規運營的 WEEX 唯客的品牌聲譽。 为此,WEEX 已多次发布防诈风险提示,并创建了仿冒诈骗网站專頁,收录 40 多个仿冒 WEEX 交易所的钓鱼诈骗网站,但仍有新的仿冒平台不断冒出,仍有源源不断的网友被骗。 再次提醒,WEEX 官網是 weex.com,中文社群是 t.me/weex_group,英文社群是 t.me/Weex_Global。除此之外,其他網址均與 WEEX 唯客交易所無關,任何打著 WEEX 名義從事的活動均屬於假詐騙、釣魚套路,請廣大網友提高警覺。 安裝 WEEX App 請務必透過蘋果、安卓官方商城或 WEEX 官方網站提供的官方下載渠道下載。如您遇到不確定的網址或客服帳號,可透過 WEEX 官網驗證渠道進行驗證。 WEEX 交易所的優勢 WEEX 是全網上線交易幣對最多的交易所之一,並支持 OTC 交易、跟單交易和模擬交易,出入金也非常方便,對用戶非常友好。目前,WEEX 註冊用戶已經超過 500 萬。為什麼要選擇 WEEX 交易加密貨幣?原因有以下幾點: 1、安全性高 無論你的投資水準有多高、手續費有多低、投資標選擇有多準確,一旦你的錢放錯了地方,最終都是血本無歸。所以,在決定入金交易之前,篩選交易所是非常重要的功課。從上面的介紹可以看出, WEEX 可以說是完全符合高安全性的標準的。 2、全球頂級實力 WEEX 唯客由全球頂級區塊鏈投資機構斥資 1 億美元打造,2023 年獲得亞洲最大的數位行銷集團、韓國上市公司 FSN (214270.KQ) 戰略投資。目前,WEEX 交易所在全球衍⽣品交易所排名第五(Coingecko),全球衍⽣品交易所永續合約幣對數量第三(CMC)。 WEEX 也是 App Store 上架國家最多的數位貨幣交易所之一,目前已上線全球 130+ 國家和地區 App Store。這表示 WEEX 交易所無論是用戶規模,還是用戶口碑、App 評分,在全球最廣泛的地區都是比較可靠、可信的。 3、一流交易深度 投資者在選擇交易所時,除了要看平台實力和資金安全性,最重要的考察點就是交易深度,深度好的平台能夠在承接大額交易時讓幣價保持相對平穩,不至於出現太劇烈的波動;反之,深度差的平台很容易被大批單邊方向的訂單擊穿,上下插針,這種情況下就容易爆倉。 如果交易深度差,就會產生較大的滑點,想抄底或高位做空的用戶往往買/賣不到理想的價位,要么踏空白白錯失賺錢機會(限價委託未能成交),要么實際成交價與想要的價位相差千里(市價委託成交),本來可以贏利的策略反而變成虧損。 因此,對一家交易所來說,除了綜合實力和安全性等硬體條件,交易深度就是最核心的競爭力。 WEEX 唯客正是以交易深度見長,目前已躋身全球交易所流動性第一陣營,在全球交易所平均流通性排名第五(CMC),訂單厚度、價差優於大多數合約交易平台,直追幣安、歐易等頭部平台,微秒撮合,零滑點、零插針,最大程度降低交易成本及流動性風險,讓用戶面對極端行情也能安心交易,感受絲滑體驗。 為了實戰檢驗深度優勢,WEEX 在⾏業⾸推「滑點包賠」活動,彰顯深度⾃信,確保絲滑交。 4、1-200x 槓桿選擇 WEEX 提供 1-200 倍槓桿選擇,除了能放大獲利外,也能有效運用小資金 (槓桿大,所需保證金就小),其他家的槓桿普遍是提供到 125 倍,且有些若要開啟高槓桿需要一定的資格。 5、7×24 小時人工客服 客服體驗是 WEEX 的另一個強項,WEEX 提供全天候、多語言人工客服,大幅提升服務體驗和用戶信任。此外,用戶還可以加入 WEEX 全球社群,有任何問題都可以聯絡社群管理員獲得幫助。 6、極致專業交易體驗 靈活交易:共享保證⾦,⾼效靈活的倉位管理和資金運用。 分散風險:盈利倉位和虧損倉位對沖,降低意外爆倉風險。 安全⾼效:智能+⼈⼯雙層風控,毫秒級撮合引擎,TPS 高達 10,000,確保絲滑成交。 幣對豐富:主流+熱⾨山寨幣對,滿⾜⽤⼾多樣化交易需求。 7、一鍵跟單,輕鬆複製高手盈利策略 WEEX 嚴格篩選數千名頂級交易員,數據公開透明可追溯。⽤⼾零⾨檻⼀鍵跟單,復製⾼⼿交易策略,提⾼交易勝率。 8、手續費低 相對傳統金融市場,加密貨幣貨幣交易的手續費整體是很便宜的。但如果你的交易頻率很高,經常當沖或進行短線交易,日積月累下來,手續費成本也是相當可觀的。 WEEX 提供全網最低手續費率,持有 WXT 合約交易手續費最低還可再打五折。此外,WEEX 0 插針、0 滑點、0 強平手續費、熱門幣對 0 手續費,最大程度降低用戶交易成本。 WEEX 交易所特色功能 WEEX 主推加密貨幣合約交易,讓用戶可以以最低的成本加入到投資中來,並透過槓桿等工具放大自己的收益。(新手在未了解清楚加密貨幣合約等相關知識前,建議不要以高槓桿進行交易。) 我們知道,當加密市場進入熊市週期時,現貨交易很難盈利,往往是一買就被套,然後在跌跌不休的日子裡要麼割肉止損,要麼遙遙無期地等待解套。但合約交易就不一樣了,合約既可以做多,也可以做空,無論漲跌都有賺錢機會,而且可以加槓桿,放大資金使用效率,如果操作得當收益十分可觀。 然而,波段天天有,時時有,卻不是誰都能把握的。為此,WEEX 推出了一鍵跟單功能,可讓用戶零門檻輕鬆跟隨專業交易員操作,不但降低了合約參與門檻,還能提高交易勝算,讓新手們少繳學費。一鍵跟單系統自動同步專業交易員的開平倉動作,不需要用戶盯盤,省時省心。 舉個例子: 小王和小李都在WEEX平台做合約。小王每天瀏覽行業新聞、刷 Twitter,加了很多投資交流群,不眠不休地鑽研各種技術指標、分析策略。小李每天刷抖音、看直播、夜店 happy,「鑽研」如何快速刷副本、解任務。 但一個月下來,兩人的投資收益都很高。「金融民工」小王賺錢在情理之中,「天道酬勤」嘛。但「不務正業」的小李為什麼能享受生活與投資賺錢兩不誤?秘訣就在於他使用了 WEEX 的一鍵跟單功能,自動跟單小王的交易,坐享他的分析研究成果。這就是一鍵跟單的魅力。 除了一鍵跟單,WEEX 還提供多種特色交易功能: 共享/逐倉模式,靈活資⾦管理 ⼀鍵跟單、閃電交易、⼀鍵反⼿、階梯強平 多種下單模式:GTC /只做 Maker / IOC / FOK 集成 TradingView,暢享專業市場跟蹤體驗 WEEX 合約幣對介紹 當前 WEEX 已經上架了 700+ 種加密貨幣合約交易對,是全網上線合約幣對最多的交易所之一,很多熱門幣種 WEEX 都是全網首發上線合約交易,讓用戶槍戰交易先機,抓住獲利機會。 主流幣種:例如 BTC、ETH、BNB、XRP、BCH、BSV、LTC、TRX …等 SOL 生態:例如 SOL、PYTH、JTO、JUP、WIF、RAY、BOME…等 AI 板塊:例如 WLD、ARKM、AI、FET、NMR、PHB、TAO、IOTX…等 BRC 20:例如 ORDI、SATS、RATS…等 MEME 幣:例如 DOGE、PEPE、FLOKI、SHIB、BONK、TURBO…等 Web3 概念:例如 FIL、LINK、DOT 、API3、TURB、ICP、INJ、BAND、MASK⋯等 DeFi / RWA:例如 UNI、COMP、MKR、GMX、SUSHI、CRV、AAVE⋯等 元宇宙:AXS、APE、SAND、MANA、GALA、YGG、CHZ、FLOW⋯等等 如果您還不熟悉這些加密貨幣,可以透過 WEEX Blog 幣種介紹、全球加密貨幣市值排名或 WEEX 官網加密貨幣價格頁面,找到相應的幣種介紹進行了解。 WEEX,安全易用的加密貨幣交易平台 WEEX 虛擬貨幣合約交易所對於剛剛入門的新手來說十分友好,它可以幫助你快速入門加密貨幣。 1、WEEX 模擬交易 加密貨幣對於剛入門的人來說都是新的領域,難免會不熟悉而且交易起來有非常多新的專有名詞,所以推薦可以先找有模擬交易的平台,熟習如何教易,當熟悉過後沒問題後,再轉回真的資金交易會是比較推薦的方式。 像是 WEEX 交易所就有提供虛擬貨幣模擬交易,註冊後可以領取 100,000 USDT模擬體驗金進行自由交易,很適合完全沒有交易經驗的用戶,可以免費學習如何購買、交易和槓桿交易虛擬貨幣。這 10 萬 USDT 本身沒有使用期限,不會被系統收回,想要練習到何時都可以! 進入 WEEX 交易頁面後可以點選「合約交易」-「合約模擬盤」進行模擬交易。 2、投資者保護基金 目前 WEEX 交易所致力於合約交易,但在極端行情下,系統上的交易量也許會很大。當發生系統問題,導致合約的單子無法強制平倉時,用戶的保證金都賠完了,可能還要多賠一點錢給交易所。這樣對用戶來說就很不公平。 WEEX 交易所始終將用戶資金安全放在首位,不會讓這種系統性的虧損轉嫁到用戶身上,他們有自備 1,000 BTC 的投資者保護資金來應對這種情況。倘若真的發生了,交易所就會動用裡面的錢來應對。 3、WEEX 合約計算器 WEEX 合約交易頁面上帶有合約計算器,如果你不清楚合約費用,可透過計算器得出大致結果。其操作也十分簡單,只需要輸入交易數值即可。 計算機總共分為 3 類: 盈虧計算機:以開倉價格、倍率、成交數量,計算出合約盈虧 強平價格計算機:以帳戶餘額、開倉價格、倍率、成交數量,計算出該幣種的平倉價格 目標價格計算機:以收益比率、開倉價格、倍率,計算出該幣種的目標價格 此外,WEEX 擁有不同平台的客戶端,讓每個交易者都能方便穩定的使用對應客戶端。無論你走在哪裡,實時掌控自己的加密貨幣資產。 WEEX 合約交易須知 1、資金費率 資金費率是永續合約(Perpetual Contract)特有的概念。一般的期貨交割合約有到期交割日,所以越臨近交割日,市場上的期貨價格會自然向現貨價格靠攏,最終二者保持一致。但永續合約是一種特殊的期貨合約,它沒有到期交割日,因此為了約束永續合約的價格,讓其盡可能向現貨市場價格靠攏,交易所引入了資金費率。 資金費率可以用來錨定現貨價格,當某一時刻永續合約價格與現貨價格偏離合理價差時,資金費率會把這個偏離價差強行拉回至合理的水平線上。一般來說,行情偏離越大,則資金費率越高,校正效果就越好,因此永續合約價格就被「馴化」得貼近於現貨價格。 資金費率 x 倉位價值 = 資金費用 資金費率的正負決定了哪一方需要支付資金費用,當資金費率為正時,多方向空方支付資金費用;如果資金費率為負,則空方向多方支付。換句話說,當合約過度溢價時,資金費率為正,買方需要支付費用給賣方,反之亦然。 交易者只有在資金費用結算時間節點持有倉位,才需要支付或收取資金費用。如果在資金費用結算時間節點前平倉,將不會支付或收取任何資金費用。 交易者所支付的資金費用將從可用保證金中扣除。如果沒有足夠的可用保證金時,資金費用將從倉位保證金中扣除,這時候強平價格將會因資金費用的扣除而越來越接近合理價格,從而提高強平風險。 目前大多數交易所設定資金費用每 8 小時結算一次,即每天結算 3 次。WEEX 唯客交易所每日 7:00、15:00、23:00(UTC+8)各結算一次資金費率。 資金費用並不是交易所收取的費用,而是在多空持倉雙方之間進行支付。交易所旨在通過這一機制縮小合約市場和現貨市場的價差,從而讓價格回歸到正常水平,也可以限制惡意操縱合約價格的行為,避免行情暴漲暴跌。 資金費用如何計算? U 本位下,倉位價值 = 持倉數量(幣)x 合理標記價格 舉例:交易者 A 持有 10 個 BTC 的 BTC-USDT 合約的多倉倉位,此時 BTC-USDT 合約的合理價格為 10,000 USDT,當前資金費率為 0.01%。 倉位價值 = 10 x 10,000 = 100,000 USDT 資金費用 = 100,000 x 0.01% = 10 USDT 由於資金費率為正,因此交易者 A 需支付 10 USDT 的資金費用,而持有相同數量合約的空方將獲得 10 USDT的資金費用。 由上公式可以看到,資金費用與採用的槓桿倍數無關。 了解了資金費率的機制原理,就可以運用它進行對沖套利。相比 BTC、ETH 等主流幣,山寨幣波動更大,因此更適合用於資金費率套利。 2、WEEX 合約訂單 WEEX 合約訂單分為市價單、限價單及停損單。以下將為您簡單介紹合約訂單中的內容: 註冊 WEEX 領取 7,390 USDT 新手禮包 WEEX 正在開展 7,390 USDT 迎新禮包活動: 結語 在加密貨幣交易的世界裡,選擇一個安全且功能豐富的交易所至關重要。 WEEX 交易所憑藉其卓越的安全性、豐富的交易對和用戶友好的操作介面,成為新手用戶的理想選擇。無論是透過模擬交易來熟悉市場,還是利用一鍵跟單功能輕鬆複製專業交易員的策略,WEEX 都為每位用戶提供了多樣化的交易體驗。 此外,WEEX 的新手優惠活動更是為剛入門的投資者提供了豐厚的獎勵,讓您在探索加密貨幣的同時,享受更多的交易福利。透過註冊並參與活動,您不僅可以獲得實質的資金支持,還能在實踐中不斷提升自己的交易技巧。 總而言之,無論您是加密貨幣交易的新手還是有經驗的投資者,WEEX 都能為您提供安全、高效且便捷的交易平台,助您在虛擬貨幣的世界中穩步前進。歡迎您加入 WEEX,開啟您的加密貨幣交易之旅!

-

WEEX唯客:新手如何防範Rug pull、OTC、假空投、交易所詐騙

所有投資賺錢的方法其實都很無聊、枯燥,無非就是找到一個安全靠譜的交易平台,找到適合自己的交易策略,不斷去調整、修正策略,直到能夠穩定盈利,然後買入-賣出-買入-賣出…不斷重複這套操作。 投資圈有一句話說:你想賺錢賺得很無聊,還是想賠錢賠得很精彩?通常一些精彩的故事,大部分都是賠錢的,因為它很有可能是詐騙集團精心設計、包裝出來的。 加密貨幣最大的特色是去中心化,它不依賴任何中心化平台和監管中介,所有數據都在區塊鏈上公開可查,難以竄改。但優點也是缺點,因為鏈上活動無法被監管,對手幣圈新手來說,因為不了解,知識和經驗不足,就極有可能成為詐騙集團的目標。 本文就來介紹4種最常見的加密貨幣詐騙陷阱,並向幣圈新人提供如何規避加密貨幣騙局、確保資金安全的4點建議。 幣圈常見的詐騙手法 1)假交易所、仿冒網站 WEEX唯客交易所經常接獲用戶檢舉,說自己被假冒WEEX的交易平台詐騙。為此,WEEX已多次發布防詐風險提示,並創建了仿冒詐騙網站專頁,收錄40多個仿冒WEEX交易所的釣魚詐騙網站,但仍有新的仿冒平台不斷冒出,仍有源源不斷的網友被騙。 大家在選擇交易平台時,可以透過CMC、Coingecko、非小號等權威的第三方資訊網站搜尋一下,如果你遇到的交易所沒有被這幾個網站收錄,或者雖然有收錄,但是排名很低、資訊不完整,那就代表它的交易量非常有限,很有可能是一個假的交易所。 假交易所的詐騙手法跟傳統的交友軟體殺豬盤類似,它會透過Telegram、Line、Wechat、Discord等各種社群加你為好友,先跟你噓寒問暖建立初步信任,然後「不經意」透露給你一些投資情報、「財富密碼」,並向你炫耀自己的獲利截圖,吸引你去註冊、入金。但這種往往是只能入金、無法出金的貔貅盤。 尤其是當一個交易所網站或App,它的UI設計特別簡陋,甚至拿微信、Telegram或Line作為官方客服溝通方式,那你就要特別小心了。因為一般知名交易所的用戶量非常大,用Telegram等即時聊天工具溝通肯定忙不過來,只能選擇Zendesk等專業客服系統,或使用Email溝通。 也有些詐騙平台一開始會讓你出金,讓你先賺點小錢嚐到甜頭,但當你轉入更多的資金時,它就會一次性坑殺。這個叫「把豬養肥了再殺」。 如果你出金的時候,對方提出了各種奇怪的理由阻止你出金,那就更要小心了。這時候你就應該承認自己進了假交易所,先前匯入的資金就當交了學費,不能抱有任何僥倖心理,想著是不是滿足了對方要求的條件就有可能出金成功。想想狼會把到嘴巴的獵物放生嗎? 對於假交易所這種詐騙套路,你一開始就不應該抱持任何幻想,因為任何交易所都只是一個交易的平台,沒有任何一家交易所能夠幫你賺錢,能夠幫你賺錢的只有你自己的投資眼光、交易策略。 2)空投騙局 空投(Airdrop / Giveaway)是專案早期最常用的行銷手段,主要目的是吸引用戶加入,增加專案熱度和社群知名度,以吸引更多的用戶來了解、使用專案代幣。 一般的空投,都需要用戶連接錢包去申領。但是詐騙集團往往會引導你安裝一個假的錢包,並讓你把資金轉進去。還有一些詐騙手法是,創建一個仿冒知名專案的空投領取網站,然後透過Telegram或X私信,提醒你去申領某某幣的空投。你在claim連接錢包時把錢包權限授權給對方,對方就會把你錢包裡的資金全部轉走。 舉身邊朋友的親身經歷。朋友是個鏈上操作經驗非常豐富的資深玩家,平時也非常小心,不會亂點一些可疑鏈接,但是最近他的錢包被洗劫一空,在幣圈多年辛辛苦苦積累的600多萬元被盜。原來,他在6、7年前點過一些不知名鏈接,導致錢包授權給詐騙集團了。當時他還是幣圈小白,沒有那麼強的風險防範意識,而且當時錢包裡沒有資產,所以他並沒有在意。但最近兩年他打銘文、沖土狗,鏈上玩得比較多,而且自認為錢包安全措施已經很到位,於是把主要資產都提到了熱錢包。而且為了圖方便,他沒有去註冊新錢包,也沒有把資產分開放在不同的錢包,於是就有了今天的悲劇。 所以,建議玩鏈上的朋友一定要多註冊幾個錢包,把資金分開存放,領空投、沖土狗的時候盡量使用新錢包,裡面只放一點幣Gas費,不要為了節省幾U的轉帳成本而讓自己的主力皮夾蒙受潛在風險。 另外,大家也可以透過一些檢查錢包授權的工具,來排查你的錢包有沒有風險授權,取消不常用或不可信的授權。 3)項目方Rug Pull Rug Pull(拉地毯)一般指一個項目方突然放棄項目,帶著投資人的錢跑路。 Rug Pull騙局比較知名的案例就是魷魚幣SQUID。隨著《魷魚遊戲》劇集爆紅,遊戲平台Squid Game推出了同名遊戲,並發行了魷魚幣SQUID,玩家必須持有SQUID幣才能參與遊戲。 SQUID上線3天就暴漲700倍以上。但由於該項目遭到駭客攻擊,項目方索性放棄項目,疑似捲款跑路了,導致幣價雪崩,瞬間歸零。 4)OTC買幣騙局 最常見就是我們平常使用法幣買賣U,常常會碰到轉了錢收不到U、轉了U收不到錢的情況,甚至可能買到假U。因些建議大家買賣U一定要使用知名交易所的OTC市場,平台會提前審核,排除可疑的U商,同時交易所作為第三方中介,會確認一方收到款時才給對方放幣。 此外,OTC交易還有一個風險就是有可能收到對方的非法資金,導致銀行卡被凍結。因此,現在很多U商交易之前都會要求買家提供最近一週的銀行流水。我們一般投資人由於經驗不足,在賣U時沒辦法判斷對方資金是否乾淨合規,這裡給的建議就是,盡量選擇OTC平台上信譽度比較高、歷史交易筆數多的商家,分批次小額交易。同時,盡量使用帳戶裡沒有錢的空卡來收錢,收完錢馬上提現或轉到其他銀行卡。千萬不要貪圖便宜選擇匯率報價低的商家買U,或選擇匯率報價高的商家賣U,要知道「事出反常必有妖」。 如何規避加密貨幣詐騙? 以上是4種最常見的加密貨幣詐騙手法,那我們該如何防範? 1)不要盲目跟風,不懂的東西不要投資。巴菲特說,你永遠無法賺到認知以外的錢。因此需要多學習,多了解加密貨幣知識,提升自己的認知。 2)資金分開存放在不同的錢包,經常用於鏈上互動的錢包裡只存入少量資金作為Gas費。要知道世界上沒有免費的午餐,即使免費的空投也需要你前期做任務、做交互賺取積分,沒有項目會平白無故給你發空投,不要輕信任何私信叫你領空投的信息。 3)選擇值得信任的交易所。無論你的投資水準有多高、手續費有多低、投資標選擇有多準確,一旦你的錢放錯了地方,最終都是血本無歸。所以,在決定入金交易之前,篩選交易所是非常重要的功課。關於這一點,可以參考《如何判斷虛擬貨幣交易所的安全性:避免詐騙的四大標準》文章。 4)寧可錯過,不要做錯。如果你覺得一個專案或平台可疑,無論對方說得多麼天花亂墜,都不要貿然參與。幣圈投資機會每天都有,錯過了最多是少賺一點利潤,但如果你入坑了一個詐騙項目或平台,損失的將是全部本金!

-

WEEX唯客一週大事記:市場動態與活動亮點回顧 (12/27 – 1/3)

歡迎來到WEEX唯客一周大事紀!作為一家全球領先的加密貨幣交易所,我們持續為用戶提供卓越的交易體驗,以下是本周的亮點內容: 排名成績亮眼 即將上線現貨幣對 這些新幣對的加入將進一步豐富我們的平台選擇! 熱門活動 本周漲幅TOP 5 本周跌幅TOP 5 WEEX唯客的優勢 立即加入WEEX唯客,抓住每一個交易機會!官方網站:WEEX唯客

-

WEEX唯客一週大事記:市場動態與活動亮點回顧 (12/20 – 12/27)

作為全球領先的加密貨幣交易所,WEEX唯客持續提供頂尖的交易體驗及市場分析。本週,從市場表現到活動亮點,以下內容幫助您掌握最新的市場趨勢與交易機會。 市場表現亮點 市場波動顯示出多空力量的對抗,也為投資者提供更多交易機會。 本週活動亮點 WEEX全球影響力持續提升 這些成績展現了WEEX的全球競爭力與用戶信賴,穩居行業領先地位。 選擇WEEX的理由 立即加入WEEX,探索更多交易可能性!

-

WEEX唯客一周大事記:加密貨幣市場熱門動態與活動回顧[11/29-12/6]

WEEX唯客作為全球領先的加密貨幣交易所,為用戶帶來最新的市場動態和精彩活動。以下是本週的亮點總結,幫助您掌握加密市場趨勢並參與我們的精彩活動! 市場表現亮點 本週,以下幣種成為市場的焦點: 這些數據充分顯示了市場的波動性,也提醒投資者保持警惕,利用WEEX提供的工具制定合理的交易策略。 本週活動亮點 WEEX通過多樣化的活動讓交易更有趣,激勵用戶探索更多機會。 WEEX全球實力持續提升 WEEX不僅提供頂級交易服務,還憑藉卓越表現贏得全球用戶的信賴。 選擇WEEX的理由 加入WEEX,立即開啟您的財富自由之路!

-

WEEX唯客一周大事記:加密貨幣市場熱門動態與活動回顧[11/22-11/29]

WEEX唯客作為全球領先的加密貨幣交易所,致力於為用戶提供安全、透明和高效的交易環境。以下是本週的精彩活動與市場趨勢亮點,為您帶來最新的加密貨幣動態與活動情報。 市場趨勢亮點 根據本週數據,以下幣種表現搶眼,成為市場關注焦點: 市場的劇烈波動再次提醒投資者注意風險管理,並充分利用WEEX唯客的先進工具進行趨勢分析。 本週活動亮點 WEEX唯客用戶不僅可以享受交易便利,還能參與豐富的活動,贏得驚喜獎勵。 WEEX全球影響力持續攀升 這些成績充分顯示了WEEX唯客在全球市場的競爭力和影響力,並為用戶提供值得信賴的交易服務。 WEEX特色與優勢 透過這篇一周大事紀,我們希望幫助用戶更好地把握市場動態,並通過參與WEEX的活動和直播,獲取更多交易靈感。立即訪問WEEX唯客官網,探索加密貨幣的無限可能!

-

選擇WEEX唯客交易所的三大理由:資金安全、合規營運、口碑好

越來越多的仿冒釣魚平台假冒 WEEX 之名義實施詐騙,他們往往是吃客損的殺豬盤,或者無法提現的貔貅盤,請廣大用戶務必提高警惕防止被騙。

-

WEEX閃耀TOKEN2049,「加密百萬富翁盛會」吸引業界矚目

TOKEN2049 Singapore 於 9 月 18 日- 19 日在新加坡標誌性的濱海灣金沙火熱啟幕,全球兩萬多名加密貨幣和區塊鏈精英齊聚一堂,定義 Web3 領域的下一步發展。 由WEEX 唯客交易所精心策劃的「加密百萬富翁盛會:WEEX VIP 休息室」在TOKEN2049 大會期間同步開啟,迎接八方來客,與廣大加密貨幣同仁一起見證了這一全球最大的加密貨幣盛會,成為TOKEN2049 WEEK 一道亮麗的風景線。 WEEX「加密百萬富翁盛會」現場準備了美味的點心、各式飲品和 WEEX 精美週邊,為賓客們提供了舒適的休息場所。這裡不僅是身體的休憩區、能量的加油站,更是思想的碰撞場,吸引了數百名項目方代表、合作夥伴、投資機構高管、加密社區領袖和Crypto OG 加入,他們與WEEX 深入交流,分享產業洞見,探討Web3 未來前景和潛在合作機會。 WEEX 副總裁 Andrew Weine 代表 WEEX 熱烈歡迎各位加密同仁的到來,並介紹了 WEEX 交易所的發展和未來願景。 Andrew 介紹,WEEX 是一家成立於2018 年的黑馬交易所,僅花了6 年時間,就取得了註冊用戶量超500 萬、擁有400 多個交易對、在全球衍生品交易所排名前十的發展成就。他強調,WEEX 能夠取得今天的成績,離不開合夥夥伴、專案方、媒體、KOL,特別是用戶的支援。為回饋忠誠的 WEEX 社區,WEEX 在今年推出了平台幣 WEEX Token (WXT),與用戶、合夥夥伴分享發展紅利。 WXT 持有者可享手續費折扣、WE-Launch 專案空投、陽光普照空投等 10 多項專屬權益,預計年化收益率可達 64%。 Andrew 也向與會嘉賓們現場展示了最新迭代公測的 WEEX Pro App。 「WEEX Pro 進行了60 餘項介面優化,不僅帶來煥然一新的視覺體驗,更實現了交易速度提升約50%,空間佔用減少80%,將整個加密世界濃縮在不到20 MB 的空間裡,帶來更流暢、更安全、更專業的交易體驗,讓您即時把握市場脈搏,像專業交易者一樣獲利。 這次「加密百萬富翁盛會:WEEX VIP 休息室」活動取得圓願成功,WEEX 的熱情招待獲得了嘉賓們的真誠點贊,他們紛紛與WEEX 小伙伴交換聯絡方式,準備接下來進一步溝通與合作。 WEEX BD 小夥伴也被邀請加入了上百個專案方社群,期待未來有更多優質專案與 WEEX 進行 WE-Launch 和上幣合作。

-

从「相信WXT会涨」到「看到WXT上涨」,WEEX会怎么做?

本文转自 X @ColeCramer_eth 其實也是所有交易所平台幣上漲的邏輯,不單單適用於WXT。 WXT上漲邏輯①:交易所會把拉新預算轉化為平台幣做市成本 我們都知道,在幣圈,交易平台很暴利,而且旱澇保收,特別是像WEEX這類合約交易所。 而他們的成本,除了人員薪資外,最大的一塊就是拉新(獲客)成本。 幣圈流量為王,流量就是用戶。為此,各大平台每個月都要花大筆真金白銀去招攬新用戶,具體表現為:邀請返傭/代理返傭、媒體/KOL推廣、請名人代言、交易活動獎勵、0手續費促銷、體驗金/贈金獎勵,等等。 一般,一家交易所獲得一名新用戶的成本在幾十到100多美元不等,越知名的平台獲客成本越低(信任成本低),而像WEEX這類新平台,獲客成本顯然更高。 以往,每個月需要花幾百萬、上千萬美元用於促活拉新,現在不一樣了,發平台幣了,如果把以往每個月花在獲客上的預算用於維護平台幣價格,就可以取得事半功倍的效果: 新用戶註冊獎勵WXT、代理邀請返傭以WXT支付、交易手續費用WXT抵扣、平台日常舉辦的各種活動獎勵WXT、媒體/KOL的一部分合作費用也用WXT支付…實現生態系統內的自我循環,USDT不流外人田。 如果平台幣市值管理做得好,WXT比預期漲得更好,還能節省獲客成本。而同時,用戶、代理商、媒體/KOL等合作夥伴都可以獲得更多收益,實現價值共贏,形成螺旋式上升的正向成長飛輪。 WXT上漲邏輯②:交易所不同於一般專案方,每天都有手續費收入,不需要「賣幣工資」 一般的Web3專案前期都沒有收入,或是只有一點微薄的收入,專案方給員工開工資、做市場推廣都是燒的風投的錢。熬了幾年token終於上市了,那不得趕緊賣出一部分變現。同時,投資機構也需要變現,將紙上財富落袋為安。這也是為什麼很多項目上所之日即是高光之時,此後下跌綿綿無絕期,但VC早已賺得盆滿缽滿。 但是,交易所不一樣。交易所本身就有收入,還很暴利,平台幣只是用來鞏固其市場地位的手段,而非目的。用WEEX的話來說,發行WXT旨在綁定更多交易所生態的合夥夥伴。實際上,交易所不發平台幣一樣可以活得很好,例如Coinbase。而對於大部分項目方來說,不發幣就得餓死。這是完全不一樣的邏輯。 因此,交易所平台幣上市後不用擔心拋售和解鎖壓力,至少交易所本身沒有拋售的動力和壓力。這也是平台幣能夠長期跑贏絕大多數加密賽道的根本原因。 WXT上漲邏輯③:預計6月底前所,拉起幣價提升正在進行的Presale效果 WEEX先前對外宣布,其平台幣WXT將於今夏上市。 「今夏」是比較廣泛的時間,6、7、8月都屬於夏天,那麼到底什麼時候上市呢?我的預測是6月中旬或下旬就要上了,理由如下: 1)對於代理商:7月第一個星期WXT開啟認購,預售前需要一個價格錨定 6月1日-30日,WEEX開啟WXT合夥人認購計畫與新用戶剪綵活動:合夥人(代理商)邀請新用戶註冊WEEX,新用戶完成註冊/KYC/交易等任務,均可獲得WXT空投獎勵,同時為代理商貢獻積分;代理商憑藉積分佔比獲得WXT七折認購的份額,認購時間為7月1日-7日。相關數據都在WEEX官網即時公開,全網可見。 這是一個環環相扣的系統性工程,任何一個環節處理不好都會影響整體平台幣專案。如果自己平台的代理商都不看好平台幣,認購不積極,憑什麼讓別人相信WXT未來會漲,會來二級市場接盤?那怎麼做才能激發代理瘋狂拉新的熱情,以及7月積極認購的熱情呢? 如果我是管理階層,我會在6月底前先把WXT上了,並把價格維持在一定高度,讓代理商覺得辛苦,未來會有福報。 2)對於一般使用者:註冊WEEX拿到的空投價值幾何?也需要一個價格錨定 依照WXT拉新獎勵規則,新用戶註冊最高可得500WXT,完成KYC獎勵500KYC,交易越多WXT獎勵越多,單人最高可獲得198,700WXT。那麼這19萬多的WXT到底有多大價值呢?如果不知道它的實際價值,用戶會積極註冊並完成交易任務嗎? 那麼同樣,平台應該在6月底之前先把WXT上了,並把價格維持在一定高度,吸引還沒註冊的用戶來衝一把,最好把19萬WXT的空投全部擼到,因為未來會有福報。 3)對於WEEX管理階層:如果上述 1)、2)項活動效果不理想,後期要維護WXT價格就需要投入更大的成本,那麼他們會做何選擇呢? 答案只有一個:儘早幣,鎖定價格。 4)對於看到這篇貼文的用戶,都看到這裡了,你會怎麼做呢?不用多說了吧,以下是我的邀請鏈接,做任務領取最高198,700WXT空投: https://www.weex.com/zh-CN/register?languageType=1&channelCode=Kaka023&vipCode=uysb

-

WEEX與SHIB達成策略合作,WXT生態再迎重量級夥伴

加密交易平台 WEEX 唯客已與以太坊 L2 區塊鏈 Shibarium 達成戰略合作,將在 Shibarium 鏈的上千個項目中選擇優質標的進行 Launchpool 和上幣合作,以支持 Shiba Inu (SHIB) 社區發展。 Shiba Inu 發展倡導者已同意將 WEEX 作為 Shibarium 黑客松和全球開發者社區合格新項目的首選 CEX 合作平台。 WEEX、SHIB、Shibarium 和 SHIB 官方 DeFi 協議 K9 Finance DAO 同步官員宣了上述消息。同時,K9 Finance DAO 正式成為 WEEX 通路商。其推文表示,「Shibarium 用戶透過K9 DAO 註冊WEEX,可享有當前0 手續費及未來永久50% 的手續費折扣。基於我們的合作夥伴關係,WEEX 將整合Shibarium 鏈,未來將上線更多的Shibarium專案。」 Lauchpool:為 WXT 持有者提供專屬空投 Lauchpool 是 WEEX 即將上線的新產品,也是 WEEX 平台幣 WEEX Token (WXT) 的重要應用場景之一,旨在篩選優質新項目 token,在正式上線 WEEX 前向 WXT 持有者提供專屬空投。根據 WEEX 最近公佈的 Launchpool 規則,連續 30 天 WXT 持股 ≥ 1,000 WXT 的用戶,均有資格參與 Launchpool,根據 WXT 鎖倉比例免費獲得新項目 token。 WXT 是 WEEX 發行的全球生態激勵通證,旨在綁定更多 WEEX 交易所社群的合作夥伴、貢獻者、先驅和活躍成員。除了Launchpool,WXT 持有者還可享有交易手續費折扣、更高的返傭比例、VIP 用戶專屬特權、更高的帶單分潤比例、持幣生息、明星項目專屬空投、投票上幣等眾多權益。特別是,WEEX 也將啟動 WXT 回購銷毀機制,為 WXT 提供價值支撐。 目前,WXT 正在進行上市前的 Presale,面向合夥人(代理商)推出 7 折認購權益。合夥人需在活動期間(6 月 1 日— 30 日)邀請新用戶註冊 WEEX,以獲得積分,解鎖認購額度。零售用戶則可參與 WXT「剪綵活動」,免費領取 WXT 空投,單名新用戶最高可獲得 197,800 WXT 新客大禮包。 [點選參與:https://www.weex.com/en/register?languageType=0&channelCode=Kaka023&vipCode=uysb] SHIB:從 OG MEME 到 Web3 Builder Shibarium 是由SHIB 推出的以太坊Layer 2 擴容方案,旨在解決SHIB 生態系統中高昂的Gas 費用和緩慢的交易速度問題,並使用Bone ShibaSwap (BONE) 作為Gas 費,提供更快的交易速度和更低的成本。 Shibarium 主網於2023 年8 月上線,今年4 月公佈了Shibarium 生態系統計劃和升級路線圖,承諾在DeFi、遊戲、社區建設和技術基礎設施等領域進行廣泛的改進和發展,包括升級官方DEX ShibaSwap 、發布Shiba Hub 應用程式、引入新代幣TREAT、推出《Shiba Eternity》遊戲的P2E 版本等。消息發布後,Shibarium 網路 TVL 一度走高至 3.9M 美元。憑藉著 Shibarium 生態的蓬勃發展,SHIB 已從一隻頑皮的 OG MEME 轉身成為 Web3 領域的創新先鋒,這只柴犬正在脫去蓬鬆的外衣,露出充滿科技感的堅實肌肉。 此外,K9 Finance DAO 作為 SHIB 的官方 DeFi 協議,旨在將去中心化金融引入 Shibarium,並透過獎勵來激勵開發人員在 Shibarium 上建立產品。 這一系列雄心勃勃的計劃推出,預計未來 12 個月內將吸引多達 1,000 個項目在 Shibarium 上建造。這將為 WEEX 尋找優質專案合作提供了廣泛選擇。 K9:SHIB 官方 DeFi 協議,WEEX 通路夥伴 6 月 12 日,WEEX 已正式上線 K9 Finance DAO (KNINE),同時,K9 Finance DAO 也正式成為 WEEX 通路商,成為深厚合作夥伴關係的開始。 Shibarium 官推表示,「KNINE 上線 + Shibarium 整合成為 SHIB 軍團的巨大勝利,K9 團隊的努力和與 WEEX 的合作夥伴關係正在得到回報。」 今年 8 月,WEEX 也將與 SHIB、K9 共同贊助並出席加拿大最大的 Web3 活動——區塊鏈未來主義者大會(Blockchain Futurist Conference)。屆時,三方將一起進行現場活動,為 Shibarium 和 WEEX 帶來更多用戶,使得這項合作關係不斷深入。

-

WEEX唯客啟動平台幣WXT預售,合夥人可以邀請積分超低價認購

6 月1 日,合約友善交易平台WEEX 唯客正式啟動其全球生態激勵通證WEEX Token ( WXT) Presale 計劃,並同步推出WXT「剪綵活動」。 合夥人可參與 WXT Presale 計劃,邀請新用戶註冊賺取積分,根據自己積分佔全場總積分的比例獲得 WXT 7 折認購額度。 新用戶可參與WXT「剪綵活動」,完成註冊、KYC、儲值、合約交易等任務,免費獲得WXT 空投,單人最高可獲得198,700 WXT 空投。同時,為合夥人貢獻積分,單一新用戶最高可貢獻 1,000 點。 舊用戶未來可參與日常平台活動免費獲得 WXT 空投,敬請期待。此外,新舊用戶未來還可參與交易挖礦及其他的 TGE。 合夥人七折認購,新用戶免費領取 本次Presale 計畫分為三個階段: 1)報名階段:6 月1 日至30 日,所有合夥人均可報名參與Presale 計劃,賺取積分。 全場總積分(所有合夥人的積分之和)每達到一個10 萬積分的里程碑,將釋放1,000 萬WXT 可認購額度(初始額度為1,000 萬WXT),最高可釋放7,000 萬WXT 可認購額度。 合夥人根據自己的積分佔比獲得相應數量的 WXT 認購資格。範例:假設全場總積分值為 70 萬,則 WXT 可認購總額度為 7,000 萬。合夥人A 的積分值為5 萬,則其可認購額度為5/70 * 70,000,000 = 5,000,000 WXT 總積分和WXT 總釋放量進度將在WEEX 官網即時公佈。合夥人可登入 WEEX 官網查看自己的「已邀請新用戶」、「我的積分」、「可認購額度」數據,並透過排行榜查看自己的排名情況,全程公開透明。 2)認購階段:7 月 1 日至 7 日,合夥人可以 70% 的折扣價用 USDT 認購 WXT。 WXT 發行價為 $0.01 /枚,即合夥人認購價為 $0.007 /枚。 3)WXT 發放與鎖倉:合夥人透過本次Presale 計畫認購的WXT 將於7 月8 日至12日發放到賬,並鎖倉1 年,其後每個⽉線性釋放,分12 個月釋出完畢。 從上述活動規則來看,Presale 計畫的首要目標是,透過提供折扣認購WXT 的機會,激勵合夥人邀請更多用戶來WEEX 註冊、交易,並為此配套推出了單人最高198,700 WXT 空投獎勵的WXT「剪綵活動」。如此一來,合夥人可 7 折認購,新用戶可免費獲得,邀請人和被邀請人同時受益,陽光普照。 WXT:激勵生態,綁定更多夥伴 WEEX Token (WXT) 是WEEX Global 推出的ERC-20 代幣,設計為WEEX 生態系統的基石,作為動態激勵機制,主要用於激勵WEEX 交易所社群的合作夥伴、貢獻者、先驅和活躍成員。 「WEEX 一直秉持『客戶第一,夥伴至上’的營運理念,我們已經實現穩定盈利,會拿出一部分利潤補貼WXT,以透過WXT 綁定更多夥伴、代理,一起開發市場,打造新的里程碑。人表示。 為實現生態激勵、與社區共享發展紅利的初衷,WXT 被設計為實用型代幣,規劃了豐富的使用場景和賦能機制,包括Launchpad、手續費折扣、VIP 專屬權益等近10 項持有者專屬權益,以及回購銷毀通貨機制。 WXT 總供應量100 億枚,其中65% 將全部用於WEEX 生態激勵,包括:投資者保護基金15%(保護用戶資產安全,提升信任度);持幣激勵15%(激勵用戶鎖倉,長期持有);活動拉新15%(增加用戶量和交易量);KOL 合作/品牌建設15%(提升品牌知名度);面向合作夥伴私募5%(綁定更多外部資源)。 此分配機制不但體現了激勵生態、綁定更多合作夥伴的初衷,而且使得WXT 持幣地址分散、去中心化。 而從代幣釋放週期來看,65% 的WXT 鎖倉期長達5 年;面向渠道商等合作夥伴私募的5% 鎖倉1 年,第2 年開始分12 個月線性釋出;其餘15% 的投資人保護基⾦和15% 的WXT ⽣態基⾦顯然也屬於長期持有。這意味著 WXT 上市後短期釋放壓力較小,輕裝上陣,幣價上漲沒有負擔。 無論是分配機制,或是釋放週期,無不體現了WXT 回饋社區,做大交易所生態的長遠戰略,而非短視的「發幣牟利」。這理念同樣體現在本次 WXT Presale 計畫:打折預售是手段,拉新促活才是目的。 而隨著WEEX 平台的不斷增長,WXT 的價格也勢必水漲船高,從而實現交易所和平台幣的雙向賦能和反哺機制,形成正向成長飛輪:更多用戶、更大交易規模→ 更多收入和利潤→ 更多平台幣回購銷毀→ 更大社區激勵→ 更好的平台發展。 WEEX:零手續費的挑戰者 WEEX 唯客交易所以合約跟單交易起家,早年主要依賴代理商獲客,同時憑藉交易深度優勢,以及1,000 BTC 投資者保護基金、多國監管牌照等合規優勢獲得用戶信任,在交易所賽道「一超多強」的競爭格局中迅速突圍, 2022 年「加密寒冬」全年合約業務成長3,000%,並於當年開始獲利。 2023 年,WEEX 延續高成長勢頭,躋身 CMC 衍生性商品交易所前十名。同年,WEEX 以 1 億美元估值完成由韓國上市公司 FSN (214270.KQ) 領投新一輪融資,並藉助韓國 Web3 合作夥伴的本土化優勢,加快了在韓國市場的佈局。同時,WEEX 加快上幣節奏,以補齊平台幣種數量較少的短板。截至目前,WEEX 已累積上線 300 多個合約幣對和 200 多個現貨幣對。 進入2024 年,WEEX 為進一步加速全球化策略步伐,一方面祭出0 手續費政策-所有現貨幣種均支持零手續費交易,新上線合約幣對亦不收取交易手續費,成為全球交易成本最低的平台之一;另一方面,WEEX 邀請前MEXC Global VP Andrew Weiner 加盟,擔任WEEX Global VP,借助其深厚的行業經驗和資源,幫助WEEX 全球市場拓展。 而隨著平台幣WXT 的上線,WEEX 有望開啟新的成長里程碑文,透過WXT 綁定更多合作夥伴和外部資源,進一步提升WEEX 在全球市場的競爭力。 從歷史資料來看,平台幣向來是加密市場增值潛力最大的賽道之一。根據公開可查數據,BNB、CRO、OKB 的 ATH 分別較其私募價上漲 6,863 倍、65 倍和 74 倍。除了肉眼可見的盤面漲幅,平台幣持有者還可享有 Launchpad、手續費折扣、理財收益等專屬權益,間接投資回報不可估量。根據CoinGecko 的報告,Binance Launchpad 專案在2022 年和2023 年期間的回報率從初始投資的11 倍到411 倍不等,回報率前三的AXS、MATIC、SAND 最高漲幅分別為1,649 倍、1,110 倍和1,008 倍。 不過,目前各大交易所平台幣經過多輪爆發,唯一的缺點是價格太高了!相比之下,即將上市的 WXT,背靠資本雄厚和高速增長的 WEEX,無疑具有更高的風險收益比優勢,對於偏好此類項目的投資者來說是一個理想的埋伏標的。

-

平台幣賽道新秀:從CEX交易量看WXT前景

以太坊現貨ETF 19b-4 申請如期獲批,SOL ETF 躍躍欲試,而BTC ETF 資金累計淨流入已超570億美元,牛市的號角再次響起。 牛初屯幣正當時,但是選什麼項目呢? 目前每個賽道都已經十分擁擠,很多專案尚處於早期概念階段,有沒有解決痛點、商業模式能不能走通還兩說,但估值已經動輒幾十、上百億美元,就等散戶接盤。例如,RWA 賽道已有100 多個項目,總市值近500 億美元,而美國2023 年CMBS(商業抵押貸款支持證券,一種商業地產資產證券化工具)市場的新增發行量才1,000 億美元。再例如,AI 與大數據板塊有 250 多個項目,總市值超過 400 億美元,已超過半個 OpenAI 的估值。 相比這些令人不明覺厲的高大上概念,有一類項目商業模式成熟、數據披露充分,而且我們天天都在使用,可以根據自身體驗做出獨立評判。最重要的是,每一輪多頭市場都有各自的明星賽道,這類項目卻是恆久彌新,漲幅也不輸其他賽道,百倍幣頻出,也不乏千倍幣,那便是CEX 平台幣。 CEX 平台幣,百倍幣集中營 這輪牛市稱為「互不接盤市」,雖然BTC 早在3 月中旬就創下了73,777 美元的歷史新高,但有一大半項目距離上輪牛市的ATH 還很遙遠。例如市值前十名中(剔除穩定幣),XRP、DOGE、ADA、AVAX、SHIB 距離其ATH 均有70% 以上的上漲空間;相較之下,平台幣BNB 的表現僅次於BTC,距其ATH 僅有12% 的空間,不但將近一年來風頭無倆的SOL(距ATH 35%)甩在了身後,甚至跑贏第二大加密貨幣ETH(距ATM 23%)。 另根據TokenInsight 報告,2024 年Q1,平台幣GT、BNB 和BGB 的漲幅分別為107.8%、94.6% 和80.7%,跑贏BTC( 68.9%),CRO、MX、LEO 的漲幅也都在50% 以上。 平台幣價值藍籌的優勢盡顯! 據公開可查數據,BNB、CRO、OKB 的私募價格分別為 0.1 美元、0.015 美元和 1 美元。據此計算,它們上線後的最高漲幅分別是私募價的 6,863 倍、65 倍和 74 倍。 這還僅是肉眼可見的盤面漲幅,如果算上Launchpad / Launpool、手續費折扣、理財收益等間接收益,平台幣的投資回報更加驚人。根據CoinGecko 的報告,Binance Launchpad 專案在2022 年和2023 年期間的回報率從初始投資的11 倍到411 倍不等,回報率前三的AXS、MATIC、SAND 最高漲幅分別為1,649 倍、1,110 倍和1,008 倍。 儘管歷史收益很誘人,但也應該看到,目前各大平台幣項目發展都已經很成熟,價格也是「輕舟已過萬重山」,其最大的缺點就是太貴了,可能並不適合追高買入。相較之下,如果能找到一個基本面不錯、價格尚未爆發的新項目,不失為理想的屯幣目標。 WEEX 唯客交易平台日前宣布,將於 2024 年夏季上線其全球生態激勵通證 WXT (WEEX Token)。據介紹,WXT 被設計為 WEEX 生態系統的基石,主要用於激勵 WEEX 交易平台社群的合作夥伴、貢獻者、先驅和活躍成員,因此僅開放代理商、通路等合作夥伴認購。不過,零售投資者仍可透過新用戶註冊、交易挖礦、參與平台活動等方式免費獲得 WXT 獎勵。 相比其他平台幣已經上線多年,姍姍來遲的 WXT 值得埋伏嗎? WXT,啟動WEEX 成長飛輪 WXT 是一種實用型代幣,規劃了豐富的使用情境和賦能機制,包括:Launchpad、近10 個持有者專屬權益,以及回購銷毀通貨機制等。 WXT 總供應量100 億枚,初始流通量39 億枚,其代幣經濟模型規劃如下: · WEEX 投資者保護基金:15%; · WXT 生態基金:15%; · 持幣誘因:15%; · 私募:5%; · 其餘50% 將全部用於WEEX 生態激勵,包括:團隊激勵(20%)、活動拉新(15 %)、品牌建立/KOL 合作(15%)。 從代幣供應量來看,WXT 在平台幣中是比較高的,但這也為未來回購銷毀留下了充足空間。 WEEX 稱,待 WXT 上線後將擇機啟動回購銷毀程序。 從代幣經濟模型來看,50% 的WXT 將分配給社群和WEEX 交易所生態,包括活動拉新(15%)、用戶持幣激勵(15%)、品牌建立/ KOL 合作(15%)和麵向代理商、通路商的私募(5%),意味著未來WXT 持幣地址將比較分散,足夠去中心化。 從釋放週期來看,45% 的WXT 鎖倉期長達5 年,而投資者保護基⾦(15%)、WXT⽣態基⾦(15%)顯然也屬於長期持有,即WXT 上線後短期釋放壓力較小。 從 WXT 整體分配機制和釋放週期來看,其所有設計的初衷都是為了謀求 WEEX 社區和生態的長期發展。而隨著WEEX 平台的不斷增長,WXT 的價格也勢必水漲船高,實現交易平台和平台幣相互賦能和反哺機制,形成正向的成長飛輪:更多用戶、更大交易規模→ 更多收入和利潤→更多平台幣回購銷毀→ 更大社群激勵→ 更好的平台發展。 估價預測:上線後可望漲102 倍 與許多項目不同的是,平台幣背後的交易平台我們「看得見、摸得著」,有充分詳盡的公開數據披露,非專業人士也可以自行分析對比,從而實現DYOR (Do Your Own Research)。 筆者依據CMC 公開資料查詢,計算Binance、Bybit、OKX、Kucoin、Gate.io、Bitfinex、MEXC、Bitget、Crypto.com 9 家CEX 平台幣「市值/ 24 小時交易量(現貨+衍生性商品)」的平均值為3.51。而 WEEX 24 小時交易量為 $1.14 B,對標上述 9 大平台幣流通市值,預計 WXT 上線後的流通市值約為 $4 B,對應幣價約為 $1.026(初始流通量 3.9 B)。即 WXT 上線後價格較 $0.01 的發行價上漲 102.6 倍。 如何取得 WXT? WEEX 官網顯示,目前 WXT 正在透過「合夥人計畫」面向代理商、通路商進行預售。普通用戶可參與「星火計畫」,完成註冊、KYC、劃轉&合約交易等任務,個人累計最多可獲得 37,600 WXT 獎勵;亦可參與 WEEX 平台其他活動獲取相應 WXT 獎勵。 未來待WXT 正式上線後,用戶還可透過參與交易挖礦獲得WXT 獎勵。當然,最簡單的方式還是等上線後直接在二級市場逢低買進。 WEEX 官網顯示,用戶持有WXT 可享有熱門項目專屬空投(Launchpad)、合約交易手續費打8 折、人人代理更高返傭比例、VIP 專屬特權、最高比例交易員分潤/返傭、持幣生息、陽光普照(明星代幣專屬空投)、投票上幣,以及回購銷毀等眾多權益。 WEEX:熊市崛起的黑馬平台 公開資訊顯示,WEEX 唯客交易所成立於2021 年。該平台以合約跟單交易起家,早期主要依賴代理商獲客,同時憑藉交易深度優勢,以及投資者保護基金、多國合規牌照等優勢獲得用戶信任,在彼時CEX 賽道「一超多強」的競爭格局中實現突圍,2022 年「加密寒冬」全年合約業務成長3,000%,躋身全球交易所Top 30。 進入 2023 年,隨著加密市場開始回暖,WEEX 延續快速成長動能。 2023 Q1 交易用戶月增 100%,每日新增註冊用戶最高時超過 1,000 人、首次入金用戶突破 500 人,不斷刷新 DAU 紀錄。出於對自身交易深度的自信,WEEX 乘勝追擊,在業界首次提出「滑點包賠」承諾,用戶參與 ETH 和 BTC 合約交易,價差分別大於 0.2 美元和 2 美元時,可獲得價差補貼。透過這項舉措,WEEX 吸引了大批對流動性要求極高的專業高頻交易者,交易量進一步成長,進入 CMC 衍生性商品交易所前 20。 2023 年8 月,WEEX 宣布以1 億美金估值完成新一輪融資,由韓國數位行銷巨頭、上市公司FSN (214270.KQ)領投。借助韓國 Web3 合作夥伴的本土化優勢,WEEX 加快了在韓國市場的佈局。同時,WEEX 加快上幣節奏,以補齊平台幣種數量較少的短板。 CMC 數據顯示,截至目前,WEEX 平台累積上線 218 個合約幣對和 138 個現貨幣對,不過相較於頭部交易所還有很大差距。 進入 2024 年,WEEX 推出現貨交易 0 手續費,針對熱門合約幣對也開啟 0 手續費,在激烈的用戶爭奪戰中打起「價格戰」。同時,WEEX 加快全球化步伐,吸引前 MEXC Global VP Andrew Weiner 加盟,擔任 WEEX Global VP,以協助其全球市場的拓展。而隨著平台幣 WXT 的上線,WEEX 有望開啟新的成長飛輪,透過 WXT 綁定更多的合作夥伴,進一步提升其在全球市場的競爭力。 結論 從歷史資料來看,CEX 平台幣是加密市場增值潛力最大的賽道之一,除了盤面上的價格漲幅,還有Launchpad、手續費折扣、理財收益等眾多間接收益。但目前頭部平台幣價格已經很高,尋找尚未爆發的潛力項目對投資者而言具有更高的風險收益比優勢。而即將上線的 WEEX 平台幣 WXT 是一個理想的佈局機會,對標 CMC Top 15 平台中的可比平台數據,WXT 上線後的幣價預計將達到 1.026 美元,較發行價上漲 102.6 倍。 以上分析僅供參考,DYOR。

-

如何在WEEX使用TradingView分析工具,享受更專業的交易體驗?

TradingView 是一個廣受歡迎的金融市場分析平台,提供股票、期貨、外匯、加密貨幣等多種金融市場的即時行情、圖表和技術分析工具,適合各類投資者和交易員,無論是初學者還是專業人士,都可以在該平台上找到適合自己的工具和資源,TradingView 已幫助數百萬交易者做出了明智的投資決策。 在加密貨幣產業,Binance、OKX、Bybit、WEEX 等交易所都已實現與TradingView 的整合。本文將介紹如何在WEEX 平台輕鬆使用TradingView 豐富的技術分析工具,享受更專業的交易體驗。 登入WEEX Web 端(weex.com),即可在現貨/合約/合約Pro /類比盤交易區看到TradingView 行情介面(預設),使用者亦可手動切換至基礎版。相較於基礎版行情介面,TradingView 整合了TradingView 技術指標、繪圖工具、圖示屬性、標註顯示等更多功能。 技術指標 這是TradingView 的核心功能之一,匯集了100 多個專業技術分析指標,包括我們熟悉的成交量(Volume)、EMA(指數移動平均線)、RSI(相對強弱指數)、MACD、布林通道等。用戶可一鍵選擇和收藏適合自己的指標。不需要時右鍵點選指標區域,點選「移除」即可輕鬆刪除。 繪圖工具 TradingView 提供了遊標、趨勢線、斐波那契、江恩、形態圖、預測和測量、幾何形狀、註釋、圖標、測量、放大/縮小、磁鐵模式等100 多種盤面分析工具,讓您對行情走勢一目了然,如開「天眼」。 此外,點選TradingView “圖示屬性”,您可依照自己的使用習慣和個人喜好,對盤面K 線圖、價格線、精確度、時區、指標參數、背景顏色等進行個人化設定;點選「標註顯示」 ,可讓盤面顯示您的倉位、當前委託、當前計劃等信息,讓您訂單對自己的倉位和訂單胸有成竹。 工欲善其事,必先利其器。 WEEX 唯客交易所一向以提供業界一流的交易深度及專業的交易體驗為競爭優勢,支援一鍵跟單、閃電交易、一鍵反手、階梯強平等特色交易功能,GTC、只做Maker、IOC、 FOK 多種下單模式,以及共享保證金、分合倉等個人化資金管理需求。與TradingView 的集成,使得WEEX 如虎添翼,借助後者100 多種技術指標庫和盤面分析工具,將進一步滿足用戶多元化、專業化的交易需求,讓用戶在瞬息萬變的市場捕捉先機,提高交易勝率。

-

2024 Q1影響加密市場的13件大事回顧及後市展望

儘管CME 上已經有基於以太坊期貨交易的ETF,但以太坊現貨ETF 核准的可能性並不高。目前距離 SEC 第一個最終截止日期還有不到 6 週時間,我們看到 SEC 與發行人之間的會議為零。而在推出現貨比特幣 ETF 之前,發行人和監管機構至少舉行了 2 打會議。

![WEEX唯客一周大事記:加密貨幣市場熱門動態與活動回顧[11/29-12/6]](https://blog.weex.com/wp-content/uploads/WEEX-News-1206-480x300.jpg)

![WEEX唯客一周大事記:加密貨幣市場熱門動態與活動回顧[11/22-11/29]](https://blog.weex.com/wp-content/uploads/WEEX-Weekly-Highlights-480x300.jpg)