Ethereum

-

【全網獨家首發】ETHGas (GWEI) 現已上線WEEX!

尊敬的WEEX用戶: 充值:即將開放 交易:2026年01月20日17:00(UTC 8)正式開放 提現:即將開放 立即交易:GWEI/USDT ETHGas (GWEI) 更多信息: ETHGas 是一個創新的區塊鏈項目,旨在將Ethereum 的區塊空間(blockspace)轉化為可交易的商品,通過將其分解為原子級部分,實現即時結算,並支持Ethereum 歷史上最大的gas 返還(rebate)程序。 Website X account Trading fees

-

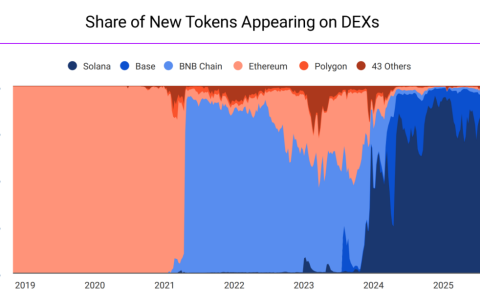

Memecoin下一場劇本:快閃時代

作者:WEEX Labs 在略顯疲態的市場背景下,Memecoin 雖已不再癲狂,但仍是注意力經濟的博弈陣地。 Memecoin 沒到盡頭,只是換了方向 相較於2024 年Memecoin 一枝獨秀的場景,今年的Memecoin 確實在$TRUMP 之後冷清了許多,但這並非走到了盡頭,而是市場進化到了下一階段。 從Solana 到Base、BNB Chain:早期Solana 憑藉低費高速壟斷了90% 新幣發行份額,尤其是Pump.fun 的推出大幅下放了代幣發行權,催生了2024 年一整年的Meme 熱潮。不過隨著多鏈擴展和其它公鏈的持續發力,Solana 如今的份額已將至57%,BNB Chain、Base Chain 等不斷搶占鏈上份額。 Source : https://www.theblock.co/data/decentralized-finance/dex-non-custodial/share-of-new-tokens-appearing-on-dexs 中小型Meme 成主流:Memecoin 市場從曾經的Ethereum 鏈DOGE、SHIB、PEPE 等百億市值幣主導敘事,轉到Solana 鏈誕生了數十億市值的大型Memecoin 如BONK、WIF、FARTCOIN、TRUMP 等,再到如今各鏈誕生的千萬市值中小型Memecoin,如Base 鏈的BRETT、TOSHI,BNB 鏈的幣安人生、BROCCOLI 等,表明了Memecoin 市值天花板在不斷下移,市場也愈發成熟。 輪換節奏加快:在流動性增長有限,而Memecoin 數量增長加快的趨勢下,市場輪換節奏從“週”變成了“小時”。尤其是得益於AI 工具的普及和社媒算法的升級,病毒傳播速度和衰減速度大幅提升,由此導致大量的新幣從上線到峰值僅需24-48 小時,生命週期遠快於以往的周級週期。 近期熱門Memecoin:社媒熱度中小市值 瀏覽近期熱門Memecoin,無疑都在驗證上述變化。 $Franklin:Franklin The Turtle 原本是加拿大上世紀八九十年代一系列書籍和電視節目中的經典兒童角色,美國現任國防部長近期在X 發布了一張政治諷刺圖片,表達美國跨境軍事禁毒行動強硬的立場,隨後該同名Memecoin 將富蘭克林龜塑造成一個諷刺性的、軍事化的反毒戰士。該幣自12 月1 日推出,到10 日觸及最高FDV $24.36M,目前回落至$5.4M。 $DOYR:起因是DYOR 被打錯成了DOYR,隨後在回复貼“DOYR = DO YouR meme? ”的帶動下,BNB Chain 社區迅速推出了同名的Memecoin。該幣自12 月6 日推出,次日觸及最高FDV $31.34M,目前回落至$3.4M。 $馬到成功(Horse Success):源於借助社區的中文祝福語“馬到成功”,是自“幣安人生”、“惡俗企鵝”等之後的熱門中文Memecoin。該幣自11 月15 日推出,12 月2 日觸及最高FDV $5.03M,目前回落至$2.6M。 $jesse:Base 聯創Jesse 在11 月份發行的個人Memecoin。該幣自11 月21 日推出,當日觸及最高FDV$ 28.08M,目前回落至$10M。 Memecoin 結構性變化的機會 從DOGE 的狗狗表情包起步,到如今任何話題皆可成幣的龐雜生態,Memecoin 已不再是單純的互聯網玩笑,而是社區敘事、注意力傳播與投機狂熱的完美融合。 而今年的Memecoin 市場則如過山車般刺激:輪換加速、規模縮小、多鏈擴張,這些都標誌著從狂歡到成熟的過渡。 Source : https://whaleportal.com/meme-season-index/ 可以預見的是,未來無論牛熊,Memecoin 市場都不會沉寂,因為只要有註意力,就會有人梭哈一張狗圖來傳播情緒。 不過在快閃時代,Memecoin 已經開始從“玩笑”轉變為“文化指數”。比如,DOGE、SHIB、BONK 等老牌代幣正在擺脫宗教束縛,持續進行技術升級和應用在為Meme 賦能,而更多新產出的中小Memecoin 則轉向“社媒熱度數據驅動”,風險更高但機會更精細,這類Memecoin 的漲跌也代表了某些社交話題的熱度變遷。 無論怎樣講,這種結構性變化將重塑投資邏輯,為參與者帶來更多機會的同時也更加考驗DYOR。 * 本文由WEEX Labs 提供,僅用於趨勢研究與探討之目的,不構成任何形式的投資建議或承諾。文中所涉內容、數據及觀點僅供參考,投資者需自行判斷並承擔相應風險。

-

Memecoin 下一場劇本:快閃時代

在略顯疲態的市場背景下,Memecoin 雖已不再癲狂,但仍是注意力經濟的博弈陣地。 Memecoin 沒到盡頭,只是換了方向 相較於 2024 年 Memecoin 一枝獨秀的場景,今年的 Memecoin 確實在 $TRUMP 之後冷清了許多,但這並非走到了盡頭,而是市場進化到了下一階段。 Source : https://www.theblock.co/data/decentralized-finance/dex-non-custodial/share-of-new-tokens-appearing-on-dexs 近期熱門 Memecoin:社會媒體熱度+中小市值 瀏覽近期熱門 Memecoin,無疑都在驗證上述變化。 Memecoin 結構性變化的機會 從 DOGE 的狗狗表情包起步,到如今任何話題皆可成幣的龐雜生態,Memecoin 已不再是單純的網路玩笑,而是社群敘事、注意力傳播與投機狂熱的完美融合。 而今年的 Memecoin 市場則如過山車般刺激:輪換加速、規模縮小、多鏈擴張,這些都標誌著從狂歡到成熟的過渡。 Source : https://whaleportal.com/meme-season-index/ 可以預見的是,未來無論牛熊,Memecoin 市場都不會沉寂,因為只要有註意力,就會有人梭哈一張狗圖來傳播情緒。 不過在快閃時代,Memecoin 已經開始從「玩笑」轉變為「文化指數」。例如,DOGE、SHIB、BONK 等老牌代幣正在擺脫宗教束縛,持續進行技術升級和應用在為 Meme 賦能,而更多新產出的中小 Memecoin 則轉向“社媒熱度+數據驅動”,風險更高但機會更精細,這類 Memecoin 的漲跌也代表了某些社交話題的熱度變遷。 無論怎樣講,這種結構性變化將重塑投資邏輯,為參與者帶來更多機會的同時也更加考驗 DYOR。 * 本文由 WEEX Labs 提供,僅用於趨勢研究與探討目的,不構成任何形式的投資建議或承諾。文中所涉內容、數據及觀點僅供參考,投資人需自行判斷並承擔相應風險。

-

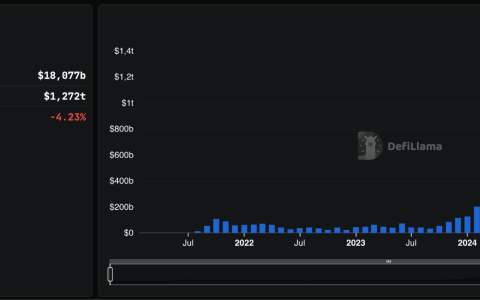

Hyperliquid與BNB Chain手續費超越Solana,Solana穩定幣生態及Western Union新動態解析

Solana 在 L1 網路中的手續費占比,已從年初超過 50% 驟降至 10 月的 9%。 根據 The Block 數據,今年年初 Solana 在 L1 網路中的手續費占比超過 50%,但到了 10月,這一數字已降至 9%。 同期,Hyperliquid 的占比提升至 40%,BNB Chain 則達到 20%。截至撰稿時,Ethereum 和 TRON 分別為 7% 和 14%。 鏈上活動激增的主因,是市場對去中心化永續合約交易所的熱情,這一熱潮始於 BNB Chain 生態系 Aster 的上線。Aster 迅速成為 Hyperliquid 的強勁競爭者。 不到一個月,這類平台的交易量就突破了 1 兆美元。 Solana 能否重拾領導地位? Solana 仍是穩定幣流通量排名前三的 L1 網路之一,其區塊鏈上的穩定幣總市值超過 149 億美元。 Solana 生態系提供 USDT、USDC、USDe、USDS、DAI、PYUSD 等多種資產,吸引了不僅是個人投資者,還有機構玩家,甚至包括政府單位的關注。 10 月 28 日,支付巨頭 Western Union 宣布將於 Solana 網路發行 USDPT 穩定幣,預計 2026 年正式推出,由 Anchorage Digital Bank 擔任託管銀行。 新聞稿指出:「Western Union 將為客戶提供數位資產服務,讓他們能夠透過單一平台輕鬆發送、接收、消費及儲存 USDPT,並結合公司全球的合規與風險管理系統。」 此前,Western Union 已啟動穩定幣結算的試點計畫。執行長 Devin McGranahan 表示,促使公司做出這項決策的關鍵,是美國通過了 GENIUS 法案。

-

BSC鏈上的JAGER幣空投如何領? JAGER空投領取資格,Jager Hunter是什麼?

JAGER 幣空投如何領取? JAGER 將其代幣供應的 90.5% 分配給活躍用戶進行空投,涵蓋 BSC、Solana 和以太坊鏈。 JAGER 官網空投網址: https://jager.meme?invitor=0xAC691Bbf18670446D649EaE440576F3FAE8392c3 白嫖,零擼 JAGER,就花點 gas 費。每個號碼可以領到幾 USDT 到幾十 USDT 不等的 JAGER,老號可以去查下有沒有資格。 註:你可選擇在領取 JAGER 空投後馬上賣出,或選擇持有以獲得 JAGER 的持有分紅獎勵。雖然選擇持有 JAGER 幣可透過持有分紅活動獲得更多的 JAGER 分紅,但可能會面臨 JAGER 幣價下跌的風險。 1. 選擇即時領取,首次只能領 60%,72 小時後領滿 100%。 2. 持有分紅 1460 億 JAGER,每 10 分鐘就有一輪分紅。 JAGER 空投領取資格 上圖顯示這些條件是 JAGER 空投領取資格,支援 EVM 鏈和 SOL 鏈地址址查詢,符合資格即可領取。 Jager Hunter (JAGER) 是什麼? Jager Hunter (JAGER) 是一個基於幣安智能鏈 (BSC) 的 memecoin,以幣安平台幣 BNB 的最小單位命名。注:BNB 的最小單位是 Jager,1 Jager = 0.00000001 BNB(10 的負 8 次方)。BTC 的最小單位是聰(Satoshi),1 Satoshi = 0.00000001 BTC(10 的負 8 次方)。 JAGER 將其代幣供應的 90.5% 分配給活躍用戶進行空投,涵蓋 BSC、Solana 和以太坊鏈。 Jager 具有動態空投機制、交易稅再分配和流動性挖礦激勵。 Jager 幣強調社區驅動的參與和持有者的被動獎勵,設計機制以維持長期活動和流動性。 JAGER幣基礎資訊:

-

2025年UNI幣還值得買嗎?一文解析Uniswap的機會與風險

Uniswap 最新進展與 V4 升級 Uniswap Labs 於 2025 年初推出了 V4 升級,帶來多項底層架構創新。V4 引入了「hooks」機制,允許開發者在流動性池的交易生命週期中插入自訂邏輯,例如根據市場波動動態調整手續費、設定鏈上限價單或實作加權平均做市(TWAMM)策略。同時,V4 採用單一合約(singleton)設計,將所有交易對集中管理,顯著提升資金利用率並降低交易成本。根據官方預估,V4 的資金池建立成本可降低約 99%,並再次原生支持以太幣(ETH)交易,省去包裝代幣帶來的手續費開銷。這些新特性不僅加強了 Uniswap 的可擴展性,也讓第三方開發者更容易在 Uniswap 平台上構建自訂功能,潛在地削弱了競品興起的空間。 V4 目前已經在多條公鏈(如以太坊主網、Arbitrum、Optimism 以及新加入的 Base 等)陸續部署,並配合大型安全審計和百萬美元級漏洞賞金計畫,力圖在可承受成本的情況下,維持 Uniswap 在去中心化交易所(DEX)領域的領先地位。相較之下,早期的 V2/V3 版本架構更加簡單或偏向集中流動性,V4 的創新升級被視為一次量子躍進,預期將進一步增強平台競爭力與資本效率。 UNI 代幣的潛力與限制 在代幣經濟層面,Uniswap 最初發行了 10 億枚 UNI 作為治理代幣,其中約 60% 分配給社群(包括早期使用者與流動性提供者),其餘則分予團隊、投資人和顧問。這些代幣將於 4 年內逐步解鎖,而在第 4 年之後,UNI 將開始每年 2% 的永續通脹,以鼓勵持幣者積極參與協議治理。通脹機制意味著被動持有 UNI 的投資人將面臨較高的攤薄風險,因此唯有透過協議價值的增長和更大規模的生態應用才能有效支撐 UNI 價值。 目前 UNI 僅用作協議治理工具,不直接承擔交易費用分紅。在市場上,UNI 缺乏類似借貸協議或質押協議可產生的「被動收益」,僅由投票權和未來可能開啟的費用分成機制支撐。過去 UNI 持幣者的投票率普遍偏低,因此 Uniswap DAO 近期推出了「財庫委託計劃」,擬撥出約 1,800 萬枚 UNI(約 1.1 億美元)給 12 位指定治理代表,要求他們在三個月內至少達到 80% 的投票出席率。此舉雖有助提高活躍度,但也引發了社群對治理權力過度集中於少數代表的擔憂。總體而言,UNI 的潛在價值依賴於 Uniswap 協議的持續成長與活躍治理,而其限制則包括通脹壓力、收益缺乏(直到可能開啟費用分配)以及治理權益分散所帶來的不確定性。 UNI 代幣的三大亮點 投資 UNI 的潛在限制與風險: UNI與其他主流 DeFi 協議的比較 從核心指標來看,Uniswap 相較於其他頭部 DeFi 協議具有不同的定位。借貸協議 Aave 和流動性質押協議 Lido 的鎖倉規模遠超 Uniswap:截至目前,Aave 的總鎖倉約為 202 億美元、Lido 約 170 億美元,均遠高於 Uniswap 合計約 41 億美元(包括 V2/V3/V4)。而 Uniswap 作為最大的去中心化交易所,在用戶交易量方面仍舊領先:據 Binance 報告,Uniswap 日均交易量逾數十億美元,是目前交易量最大的 DEX;同時,SushiSwap 作為另一多鏈 DEX 代表,其 TVL 僅約 1.06 億美元、交易活躍度也明顯低於 Uniswap。 在代幣市值方面,UNI(約 32.15 億美元)目前也高於 AAVE(約 26.57 億美元)、LDO(約 7.75 億美元)和 SUSHI(約 1.30 億美元)。然而,這些協議各自的生態和風險不同:Aave 的收益來自借貸利息和閃電貸,對資產價格波動與清算風險敏感;Lido 提供穩定的以太坊質押收益,但需承擔以太坊自身風險;Uniswap 的收益則主要來自於交易手續費分配給流動性提供者,對市場波動和流動性枯竭較為敏感。整體而言,Uniswap 在 DEX 賽道具備深度流動性和強大網絡效應等優勢,但面臨來自其他鏈上交易平台與借貸、質押等 DeFi 分支的競爭。 理性評估 UNI 投資價值 總的來看,Uniswap 持續推陳出新,V4 升級等進展強化了其在去中心化交易所領域的技術優勢,這為平台的長期發展提供了機會。然而,UNI 作為代幣自身亦有其經濟學限制,包括永久通脹壓力、暫無直接收益分配、治理參與度瓶頸等風險因素。與此同時,整個加密市場和宏觀環境的不確定性也可能影響 UNI 價值的表現。建議讀者在決定是否將 UNI 納入投資或觀察範圍時,應保持中立客觀、綜合考量協議的技術進展、市場地位與代幣機制,並依自身風險承受能力做出理性判斷。

-

WXT 代幣生態全面升級:首次白皮書更新與戰略回購計劃

尊敬的唯客用戶, 主要更新亮點: 1. 全球佈局再升級 WEEX 業務已覆蓋50 多個國家和地區,全球化進程穩步推進。 平台現已支持14 種語言,為用戶提供更加貼心的本地化服務,讓交易體驗更順暢。 WEEX App 於全球130 多個國家和地區上架,各大應用商店均可輕鬆下載,使用更加便捷。 2. 生態表現亮眼 WXT 代幣增長強勁,過去一年實現384% 的漲幅,遠超其他平台代幣,展現出巨大的潛力和市場認可度。 生態系統已支持1,500 多種加密貨幣,每日交易額突破200 億美元,市場活躍度持續攀升。 WEEX 憑藉卓越的流動性表現,成功躋身全球交易所前10 名,進一步鞏固行業地位。 3. 安全性和可靠性全面提升 推出1,000 BTC 安全保障基金,為用戶資產提供更高的安全性,全面增強市場信心。 交易引擎支持高達10,000 TPS 的超高速處理能力,確保每一筆交易都高效且安全。 這些更新不僅體現了WEEX 在全球化、生態建設和安全保障方面的持續發力,也彰顯了我們致力於為用戶創造更優質體驗的決心。 WXT 回購與銷毀計劃:為用戶創造更大價值 首次回購計劃 為進一步推動WXT 生態發展,並向社區用戶表達感謝,WEEX 將進行40 億枚WXT 代幣的一次性回購,回購數量佔總供應量的40%。通過此次回購,WXT 的總供應量將從100 億減少至60 億,大幅提升代幣的稀缺性與持有價值。所有回購交易將以透明的方式在區塊鏈上記錄,確保用戶能夠隨時監督整個過程。 後續回購 回購頻率:計劃每季度進行一次,通常在季度初完成。 資金來源:WEEX 計劃將每季度20% 的交易利潤(包括現貨和合約交易的手續費收入)用於回購併銷毀WXT。 透明度:所有被銷毀的代幣將發送至公開可驗證的銷毀地址,具體數量和鏈上記錄也將同步公開,確保整個過程透明可信。 WXT 銷毀後的代幣數據 類別 內容 代幣名稱 WEEX Token 代幣符號 WXT 所屬鏈 Ethereum (ERC-20) 發⾏價 $0.01 合約地址 0x1B66474c8ECA3827f16202907F41F63785579716 發⾏時間 2023 年8 月1 日 起始供應量 10,000,000,000 銷毀後總供應量 6,000,000,000 WEEX 一直秉持著回饋社區的初心,致力於提升WXT 的長期價值。通過系統化的代幣銷毀計劃,我們有效減少了代幣供應量,不僅增強了WXT 的稀缺性,還為生態系統的可持續發展打下堅實基礎,讓WXT 的成長與用戶的利益緊密相連。 我們相信,這次更新將為社區帶來更多價值和無限可能。全新的白皮書現已上線,歡迎大家深入了解WEEX 和WXT 的未來藍圖。 – WEEX唯客團隊 導航頁:http://support.wxvbpe.info/ http://support.wx7ylx.info/ WEEX幫助中心:https://weexsupport.zendesk.com/hc/zh-cn 官方中文社群:https://t.me/weex_group 【收錄平台】 CoinMarketCap 非小號feixiaohao Cryptowisser.com

-

Tornado cash案件上訴法院判決書全文(PDF)

11月26日,美國第五巡迴上訴法院針對Joseph Van Loon等包括Coinbase員工在內的六人就財政部海外資產控制辦公室(OFAC)將加密貨幣混幣器Tornado Cash列入製裁名單的上訴(Case No.:23-50669)作出裁定:財政部對Tornado Cash智能合約的製裁是非法的。 2022年8月,財政部OFAC將Tornado Cash(開源的加密貨幣交易軟體協議)列入製裁名單(SDN),導致用戶無法與之交易。原告方認為,這項行為超出了OFAC的法定權限,而德州西區地區法院支持OFAC的決定。原告隨後上訴至第五巡迴上訴法院。 Tornado Cash案件上訴人:Joseph Van Loon; Tyler Almeida; Alexander Fisher; Preston Van Loon; Kevin Vitale; Nate Welch 被上訴人:美國財政部;外國資產管制辦公室(OFAC);財政部長耶倫(Janet Yellen,以官方身分);OFAC主任Andrea M.Gacki(以官方身分) 法官:Lyle W.Cayce Clerk Tornado Cash混幣器概述 Tornado Cash是一個去中心化的開源軟體項目,它透過智能合約提供匿名交易服務,混淆數位資產轉移的來源和目的地。它因涉及為惡意網路行為者洗錢而受到OFAC的製裁,特別是與北韓有關的駭客組織利用Tornado Cash洗錢。 OFAC將Tornado Cash加入SDN名單,禁止與其「財產」進行任何交易,包括開源電腦程式碼即「智慧合約」。 Tornado Cash上訴案原告立場 六名原告是Tornado Cash的用戶,他們認為將Tornado Cash列入SDN名單超出了OFAC的法定權限。他們主張,Tornado Cash的開源、自我執行軟體不應受到製裁,與濫用它的不良個人和實體不同。 原告提出,OFAC對非法外國行為者洗錢的擔憂是合理的,但國會可能會更新國際緊急經濟權力法(IEEPA),以針對像加密混合軟體這樣的現代技術。 上訴法院對Tornado Cash案分析 法院在分析案件時,首先提供了關於加密貨幣和區塊鏈的入門知識,解釋了加密貨幣的價值是如何在區塊鏈上記錄的,以及用戶如何透過「錢包」持有他們的貨幣。 法院進一步解釋了以太坊(Ethereum)和以太幣(Ether)的概念,以及智能合約的兩種形式:可變的和不可變的。 Tornado Cash使用原理 Tornado Cash透過一系列智慧合約提供匿名性,這些智慧合約透過「收集、池化和洗牌」用戶存入的加密貨幣來運作。用戶首先將加密貨幣存入特定的「池」智能合約,然後收到一個密碼,允許他們從池中提取相同數量的貨幣到一個完全不同的錢包中,從而切斷了存款和提款地址之間的公共聯繫。 Tornado Cash的一些智能合約最初是可變的,但開發者在2020年宣布了一個「可信設置儀式」,消除了他們對池智能合約的控制,使這些智能合約變得不可改變、不可移除或不可控。這導致智能合約成為自我執行的,無法被任何人控制。 Tornado Cash案件的法律爭議 原告主張OFAC超出了其法定權限,因為Tornado Cash不是外國「國民」或「人」,不可變池智能合約不是「財產」,Tornado Cash也不能對不可變智能合約擁有財產「利益」。 地區法院支持OFAC的決定,認為Tornado Cash是一個可以被適當指定為IEEPA下的「人」的實體,智能合約構成「財產」,並且運行Tornado Cash的DAO對其智能合約有「利益」,因為它從運行在智能合約上的加密混合和中繼服務中獲得利潤。 Tornado Cash一方勝訴 第五巡迴上訴法院推翻了地區法院的決定,認為OFAC超出了其根據IEEPA的權限。法院認為,根據「財產」的普通、當代、共同意義,不可變智能合約不是財產,因為它們不能被擁有。法院進一步指出,即使根據OFAC的監管定義,不可變智能合約也不符合「財產」的定義,因為它們不能被擁有,不是合同,也不是服務。 法院強調,儘管某些不可控技術可能超出OFAC的製裁權限,但法院必須堅持國會制定的法律,而不是修改它。法院拒絕司法立法,重申立法是國會的職責。 因此,法院裁定OFAC將Tornado Cash列入SDN名單的行為超出了其法定權限,撤銷該裁定並發回地區法院,指示其根據行政程序法批准原告的部分簡易判決動議。 以下是第五巡迴上訴法院對Tornado cash上訴案件作出的判決書全文(因文件較大可能加載緩慢,您也可以點此下載PDF文件)

-

詳解TIA被高估的幾大理由,來WEEX空它,可瓜分2萬U

首個模組化區塊鏈、號稱「區塊鏈界AWS」的Celestia(TIA)10 月31 日完成主線上線

-

富達投資:以太坊生態效用如何轉化為ETH價值?

作者:Fidelity Digital Assets 編譯:WEEX Exchange 用戶通過訪問生態系統中的各種應用從以太坊網絡獲得技術效用的同時,有人可能會問,「效用如何轉化為ETH token 的價值?」換句話說,為什麼投資者要購買和持有ETH,而不是僅僅用它與以太坊網絡交互? 近日,富達投資發布了《Ethereum Investment Thesis – Ethereum’s Potential as Digital Money and a Yield-Bearing Asset》研究報告,WEEX 唯客將其編譯如下。 本文主要討論: Ethereum vs. Ether 數字資產網絡與其原生代幣存在一定關係,但兩者之間的「成功」並不總是完全相關的。在某些情況下,網絡可以為用戶提供效用,每天結算相當數量的複雜交易,但不會為其原生代幣持有者帶來多少價值。而其他網絡可能在網絡使用和代幣價值之間具有更強的聯繫。 用於描述網絡設計和代幣價值之間關係的一個常用術語是代幣經濟學(Tokenomics)。 Tokenomics 是 Token Economics 的縮寫,用於解釋網絡或應用程序的設計如何為代幣持有者創造經濟價值。 以太坊網絡在過去幾年中發生了重大變化,影響了其代幣經濟學。銷毀部分交易費用(基本費用)的引入是 2021 年 8 月通過以太坊改進提案 1559(EIP‑1559)實施的。燃燒 ETH 就相當於銷毀它;因此,以太坊上的交易執行會使部分 ETH 停止流通。 此外,2022 年 9 月從 PoW 到 PoS 的轉變降低了 ETH 代幣發行率,並啟開啟了質押,它允許實體以小費(Tip)、發行和最大可提取價值(MEV)的形式獲得收益。以太坊之前的升級從根本上改變了 ETH 的代幣經濟學,並改變了人們對以太坊網絡和 ETH token 之間關係的看法。 代幣經濟學:ETH 如何積累價值 ETH 的代幣經濟學由三個功能組成,其中用例轉化為價值。在以太坊上交易時,所有用戶支付基本費用(Base Fee)、優先費用(小費),並可能通過MEV 為其他參與方產生額外價值,MEV 是指驗證者在出塊過程中通過添加/ 排除交易或更改區塊中的交易順序,可從用戶交易中獲得的最大價值。 以 ETH 支付的基本費用在添加一個區塊(交易打包)時會被銷毀,從而減少 ETH 的供應。優先費用支付給驗證者,即負責更新公共賬本和維持共識的個人或實體。當創建新區塊時,驗證者有動力將優先級最高的交易添加進去,因為這可能是他們直接獲取收入的主要方式。最後,潛在的 MEV 機會(通常是套利)由不同的用戶提供,並通過當前狀態下競爭性的 MEV 市場將大部分價值傳遞給驗證者。 價值積累機制可被視為網絡「收入」的不同用途。首先,被銷毀的基本費用是對總供應量的通貨緊縮,有利於現有的代幣持有者。其次,優先費用和 MEV 來自用戶,分配給提供服務的驗證者。雖然它們之間的關係是非線性的,但增加平台用例就等於增加銷毀,並增加驗證者的收益。 投資主題一:有抱負的貨幣 一種常見的敘事理論認為,比特幣最好的理解是一種新興的貨幣商品,這引發了 ETH 代幣是否也可被視為貨幣的討論。簡短的回答是肯定的,一些人可能會這樣認為;然而,ETH 作為一種貨幣想要被廣泛接受,可能會面臨比 BTC 更多的阻力。 ETH 與比特幣及其他代幣具有許多貨幣屬性;然而,它與比特幣的不同之處在於稀缺性和歷史記錄。 ETH 在技術上具有無限的供應參數,這些參數根據驗證者和銷毀量保持在一定範圍內。這些參數雖然由網絡嚴格執行,但並不等同於一個固定的供應計劃,並且可能會朝著意想不到的方向波動。 由於以太坊大約每年都會進行一次網絡升級,新的代碼需要時間來更新和審核,更重要的是需要開發人員的關注來重建其性能歷史記錄。 任何其他數字資產似乎都不可能超越比特幣作為貨幣商品的地位,因為比特幣被一些人視為迄今為止最安全、最去中心化、最健全的數字貨幣,任何「超越」都需要三思。雖然網絡效應在區塊鏈生態系統至關重要,比特幣作為一種貨幣商品在這方面處於最佳地位,但這並不意味著其他競爭形式的貨幣不能存在,尤其是針對不同市場、用例和社區。 更具體地說,以太坊的替代用途是比特幣所不具備的,比如促進更複雜的交易,這使得人們開始思考 ETH 是不是具有類似於比特幣的獨特用途。雖然 ETH 跟比特幣一樣,通常在地址之間轉移來傳輸價值,但 ETH 作為用戶執行智能合約邏輯的貨幣的額外角色是其真正的差異化所在。 日常商品的交易尚未以任何顯著的形式在以太坊上進行,但物理世界和數字世界似乎正在融合。正如我們從領先的科技公司身上看到的那樣,為用戶提供獨特服務的應用程序推動了網絡效應和需求。默認情況下,在以太坊上使用的主流應用程序將導致對 ETH 的需求,這就是這種長期趨勢可能是 ETH 作為有抱負的替代貨幣最引人注目的理由之一。 事實上,以太坊已經在物理世界和傳統金融領域進行了一些引人注目的融合: 以太坊生態系統和真實世界資產的融合已經開始。然而,在普羅大眾開始在以太坊或競爭性平台上進行交易之前,可能還需要多年的改進、監管的明確、教育和時間考驗。在此之前,ETH 可能仍是一種小眾的貨幣形式。 在眾多困難中,就如何塑造以太坊的未來而言,監管是最具爭議性的話題。儘管以太坊是一個全球性的無需許可的區塊鏈,但許多最大的中心化交易所,它們持有和質押以太坊的資金位於美國。這意味著美國針對驗證者或投資者發布的任何指導方針都可能對以太坊的估值和網絡健康產生重大影響。隨著最近美國多起監管執法行動以及關閉加密貨幣相關銀行和 Kraken 的質押服務,監管風險成為以太坊近期可能面臨的最大障礙之一。 下面我們將從貨幣的兩大功能來探討 ETH: ETH 作為價值儲存手段 某種東西想要成為良好的價值儲存手段,它必須是稀缺的,或具有較高的庫存流量比率(stock-to-flow ratio)。截至 2023 年 7 月,ETH 的庫存流量比率高於比特幣。自合併以來,這種動態引發關注,顯著降低了ETH 的發行量,如下所示。 比特幣的核心價值主張之一是其最大固定供應量為 2100 萬枚,供應計劃沒有也不太可能改變。比特幣的供應計劃被編程到代碼中,並通過社會共識和網絡參與者的激勵來執行。但是,ETH 的稀缺性和供應計劃靠什麼支撐呢?從上圖可以看出,ETH 的發行不像是一個嚴格的時間表(schedule),更像是在一組設定好的參數之間取得平衡的過程。事實上,有兩個變量決定了 ETH 的總供應量,這使得評估未來的供應量變得困難: 一是發行量:發行量由活躍驗證者的數量及其表現決定。該模型的一個重要趨勢是,隨著 ETH 質押總數的增加,ETH 發行總量也會增加,但發行速度會下降。由於 ETH 的發行量與質押數量相關,因此公式的一部分不容易出現劇烈波動。以太坊協議對可以進入和退出質押的驗證者數量設了限制,旨在支持協議的安全性,以及發行率隨著時間的推移保持穩定。 二是銷毀:銷毀由對區塊空間的需求決定,區塊空間計算資源是有限的,每隔 12 秒出一個新塊。銷毀的波動性極強,這使得ETH 未來的確切供應量無法預測。 銷毀就像一個激勵鐘擺,各個區塊之間很少相同。協議規定了每個區塊應包含的目標 Gas 費,如果一個區塊的 Gas 費高於或低於目標,則會導致下一個區塊的基本費用做出相應調整。這種調整是非線性的,當鏈上活躍度高時,可能會導致交易費用急劇上升。它還充當一種安全機制,使得不良行為者不定期向網絡發送垃圾郵件變得不經濟。 最終,ETH 的供應並不是基於固定的時間表。 ETH 貨幣政策的兩個組成部分可能仍會不斷變化。而當前的機制確保 ETH 的總供應量每年最多膨脹約 1.5%。這假定了當前供應的 100% 都被抵押,沒有銷毀,即以太坊上沒有發生任何交易。如圖所示,保持 ETH 發行量或通脹較低並不需要提高銷毀。事實上,銷毀的增加通常會導致淨通縮或總供應量下降。 有人指出,ETH 的未來供應量與活躍驗證者數量(發行)和交易執行需求(銷毀)有關,而後者從長遠來看相對不可預測。以太坊的升級可能會直接影響到基礎層的銷毀或發行量,這就增加了供應動態的不確定性。例如,上海/卡佩拉升級降低了質押風險,並可能因更高的質押參與而增加總發行量。另一方面,數據可用性擴展(交易吞吐量增加)和 2 層平台的成熟,可能會以不可預測的方式改變銷毀的供需動態,並進一步攪亂 ETH 的未來供應。 此外,競爭性的 L1 網絡是獨立的區塊鏈,擁有負責完成交易的原生代幣,但不具備與以太坊相同的迭代與發展時間。隨著 dApp 與其他區塊鏈的發展和融合,投資者應該意識到這可能會推動用戶的增長。對於某些用例,例如 NFT 或遊戲,用戶可能不需要以太坊基礎層提供的去中心化和安全性。 如果用戶願意為了優先滿足 L1 層的可擴展性而犧牲區塊鏈三難困境的去中心化或安全性,那麼一些用戶價值可能會在以太坊之外產生。由於智能合約平台經濟無論如何都可能是多鏈的,投資者應該考慮以太坊將長期保留哪些用例,以及哪些用例將在其他地方發生。 ETH 與其他價值存儲資產的另一個明顯不同,也是最關鍵的區別是供應計劃未來升級的可能性。在最新版本中,開發人員注意到 Endgame EIP‑1559 和 MEV Burn。這些路線圖組件明確表明,銷毀影響供應的方式即將發生改變,但尚不確定是什麼變化。無論這些變化導致什麼結果,它都與比特幣的價值主張形成鮮明對比,比特幣聲稱其固定供應計劃在未來很長一段時間內都不會改變。 總而言之,儘管以太坊關於超音速貨幣(Ultra-sound Money)的敘述在社區成員中得到了越來越多的關注,但要證明ETH 的供應量像其他儲值資產那樣供應量穩定,還有許多障礙。 ETH 的整體平台用例可以向代幣持有者傳遞價值。然而,價值是主觀的,對資產的任何描述都可能僅是語義上的,尤其是在其生命週期的早期。 ETH 作為支付手段 ETH 被用作支付手段,但這些支付僅限於數字原生資產。對於大多數交易,以太坊通常會在 13 分鐘內完成最 終確認,這使得它比 BTC 的 6 個區塊(1 小時)概率保證結算更快。最終確認意味著交易已包含在一個區塊中,如果不削減大量 ETH ,該區塊就無法更改。 (WEEX 唯客注:削減是指,當出現不誠實的提議或區塊證明,銷毀驗證者的部分權益,並強制從網絡中刪除驗證者。)這種機制使以太坊在最終結算時間方面成為有吸引力的支付資產,但要實現支付應用的騰飛,還有許多障礙需要克服,其中大部分與用戶體驗和居高不下的Gas 費有關。 自合併以來,NFT 支付消耗的 Gas 費位居第二,僅次於與 DeFi 相關的交易。 NFT 以 ETH 計價,其本質上會經歷價格波動。對於以 1 ETH 價格出售 NFT 的商家來說,這一數額所代表的購買力因 ETH 的市場價格變動而大不同。這種差異性會降低體驗(主要是賣方),也是許多數字資產索賠支付案例中的常見問題。 儘管以太坊網絡具有廣泛的交易選項,但直接轉移價值佔據了網絡用例的很大一部分;自合併以來,點對點傳輸已經消耗了第三大數量的 ETH。 影響以太坊支付用例的最大問題是費率波動。以太坊的動態費率模型導致費率快速且時不時地上漲。交易的可變成本可能會限制支付用例,同時因其不是可靠的廉價價值傳輸網絡而降低了以太坊的用戶體驗。用戶經常需要做這樣的決定:現在以高昂的成本進行交易,還是等到網絡活躍度下降後再交易?這一變量迫使開發人員發揮創造力,希望最大限度地提高滿足用戶偏好的速度和效率。 此外,如果更多的真實世界資產進入區塊鏈,這些資產的支付可能會使用 ETH、穩定幣或其他代幣。將這些創新與 Layer 2 平台提供的較低費用相結合,可以讓我們對以太坊網絡的支付前景產生期待。 網絡數據顯示,ETH 作為一種支付手段時,主要用於數字資產原生支付。然而,由於用戶體驗不佳,以太坊作為支付網絡的潛力尚未完全達到頂峰。以太坊能否成為主流支付方式,在很大程度上取決於社區能否盡快克服各種障礙,如易於使用、真實世界交易、安全、低成本交易等。 根據需求評估 ETH 由於以太坊網絡上的應用程序需要 ETH,因此以太坊網絡用例的增加可能會導致 ETH 價格上漲,並且由於供需機制,導致 ETH 代幣持有者的價值增加。 下圖顯示了基礎層(Optimism)價值積累的前景,最終將網絡使用轉化為 ETH 的價值。而 L2 網絡(Arbitrum)是構建在基礎層之上的,它處理交易執行並依賴基礎層提供安全性和交易確認。 儘管處於熊市,以太坊第 1 層交易量仍相當穩定地保持在每天 100 萬筆左右,而 ETH 的價格從 2022 年初以來累計下跌了 52%。此外我們看到,L2 層交易量有所上升,而 L1 層的交易量保持不變,這可能表明基礎層存在一定程度的粘性需求,而新需求則來自 L2 層。這一軌跡可能表明,即使 L2 變得更加主流,基礎層的價值也將繼續可靠地增長。 ETH 作為貨幣資產的需求很難衡量。梅特卡夫定律(Metcalfe’s Law)是一個流行的經濟學原理,表明地址增長與比特幣需求和價格之間的關係。與比特幣相比,我們在研究以太坊時較少發現這種需求與價格關係的證據。 畢竟,如果比特幣主要被視為一種有抱負的貨幣商品,那麼以地址數量衡量資產需求預期與價格之間關係的合理性更強。而對於 ETH 來說,這種明顯較弱的關係可能意味著它的價值是通過其他來源獲得的,例如網絡用例,而不是簡單的持有 ETH 本身的需求。 需求端模型的風險: 投資主題二:ETH 作為收益資產 ETH 為何以及如何提供收益? 自合併以來,ETH 是一種完全不同的資產。不僅消耗的能源顯著減少,還為那些願意將 ETH 鎖定在共識層的人提供了收益。轉向 PoS 是以太坊安全模型的轉折點。與 PoW 引入對驗證者不當行為的懲罰措施相比,PoS 以較低的費用維持甚至提高了網絡安全性。 驗證者向網絡貢獻資源並履行分配的職責,以幫助以太坊達成共識,因此獲得經濟獎勵。下面簡要介紹各種驗證者的職責和獎勵: 自 2022 年 9 月 15 日合併以來,截至 2023 年 7 月,53% 的驗證者收入來自以太坊(指區塊獎勵,WEEX 唯客注)。以下是一些其他形式的收益,這些收益不是由協議支付,而是來自用戶,它們在網絡使用和驗證者收入之間提供了一種有趣的聯繫。 MEV: 很明顯,MEV 直接來自用戶交易,因為用戶活動的增加通常會帶來更多套利的機會。由於以太坊有多種用例,因此可以通過多種方式從用戶交易中提取價值。根據致力於抵消 MEV 中心化效應的組織 Flashbots 的說法,最常見的 MEV 形式通常來自套利和清算,這些機會在類似 2022 年 11 月那種劇烈波動的環境下大行其道。 小費: 自 2021 年以太坊倫敦升級引入 EIP-1559 以來,以太坊的費用市場發生了巨大變化。在升級之前,PoW 礦工從他們挖掘的區塊中獲得所有 gas 費。升級之後,網絡有兩種獨立的費用類型:基礎費用和優先費用(小費)。所有費用仍由試圖執行交易的用戶支付;這些費用支付後,EIP-1559 會影響其如何分配。 驗證者只收取優先費,而不是收取用戶支付的所有費用。基本費用被銷毀或停止流通。小費可以激勵驗證者優先將交易打包在其區塊中,否則驗證者可能會打包空區塊(這樣做在經濟上更可行)。對於迫切需要執行交易的用戶來說,比內存池(Mempool,待處理交易列表,WEEX 注)中其他競爭性交易更高的小費會激勵驗證者優先考慮將其交易添加進區塊。 雖然 MEV 在確定每個區塊中包含哪些交易方面發揮著重要作用,但小費仍然充當激勵機制,因為驗證者通過小費來決定將哪些交易打包進其區塊內。自改用 PoS 以來,截至 2023 年 7 月,小費已佔驗證者總收入的 22%。 基於貼現現金流模型對 ETH 估值 轉到 PoS 之後,分配給 ETH 的價值更容易建模。對區塊空間的需求可以通過交易費用來衡量。這些費用要么被燃燒,要么獎勵給驗證者,從而為 ETH 持有者積累價值。 因此,從長遠來看,費用和 ETH 價值的增長應該是內在相關的。下圖使用簡單的貼現現金流模型顯示了這種關係。這種模型的結果根據增長假設和貼現率的不同而有很大差異。構建這樣一個模型的目的不是提供對 ETH 公允價值的預測,而是描述網絡用例和價值積累之間的關係。 作為起點,下圖顯示了自 2021 年 8 月實施 EIP‑1559 以來,以太坊以美元支付的平均每日費用。該圖表使用兩階段貼現現金流模型計算的,初始階段,採用和費用持續大幅增長,隨後費用增長率下降,因此無論以太坊用戶獲得的效用如何,擴展都可能降低費用增長的上限。 與該模型相關的 70% 以上的代幣價值來自終端永續增長,這是 2030 年之後年份的假設增長率(年增 5%,WEEX 唯客注)。在預測高增長企業的未來時,這種結果很常見,也是使用貼現現金流模型在理論上之所以有效的一部分原因。 下圖顯示的敏感性模型進一步描述了建模價格對假設增長率和貼現率的影響。了解 ETH 與用戶付費意願之間的關係極其重要。然而,依賴一個對未來增長假設的微小變化高度敏感的模型可能沒那麼有用。 貼現現金流模型的風險: 結論 毫無疑問,以太坊是一個領先的區塊鏈技術平台,使開發人員能夠構建去中心化應用程序,由於以太坊卓越的可編程性,其中許多應用程序能夠完成比特幣網絡上無法完成的事情。這導致數字資產生態系統中一些最大、最活躍的應用程序建立在以太坊上,並且 ETH 多年來持續保持第二大市值的地位。 然而,投資者提出的問題是,「開發者和應用的增加是否會轉化為ETH 的價值?」我們已經表明,包括迄今為止的理論和數據表明,以太坊網絡上的活躍度增加推動了對區塊空間的需求,這反過來又產生了可為代幣持有者帶來價值的現金流。但同樣明顯的是,這些不同的驅動因素是複雜的、微妙的,並且隨著時間的推移,隨著各種協議升級和擴展開發(如L2)的出現而發生變化,並且將來可能會繼續變化。

-

瑞波幣Ripple(XRP):不同法幣之間的橋樑

XRP Ledger(XRPL)是一種分佈式分類帳本,由對等服務器網絡提供支持。它的原生資產和貨幣是XRP,這是一種數字資產,旨在作為“橋貨幣”在各種貨幣之間移動。 雖然XRP的代幣上限為1000億XRP,但XRP的可用供應量實際上會隨著時間的流逝而減少,因為交易成本支付中的少量金額被銷毀了。 Ripple公司負責管理和維護XRPL,並通過(其中包括)在其服務產品中為XRP的發展做出貢獻。另一方面,“分佈式分類帳本”是一種與網絡無關的協議,XRPL也支持該協議。此外,XRPL提供了一些集成的智能合約功能。 XRPL的共識機制是自行開發,且可擴展的(吞吐量約為每秒1500 tx)。XRPL的軟件使進一步切換密碼算法成為可能。 甚麼是瑞波幣(XRP)? 瑞波(Ripple)是一個開源平台,開發者可以利用它來創建應用程式,進行跨國支付和滙款。瑞波(Ripple)背後的區塊鏈結構被稱為瑞波幣賬本數據庫,而瑞波幣(XRP)亦是整個區塊網路的原生資產。 瑞波推出了 RippleNet,透過利用區塊鏈技術而建立出更有效、快捷的支付系統,供世界各地的主流金融機構使用。公司利用區塊鏈技術和使用 RippleNet 上按需流動性(On Demand Liquidity)服務的 XRP 加密貨幣,推動全球各地普惠金融的發展。 XRP 賬本(XRPL)是瑞波公司自己的公共區塊鏈網絡,其開源及無權限的設計可以在五秒鐘内處理 XRP 交易。XRP 代幣可以用作為一種方便的交易,讓其用户和組織以去中心化的方式使用 RippleNet ODL 服務,並在世界各地進行交易轉帳。 而當需要實現跨境滙款,或將一種法定貨幣轉換為另一種貨幣時,其獨特技術亦令它成為絕佳的加密貨幣選擇。XRPL 利用去中心化賬本的力量,在全球實現更便宜、更具擴展性的交易轉帳。 XRP 是按市值計算的前十大加密貨幣之一。作為其中一個市值的最大加密貨幣,它亦其中一個在加密貨幣交易者中,最受歡迎的數碼資產投資。 瑞波幣(XRP) 是如何運作的? 瑞波的區塊鏈,亦即其 XRP 賬本(XRPL),使用網絡内的驗証器節點來執行共識操作,並驗証所有正在進行的交易。當驗証器檢查並驗証了一項交易,它就會成為一個新的區域並被添加到公共賬簿中。 每 3-5 秒,XRPL 内的新區域就會被創建一次,這亦是確認一組新交易所需要的時間。根據瑞波公司的官方網站,截至2022年4月,XRP 賬本共有 36 個驗證器,而其中 6 個是由瑞波公司來運作,佔驗證器的 16%。 XRP 的吞吐量遠遠超於其他的幾個同行,包括比特幣。而當主流金融機構都在實現區塊鏈全球轉帳時,相比以太幣(Ethereum) 和萊特幣(Litecoin),亦使 XRP 成為其中一個最具吸引力的選擇。XRP 擁有 1,500 個交易處理系統(TPS),在吞吐量方面可以與電子支付畀的領導者 Visa 相媲美。 相比起現時其他主流使用工作量證明(Proof-of-Work)區塊鏈的貨幣,XRP 有著更高的能源效率,因此當主流採用時會更明顯的優勢。XRP 賬本上的結算時間為 3.90 秒,而且交易費用極低,低於0.00020 美元。 瑞波和瑞波幣(XRP) 的歷史 瑞波是由 Chris Larsen 和 Jed McCaleb 在2012年共同創立,當時名為 Opencoin。同年,瑞波公司亦創建了 XRP 賬本,最初被稱為瑞波共識賬本(Ripple Consensus Ledger),是個由密碼學保障的開源公共賬本。 而在 2013 年,瑞波公司推出了 XRP,作為該公司區塊鏈網絡的原生代幣。在發佈時,XRP 的總供應量被固定為 1000 億。瑞波公司被贈其中 800 億代幣,而剩下的 200 億 XRP 代幣則在三位聯合創辦人 Larsen、McCaleb 和 Ryan Fugger 之間分配。 當 XRP 賬本一經發佈,瑞波公司就把目標鎖定在金融機構,讓它們使用瑞波公司的技術來實現數位支付。2016年,瑞波公司獲得了紐約州的 BitLicense,從監管的角度而看,這大大提高了其吸引力和採用性。 自推出以來,瑞波公司的其他重要發展包括成立 SBI Ripple Asia,以推動區塊鏈投術在日本和韓國市場的商業應用。隨後,瑞波推出了 RippleNet,以及 ODL 服務的商業供應。 瑞波公司接著宣布發佈 RippleX,重點在於開發基礎設施和支援區塊鏈行業内創新項目的發展。 如何購買瑞波的瑞波幣(XRP) 作為市值最大的加密貨幣之一,瑞波的 XRP 在幾個主流的加密貨幣交易所內均被列出上市,其中包括了中心化交易所 CEX(Centralized Exchange)和去中心化交易平台 DEX(Decentralized Exchange)。WEEX 是全球其中一個領先的交易所,提供了方便快捷購買 XRP 的方式。 在成功通過交易後幾分鐘,你所購買的 XRP 代幣將會被注入到你的現貨賬戶之中。你可以選擇將瑞波幣 XRP 儲存在你的 WEEX 賬户上,或者將它們轉帳到其他錢包以獲得更高安全性。 1 個 XRP(XRP) 價值多少? 儘管 XRP 的價格在過去幾年中經歷了大量波幅,它仍然是按市值計算的十大數碼資產之一。XRP 在 2014 年7月創 0.002802 美元的歷史低點,並在2018 年1月,加密貨幣市場的一次牛市中飆升至 3.84 美元的歷史高點。 然而,由於美國証券交易委員會(SEC)在 2020 年底對瑞波公司提出訴訟,因此在 2020 年和 2021 年期間,全球投資者大規模採用其他加密貨幣的這段時間,XRP 未能取得很大收益。另一方面,它大多數的同行和其他新進入市場的競爭者,在這段期間獲取了大量的利潤,亦導致 XRP 的市值和價格在排名中下滑。 XRP 持有人和普遍的加密貨幣投資者普遍認為,一但訴訟結束,瑞波幣的價格可能會上升。若然瑞波訴訟勝利,將會帶來一波決定性的推動,給予投資者的信心,同時使瑞波幣的價格和市值飆升。 另一方面,如果訴訟結果對瑞波公司不利,公司可能會被罰款,暫時削弱 XRP 的價格。然而,鑒於瑞波在主流企業被廣泛採用,XRP 不太可能會遭受到太大損失,當衝擊消退過後就會反彈。 瑞波幣 XRP 是一項好的投資嗎? 其中一個對瑞波的 XRP 最有力的証明,就是儘管它在美國面臨著法律爭議,但仍能加密貨幣的名單中保持在前10 名。雖然在 2021 年,當包括比特幣在内的大多數加密貨幣創下新的歷史新高時,XRP 的價格未能即時反彈,但在整個訴訟過程期間,其價格也没有出現太大的崩潰。 即使面對著法律糾紛,世界各地的金融機構仍不斷增加對瑞波網絡的採用,這使到 XRP 加密貨幣仍然是一種強大的加密資產。瑞波亦已經擴展其業務到不同的新興市場,包括中東、亞洲和非洲,並為這些地區的銀行和支付服務提供商,實現了更快、更便宜的跨境交易。 有別於其他新興的加密貨幣,XRP 代幣的關鍵優勢在於它得到主流用家的大量使用。此外,瑞波公司亦已承諾會進一步開發 XRP 賬本,從而可以有能力支援 NFTs 和其他區塊鏈上的多功能應用。此舉或將使瑞波公司的代幣成為更具吸引力的數碼資產,被加入到投資者的投資組合中。 瑞波和 XRP 之間的區别是甚麼? 儘管許多投資者交替使用這兩個術語,但瑞波和 XRP 之間其實存在著巨大的差異。Ripple 是 Ripple Labs Inc. 的簡稱,該公司透過利用 XRP 賬本,亦即是它自己的區塊鏈網絡,開發了 Ripple 支付協議。 而 XRP 則是在上述網絡,用於進行交易的原生數碼資產。同時它亦是一種加密貨幣,可以在交易所內進行交易,或由投資者持有,以作價值儲藏。 在瑞波公司的支付協議中, XRP 被使用作為橋接貨幣。而希望通過 RippleNet 進行交易的用户,可以使用 XRP 賬本構建的去中心化系統發送跨境支付,將一種法定貨幣即時兌換成另一種法定貨幣。這個系統利用 XRP 代幣作為促進交易的方法。 我可以對瑞波 XRP 進行挖礦嗎? 有別於其他執行工作量證明以作為共識機制的加密貨幣,如比特幣,XRP 代幣不能像比特幣那般被開採。在推出瑞波幣時,開發者把 XRP 代幣的總供應量固定在 1000 億 。 除了給公司創始人的 200 億 XRP 和已經進入了市場的代幣之外,瑞波公司控制著其餘代幣的流通供應。瑞波會定期從其供應(托管賬户)中釋放 XRP 代幣,以達致 流動性 ,並維持 XRP 的價格。 然而,若果想擁有 XRP 幣,你可以透過從加密貨幣交易所和交易平台購買 XRP 加密貨幣。請確保你在進行交易前檢查 XRP 當前的價格,並對瑞波幣進行分析。

-

以太坊Ethereum(ETH):下一代智能合約和去中心化應用平台

摘要 以太坊是一個去中心網絡(常被解釋成“世界電腦”), Vitalik Buterin 於2013 年創建它。以太坊是一個開源的,全球去中心化的計算基礎設施,執行稱為智能合約的程序,這個網絡的燃料就是以太(ETH)。 自從2015 年開始,以太坊一直運用工作量證明(POW)。以太坊第一個區塊在2015 年七月被開採,儘管已經制定了遷移到權益證明(PoS) 共識模型的計劃,但是遇到了一些挫折。 與比特幣不同,以太坊基於賬戶模型(vs UTXO)去記錄狀態轉移。以太坊中有兩類賬戶,外部賬戶(EOAs)和部署在EVM 上的合約賬戶。 到2020 年三月,以太坊穩居全球加密貨幣市值第二。它普及了智能合約的使用,上千個團隊在它的網絡上運行著真實業務應用的解決方案。 Ethereum(ETH)是什麼? 以太坊(Ethereum)是一種開源且去中心化的區塊鏈,可實現費用低廉且快速的數字支付。同時,它還提供智能合約功能,支持運行各類去中心化應用程序(dApps)。 以太坊官方網站將其自身歸類為專門提供金融服務和遊戲等各類應用程序的市場,並且所有的這些都基於區塊鏈、以去中心化的方式運行並由智能合約提供支持。以太坊的原生加密貨幣為以太(Ether),其貨幣符號為ETH。 以太坊是加密市場中市值第二高的加密貨幣,僅次於比特幣。由於以太幣價格低於比特幣,許多投資者也將僅次於比特幣(數字黃金)的以太幣稱為數字白銀。 以太坊區塊鍊是可容納去中心化應用程序和Web 3.0的最大生態系統,尤其是對於DeFi、NFT、社交媒體和區塊鏈遊戲等領域。它在推動加密行業的大多數新興趨勢發展方面——從去中心化金融和NFT到Play-to-Earn和元宇宙等——起著極為重要的作用。 誠然,就像最初的比特幣一樣,以太坊的價格走勢也幾經波折。不過,得益於其生態內的眾多應用程序,ETH的價格也會隨著dApp開發人員和用戶對其區塊鏈的使用率變動而上下波動,而不僅僅受制於加密市場情緒的變化。 Ethereum的創始人 以太坊的概念由Vitalik Buterin於2013年底首次提出,並隨後於2013年11月27日發布了以太坊白皮書。白皮書討論了以太坊的技術構想並闡述了智能合約功能的想法。 以太坊是什麼時候創立的? Vitalik Buterin於2013年底發布了以太坊的白皮書,並隨後於2014年,發起了首輪以太坊眾籌,為其初期開發籌集資金。而在近兩年後(2015年),以太坊平台才真正上線。 2014年1月正式官宣之後,Buterin開始與Gavin Wood博士合作,共同創立以太坊。其加密貨幣的黃皮書也於2014年4月正式發布,書中詳盡討論了以太坊虛擬機(EVM)的技術規範。 2014年7月22日至9月2日期間,以太坊進行了首次眾籌,並允許用戶使用比特幣來購買以太坊加密貨幣ETH。在出售的約6000萬枚以太幣中,以太坊基金會籌集了約1800萬美元,作為區塊鍊網絡的初始開發資金。 以太坊的主網(mainnet)發佈於2015年7月,開啟了區塊鏈的首次代幣發行(ICO)時代。而以太坊歷史上的下一個關鍵事件則發生於2016年4月,當時去中心化風險基金(The DAO)遭到黑客攻擊,其ICO損失了近1.5億美元。這一事件直接導致了以太坊區塊鏈硬分叉,也就是其目前的狀態。 Ethereum如何運作? 以太坊的功能類似於比特幣,它使用遍布全球的數百萬個節點網絡來維護分佈式賬本,並在賬本上記錄交易。這些節點負責存儲網絡內所有用戶的賬戶信息以及智能合約的代碼。智能合約的代碼是可編程代碼,它包含與解鎖代幣及其交易相關的規則。此外,節點還儲存著在以太坊網絡中運行的智能合約的狀態信息。 而另一方面,以太坊(ETH)與比特幣(Bitcoin)的顯著差異則在於以太坊的多功能性。雖然人們將比特幣設想為一種快捷數字支付的實現方式,但以太坊網絡的功能顯然更加強大,因為它本身是可編碼的。開發人員已為以太坊中的去中心化金融、遊戲、社交媒體等應用功能設計了諸多去中心化應用程序(dApp)。 得益於其智能合約功能及其提供的大量多元去中心化應用程序,以太坊奠定了比比特幣更廣泛的用戶基礎。並且,以太坊也以其多功能性和智能合約功能而受到廣泛關注,其中功能最強大的一個應用程序就是面向去中心化金融(DeFi)領域的。 展望未來,隨著以太坊逐漸過渡到權益證明(Proof-of-Stake,PoS)共識機制,其區塊鏈也將變得更加高效,因為PoS共識機制驗證交易所消耗的能量會大大減少。 如何購買ETH? 以太幣的購買途徑有很多種,其中,最受歡迎的方式就是通過加密貨幣交易所、經紀人或直接通過數字錢包購買該幣。當然,您還可以在去中心化交易所,甚至通過第三方數字支付應用程序購買ETH。 不過,去中心化交易所(DEX)僅支持用戶使用其他加密貨幣來購買以太幣。而相較而言,在第三方應用程序中購買ETH可能會方便得多,但這可能會比在中心化交易所中花費的交易費用更高。 以下是在WEEX交易所中購買ETH的簡要步驟: ➢ 註冊 如果您是新用戶,那麼首先需要一個私人賬戶。待登錄賬戶後,您還需按步驟完成KYC驗證,以確保能夠訪問WEEX提供的所有功能和服務。 ➢ 入金 您可通過信用卡、借記卡、SEPA等70多種支付方式為您的賬戶注資。 WEEX還支持用戶使用當地法定貨幣通過Visa、Mastercard、Paypal等方式來購買USDT。 ➢ 使用現有加密貨幣購買ETH 除上述方法外,WEEX還允許用戶使用現有加密貨幣購買ETH,即將加密貨幣從數字錢包中轉移到WEEX賬戶,然後即可開始交易ETH。 ➢ 交易ETH 隨後,您可前往WEEX的現貨交易區(Spot Trading)查找ETH/USDT加密交易對;檢查圖表中的ETH價格、市值、24小時交易量等關鍵信息;輸入用於兌換ETH的USDT總數,以便確定可兌換的ETH數量及交易費用;最後,確認訂單,並在完成ETH交易後將ETH資產存入WEEX賬戶。 ➢ 安全存儲 您可以將以太幣存儲在WEEX平台內,也可以將它們轉移至外部以太坊錢包(Ethereum Wallet)中,以提高資產安全性。 1 個 Ethereum(ETH) 價值多少? 儘管以太幣的價格仍遠低於比特幣,但過去的幾年來,其價格波動也仍十分顯著。 2021年,由於去中心化金融(DeFi)和非同質化代幣(NFT)獲得了全球範圍內主流媒體的關注,以太坊的價格不斷走高,並且作為dApps的領先平台,以太坊區塊鏈的鏈上活動也在迅速增加。 ➢ 2015-2016 然而,在此之前,也就是以太坊剛推出的第一年——2015年,以太幣的價格卻一直低於1美元。直到第二年,2016年結束時,以太幣才逐漸靠近8美元大關。 ➢ 2017-2018 2017年,加密貨幣牛市助推以太幣的價格飆升至826美元,而後也略有回落。 2018年是加密市場波動劇烈的一年,以太幣的價格也在當年一度飆升至1,396美元,但之後卻於年底跌落至141美元。 ➢ 2019-2020 在2019到2020年間,以太坊的交易價格多數時候維持在600美元左右。到2021年11月16日,ETH的價格達到4,891.70美元的歷史新高。而在隨後的幾週內,以太幣價格一路下滑,直到2022年的前幾個月也都一直處於下行的壓力之下。 以太坊的投資前景如何? 作為市值第二高的加密貨幣,ETH享有高流動性和高交易量,這使其在投資方面獨具吸引力。比特幣和以太幣作為市值最高的兩大數字資產,其功能和用戶群也獨樹一幟。但與比特幣不同的是,以太幣的價格要低得多,因而更適合用於交易和投資(尤其是對於散戶而言)。 然而,以太幣作為交易工具的真正潛力是在於其高度適用性。以太坊區塊鏈不僅是去中心化應用程序(尤其是在DeFi、NFT和區塊鏈遊戲中)最大的生態系統,它的多功能性也使其投資價值更具吸引力(尤其是在當前Web 3.0採用率不斷上升的情況下)。反過來,這也可能會使以太坊的價格不斷走高。 此外,由於代幣燒毀會導致其流通供應量減少,以太幣也可能會出現通縮。未來,如果ETH的流通供應量開始減少,那麼它的投資價值也將變得更高。 不過,要注意的是,市場的高波動性和不可預測性也會限制以太幣的價格走勢。在投資以太幣之前,我們建議用戶考慮清楚是否能夠承擔比投資傳統金融工具更高的風險,以免損失過大。 此外,我們還建議用戶對ETH兌美元的價格進行技術和基本面分析,並仔細查看上面列出的價格、市值和24小時交易量等關鍵信息。