Uniswap 最新進展與 V4 升級

Uniswap Labs 於 2025 年初推出了 V4 升級,帶來多項底層架構創新。V4 引入了「hooks」機制,允許開發者在流動性池的交易生命週期中插入自訂邏輯,例如根據市場波動動態調整手續費、設定鏈上限價單或實作加權平均做市(TWAMM)策略。同時,V4 採用單一合約(singleton)設計,將所有交易對集中管理,顯著提升資金利用率並降低交易成本。根據官方預估,V4 的資金池建立成本可降低約 99%,並再次原生支持以太幣(ETH)交易,省去包裝代幣帶來的手續費開銷。這些新特性不僅加強了 Uniswap 的可擴展性,也讓第三方開發者更容易在 Uniswap 平台上構建自訂功能,潛在地削弱了競品興起的空間。

V4 目前已經在多條公鏈(如以太坊主網、Arbitrum、Optimism 以及新加入的 Base 等)陸續部署,並配合大型安全審計和百萬美元級漏洞賞金計畫,力圖在可承受成本的情況下,維持 Uniswap 在去中心化交易所(DEX)領域的領先地位。相較之下,早期的 V2/V3 版本架構更加簡單或偏向集中流動性,V4 的創新升級被視為一次量子躍進,預期將進一步增強平台競爭力與資本效率。

UNI 代幣的潛力與限制

在代幣經濟層面,Uniswap 最初發行了 10 億枚 UNI 作為治理代幣,其中約 60% 分配給社群(包括早期使用者與流動性提供者),其餘則分予團隊、投資人和顧問。這些代幣將於 4 年內逐步解鎖,而在第 4 年之後,UNI 將開始每年 2% 的永續通脹,以鼓勵持幣者積極參與協議治理。通脹機制意味著被動持有 UNI 的投資人將面臨較高的攤薄風險,因此唯有透過協議價值的增長和更大規模的生態應用才能有效支撐 UNI 價值。

目前 UNI 僅用作協議治理工具,不直接承擔交易費用分紅。在市場上,UNI 缺乏類似借貸協議或質押協議可產生的「被動收益」,僅由投票權和未來可能開啟的費用分成機制支撐。過去 UNI 持幣者的投票率普遍偏低,因此 Uniswap DAO 近期推出了「財庫委託計劃」,擬撥出約 1,800 萬枚 UNI(約 1.1 億美元)給 12 位指定治理代表,要求他們在三個月內至少達到 80% 的投票出席率。此舉雖有助提高活躍度,但也引發了社群對治理權力過度集中於少數代表的擔憂。總體而言,UNI 的潛在價值依賴於 Uniswap 協議的持續成長與活躍治理,而其限制則包括通脹壓力、收益缺乏(直到可能開啟費用分配)以及治理權益分散所帶來的不確定性。

UNI 代幣的三大亮點

- 治理權力在未來具貨幣化可能性

UNI 目前的最大價值在於其治理功能,尤其是隨著提案費用分配機制的啟動(如近期「Protocol Fee Switch」投票),將來 UNI 持有者可能享有來自協議收入的分紅權益,進一步將代幣功能由「治理」轉化為「收益分享」。 - 領先技術疊代力強:V4 版本潛力大

Uniswap V4 引入的「Hook」機制提供了極高的可擴展性,使流動性提供者與應用開發者能在流動性池中自訂交互邏輯,形成模組化生態系。這種創新有望吸引更多項目在 Uniswap 上構建,增強 UNI 的生態價值。 - 區塊鏈基礎設施地位穩固

作為 Ethereum 上市佔最高的 DEX,Uniswap 已成為整個 DeFi 的底層流動性提供者之一,其每日交易量與 TVL 長期居於前列,基礎設施屬性顯著,抗風險能力相對較高。

投資 UNI 的潛在限制與風險:

- 治理與收入權益仍存在不確定性

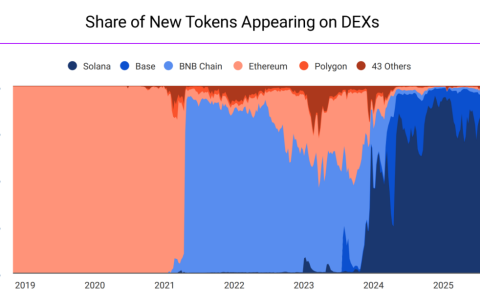

儘管社群正在推動代幣收益分配機制,但實際執行涉及法律風險與監管灰色地帶,短期內代幣仍缺乏現金流支持。 - 面臨多鏈競爭壓力

Uniswap 雖然已部署於多條公鏈(如 Arbitrum、Polygon、Base),但各鏈上亦存在競爭者,如 PancakeSwap、Curve 等,同時鏈上流動性碎片化可能削弱主鏈地位。 - UNI 本身無「捕獲價值」機制

相較於其他平台幣(如 GMX、DYDX 擁有收益回饋機制),UNI 尚未有強力的代幣捕獲價值設計,導致其價格表現可能與協議使用度脫節。

UNI與其他主流 DeFi 協議的比較

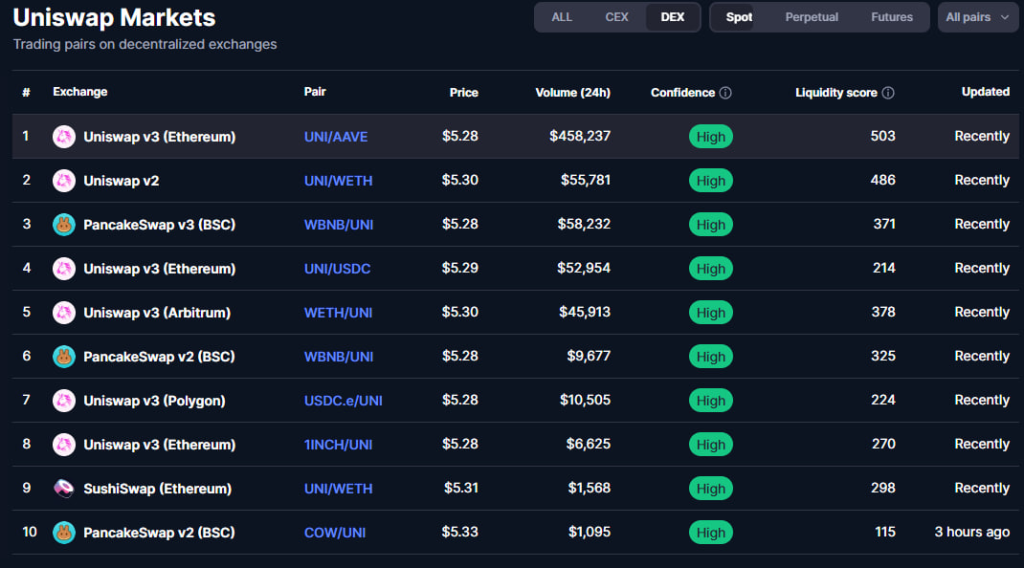

從核心指標來看,Uniswap 相較於其他頭部 DeFi 協議具有不同的定位。借貸協議 Aave 和流動性質押協議 Lido 的鎖倉規模遠超 Uniswap:截至目前,Aave 的總鎖倉約為 202 億美元、Lido 約 170 億美元,均遠高於 Uniswap 合計約 41 億美元(包括 V2/V3/V4)。而 Uniswap 作為最大的去中心化交易所,在用戶交易量方面仍舊領先:據 Binance 報告,Uniswap 日均交易量逾數十億美元,是目前交易量最大的 DEX;同時,SushiSwap 作為另一多鏈 DEX 代表,其 TVL 僅約 1.06 億美元、交易活躍度也明顯低於 Uniswap。

在代幣市值方面,UNI(約 32.15 億美元)目前也高於 AAVE(約 26.57 億美元)、LDO(約 7.75 億美元)和 SUSHI(約 1.30 億美元)。然而,這些協議各自的生態和風險不同:Aave 的收益來自借貸利息和閃電貸,對資產價格波動與清算風險敏感;Lido 提供穩定的以太坊質押收益,但需承擔以太坊自身風險;Uniswap 的收益則主要來自於交易手續費分配給流動性提供者,對市場波動和流動性枯竭較為敏感。整體而言,Uniswap 在 DEX 賽道具備深度流動性和強大網絡效應等優勢,但面臨來自其他鏈上交易平台與借貸、質押等 DeFi 分支的競爭。

理性評估 UNI 投資價值

總的來看,Uniswap 持續推陳出新,V4 升級等進展強化了其在去中心化交易所領域的技術優勢,這為平台的長期發展提供了機會。然而,UNI 作為代幣自身亦有其經濟學限制,包括永久通脹壓力、暫無直接收益分配、治理參與度瓶頸等風險因素。與此同時,整個加密市場和宏觀環境的不確定性也可能影響 UNI 價值的表現。建議讀者在決定是否將 UNI 納入投資或觀察範圍時,應保持中立客觀、綜合考量協議的技術進展、市場地位與代幣機制,並依自身風險承受能力做出理性判斷。

WEEX唯客官網:www.weex.com

你也可以在 CMC| Coingecko|非小號|X(Twitter)|Youtube|Facebook|Linkedin|微博 上關注我们,第一时间获取更多投資導航和福利活動!了解平台幣 WXT 最新資訊請訪問 WXT專區

在線諮詢:

WEEX唯客中文交流群:https://t.me/weex_group

WEEX唯客英文交流群:https://t.me/Weex_Global