美國當選總統川普正在考慮將比特幣作為儲備,現在德國自民黨領袖、前聯邦財政部長Christian Lindner也提議將加密貨幣納入歐洲央行和德國央行的儲備。

Lindner告訴德新社:「川普新政府在比特幣等加密資產方面正在推行極其進步的政策。」除了美元之外,美國還想成為加密貨幣的全球領導者。

「在華盛頓,除了貨幣和黃金之外,聯準會甚至考慮將加密資產納入其儲備。」Lindner強調,歐洲央行和德國央行的決策是獨立的。 「但德國和歐洲絕不能讓自己再次被拋在後面。法蘭克福應該審查加密資產是否應成為央行儲備的一部分。」

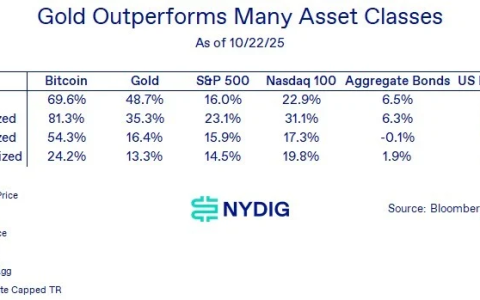

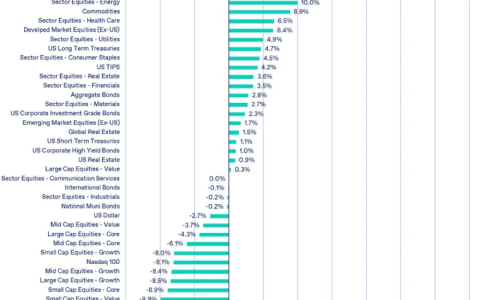

這位自民黨領袖表示,這也可能有助於增強儲備的彈性。「因為加密資產現在佔全球財富增長的很大一部分。」

當被問及價格反覆大幅波動的加密貨幣的風險時,Lindner表示,這些保留意見是眾所周知的。「沒有人會不明智地把一切都投資在這些加密貨幣上。然而,作為一個沒有人單獨擁有權力的去中心化系統,比特幣的政治風險是可以計算的。而且貴金屬等經典資產也存在波動。」

這並不是Lindner第一次朝這個方向嘗試:在聯邦議院關於信心問題的會議上,他指責政府因對加密貨幣不採取行動而浪費了重要的經濟機會:「我在德國的中心辯論中沒有聽到任何有關此問題的資訊。」

然而,Lindner在11月初公佈的戰略文件《德國經濟轉向——成長與世代正義的概念》中質疑紅綠燈聯盟的經濟和金融政策,但並未提到加密貨幣。

WEEX唯客官網:www.weex.com

你也可以在 CMC| Coingecko|非小號|X(Twitter)|Youtube|Facebook|Linkedin|微博 上關注我们,第一时间获取更多投資導航和福利活動!了解平台幣 WXT 最新資訊請訪問 WXT專區

在線諮詢:

WEEX唯客中文交流群:https://t.me/weex_group

WEEX唯客英文交流群:https://t.me/Weex_Global