比特幣將於新加坡時間 4 月 20 日 8 點區塊高度達到 84 萬時迎來第四次減半。 在此歷史性時刻前夕,比特幣金融服務機構NYDIG 發布了《比特幣第四次減半的影響》研究報告,透過回顧歷史數據及當前價格和網路狀況,對比特幣減半的技術意義、經濟 意義、挖礦難度調整、算力影響、價格影響等進行了全面分析,並對減半後的網路和價格影響做出預測。 WEEX 唯客研究院將研報精華乾貨整理如下。

概述

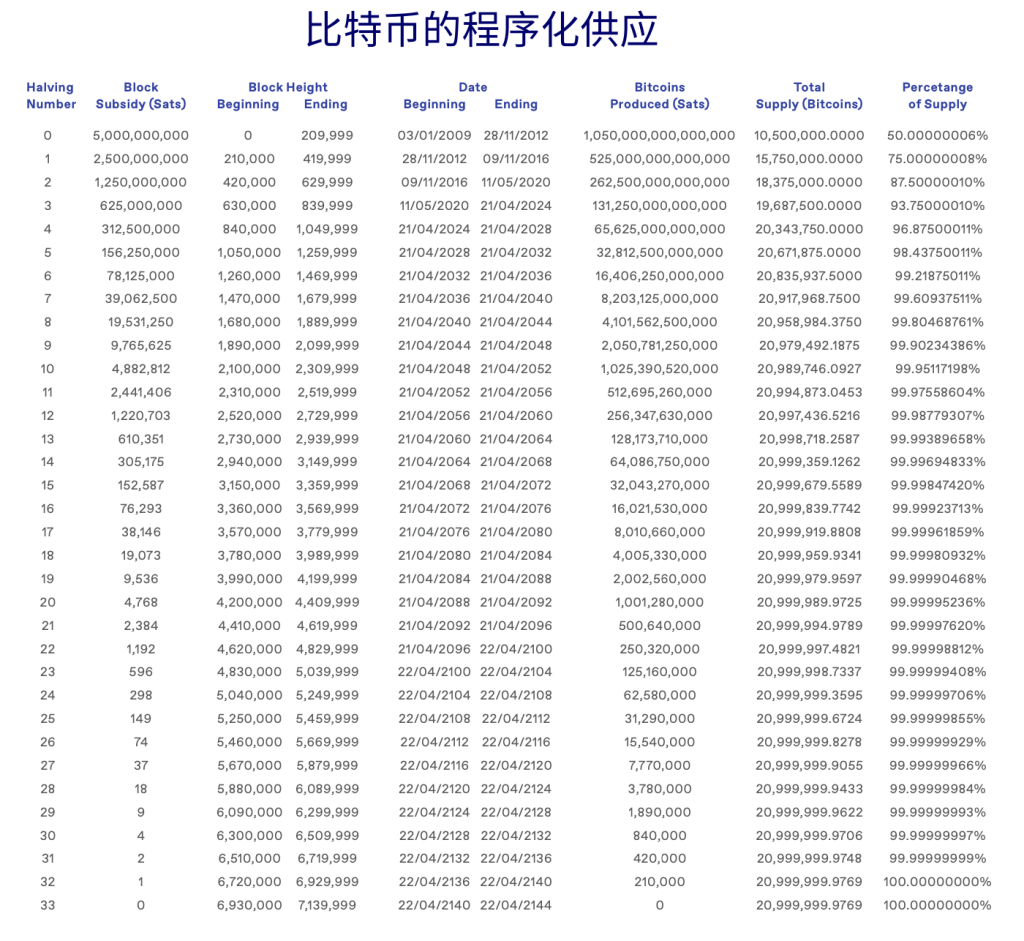

這是 BTC 誕生 15 年來的第四次減半,區塊獎勵將從 6.25 BTC 降至 3.125 BTC。 減半是 BTC 數位稀缺性和固定供應經濟承諾的基礎,它將 BTC 的供應量限制在(接近)2,100 萬個。

減半不僅是重要的價格驅動因素,使每日 BTC 新增供應量減少 50%,也是技術里程碑,是對中本聰 15 年前所寫的程式碼的見證。 不過對於礦工等其他族群來說,減半可能會對商業模式和網路安全性帶來潛在風險。

本次減半帶來的 BTC 新增供應的減少量僅佔每日交易量的 0.6%,因此對價格的影響比以前要小。 相較之下,對礦工的經濟影響更大,將使他們的主要收入來源(區塊獎勵)減少 50%。

回顧歷史,減半發生後,由於不經濟的算力退出,我們看到挖礦難度下調 5.4%-14.7%。 然而,考慮到當前幣價和礦機的損益平衡點,預計本次減半不會導致太多的算力退出。

為什麼會有減半?

BTC 的區塊獎勵減半是其有限供應的基礎,這是關鍵的經濟特徵。

BTC 的供應上限,眾所周知是 2,100 萬枚,更準確的說法是 20,999,999.9769 枚,是透過區塊獎勵減半來實現的。 作為 BTC 代碼的一部分,以聰(0.00000001 BTC)計量的區塊補貼到達一個點,就不能再減半了,這個點被定義為向下取整的整數。

當第 33 次減半時,即 2140 年區塊高度達 6,930,000 時,將迎來這一里程碑。 屆時,就不會再有新的 BTC 產出,最後一個聰也將進入流通。

減半的經濟意義

減半具有重大的經濟影響,它會降低新 BTC 的年增長率,通常稱為「通膨率」,降幅達 50%。 短期內,BTC 供應量的成長將從每年 1.7% 下降至每年 0.85%。

中本聰選擇 2,100 萬 BTC 上限並無特別的理由,只是基於對可接受性和使用率做了一些廣泛的假設。 然而,比特幣的稀缺性是為了賦予其價值而設計的。

BTC 供應函數的下降在抽象意義上可能模仿了現實世界的商品,但實際上,像黃金這樣的大宗商品表現出一致的年增長率,使其供應成為一個指數增長函數,這與比特幣形成鮮明 對比。

區塊補貼是 BTC 礦工的主要收入來源,佔其收入的絕大部分。 Ordinals 出現之前,區塊補貼佔礦工收入的 97%‐98%,交易費用僅佔 2%‐3%。 雖然這個數字剛剛躍升到了 11.2%,但作為礦工主要收入來源的區塊補貼減少 50%,仍然會對網路安全和礦工本身產生重要影響。

礦工收入依賴區塊補貼

礦工是 BTC 的命脈。 縱觀歷史,礦工收入主要依賴區塊補貼,而不是交易費用。

自推出以來,區塊補貼佔礦工收入的 98.5%,交易費用只佔 1.5%。 不過,交易費用的重要性一直在上升,特別是在 Ordinals 和銘文引入之後。 今年 3 月,交易費用約佔礦工收入的 5%,最近這一數字躍升至 11.2%。 在最近的一些區塊中,交易費用甚至超過了區塊補貼。

儘管如此,礦工仍然嚴重依賴區塊補貼。 因此,區塊補貼減半對他們來說是一個重大事件,未來他們將不得不更多地依賴交易費收入。

減半的歷史經驗

即將到來的減半將是BTC 的第四次減半,雖然之前的三次減半並不是一個很大的樣本集,無法從中得出有力的結論,但依然很有啟發性,因為加密貨幣中的 模式往往會重複出現。

有鑑於此,我們認為,觀察 BTC 在減半前後的價格表現、網路難度調整、哈希率變化以及哈希價格,對投資者來說是有價值的。

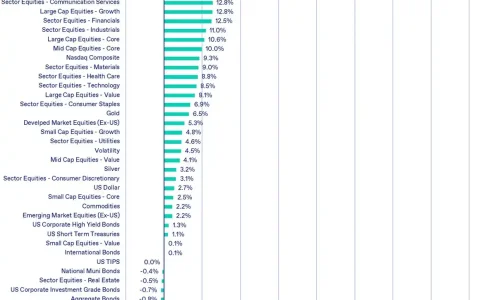

減半前後價格表現

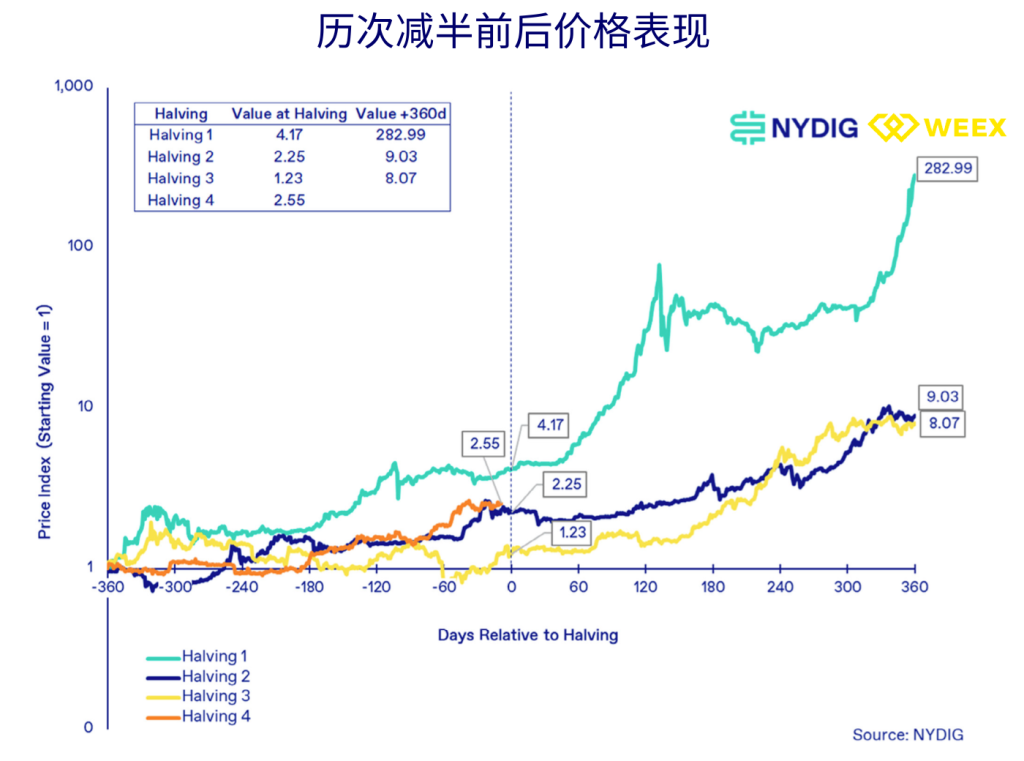

在以往減半之前的 360 天裡,BTC 分別上漲了 317%、125% 和 23%。 這次也不例外,去年 BTC 上漲了 155%。

而在減半後的 360 天內,BTC 的漲幅更大,前三次減半後的整體漲幅分別達到 2,819%、803% 和 707%。 這意味著,在此輪週期中,長期投資者可望獲得可喜的回報。

不過值得注意的是,這這次減半與以往的差異是,BTC 在減半之前就創下了歷史新高,而不像以往週期那樣在減半後才創新高。 儘管我們對這輪週期的前景依然看好,但我們認為,現貨 ETF 的需求激增可能會部分程度上改變 BTC 週期的高度和時間。

難度調整導致算力退出

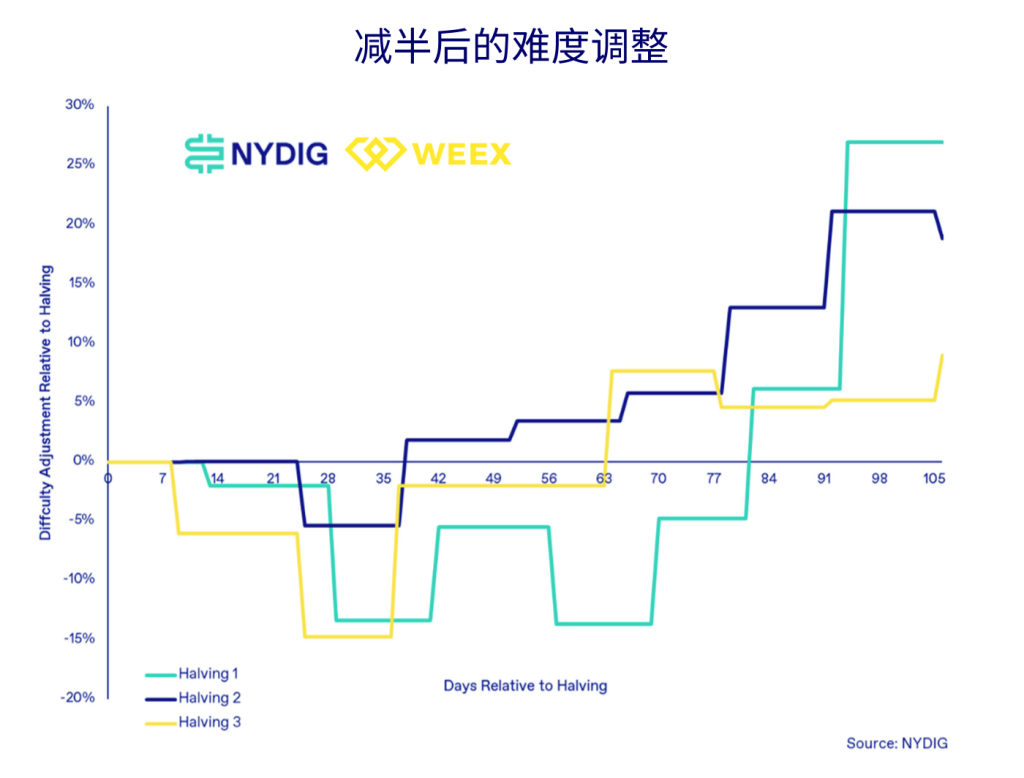

BTC 的難度是網路挖礦活動的關鍵指標,在創建新區塊的過程中起著至關重要的作用。 這項指標與網路的哈希率直接相關,而網路的哈希率會隨著礦工的上線或下線而波動。 每 2,016 個區塊,也就是大約兩週,難度等級會調整一次,使其成為 BTC 生態系統中一個動態的、不斷變化的要素。

減半對礦工經濟的影響不容低估,因為它直接影響哈希率的大小,進而影響難度等級。 當難度降低時,意味著效率較低的礦工正在關機。

回顧歷史數據,我們可以發現一個規律:礦工在減半發生前提高算力,這反映了難度顯著飆升。 雖然減半後的初期難度可能會有所下降,但整體趨勢是,在減半發生 360 天后,難度水準大幅上升。 這凸顯了 BTC 網路在應對挖礦活動變化時的彈性和適應性。

減半期間需要考慮的一個重要因素是(尤其對礦工而言),由於獲利能力下降可能導致部分算力退出。 由於減半基本上將礦工的損益平衡價格(不包括交易費用)提高了一倍,因此有人猜測,高於這些成本的算力可能會被迫關閉。

然而,我們對本次減半的預測是,即使有,也只有極少數算力會在減半後退出。 因為目前的價格水準即使是一些最老的礦機也仍然有利可圖。 回顧以往的減半,難度下調的峰值分別為 13.7%、5.4% 和 14.7%。

算力減半—修正—繼續成長

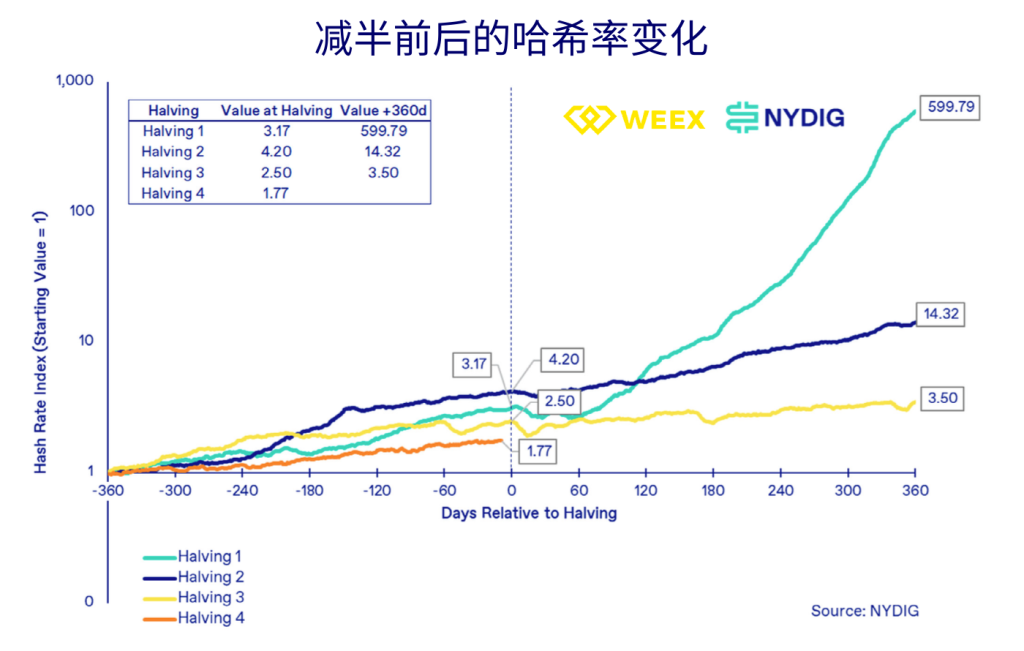

網路哈希率與減半前後的難度調整模式如出一轍,這一點不足為奇。 隨著減半臨近,我們經常看到網路哈希率激增,因為礦工們都在加緊運營,以獲得最大收益。 減半後,由於利潤較低的挖礦業務下線,哈希率可能會暫時下降。

不過,歷史數據表明,隨著網路適應新環境,哈希率通常會趨於穩定並反彈。 以目前的市價和礦商的損益平衡點來看,這次減半後,可能不會有太多的算力永久退出。

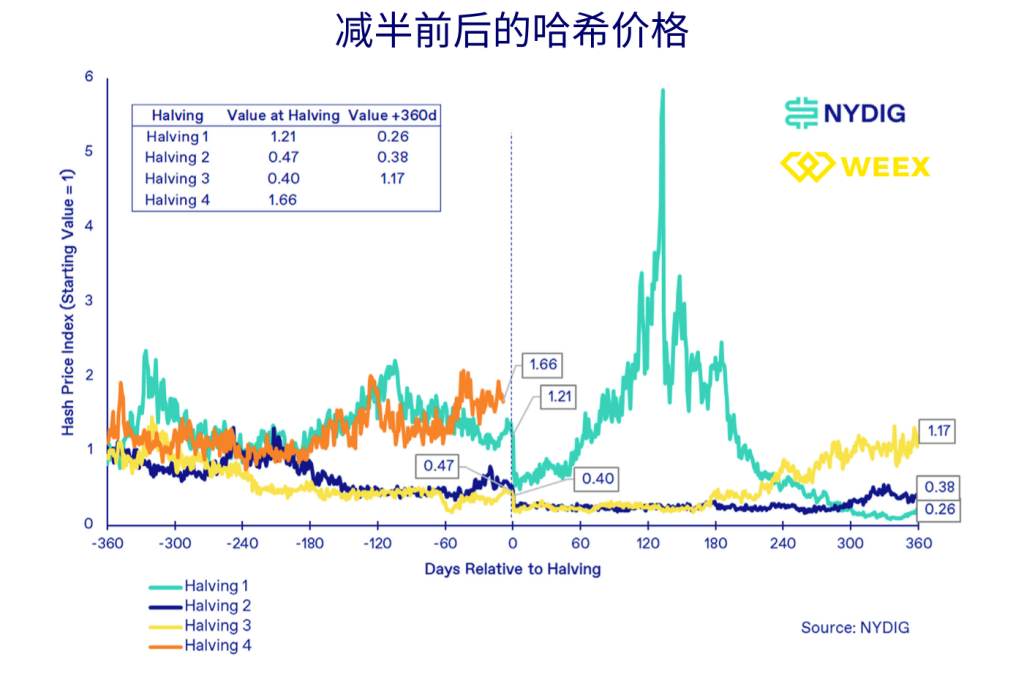

哈希價格的高度不穩定

哈希率的價值稱為哈希價格,它對礦工來說是一個關鍵因素,受到區塊獎勵和交易費用的影響,減半前後的表現變化很大。 在某些情況下,例如本次減半,哈希價格在減半前飆升,而在其他情況下則下降。 通常,減半後的哈希價格會下降約 50%,這取決於交易費用對礦工收入的貢獻比例。

然而,事實證明,減半後 360 天的結果是不可預測的,有些情況下會從初始水準上升,而在一個案例中,在大幅反彈之後又出現了明顯下跌。

隨著時間的推移,新增供應的減少不再那麼重要

圍繞 BTC 減半的一個流行觀點是其對價格的正面影響,這歸因於可供投資者交易的新增供應的減少。 這種說法不無道理,因為 BTC 的日供應量將在本次減半後減少 450 個,以 70,000 美元/BTC 的價格計算,每天大約減少 3,150 萬美元。

然而,在全球交易量的大盤子中,此減少量僅佔每日交易量的 59 個基點,比例相對較小。 值得注意的是,這一比例在過去要高得多,對交易量和價格的影響更大。 例如,在首次減半後,供應量的減少佔交易量的 10.64%。

我們認為,相較於 BTC 供應端,需求端,尤其是與現貨 ETF 相關的需求,將在決定價格方面發揮更關鍵的作用。

結論

在第四次減半即將到來之際,我們有必要認識到它在 BTC 歷史上的重要性。 這種罕見的現像不僅具有技術影響,還具有經濟意義,並對整個生態系統產生深遠影響。 雖然對 BTC 價格的直接影響可能隨著時間的推移而減弱,但減半仍然是理解 BTC 價格週期的關鍵因素。 雖然會減少礦工收入,但減半與難度調整相結合,是 BTC 經濟承諾中程序化和固定供應的基本特徵。

WEEX唯客官網:www.weex.com

你也可以在 CMC| Coingecko|非小號|X(Twitter)| Youtube|Facebook|Linkedin,|微博 上關注我们,第一时间获取更多投資導航和福利活動!了解平台幣 WXT 最新資訊請訪問 WXT專區

在線諮詢:

WEEX唯客中文交流群:https://t.me/weex_group

WEEX唯客英文交流群:https://t.me/Weex_Global