FTX

-

七大平台幣優缺點對比,哪個風險收益比更高?

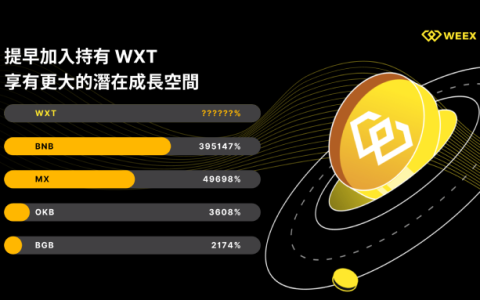

平台幣是各個交易所的核心產品,我們熟知的 CEX 平台幣有:Binance 的 BNB、OKX 的 OKB、Huobi 的 HTX、MEXC 的 MX、Bitget 的 BGB、Gate.io 的 GT 等等。今天我們總結一下這些平台幣的優點和不足,供大家在投資選擇時參考。 BNB Binance 的平台幣是目前所有平台幣中價值最高的。其優點包括: 完全流通:BNB 目前已經 100% 全流通,未來沒有籌碼增加的憂慮。 定期銷毀:Binance 每季都會拿出一定比例的 BNB 銷毀,減少流通數量。 挖礦回報:許多新專案上幣安前,會透過 Launchpool 拿出大量的新幣供 BNB 持有者挖礦,帶來豐厚回報。 此外,BSC 是一條非常優質的 EVM 鏈,DApp 完善、體驗流暢、使用成本低,而 BSC 使用 BNB 作為原生 Gas 幣,這一點是其他平台幣所不具備的。 缺點:價格較高,目前 BNB 已經是除了 BTC、ETH 之外第三大市值的加密貨幣。 OKB OKX 發展迅速,其 Web3 錢包市場佔有率高,使用體驗優秀。 OKX 是一個有十幾年歷史的老平台,發展一直比較穩定。用 OKB 參加 JumpStart 打新也有不錯收益。 缺點:功能沒有 BNB 那麼多,OKT Chain 的原生代幣是 OKT 而非 OKB;挖礦機會少,中國用戶無法參與,價格也比較高。 HTX HTX 是孫宇晨新推出的平台幣,替換了原 Huobi 平台幣 HT。 Huobi 是個有十多年歷史的老平台,但如今江山易主,早已不復往日「三大」的風采。 缺點:孫哥的項目,你懂的。 MX MEXC 抹茶是山寨幣的主要交易平台,許多山寨幣在大交易所難以買到,但在抹茶都可以找到。 MX 作為抹茶的平台幣表現尚可。 缺點:整體交易量有待提升,平台幣目前流通率較低。 BGB Bitget 請了梅西代言,合約交易量表現不錯,從一個默默無名的小所成長為頭部平台。目前 BGB 市值較低,有很大想像空間。 缺點:Launchpool 挖礦收益不高,鏈上池子深度不足。此外,Bitget App 被 iOS 商店下架還未恢復上架。 GT Gate.io 是老牌交易所,使用者體驗中規中矩。 缺點:目前流通率不高,Gate.io 一直未能躋身一線大所。 WXT WEEX 唯客這個平台很多人可能不了解,它成立時間比較短,但發展勢頭很猛,目前 CMC 排名 20 多。在交易所競爭如此激烈的格局下,WEEX 作為一個年輕平台能取得這樣的成績無疑具有其獨特之處。 我的體驗是,交易深度比較好,不輸於幣安,而且手續費低,現貨和熱門合約 0 手續費。而且這個平台發展一直很穩,沒有出現過安全風險和黑天鵝事件,這在小平台中難能可貴。 WXT 最近活動很密集,新用戶註冊WEEX 帳號就會有空投,每個帳號最高空投198,700 WXT(點選領取:https://www.weex.com/zh-TW/register?languageType=5&channelCode=Kaka023&vipCode=uysb )。前面領過空投的已經參加過第一期 Launchpool 挖礦了,送 83,333,333 TRUTH 幣;第二期 Launchpool 7/1 開始,這次是獎勵主流幣 ZKsync(ZK)。 估計 WXT 6 月底或 7 月初就要上所了,到時候關註一下價格走勢,可以逢低屯一些。 為什麼要配置平台幣? 每個類型的項目都有很多,例如知名的 L2 就有十幾條甚至幾十條之多,而知名的交易所只有幾家。一條 L2 都能有幾十億、上百億的市值,而平台幣數量有限,有一定的想像空間。 前幾年平台幣剛出現時,很多人並不看好這條賽道,認為它不夠去中心化,沒有技術創新。但如今隨著挖礦、質押、打新、手續費抵扣、上幣、提升 VIP 等玩法不斷出現,平台幣價格一路上漲,購買平台幣的人都得到了福報。 還有人擔心,CEX 未來會不會被 DEX 取代?我認為不會,CEX 和 DEX 各有優勢,錢存在中心交易所雖然有平台倒閉的先例(FTX),但是存在錢包裡被盜的幾率同樣很大。而中心化交易所提供了許多DEX 無法提供的優勢,例如交易成本低(不需要Gas 費、沒有滑點)、交易效率高(深度好,訂單瞬時成交)、交易產品豐富(現貨/ 合約/ 槓桿/ 選擇權/ 網格/ 質押借幣/ 跟單交易)。 此外,我們每天看到幣友錢包私鑰遺失資產被竊的案例時有發生,而中心化交易所採用多種安全驗證方式,想要盜取用戶帳號很難。 所以我們在資產分佈的時候,可以配置一些平台幣。但目前頭部平台幣價格已經很高,尋找尚未爆發的潛力項目對投資者來說風險收益比更高。這樣看來,還未上所的 WXT 確實是個不錯的配置機會。

-

迷因幣FLOKI是什麼?未來還會漲嗎?FLOKI幣價分析及預測

Floki Inu (FLOKI) 是受特斯拉執行長埃隆馬斯克啟發的眾多狗迷因加密貨幣(如柴犬和狗狗幣)之一。它於 2021 年夏天首次上市,此前有消息稱特斯拉的創始人買了一隻柴犬並將其命名為 Floki。儘管代幣的創建者是匿名的,但新的加密貨幣吸引了許多擁護者。 進入 2023 年後,加密貨幣市場開始復甦,帶動 FLOKI 幣開始上漲。此外,PEPE 幣帶起的迷因幣熱潮、FLOKI 供應量砍半更是讓 FLOKI 幣價大漲逾 200%,成為最熱門的迷因幣之一,並成功上架幣安交易所。 那麼,FLOKI 幣是什麼?它和狗狗幣、柴犬幣有何區別,是否值得投資呢? WEEX 目前提供 Floki Inu (FLOKI) 永續合約交易對(FLOKI/USDT )及現貨交易,如果您對該代幣感興趣,可以註冊 WEEX 進行購買。 FLOKI 幣最新新聞和動態 [2023-06-15] FLOKI:沒有空投計劃,請警惕相關騙局 [2023-10-18] Floki開發者計劃推出質押功能和新實用代幣 [2023-10-26] FLOKI宣布推出資產代幣化平台TOKENFI,平台網站將於10月27日上線 [2023-10-29] FLOKI質押TVL超4000萬美元,占代幣總量12% [2023-11-01] DWF Labs從Floki多簽地址收到6000萬枚TOKEN,約合177萬美元 [2023-11-01] Floki社區提議將TOKEN代幣交易稅從5%降至0.3% [2023-11-03] Floki社區已通過「將TOKEN代幣交易稅降至0.3%」的提案 [2023-12-14] Floki:質押計劃與短長期通縮措施的組合有利於FLOKI代幣通縮 [2023-11-26] 香港證監會將「Floki Staking Program」和「TokenFi Staking Program」列入可疑投資產品名單 [2024-01-31] Meme幣項目Floki已採取「切實措施」阻止香港用戶加入其質押項目 [2024-02-27] DWF Labs將投資1000萬美元購買FLOKI代幣以支持其生態發展 [2024-03-03] Floki:不會進行任何空投,用戶應謹防詐騙 [2024-03-12] FLOKI 现已在 DWF Labs Liquid Markets 上线 [2024-04-01] Floki:将考虑取消 0.3% 合约费用 [2024-04-24] Floki與Alchemy Pay達成合作 [2024-05-15] FLOKI 已在 Revolut Business 上線 [2024-05-25] FLOKI:在紐約時代廣場推出更新后的廣告 [2024-05-27] Floki 推出交易機器人,50% 的費用將用於在公開市場上回購 FLOKI [2024-05-27] FLOKI:並不打算進行空投,請用戶警惕虛假空投消息 [2024-06-04] DWF Labs 將購買價值 1200 萬美元的 FLOKI 代幣,以支持 FLOKI 生態系統 [2024-06-04] DWF Labs 聯創:將向 Meme 幣投入更多資金,繼 LADYS、FLOKI 之後的第三項正在進行中 [2024-06-05] FLOKI代幣持有者超41.7萬人,成為BNB Chain上持有者人數最多的Meme幣 [2024-06-10] FLOKI:將於印度建設下一所學校 [2024-06-10] Floki:在 BNB Chain 主網推出去中心化域名服務 [2024-06-26] Floki:已上線 Floki Trading Bot 公共主網開放測試版 [2024-06-30] FLOKI:在 Solana 和 Base 鏈出現欺詐代幣,代幣僅在 BNB 智能鏈上和以太坊上可用 [2024-08-09] Simon’s Cat 將於 8 月 20 日上線 TokenFi Launchpad,總量 18.5%空投給 FLOKI 持有者 [2024-08-15] Floki成為英超俱樂部諾丁漢森林在2024/2025賽季的官方加密貨幣合作夥伴 [2024-08-16] WEEX 上線第五期 Launchpool,持有 WXT 瓜分 7,666 萬枚 FLOKI [2024-08-20] FLOKI官方:幣安將支持向FLOKI持有者空投Simon’s Cat(CAT) [2024-08-23] 因遭機器人搶購攻擊,FLOKI取消Simon’s Cat第二次預售 [2024-08-31] Floki:已完成 CAT 空投快照,預計將在 2 周內進行空投 [2024-08-31] OKX 將向合格 FLOKI 持有者空投 Simon’s Cat(CAT) [2024-09-22] FlokiFi Locker 協議 TVL 創歷史新高,達 1.656 億美元 [2024-09-27] 基於BNB鏈的Memecoin發行和交易平台GraFun正式上線,Floki將持有GraFun 40%的股份 [2024-10-30] FLOKI 將推出備選交易機器人 Vanguard 美國 4 月 CPI 優於預期,聯準會降息希望不滅,刺激加密貨幣市場上漲。 此外, Floki 燒幣提案於今(5/16)日以 99.84% 贊成率通過,帶動 Floki 幣價上漲。 數據顯示,FLOKI 價格自提案提出後從 0.00003 美元一度衝至 0.000296 美元高點,儘管之後有所回落,但仍保持在 0.2 美元以上。 \開戶最高送 7,350 USDT!/ 點擊此處開設 WEEX 帳戶 下載Android版 下載iOS版 新用戶專享優惠活動(7,350 USDT 交易大禮包) <<<< FLOKI 迷因幣介紹 FLOKI 幣是一種迷因幣,因此,在詳細介紹 Floki Inu 代幣是什麼之前,我們可以簡單了解一下什麼是迷因(Meme)幣。 迷因指的是一種訊息被大量模仿再創造的現象,透過網路快速傳播其思想、文化或風格。迷因經常以圖片、視頻、音樂、文字以及加密貨幣等形式展現,它的內容通常涵蓋著幽默、有趣、諷刺和反諷等方式來傳遞擬人化、文化和政治上的觀點。迷因的創作過程,以及在網路中的傳播呈現出一種趨勢性。在這些過程中,每個人都可以為其內容提供創作修改的機會,進而形成更具創意和有意思的迷因內容。 迷因帶來了改變大眾文化,娛樂和表達方式的機會。人們可以通過創造和分享這些內容來表達自己的觀點和看法。當迷因與加密貨幣相結合時,這種趨勢被稱為「迷因幣」。這些迷因幣大多數的投資者,購買它們並非為了它們的實際用途或長期價值,而更多的是因為它們具有的故事性、文化性、話題性和有趣性,時常是相當搶眼的。相比較而言,狗狗幣、柴犬幣就是比較著名的迷因幣。它們象徵性地代表著這種「迷因幣」投資風潮的先驅者,同時也成為人們娛樂和投資的熱門話題。 推薦閱讀:Floki (FLOKI):一個基於BNB鍊和以太坊的Meme代幣 Floki Inu(FLOKI)幣是什麼? 1、FLOKI 幣介紹 Floki 是一種加密貨幣,最初是基於 Elon Musk 的狗的迷因幣,但已經發展成為一個成熟的 web3 項目,涵蓋去中心化金融、NFT和 Metaverse。Floki 項目背後的團隊現在被稱為「人民的加密貨幣」,已經將曾經無用的迷因硬幣變成了更多東西。 與該項目相關的代幣 FLOKI 是一種多鏈代幣,可在以太坊和幣安智能鏈 (BSC) 區塊鏈上運行,因為它符合 ERC-20 和 BEP-20 標準。FLOKI 代幣可以輕鬆地在兩條鏈之間橋接,允許 FLOKI 持有者使用任一區塊鏈來存儲和交易他們的代幣。 值得注意的是,FLOKI 對買賣代幣徵收 3% 的編碼稅,但不對兩個鏈之間的轉移徵收。這筆稅款直接撥入 Floki Inu 財政部,該項目聲稱將用於進一步發展生態系統並提高 Floki 的採用率。根據白皮書,一旦國庫積累了足夠的資金,團隊就會減稅。但是,沒有具體的目標或跡象表明何時會發生這種情況,或者會降低多少。 2、Floki 幣發展歷史 Floki Inu 幣的誕生可以追溯到 2021 年 6 月,當時 Elon Musk 在推特上表示,他將給他的寵物柴犬命名為「Floki」。最初,該項目以狗為主題的 meme 硬幣開始,很像Dogecoin,被稱為 Floki Inu。然而,隨著該項目從一個迷因硬幣發展成為更具實質性的東西,該團隊更名為「Floki」。 推薦閱讀: 1kx:回顾 Meme 币简史,把握未来趋势 当我们谈论 MEME 的时候,我们在谈些什么? 思考:一個 Memecoin 因為什麼而成功? MemeCoin的分類有哪些?玩轉MemeCoin的20大工具 近期熱門 Meme 機會一覽:BODEN, MAGA, BONK, WIF, FLOKI & BABYDOGE 該項目的最新版本旨在通過創建自己的區塊鏈生態系統並通過慈善活動回饋其生態系統來提供效用。Floki 還與百萬花園運動 (Million Gardens Movement)合作,這是一項由 Elon Musk 的兄弟 Kimbal Musk 發起的園藝活動。創作者聲稱將其視為一種運動,而不僅僅是迷因幣,並且有在不發達國家建設學校的願景。 3、FLOKI 三大支柱 Floki Inu 被描述為具有強大迷因文化的大眾加密貨幣。FLOKI 的想法為三大支柱奠定了基礎:The Meme(迷因)、Utility (實用程式)和 Charitability(慈善)。 Meme:通常被認為對每個人都有吸引力的文化或現象 Utility:為加密項目奠定了基礎,包括三個主要的實用程式項目:Vanilla、FlokiPlaces和Floki University 。這三個項目將在下文進行詳細介紹。 Charitability:在 FLOKI 代幣「跨越鴻溝、種族和邊界,幫助普通人的生活更輕鬆」的目標中發揮著至關重要的作用。 \開戶最高送 7,350 USDT!/ 點擊此處開設 WEEX 帳戶 下載Android版 下載iOS版 新用戶專享優惠活動(7,350 USDT 交易大禮包) <<<< Floki 生態系統 Floki 生態系統有四個要素,分別為 Valhalla、FlokiFi、FlokiPlaces 和 Floki 大學。 1、Valhalla 是 Floki 自己的 NFT 元宇宙遊戲。FLOKI 希望可以通過使用 Pay-to-Earn NFT 遊戲元宇宙彌合了人與加密貨幣之間的鴻溝,讓人們通過玩 NFT 遊戲並獲得報酬來探索加密貨幣和區塊鏈技術。 根據 Floki 的白皮書,它將在區塊鏈上採用 A 級遊戲機制,包括鏈上游戲交互和由 FLOKI 提供支持的可升級 NFT。Floki 於 2022 年 2 月在 Kovan 測試網上推出了可玩的 Valhalla Alpha Battle Arena 。 2、FlokiFi 這是一套以 Floki 品牌推出的去中心化金融產品的總稱。FlokiFi 儲物櫃將是在FlokiFi 保護傘下推出的第一款產品。它將允許人們在幾乎無限的時間內鎖定和歸屬可替代代幣、LP 代幣、NFT 和多鏈代幣。 3、FlokiPlaces 這是一個 NFT 市場,允許人們使用加密貨幣交易NFT 和商品。FLOKI 將成為FlokiPlaces 市場的主要貨幣。投資者可以使用Curate 的 NFT 市場從 1,700 多家在線商店購物。 4、Floki 大學 Floki 大學的目標是成為一個優質的加密教育平台,供在未來幾年發現加密貨幣的初學者使用。FLOKI 將成為Floki 大學的實用代幣。 FLOKI 幣用途有哪些? Floki 背後的團隊正在其獨特的生態系統中為 FLOKI 代幣構建實用程式。Floki 生態系統由多個仍在開發中的不同項目組成,涵蓋 DeFi、NFT 和 Metaverse。雖然 Floki 正試圖在其生態系統中創建一些代幣用途,但在其他 DeFi 平台或 NFT 市場上很少採用這種加密貨幣。 以下是目前 FLOKI 幣的主要用途: 1、遊戲代幣 Floki Inu 憑藉自己的 NFT 遊戲 Valhalla 進入了 NFT 遊戲元宇宙。玩家可以根據參與獲得獎勵,並擁有在遊戲中獲得的 FLOKI 代幣的完全所有權。FLOKI 代幣用作遊戲內貨幣,可用於購買資產。 2、支援 FlokiFi FlokiFi 是即將推出的由 FLOKI 提供支持的 DeFi 產品套件的生態系統總稱。第一款產品是「FlokiFi Locker」,號稱是業界最具創新性的數字資產保護協議。它還提到了與質押相關的新產品;但是,細節尚未最終確定。 3、FlokiPlaces NFT 和商品市場的支付代幣 基於 NFT 趨勢,Floki Inu 打算通過 NFT 和商品市場進行擴展。FlokiPlaces 市場旨在促進 NFT 和其他數字產品的買賣,並將 Floki Inu 定位為比特幣、狗狗幣甚至美元的支付替代品。 4、購買課程 Floki Inu 旨在通過其 metaverse 大學對越來越多的受眾進行加密教育,同時提高對 Floki Inu 生態系統的認識。大多數課程都是免費的,而一些專業課程可能需要 FLOKI 代幣。 Floki 代幣的優點和缺點 當然,與所有加密項目一樣,Floki 也有其優缺點。 1、優點: Floki 是一種多鏈代幣,可以在以太坊和幣安智能鏈 (BSC) 平台上使用。 Floki 生態系統擁有一系列現有和即將推出的產品,這些產品可能會增加代幣的價值。 該項目已與業內其他知名項目合作。 該項目聲稱支持慈善活動。 2、缺點: Floki 是作為迷因幣創建的,並且仍然可以根據有影響力的人(例如埃隆·馬斯克)的意見而波動。 Floki 代幣的流通量非常高,使每個代幣的價格極低。 買賣 FLOKI 需繳納 3% 的強制稅。 在 Floki 生態系統之外,該代幣的用途很少,尚未被許多 DeFi 平台採用。 Floki 團隊是匿名的,這就提出瞭如果項目出現問題誰來負責的問題。 Floki 幣 vs. 柴犬幣,兩者有什麼區別? Floki 和 Shiba Inu 代幣都源於狗狗幣。雖然許多基於 Shiba Inu 的代幣是為了超越 Dogecoin 的成功而創建的,但該組中最突出的兩個代幣是 Floki 和 Shiba Inu。讓我們看看它們有何不同。 1、相似之處: 這兩種代幣的流行都集中在埃隆馬斯克對狗狗幣的喜愛上。由於他的推文,這兩種代幣都經歷了價格上漲。馬斯克的推文也影響了 Floki Inu 的成立。 兩種代幣的社區在各自的社交媒體平台上都非常熱情和活躍。 這兩種代幣的代幣供應量都很高,這意味著代幣的價值僅為幾分之一美分,這可以吸引尋找更便宜代幣的新投資者。 2、區別: Shiba Inu 在市值方面排名前 15 位,超過 70 億美元。相比之下,Floki 排名第 109 位,市值剛剛超過 2.4 億美元。 Shiba Inu 正在創建自己的第 2 層區塊鏈,稱為「Shibarium」。 兩種加密貨幣的代幣經濟學也不同。Floki Inu 的代幣總供應量為 10 萬億,與比特幣的2100 萬固定供應量相比數量可觀,但與 Shiba Inu 的 1 千萬億代幣供應量相比仍然很小。 Shiba Inu 擁有自己的去中心化交易所,稱為「Shibaswap」。 Floki Inu 對任何買賣交易自動徵收 3% 的稅。 柴犬幣可以抵押Shiba Inu以獲得獎勵。 Floki 代幣銷毀 [2024-03-02] Floki DAO已投票通過關於銷毀超1909億枚FLOKI的提案 [2024-05-23] FLOKI:152.46 億枚 FLOKI 已完成銷毀 2023 年 1 月 29 日, Floki 官方發推表示,正式投票通過一項提案,將在 Floki 跨鏈橋上銷毀 4.97 兆枚 Floki 代幣,並將 FLOKI 交易稅從 3% 降低至 0.3%。,受此消息激勵,FLOKI 幣價格兩日內漲幅高達 177%、一度在 29 日觸及0.00003082 美元高點。 被提議銷毀的 4.97 兆枚 Floki 代幣,在提案提出時,最初價值 5500 萬美元,但在投票結束時價值已飆升至 1.02 億美元。根據公告,Floki 團隊將在 2 月 9 日執行代幣銷毀操作,而降低交易稅率的舉措將在 2 月 3 日執行。 針對銷毀代幣的原因,該提案表示,與跨鏈橋相關的安全風險是一個理由,「越來越多的攻擊和數據顯示出跨鏈橋可能造成的威脅,特別是如果橋持有大量代幣供應的話。」 在 FLOKI 的案例中,目前主要跨鏈橋的漏洞,將對項目產生災難性的影響,因為這座橋目前佔 FLOKI 總流通供應量的 55.7% (即使這些幣應該是鎖定 / 不活動的,但一個漏洞可以很快改變這一點),這是大量的代幣,這些代幣足以耗盡項目的流動資金池,如果遭遇漏洞攻擊,將從根本上摧毀項目。 起初,FLOKI 團隊使用財庫中的 6000 億枚代幣,為以太坊和 BNB Chain 提供橋接的初始資金,後來大多數持有者都將代幣鎖定在以太坊上,以將代幣轉移到 BNB Chain 上,該提案提到「雖然大部分供應仍在以太坊上,但現在已達到一種平衡,缺乏橋上的代幣,不會威脅到項目穩定性」。 截止 5 月 16 日,FLOKI 銷毀代幣提案已以 99.84% 贊成率通過。FLOKI 在 X 平台發文表示,FLOKI DAO 通過投票,銷毀 15,246,000,000 枚 FLOKI 代幣,投票贊成率達 99.84%。 幣安上架 FLOKI交易對,FLOKI 暴漲超50% 台灣時間 6 日 2 點,幣安正式上線 Pepe($PEPE)和 FLOKI($FLOKI)交易對。受此消息激勵,$PEPE 當日暴漲 127%,市值突破 15 億美元;而 $FLOKI 也同樣備受激勵,當日暴漲近 60%。 >> PEPE幣是什麼?佩佩蛙迷因幣$PEPE價格走勢分析及未來展望 >> MIIX Capital: PEPE 項目研究報告 FLOKI 幣歷史價格分析 在發布日(2021 年 7 月 10 日),FLOKI 代幣價值 0.00000361 美元。直到 2021 年 7 月 19 日加密貨幣崩盤,該代幣的價格才發生變化。2021 年 7 月 30 日,FLOKI 代幣的價格上漲至 0.00000594 美元。 該代幣在 2021 年 9 月 12 日的價格為 0.00001686 美元,但當天收於 0.00003663 美元(上漲 117%)。2021 年 9 月 16 日,FLOKI 達到了 0.00007023 美元的高位。 該代幣的價格在 10 月份繼續上漲。因此,2021 年 10 月 27 日,價格從 0.00005621 美元上漲至 0.0001066 美元。2021 年 11 月 4 日,FLOKI Inu (FLOKI) 創下 0.0003437 美元的歷史新高,隨…

-

2024 Q1影響加密市場的13件大事回顧及後市展望

儘管CME 上已經有基於以太坊期貨交易的ETF,但以太坊現貨ETF 核准的可能性並不高。目前距離 SEC 第一個最終截止日期還有不到 6 週時間,我們看到 SEC 與發行人之間的會議為零。而在推出現貨比特幣 ETF 之前,發行人和監管機構至少舉行了 2 打會議。

-

底層區塊鏈數據顯示:目前仍處於加密牛市早期

儘管CME 上已經有基於以太坊期貨交易的ETF,但以太坊現貨ETF 核准的可能性並不高。目前距離 SEC 第一個最終截止日期還有不到 6 週時間,我們看到 SEC 與發行人之間的會議為零。而在推出現貨比特幣 ETF 之前,發行人和監管機構至少舉行了 2 打會議。

-

WEEX編譯|GBTC贖回不止,Mt.Gox、美國政府也要拋售?

由於GBTC的資金流出量超過了挑戰者的流入量,淨流量陷入停滯

-

週期早晚會砸到你頭上,重要的是在此之前你該做什麼

WEEX 唯客交易所在 2022 年加密冬天中逆勢崛起,目前已躋身 CMC 衍生品交易所 Top10、非小號全球交易所綜合排名前 20。 平台已上線高防系統,為迎接牛市中更大的流量湧入做好準備,即將上線共享保證金系統,助力用戶更好地管理倉位、提升資金利用率。 WEEX 沒有浪費上一輪回撤週期的危機,也會緊緊抓住新一輪牛市週期的機會。

-

WEEX編譯|9月CPI基本上符合預期,但通膨陰霾未完全消散

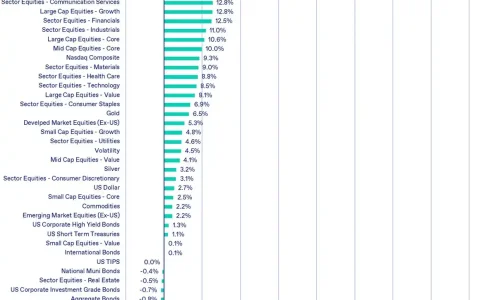

儘管股票等風險資產從 10 月初的低點反彈,但比特幣在過去一周繼續成交低迷

-

市場低迷交易所洗牌 WEEX憑借安全、服務搶佔市場份額

盡管加密貨幣市場以高波動性而聞名,但過去 3 年,市場波動性一直在穩步下降,直至今年 8 月份,比特幣波動指標跌至創紀錄的冰點。 彭博數據顯示,比特幣的 30 天波動率在大幅下跌後接近 20 基點,而該指標在過去十年中只有 2% 的時間低於 20 基點,且跌至 20 基點以下隨後又反彈站上 20 基點的情況更為罕見,在過去十年裏只發生過七次。不過好消息是,在這七次反彈中,比特幣在接下來的一個月內平均上漲了 16%。 另從加密市場波動性指標 Coincore 走勢來看,該指標自 2021 年以來持續收縮,也於 8 月份跌至歴史新低。 加密投資之所以受歡迎,一部分原因正是由於其高波動性,因為波動的市場存在買賣雙方意見分歧,從而提供了利用定價缺口獲利的機會。而如今市場波動性下降,也意味著投資者願意承受風險參與交易的熱情下降,交投低迷。 繼今年 5 月加密現貨交易量觸及多年低點之後,8 月份再次觸及多年低點。根據加密研究和分析公司 CCData 的統計,8 月份 CEX 現貨交易量僅為 4750 億美元,下降近 8%,是自 2019 年 3 月以來現貨交易量最低的月份。其中 8 月 26 日單日交易量不到 60 億美元,是自 2019 年 2 月以來的最低水准。 一方面是現貨交易量創四年新低、波動性創歴史最低,另一方面,隨著 FTX 暴雷引發 FUD,以及全球強化監管,交易所市場格局不斷洗牌,存量用戶爭奪愈演愈烈。 CCData 分析師錶示,盡管 Binance 交易量達到 1830 億美元,但其市場份額已連續六個月下滑,8 月份跌至 38%,為 2022 年 8 月以來最低。 同時我們看到,近期 BKEX、JPEX 相繼出事,BTCEX 在 7 月份宣佈停止營運,CoinEx 因駭客攻擊損失超 7000 萬美元資產,這些黑天鵝事件進一步加劇了交易所行業洗牌。 在此背景下,一些安全措施紮實、合規性完備、資產安全墊深厚的二線交易所憑借衍生品市場的風口快速崛起,蠶食其他平臺的市場份額。衍生品交易可通過杠桿放大波動率,併且多空雙嚮都可交易,因此,相比現貨交易量急劇萎縮,衍生品市場雖然經歴了同步下滑,但交易量絕對數字依然十分可觀。據 CCData 數據,7 月份中⼼化交易所的現貨交易量為 5150 億美元,同期衍⽣品交易量為 1.85 萬億美元。 8 月1 日,加密衍生品交易所WEEX 宣佈將以1 億美金估值完成新一輪融資,韓國數字營銷巨頭、上市公司FSN 計劃領投,募集資金將主要用於擴大其全球加密貨幣市場版圖,同時給用戶提供更安全的交易保障。 與此同時,近期 WEEX 交易所在上幣、全球擴張、用戶活動方面也是動作頻頻,多管齊下搶佔市場。上幣方面,WEEX 進入 2023 以來纍計上線近 100 個現貨幣對以及 80 多個契約幣對,滿足用戶對不同賽道,特別是夯項目的交易需求。全球化擴張方面,除了加大對韓國市場的重點佈局,WEEX App 交易軟體已覆蓋全球絕大部分市場,與 Bybit、OKX、Bitget、Kucoin 等平臺一道,是蘋果 App Store 審核上架國家和地區最多的交易所之一。活動方面,WEEX 近期推出的一繫列用戶活動都充滿「火藥味」,明顯沖著爭奪用戶而來。 零門檻!儲值即可解鎖 5,000 USDT 2023/9/19 – 2023/9/25,新註冊用戶完成 KYC 即可自動參與,儲值任意金額 USDT 均可獲得體驗金獎勵,最高可解鎖 $5,000。 「半幣江山」計劃,啟動全網超低手續費 2023/9/7 – 2023/10/6,除 BTC/USDT 和 ETH/USDT 以外的所有 U 本位契約幣對手續費減半,掛單(Maker)手續費按 0.01% 收取,吃單(Taker)手續費按 0.03% 收取。據調研,WEEX「半幣江山」計劃啟動後,無論 Maker 還是 Taker 手續費,都屬於行業最低的交易平臺之一。 「他所 VIP 即我所 VIP」,交易領取 1,200 U 及隨機周邊盲盒 活動期間(2023/8/21 – 2023/9/22),成為 WEEX 交易所 VIP 會員,併達到一定的契約交易量,將有機會獲得最高達1,200 USDT 體驗金獎勵,併額外送出一份 WEEX 限量周邊。 WEEX 是一家衍生品黑馬交易所,提供數字貨幣契約交易和現貨交易,目前註冊用戶超百萬,日均交易額超 15 億美元,在CMC 衍生品交易所最新排名前十,在非小號全球交易所綜合排名前 20。 WEEX 交易所已獲得美國 MSB、加拿大 MSB、聖文森特和格林納丁斯 FSA 監管牌照,併正在申請澳洲、菲律賓央行、馬耳他、馬來西亞等更多國家和地區監管牌照,致力於為全球用戶提供最專業、最安全、最具隱私性的交易服務。平臺始終將用戶資金安全放在首位,設立了 1,000 BTC 投資者保護基金,併公示資金池熱錢包地址,讓用戶交易安心無憂。 安全風控方面,WEEX 採用智能風控繫統 + 人工雙層風控方案,服務器全球多地部署和備份,具備完整的服務器安全策略,保證平臺數據和用戶信息安全;錢包分佈式管理,資金極速調配,多重錢包管理驗證,確保資金安全;配備專業的風控團隊,防止惡意交易,保證交易公平和安全,保護普通用戶權益。 WEEX 自成立以來從未出現任何安全攻擊事件。 作為一家契約友好型交易所,WEEX 以交易深度見長,是全球流動性最好的衍生品交易所之一,位居 CoinMarketCap 全球交易所平均流通性(Avg. Liquidity) 排名前五,訂單厚度、價差領先行業,實現微秒級撮合、零滑點、零插針,最大程度降低用戶交易成本和流動性風險。同時,WEEX 提供跟單交易,支援用戶一鍵跟單,復制專業交易員的策略,不但降低了新手參與契約交易的門檻,併提高交易勝率,受到契約用戶和專業交易者廣泛歡迎。 2022 年加密寒冬,WEEX 以黑馬之態實現熊市逆襲,全年契約業務增長 3,000%。進入 2023 年,WEEX 繼續保持強勁增長勢頭,上半年交易用戶月增 100%,高峰期每日新增註冊用戶一度超過 1,000 人、每日首次入金用戶破 500,不斷刷新 DAU 紀錄。 每一輪牛熊周期轉換都會帶來交易所格局重新洗牌,WEEX 作為契約黑馬,憑借安全穩定、持牌合規的營運,專業極致的交易體驗,以及可靠、負責任的用戶服務,有望在這一輪交易所洗牌中贏得用戶信任,享受市場重組的紅利。

-

穩定幣交易量趕超上萬事達卡,Visa入局加劇競爭

作者:Greg Cipolaro,NYDIG 全球研究主管編譯:WEEX Exchange 閱讀提要: 上週,Visa 宣布與商家收單機構 Worldpay 和 Nuvei 合作,在 Solana 鏈上使用 USD Coin (USDC) 穩定幣結算商家付款,引起了轟動。這一激動人心的進展建立在 Visa 在數字貨幣領域持續努力的基礎上,使他們能夠使用 USDC 穩定幣與發行方和收單方合作夥伴進行支付結算,儘管目前還處於試點階段。 Visa 之前依賴在以太坊網絡上發行的 USDC,現在已經擴展到了包括在 Solana 上發行的 USDC。 穩定幣的規模和種類 毫無疑問,穩定幣這種與美元(USD)價值密切相關的數字資產已成為區塊鏈技術最重要的應用之一。目前穩定幣的總市值達到驚人的 1244 億美元,其中大部分是 Tether (USDT) 和 USDC 等鏈下儲備型資產。此外,還有一小部分過度抵押的鏈上儲備型穩定幣,例如 Dai (DAI),以及一小部分抵押不足的算法穩定幣,例如 Frax (FRAX)。儘管歷史上頗有爭議,Tether 仍然主導著穩定幣市場,約佔該行業總市值的 2/3。 乍一看,集中發行的美元替代品似乎與創建第一個數字資產——比特幣背後的精神背道而馳,比特幣是一種固定供應資產,它的創建是為了消除對金融中介機構的依賴。而大多數穩定幣(鏈下儲備形式)依賴於中央發行人,因為它們模仿美元,繼承了與美元相同的經濟、社會和治理特徵。 最初,許多穩定幣是作為單一網絡上的單一資產(Omni/比特幣USDT、以太坊USDC),如今大多數「穩定幣」是跨越多個網絡的獨特數字資產的集合,比如,USDC 有13 種,USDT 有15 種。 (WEEX 唯客注:實際上據WEEX 統計,目前Tether 已在18 條區塊鍊或協議上鑄造USDT,包括:Bitcoin、Ethereum、OKT Chain、BNB Chain、Polygon、TRON、Cosmos Hub、Klaytn、Arbitrum One 、OP Mainnet、Linea、Polygon zkEVM、zkSync Era、StarkNet、Ethereum PoW、Avalanche-C、Ethereum Fair、Ethereum Classic;而USDC 已在19 條鍊或協議上鑄造,相比USDT 多了個Ronin。) 穩定幣交易量趕超上萬事達卡 儘管存在中心化的詬病,並沒有阻礙穩定幣的受歡迎程度。這清楚地表明了對「鏈上美元」的需求不斷增長,無論是作為可靠的價值存儲、便捷的交換媒介,還是作為各種資產交易中的報價貨幣(例如 BTCUSDT) 。事實上,穩定幣已經受到非常廣泛的歡迎,其總交易量現已超過比特幣,甚至即將超過第二大信用卡網絡——萬事達卡(WEEX 唯客注:2022 年萬事達卡交易額為8.175 萬億美元,穩定幣交易額為7.928 萬億美元)。我們承認這樣一對一地進行比較可能不太恰當,但它為我們提供了有價值的見解。 值得注意的是,信用卡網絡的交易量主要是支付,而穩定幣和比特幣可用於包括支付在內的一系列金融應用,但具體比例難以確定。 交易的供應和需求應當並重 退後一步,著眼加密行業技術進步的大局,很明顯,重點在於擴大用戶交易的可用性。各種二層技術,例如rollup、應用鏈、分片和側鏈,以及更快的第一層區塊鏈(例如Solana 和閃電網絡),都在開拓創新,使得加密貨幣更快、更具成本效益。 Visa 對 Solana 上 USDC 的支持特別值得關注是因為,儘管偶爾會出現區塊鏈中斷,但 Solana 的創建目的是在單個鏈上提供高速且低成本的交易。然而,這就引出了一個問題:行業在重視交易供給的同時,是否應該同樣重視交易需求?對於該行業的創業公司而言,卓有成效的戰略可能涉及關註一些現有技術無法充分提供的功能。比特幣協議本質上提供了用戶想要的許多功能,因為它旨在消除中介機構。這本質上使得在該行業建立長久的公司成為一項挑戰。 加密貨幣有可能追隨互聯網的腳步,更快的速度和廣泛的可接入性開闢了新的、以前難以想像的可能性。就像我們在撥號上網時代可以想像通過互聯網看電視,但絕不可能想到像 Uber、Twitch 這樣的服務,或者社交媒體的廣泛影響力。正是這些意想不到的機會讓未來真正令人興奮。 上週重要新聞 投資: 對沖基金 Brevan Howard 看到數字資產帶來的可觀回報 美聯儲官員的利率立場正在發生重要轉變 破產法院規定 FTX 可以開始出售其數字資產 Genesis 不再通過任何業務部門提供交易服務 監管和稅收: SEC 指控 Stoner Cats 系列的創建者未經註冊提供 NFT 曾在 Coinbase 和 Binance.US 等任職的 Brian Brooks 已重返 O’Melveny & Myers 律師事務所 美參議院銀行委員會主席敦促 SEC 和 CFTC:利用現有權力提高加密貨幣市場透明度 公司: Paxos 胖手指:花 50 多萬美元轉移價值 200 美元 BTC 比特幣礦商 F2Pool 返還 Paxos 「胖手指」多付款項 WEEX 交易所啟動「半幣江山」計劃,推出全網超低手續費 針對財富 500 強客戶的雲服務提供商的網絡釣魚攻擊導致 Fortress Trust 價值 1500 萬美元的加密貨幣被盜 幣安美國 CEO Brian Shroder 因公司裁員 1/3 而離職 WEEX 交易所賬戶安全升級,綁定郵箱即可領取 20U 摩根大通希望通過基於區塊鏈的金融工具節省數百萬美元 銀行業巨頭匯豐銀行與加密貨幣託管公司 Fireblocks 合作 Swift 表示三大央行正在測試其 CBDC 互操作性解決方案 近期大事件 9 月 22 日- FOMC 利率決定 9 月 29 日- CME 到期 10 月 3 日- Valkyrie 比特幣和以太策略 ETF 生效日期 10 月 13 日- SEC 對 Grayscale 案件的上訴截止日期 10 月 16 日- SEC 對 Bitwise 現貨比特幣 ETF 的第二個答复日期 10 月 31 日- Mt Gox 索賠付款日期

-

WEEX Crypto詞條百科:2023年最新區塊鏈術語、Web3俚語、社區熱梗

你是不是在看項目報告時面對一些區塊鏈技術術語一頭霧水,刷推特、社群聊天時看到幣圈「黑話」不知所云? WEEX 交易所為您整理了 50 組 2023 年最流行的幣圈常用語,涵蓋技術名詞、社區俚語、Meme 熱梗,讓你瞬間化身 Web3 社牛。 技術篇 Bitcoin Evangelist:比特幣佈道者,熱衷於比特幣並致力於傳播比特幣知識的個人。早期,比特幣主要在線上論壇以數字方式分享,隨著它日益流行和普及,開始通過口碑傳播,有時還通過實體海報等方式傳播。我們熟悉的有Roger Ver(比特幣耶穌)、Craig Wright(澳本聰)、吳忌寒(翻譯比特幣白皮書)、長鋏(與吳忌寒一起創辦巴比特網站)、李笑來(「中國比特幣首富」)等。 Cryptography:密碼學,一門研究如何隱密地傳遞信息的學科,將密碼轉換成人類可讀信息。在密碼學中,加密是一個通過密碼算法對原始形式的信息(明文)進行編碼的過程。 DDoS Attack:DDoS 攻擊,一種常見的網絡攻擊策略,攻擊者將流量轉移到特定網絡或服務,以破壞正常的服務。大量的訪問數據會使特定服務的網絡過載,從而導致合法請求被退回或超時。 Encryption:加密,指通過密碼算法對原始形式的信息(明文)進行編碼的過程,加密後的信息稱為「密文」(ciphertext)。 EIP:Ethereum Imporvement Proposals(以太坊改進提案)的縮寫,用於介紹以太坊網絡的功能和任何更新。 EIP 類似於設計/技術文檔,其中包含提案的詳細信息以及給定的提案需要做什麼。 ERC-20:ERC 是以太坊指令請求(Ethereum Request for Command)的縮寫,ERC-20 是以太坊中使用最廣泛的代幣標準之一,用於創建可替代、可互換的同質化代幣。 ERC-721:基於EIP-721 的代幣發行標準,與ERC-20 同質化代幣(fungible token)相對,ERC-721 是非同質化代幣(non-fungible token),即每一個ERC- 721 token 都是獨一無二的,彼此不等值,不可互換。因此,NFT 項目一般都採用 ERC-721 標準發行,也有採用 ERC-1155 標準的。 ERC-1155:基於EIP-721 的代幣發行標準,是以太坊區塊鏈上的一個多令牌(multi-token)標準,它可以在單個智能合約中創建可替代代幣(相同、可互換,即FT)和不可替代代幣(唯一的,即NFT)。 EVM:Ethereum Virtual Machine(以太坊虛擬機)的簡稱,是在以太坊鏈上執行智能合約的虛擬運行環境,它使開發人員能夠構建 DApp 並部署安全無需信任的代碼。 Flappening:用於形容 LTC 相比 BCH 越來越壯大,越來越有價值。 Mainnet:最初指比特幣的主網網絡(Main network),BTC 的交易在主網註冊和發生。目前指所有鏈的主網,只有主網上的代幣才是有價值的,與之對應的是測試網(Test net)。 Mempool:Memory Pool(內存池)的縮寫,指區塊鏈中未確認交易的集合,每次交易被提交時,它都會直接進入內存池,之後礦工會對這些交易進行分組,構建區塊。 LPoS:Liquid Proof of Stake(流動性權益證明),讓代幣持有者將其驗證權借給其他用戶,而無需放棄其代幣所有權。 PoS:Proof of Stake(權益證明),是區塊鍊網絡中使用的一種共識機制,它允許參與者驗證交易並根據他們持有的加密貨幣數量創建新的區塊。 2022 年 9 月 15 日,以太坊完成合併(The Merge),標誌著其共識機制正式從 PoW(工作量證明)轉為 PoS. Ring Signature:環簽名,加密交易中一種有效的隱私保護方式,通過將一組簽名進行混合,隱藏了實際簽名者的身份。 Salt:「鹽」,在密碼學中,「鹽」是添加到密碼或密碼短語中的附加隨機數據,以確保密碼哈希的唯一性,它可以防止哈希輸出的密碼被黑客輕易破解。 Satoshi:聰,簡稱 Sat,來源於比特幣創造者中本聰(Satoshi Nakamoto)的名字。 「聰」是比特幣協議中最小的可分割可替換單位,意味著一個人可以發送的最小比特幣數量是 1 聰,或 0.00000001/10^(-8) BTC。比特幣開發者Casey Rodarmor 於2023 年1 月21 日推出的Ordinal 協議,就是用來為「聰」編號,給每個「聰」分配一個唯一的序列號,再寫入信息(文字、圖片、音頻、視頻等),就生成了銘文。 BRC-20 協議創始人Domo 認為,Ordinals 協議不僅可用來發行NFT,還可以用來發行FT(同質化代幣),當銘文按照一個統一的協議標準(JSON 數據格式)來Mint,就可生成FT,這種在比特幣區塊鏈上發行Token 的方式被稱為BRC-20。 SHA-256:一種加密哈希函數,可為文本生成一個 256 位的簽名,用於比特幣工作量證明 (PoW)。 SHA 全稱為 Secure Hash Algorithm(安全哈希算法),它是 SHA-2 算法中的一種,最初由 NSA(美國國家安全局)設計。 UTXO:Unspent Transaction Output(未花費交易輸出)的縮寫。比特幣區塊裡的每筆交易都至少有一個輸出(output),輸出必須通過數字簽名解鎖(比特幣中最常見的是 ECDSA),才能成為一筆新的交易的輸入,從而被花費掉。在輸出被用作另一筆交易的輸入之前,該輸出都被稱為 UTXO。 ZKP:Zero Knowledge Proof(零知識證明),使一方能夠向另一方證明聲明是真實的,而無需透露任何其他信息。 ZKP 既有利於增加隱私——因為它們減少了各方之間共享的信息量,也有利於可擴展性——因為它只需要證明而非整個數據集被驗證,這樣驗證速度會更快。兩個最受關注的零知識證明系統是 Zk-SNARK 和 Zk-STARK,每種方案都代表著不同的 ZK 方向的應用,其中 zk-SNARK 方案是目前採用最多的。 Zk-SNARK:Zero-Knowledge Succinct Non-Interactive Argument of Knowledge(零知識簡潔非交互式知識論證) 的縮寫,可以作為零知識證明協議添加到分佈式賬本解決方案中,以增強隱私性和可擴展性。 Zcash 是 zk-SNARKs 的第一個廣泛應用,應用該技術來創建屏蔽交易(shielded transaction),其中發送者、接收者和金額都是保密的。 Zcash 中的屏蔽交易可以在區塊鏈上完全加密,但仍然可以通過使用 zk-SNARKs 在網絡的共識規則下驗證為有效。 2023 年初,Binance 宣布使用 zk-SNARK 技術升級其儲備金證明系統。 zk-STARK:Zero-Knowledge Scalable Transparent Argument of Knowledge(零知識可擴展透明知識論證),STARK 允許區塊鏈將計算轉移到某個鏈下STARK 證明者,然後使用鏈上STARK 驗證者驗證這些計算的完整性。 Layer-2 網絡可以通過使用 STARKs 在單個批次中計算大量交易,然後使用單個 STARK 證明來確認交易在鏈上的有效性,從而實現可擴展性。批次中的所有交易均分擔鏈上操作的成本,為第 2 層網絡上的每筆交易提供低 gas 成本。 投資應用篇 Bagholder:套牢者,是指持有已經失去價值的加密貨幣的投資者,他們希望未來價格能夠回升,讓自己解套或少虧一點。比如,持有 EOS、NEO、ICP、FIL、LUNA、FTX、XCH、BZZ「八大天亡」項目的幣友。 Bloodbath:血崩、瀑布,指整個加密貨幣市場的價格突然大幅下跌,常常導致恐慌性拋售和市場劇烈波動。 BTFD:Buy the F***ing Dip(逢低買入、抄底),加密社區流行語,告誡投資者抓住下跌機會趕緊上車。但 WEEX 唯客在此提醒,跌出來的並不一定是機會,也可能是坑,Do Your Own Research. Buidl:原本應該是「Build」,為了致敬 Hodl(Hold 拼寫錯誤),故意拼寫成「Buidl」,強調在加密貨幣領域積極建設和開發,鼓勵區塊鏈生態內的貢獻、創新和價值創造。 Hodl:「Hold」的拼寫錯誤,也可視為 Hold On for Dear Life 的縮寫,是指無懼市場波動堅定持有加密貨幣的態度。 Cloud Mining:雲挖礦,通過從託管物理設備的公司租用算力來進行區塊鏈挖礦。 Cold Wallet:冷錢包,也叫硬件錢包(hardware wallet),指離線存儲的錢包,只能通過物理方式連接到互聯網(如插入 USB、插電開啟硬件錢包)。冷錢包與熱錢包(Hot Wallet)/聯網錢包(Online Wallet)對應,比如,WEEX 交易所將大部分用戶存款資金歸集存儲在冷錢包內,以保障安全,WEEX 設立的1,000 BTC 投資者保護基金則存放在熱錢包,以實現公開透明,接受用戶監督。 Goblin Town:「妖精小鎮」,用來形容市場持續下跌的趨勢,與「熊市」(bear market)同義。 Hey Hey Hey:這個詞因 Bitconnect 龐氏騙局的發言人 Carlos Matos 而走紅,他在 Bitconnect 活動中經常使用這個詞來激怒人群。最終,「Hey Hey Hey」成為許多加密貨幣人士互相聊天時的常用術語。 IEO:Initial Exchange Offering(初始交易所發行),是初始代幣發行(Initial Coin Offering, 1CO)的衍生產品。通過 IEO,代幣的銷售在交易所進行,而不是由項目團隊自己開展。 STO:Security Token Offering(證券型代幣發行),指公開發行代幣化數字證券,也可作為「在加密貨幣交易所交易的證券型代幣」(security tokens traded in cryptocurrency exchanges)的簡稱。 Margin Call:追加保證金,當投資者的保證金賬戶餘額低於維持倉位所需的金額時,就會收到交易所要求追加保證金的通知。 Margin Trading:保證金交易,在加密貨幣市場,合約、期權、槓桿借貸交易等衍生品市場都可歸為保證金交易。在保證金交易中,交易者不需要支付所交易資產的全額價格,而只需要支付一部分資金,這部分資金稱為保證金。保證金通常以百分比表示,如果支付 10% 的保證金來開倉,即使用了 10 倍槓桿,因此也叫槓桿交易。比如 WEEX 交易所的 BTC、ETH 合約最高可支持 200 倍槓桿。槓桿在放大交易者資金使用效率的同時,也放大了風險和收益,具有高風險、高收益的特徵,因此經驗不足的投資者應謹慎參與。為此,WEEX 針對新手投資者推出合約跟單交易,可讓新手跟隨專業交易員交易,從而降低新手參與合約的門檻,提高收益率。 Money Printer Go Brrr:直譯就是「印鈔機嘎嘎響」,最早來源於一個模因視頻,形容美聯儲通過無限制的量化寬鬆或印鈔來支持面臨崩潰的傳統金融市場。 Privacy Coins:隱私幣,隱私幣的設計和開發更加關注交易隱私和數據匿名性。 Monero(XMR,門羅幣)、Zcash(ZEC,大零幣)是隱私幣龍頭。 Pump and Dump Scheme:拉高倒貨陰謀,指狗莊通過虛假陳述人為抬高幣價,吸引韭菜接盤,然後他再高位拋售砸盤,讓韭菜蒙受巨大損失。 REKT:英文網路用語,「搞砸了」、「完了」的意思。 REKT 其實來源於 wrecked(嚴重毀壞的),二者發音相同。也是加密社區中常用的俚語,描述投資者在加密貨幣投資中遭受重大損失的情況。此外,$REKT 還是一個 Meme 幣。 RSI:Relative Strength Index(相對強弱指數),用於衡量加密貨幣價格變動強度和勢頭的技術指標,可以幫助交易者識別超買或超賣情況。其他常見的技術指標還有:MA、MACD、KDJ、BOLL 等。 Rug Pull:「拉地毯」,代表跑路的意思,指流動性突然撤走,通常會導致資產價格因缺乏流動性來吸引買/賣而暴跌。 Token Burn:代幣銷毀,指從流通供應中刪除一定數量的代幣,這是通過將代幣發送到銷毀地址(無法生成私鑰的地址)或發送到一個旨在刪除代幣的智能合約來完成的。目的是為了造成成通縮,提升幣價。 TVL:Total Value Locked(總鎖倉價值),指當前在協議中質押的資產數量,或 DeFi 協議已獲得的基礎資金總額。例如,當前以太坊 TVL 價值為 $33.85B,TVL 貢獻前三項目為 Lido、Maker、Uniswap. UTC Time:全稱為 Universal Time Coordinated(協調世界時),又稱世界統一時間、世界標準時間、國際協調時間,是目前全球通用的時間標準。在加密貨幣行業,由於其去中心化的性質,企業和消費者位於世界各地,各自有不同的時區,為了方便溝通交流,大家統一使用 UTC 時間。其他常見的時間標準還有 GMT(Greenwich Mean Time,格林威治時間)、EST(Estern Standard Time,美東時間)、PST(Pacific Time Standard,太平洋標準時間)等。 GMT 是前世界標準時,UTC 是現世界標準時,UTC 以原子鐘計時,比GMT 更精確,但對普通人來說二者沒有區別,都是倫敦時間,比新加坡時間(UTC+8)慢8 個小時。 Wash Trade:虛假交易、洗盤,指交易者買賣同一資產以製造虛假交易量並操縱價格的欺騙行為。這是非法的,有損市場信用。 Whale:鯨魚、巨鯨,指那些持有大量加密貨幣的投資者,尤其是那些擁有巨量資金足以影響市場的大戶。 When Lambo:加密社區常用的一個短語,表達人們對投資暴富的渴望,希望早日實現財務自由,以便買得起蘭博基尼。

-

2023年最大暴跌复盤:Kucoin、MEXC、WEEX平台插針最小

8 月 18 日,BTC 24 小時下跌 7.33%,振幅 12.59%,成為 2023 年以來加密市場最慘烈的一天,全網 10 億美元資金爆倉,被稱為「818 慘案」。上一次「慘案」還要追溯到被稱為「幣圈雷曼時刻」的去年11 月,當時由於 FTX 暴雷帶崩行業信心,BTC 於 11 月8 日、9 日分別下跌9.93% 和14.15% 。 相比去年 11 月的黑天鵝起飛、FUD 肆掠,本次 8·18 暴跌顯得有些無厘頭:當時既無重大利空消息和數據出爐,也不是交割合約到期、央行議息等重大時間點,股市也平淡無奇,美股三大股指漲跌互現。唯一算得上利空消息的應屬法院駁回 6 名原告指控美國財政部去年對混幣協議 Tornado Cash 的製裁行動越權的訴訟,但對行業亦無大礙。也有分析者將本次暴跌原因歸於合約多頭清算,但這似乎有些因果倒置。 不管暴跌的原因是什麼,行情總是客觀的,挨打要立正。被市場爆錘之後,我們唯一能做的就是複盤總結,將每一次爆倉的經驗教訓作為尋找交易聖杯之路上的墊腳石。 影響交易成敗的因素很多,包括交易紀律、分析能力、盤感、運氣等。此外還有最重要的一點,就是平台的交易深度,特別是遇上類似「818 慘案」這種極端行情的時候,深度好的平台能夠在承接大額訂單時讓幣價保持相對平穩,不至於出現太劇烈的波動;反之,深度差的平台很容易被大批單邊方向的訂單,比如合約強平訂單擊穿,上下插針,很容易爆倉。 如果平台深度差,就會產生較大的滑點,想抄底或高位做空的用戶也買/賣不到理想的價位,要么踏空白白錯失行情,要么實際成交價與理想的價位相差千里,導致本來可以贏利的策略也有可能虧損。因此,對於一家交易所來說,除了綜合實力和安全性等硬件條件,交易深度也是用戶選擇平台時最重要的考察因素。 WEEX 唯客一直以交易深度見長,目前已躋身全球交易所流動性第一陣營,在 CMC 全球交易所按平均流通性排名第六,訂單厚度、價差優於大多數交易平台,直追Coinbase、幣安等頭部平台,最大程度降低用戶交易成本及流動性風險,得到了眾多專業交易員和高頻交易用戶的認可。 下面以 BTC/USDT 永續合約為例,通過复盤本次 8·18 暴跌期間各平台的插針情況,實盤檢驗一下各家的交易深度。 經統計,新加坡時間 8 月 18 日凌晨 5:40 許,BTC/USDT 最低價從低到高的平台依次為:OKX、Bybit、Huobi、Bitget、Binance、WEEX、MEXC、Kucoin。 換句話說,Kucoin、MEXC、WEEX 三家平台在本次暴跌期間插針最小,投資者爆倉概率最小。假如一個交易者的強平價在 24,500 USDT,那麼他在 Kucoin、MEXC、WEEX、Binance 交易,都不會爆倉,如果換作 OKX、Bybit、Huobi、Bitget 就爆倉了。這就是平台深度的價值,可以在關鍵時候救命,決定投資者會不會爆倉、能不能躲過一劫。 曾經有一個深度很好的平台放在你面前,你卻沒有珍惜,直到爆倉了才追悔莫及,交易員最大的痛苦莫過於行情反轉了,自己卻爆倉了,死在黎明前,若上天再給你一次機會,你要不要換一個深度更好的平台?

-

從「小而美」到細分賽道龍頭,探秘WEEX交易所的「黑馬」之路

8 月 1 日,WEEX 唯客交易所宣布以 1 億美金估值進行新一輪融資,韓國廣告科技巨頭、上市公司 FSN 計劃領投。 經歷 2022 年加密寒冬之後,進入 2023 年市場雖有所回暖,但仍是乍暖還寒,以局部熱點為主。特別是下半年以來,主流幣徘徊不前,山寨幣獲利回吐,不少項目甚至跌回了 2022 年深熊時的價格。與之伴隨的是市場交投低迷,BTC 波動率屢創新低。 在本輪熊市期間,眾多交易所紛紛裁員,收縮業務,WEEX 唯客卻以黑馬之勢快速擴張,成為一道獨特風景線。 2022 年,WEEX 合約業務增長3,000%;進入2023 年,WEEX 乘勢追擊,上半年累計上線70 多個項目,交易用戶月增100%,高峰期間每日新增註冊用戶超千人、每日首次入金用戶破500,不斷刷新DAU 紀錄。 與此同時,WEEX 取得 SVGFSA 註冊、集成 Alchemy Pay 的 On & Off-Ramp 支付解決方案、行業首推「滑點包賠」、申請香港加密業務合規牌照、進軍韓國市場等動作不斷,頻頻製造熱點。 目前,WEEX 已躋身CMC 全球衍生品交易所排名前7、非小號全球交易所綜合排名前25、CMC 全球現貨交易所排名前30,特別是按照CMC 平均流通性排名,WEEX 位於全球交易所前6,引發行業注目。 從籍籍無名到一朝成為市場黑馬,WEEX 交易所是如何做到的?本文試圖通過對 WEEX 發展歷程的梳理,探究其從「小而美」至細分賽道龍頭的逆襲之路。 聚焦「交易」主業,深挖流動性護城河 投資者在選擇交易所時,最重要的考察點就是交易深度,特別是遇上行情急拉或瀑布暴跌的時候,深度好的平台能夠在承接大額交易時讓幣價保持相對平穩,不至於出現太劇烈的波動;反之,深度差的平台很容易被大批單邊方向的訂單擊穿,上下插針,這種情況下就容易爆倉。 如果交易深度差,可能會產生較大的滑點,想抄底或高位做空的用戶往往買/賣不到理想的價位,要么踏空白白錯失賺錢機會(限價委託未能成交),要么實際成交價與想要的價位相差千里(市價委託成交),本來可以贏利的策略反而變成虧損。 因此,對一家交易說來說,交易深度就是最核心的競爭力。 WEEX 唯客正是以交易深度見長,平台成立專門的流動性中心,在交易深度上不斷精進與突破,目前熱門幣對前十檔鋪單量已領先群雄,成為業界標杆,訂單厚度、價差優於大多數合約交易平台,直追Binance、Coinbase 等頭部平台,微秒級撮合,零滑點、零插針,最大程度降低交易成本及流動性風險,讓用戶面對極端行情也能絲滑成交。 根據 CMC 全球交易所平均流通性排名,WEEX 位列第六,得分僅次於 Binance、Coinbase、Kraken、Gemini 等部平台。 為了實戰檢驗交易深度,WEEX 曾在行業首推「滑點包賠」活動,用戶交易疑似出現滑點時,提供證據通過審核,即可獲得得到成交差價賠償。 抓住用戶痛點,站上「合約跟單」風口 哪裡有用戶痛點,哪裡就有創業者的機會。加密市場的每一次熱點、新模式、新玩法都會催生一批新的明星項目。 在交易所賽道,衍生品交易的市場規模遠大於現貨。 2022 年加密寒冬期間,現貨市場交易量跌至多年新低,衍生品交易量(主要是合約交易)雖然也有所回落,但仍超過現貨交易量的2 倍,相比2019 年不到現貨交易量的25% 取得長足發展,這也是加密市場走向成熟金融市場的重要標誌。 衍生品交易既可以做多,也可以做空,無論漲跌都有賺錢機會,而且可以利用放大資金使用效率,如果操作得當收益十分可觀。衍生品交易主要收益來自波段,與市場牛熊關係不大,因此在熊市環境下更具吸引力。 不過,波段天天有,但也不是誰都能把握的,我們常聽到幣圈老人講「新手玩合約是死路一條」。新手往往缺乏專業的市場分析能力,看不懂波段,抓不住波段,很多人也沒有那麼多時間精力去盯盤、做單,尤其是對上班族而言,而市場卻是7*24 小時不間斷運行。 正是看到了合約新手面臨的這些痛點,WEEX 推出跟單交易功能,可讓用戶零門檻輕鬆跟隨專業交易員操作,不但降低了合約參與門檻,還能提高交易勝算,讓新手們少繳學費;並且自動同步專業交易員的開平倉動作,不需要實時盯盤。 WEEX 跟單交易上線後廣受歡迎,目前入駐的專業交易員超過5,000 名,交易員的歷史收益率、勝率、跟單人數、入駐時間等數據都在WEEX App 公開可查,用戶可任意選擇適合自己的交易員進行跟單,複製高手的交易策略。目前參與跟單交易的用戶數超過 20,000 人,累計跟單交易量超 10 億美元,跟單交易淨利潤超 5,000 萬美元,跟單交易年收益率超 365%。 看到風口之後,多家二三線平台也都藉助合約跟單交易快速崛起,蠶食頭部平台的市場份額,就連某 DEX 平台都轉型開展合約跟單交易。 1,000 BTC 保護基金,夯實用戶信心 2022 年 Terra、3AC 等多家明星機構相繼暴雷,特別是全球第二大交易所 FTX 的倒閉,導致行業 FUD 蔓延,多家交易所儲備充足性受到質疑。 WEEX 唯客始終把用戶資產安全放在首位,平台在成立之初便設立了 1,000 BTC 投資者保護基金,並公示基池熱錢包地址,外界可隨時查看監控。 2022 年 9 月,WEEX 新增 1,000 萬 USDT 保護基金,增厚儲備保障,打消 FUD 擔憂。 憑藉公開透明的安全承諾,WEEX 在加密市場「雷曼時刻」贏得用戶信任,用戶資金流入大增,2022 年全年合約業務增長 3,000%,實現熊市逆襲。 同時,WEEX 平台所有數據皆於海外數據庫嚴格保存,服務器多地部署和備份,採用滿足銀行級安全需求的亞馬遜AWS 及高速高穩定的香港CDN,並通過AI + 人工雙安全風控系統,以及從CDN 到雲的多層防火牆,保障安全穩定運營,12 項安全指標評比均達A+ 級,平台自成立以來未發生一起安全攻擊事件。 此外,WEEX 通過全球合規化運營賦予用戶更大的信任和保障。目前已獲得美國 MSB、加拿大 MSB、聖文森特 FSA 牌照,正在申請澳大利亞、菲律賓央行、馬耳他、馬來西亞、中國香港等更多監管牌照。 每一次市場週期轉換都伴隨著交易所格局洗牌,WEEX 作為一匹新的交易所黑馬,如果順利完成本輪融資,獲得亞洲數字營銷巨頭FSN 的加持,有望在這一輪交易所格局調整中加速上位,躋身頭部陣營。

-

韓國上市公司FSN擬投資合約黑馬WEEX 交易所賽道加速洗牌

2023 年 8 月 1 日 – 加密衍生品交易所 WEEX 將以 1 億美金估值完成新一輪融資,韓國 KOSDAQ 上市公司、數位營銷巨頭 FSN 計劃領投。 WEEX 表示,本次募集資金將主要用於擴大全球加密貨幣市場版圖,同時給用戶提供更安全的交易保障。 當前,加密貨幣交易賽道仍以中心化平台為主,但頭部交易平台相繼進入多事之秋,2022 年底,全球第二大加密交易所FTX 破產,2023 年6 月,全球第一大交易所Binance 和美國第一大交易所Coinbase 遭到美國證券交易委員會(SEC) 起訴。 與此同時,多家二三線平台借助合約和跟單交易快速崛起,蠶食頭部平台的市場份額,就連某 DEX 平台都轉型開展合約跟單交易。交易所行業迎來洗牌重組。 FTX 暴雷後,FUD 情緒蔓延,WEEX 以其公開透明的保護基金贏得用戶信任,並憑藉行業一流的交易深度優勢和跟單交易產品,在2022 年熊市逆勢爆發,全年合約業務增長3000% ,成為名副其實的合約黑馬。進入2023 年,WEEX 乘勝追擊,繼續保持強勁增長勢頭,上半年交易用戶平均每月增幅超過100%,Q1 高峰期每日新增註冊用戶超過1,000 人、每日首次入金用戶突破500,不斷刷新DAU 紀錄。 FSN (214270.KQ) 是韓國第一大數位營銷集團,2022 年廣告總收入達4,980 億韓元(約合3.88 億美元),其子公司和業務網絡遍布東亞及東南亞,正在成長為亞洲最大的整合數位營銷公司。近年來,FSN 不斷將其業務向廣告營銷以外延伸,引領從AD -Tech、平台到區塊鏈的未來產業,其中在Web3 領域成立了區塊鏈技術公司Fingerlabs,推出NFT 錢包Favorlet、NFT 平台Xclusive ,以及NFT 項目Sunmiya Club、Bellygom 等。 加密市場每一輪週期轉換都帶來一次交易所格局洗牌。作為合約黑馬的 WEEX,如果順利完成本輪融資,獲得數位營銷巨頭 FSN 的加持,有望在這一輪行業格局調整中加速上位,躋身衍生品賽道頭部陣營。 關於 WEEX WEEX 是一家主打安全易用的合約交易平台,2018 年上線,目前用戶超百萬,日均交易額超 15 億美元。平台依托安全的海外數據保障+ 精湛的國際化團隊,積極拓展全球戰略版圖,目前已獲得美國MSB、加拿大MSB、聖文森特FSA 牌照,立志為全球用戶提供最專業、最安全、最具隱私性的交易服務。為保障用戶資金安全,WEEX 設立了 1,000 BTC 投資者保護基金,並公示資金池熱錢包地址,讓用戶安心無憂。

-

半年上架70多項目,開啟新一輪融資,WEEX交易所乘風破浪

2023年,WEEX唯客交易所在2022年逆勢爆發的基礎上乘勝追擊,提出了三大「贏的邏輯」:加快上幣節奏,及時上線熱點賽道幣對,提升用戶交易活躍度;極致的用戶服務、技術穩定性和性能達到一線水平,品牌建設達到全球化標準;加快全球合規化進程,啟動全球人才招募,加速全球化市場佈局。 如今,2023年已經過半,WEEX的年度OKR完成度如何? 緊扣市場熱點 上線70多個項目 WEEX唯客作為一家主打合約的交易所,此前上架的幣種並不多,基本都是主流幣。進入2023年,隨著加密市場回暖,特別基於用戶對WEEX資金安全、交易體驗、用戶服務、合規化等方面的信賴,WEEX平台交易量快速爆發,上半年交易用戶月增100%,高峰期每日新增註冊用戶一度超過千人、每日首次入金用戶破500,不斷刷新平台DAU紀錄。 隨著交易活躍度暴增,用戶對不同行業、不同概念項目的交易需求日益多樣化,之前的幣種數量已經無法滿足用戶多元化交易需求。為此,WEEX加快上幣節奏,自2月份以來,新上線70多個幣種,包括30多個現貨交易對和60多個USDT永續合約幣對。 這70多個項目基本覆蓋今年前7個月加密市場的全部熱點,即時滿足用戶交易需求。具體包括: L1新老公鏈:APT、SUI、SOL、AVAX、FTM、KSM、ICP 上半年隨著Meta三傑之二的APT、SUI上市,引發市場對L1公鍊格局的新一輪關注。 ICP則因香港概念引來一波流量,年初幣價一度翻倍,這對於一個「天亡級」項目來說實屬難得。受FTX拖累的SOL年初走過一段凌厲的反彈,7月份再受Ripple與SEC訴訟消息刺激,熱度進一步上升——如果XRP不構成證券,那麼Coinbase案件中被指控的SOL、ADA、MATIC、FIL也有可能不視為證券。 L2、坎昆升級:ARB、OP、MATIC、INJ 以太坊坎昆升級暫定在今年10月,一般都會提前炒作。坎昆升級受益最大的無疑是Layer2(L2)板塊,將使L2的速度提高10-100倍,且成本更低。而ARB、OP是當下最熱門的L2標的。 DeFi、RWA敘事:COMP、MKR、CRV、DYDX、UNI、AAVE、SUSHI、INJ、YFI、ALPHA、ANT 真實世界資產Real world asset(RWA),可以將DeFi與傳統金融連接起來,有望開啟萬億級市場,可以說這才是真正的DeFi 2.0。受RWA概念推動,DeFi龍頭COMP從6月中旬至7月中旬一個月漲2倍。 香港概念:CFX、NEO、MASK、ACH、FIL、LINA、ICP 香港概念2月份就開始炒作,出現不少蹭流量的項目,但真正到了6月份政策正式實施時,市場反而熄火了,看來大家都選擇提前sell on news。其實這是全行業的長期利好,但實際效果還有待觀察。 NFT、GameFi、元宇宙:BLUR、GALA、APE、AXS、MAGIC、RNDR、ENJ、MANA 這個賽道已經沉寂多時,2月份BLUR帶來的擼毛熱潮只是曇花一現。單從板塊輪動角度講,這個賽道的反彈也應該不遠了。這裡面,MANA是最早的元宇宙龍頭,隨著RWA敘事的興起,迎來新的爆發預期;GALA是未來的元宇宙遊戲的STEAM;MAGIC作為Arb上的NFT生態系統,也會受益於接下來的L2 Summer。 PoW老樹開新花:BCH、DASH、LTC 上半年在SEC監管大棒四處揮舞的背景下,PoW幣一度受到資金追捧,因其最沒有可能被定為證券。另一方面,作為PoW中堅力量的BCH和LTC,估值都處於歷史低位,LTC又有減半加持,受到資金關注也在情理之中。但從長期來看,PoW項目最大的問題就是缺乏新熱點、新敘事。 分佈式存儲:AR、STX、FIL、OCEAN 幣安發布新存儲鏈BNB Greenfield、Filecoin虛擬機(FVM)在主網上線,為存儲賽道提供了零星熱度。但該賽道的大規模爆發可能還需要時間。 隱私協議:REN Web3隱私也是一個雷聲大、雨滴小的賽道,可能也需要時間,目前還未到大規模應用的時機。 Meme幣:PEOPLE 當你購買任何Meme幣時,購買它的前提是未來能以更高的價格賣出,因為它們更多地依賴於心理驅動因素,而不是基本面。 Meme幣的投資更像賭博,贏錢的秘訣是:盡可能早參與、少量資金、放好心態輸贏無所謂。 幣安投資、幣安IEO概念:INJ、SXP、EGLD、KAVA、BEL、LINA、ARPA、BAND、SFP 相比牛市盈利方式多種多樣,IEO因能夠提供更加穩定可確定性的盈利而在熊市中廣受歡迎。據有人統計,從2021年2月8日至2023年4月28日,Binance Launchpad 17次IEO項目首日平均漲幅達1458%,平均最高漲幅5240%。但這裡的關鍵詞是「首日」,如果錯過了首發,還是建議謹慎追高,否則遇到EDU、HOOK這些的項目就不好說了。 上海昇級、LSD:LDO LSD是一個長期生意,隨著提款壓力結束,ETH LSD進入一個淨流入狀態。其中,Lido(LDO)依然佔據統治級優勢。 支付項目:ACH、SXP、MTL DID:ID、KEY 跨鏈/側鏈:KAVA、TOMO AI概念:AGIX、ROSE、QNT 鞏固交易深度 位居CMC流動性前五 WEEX交易所以交易深度見長,平台專門成立了流動性中心,在2022年完成流動性2.0升級,在交易深度上不斷精進與突破,目前已躋身全球交易所流動性第一陣營,訂單厚度、價差優於大多數合約交易平台,其中熱門幣對前十檔鋪單量已領先群雄,成為業界標杆。微秒級撮合,零滑點、零插針,最大程度降低交易成本及流動性風險,讓用戶面對極端行情也能安心交易,絲滑成交。 進入2023年,WEEX繼續鞏固其流動性優勢,以CoinMarketCap的平均流動性(Avg. Liquidity)排名,WEEX目前位居全球交易所第五,排名僅次於Binance、Coinbase Exchange、Kraken、Gemini。 為實戰檢驗交易深度,WEEX交易所在行業首推「滑點包賠」活動,用戶閃電開倉/計劃委託時,錄屏/截屏畫面中的價格與實際成交價,當ETH價差大於0.2U或BTC價差大於2U時,均可申請價差補貼。 擬引入韓國數位營銷巨頭 加快全球化佈局 WEEX交易所近日宣布,將以1億美金估值完成新一輪融資,本次募集資金將主要用於擴大其全球加密貨幣市場版圖,同時給用戶提供更安全的交易保障。韓國數位營銷巨頭FSN計劃領投。 據了解,FSN (214270.KQ) 是韓國第一家在KOSDAQ上市的廣告技術公司,也是該國最大的數位營銷集團,2022年廣告總收入達4,980 億韓元(約合3.88億美元)。近年來,FSN正在將業務擴展到營銷以外的行業,憑藉其卓越的整合營銷服務和技術能力,引領從AD -Tech、平台到區塊鏈的未來產業。其中在Web3領域的佈局已有:成立區塊鏈技術公司Fingerlabs,推出Sunmiya Club、Bellygom等NFT項目,推出NFT錢包Favorlet及NFT平台Xclusive。 FSN首席執行官Lee Sang Seok表示,非常看好WEEX在加密貨幣交易領域的創新和成長能力,如果本次投資計劃順利完成,將與FSN現有Web3業務形成協同效應,實現公司在技術和全球方面的持續增長。 而對WEEX來說,如果順利完成本輪融資,獲得巨頭加持,有望在這一輪行業格局調整中加速上位,躋身衍生品賽道頭部陣營。

-

美總統候選人RFK公佈兩項支持比特幣提案,另有3位候選人力挺加密貨幣

WEEX 唯客注意到,Fortune Crypto 7 月 19 日報導, 美國民主黨總統候選人小羅伯特·肯尼迪 (Robert F. Kennedy Jr.,以下簡稱 RFK) 週二公佈了兩項政策提案:豁免將比特幣兌換成美元的資本利得稅;通過比特幣等硬通貨支持美元。 作為無可爭議的比特幣粉絲,RFK 在政治行動委員會「彌合分歧」 (Heal the Divide) 主辦的一場活動中發表演說稱,希望將比特幣兌換成美元免徵資本利得稅,這將刺激投資並激勵企業在美國,而不是新加坡或瑞士等其他加密貨幣友好的司法管轄區發展業務。 同時,RFK 希望用黃金、白銀、鉑金和比特幣等真正的有限資產支持美元,這有助於重振美國經濟。 「用硬通貨支持美元和美國債務可以幫助美元恢復強勢,抑制通貨膨脹,開創美國金融穩定、和平與繁榮的新時代。我的計劃是從小規模開始;也許已發行國債的 1% 將由硬通貨、黃金、白銀、鉑金或比特幣支持,」RFK 說。 RFK 表示,這兩項提案將是他「政府使命」的一部分,即讓美國成為全球加密貨幣(特別是比特幣)的中心。 據 WEEX 唯客了解,現年 69 歲的 RFK 是一名環保主義者和律師,也是一位多產的作家和演說家,經常在全國各地發表演講和文章,呼籲人們對環境和社會正義問題做出更積極的行動。 RFK 是美國前司法部部長和紐約州國會參議員羅伯特·肯尼迪的兒子、第 35 任美國總統約翰·肯尼迪 (John F. Kennedy, JFK) 的侄子,兩人都不幸在上世紀 60 年代遇刺身亡。 家族信託持有少量比特幣 RFK 是一位充滿爭議的總統候選人。 WEEX 唯客注意到,前不久,他因聲稱 COVID-19 是針對某些族裔群體的,不僅受到家族的譴責,也被媒體打上了「陰謀論者」「疫苗懷疑論者」的標籤。不僅如此,RFK 多次公開支持加密貨幣的行動也被質疑存在利益衝突。 據 WEEX 唯客查詢,RFK 家族信託基金披露的截至 6 月 30 日數據顯示,資產負債表上有 10 萬至 25 萬美元的加密貨幣,截至 6 月 30 日投資回報不足 201 美元。這與 RFK 此前在邁阿密 Bitcoin 2023 大會上表示自己不是比特幣投資者的說法自相矛盾。 對此,RFK 競選團隊曾向 CNBC 表示,這筆比特幣投資屬於 RFK 妻子的,RFK 沒有參與投資決策。不過後來他們進行了更正,競選團隊一位發言人向《財富》雜誌解釋稱,「肯尼迪先生對比特幣的投資是在他發表演說之後、6 月 30 日報告截止日期之前進行的,並不存在衝突。」 不過,WEEX 唯客認為,與家族其他成員數百萬美元的房地產、現金和其他資產相比,RFK 持有的比特幣資產根本不值一提。 RFK 被描繪為邊緣候選人,WEEX 唯客查詢最新的民意調查發現,他在民主黨初選中仍大比例落後於拜登。 多次為加密貨幣站台 WEEX 唯客注意到,RFK 一直在 Twitter 上分享他對加密貨幣的自由主義觀點。他在 5 月 3 日的一篇文章中寫道:「以比特幣為首的加密貨幣,以及其他加密技術是主要的創新引擎。美國政府阻礙該行業並將創新驅趕到其他地方是一個錯誤。拜登提議對加密貨幣挖礦徵收 30% 的稅是一個壞主意。」 5 月 18 日,RFK 在邁阿密 Bitcoin 2023 大會上宣布接受比特幣捐款,表示其將成為美國首位接受比特幣捐款的總統候選人,他還稱讚加密貨幣是「民主和自由的象徵」。他承諾,如果自己競選成功,將確保美國公民使用比特幣的權利不受侵犯。他聲稱自己是家庭加密貨幣挖礦的倡導者。這是 RFK 在 4 月宣布加入競選 2024 大選後的首次公開露面。 6 月 23 日消息,據紐約郵報報導,RFK 在針對涉及加密貨幣的政策提問時表示,「我將確保我們有支持比特幣和交易自由的政策,並允許個人管理自己的比特幣錢包、節點和密碼。我將只允許防止洗錢所需的最小的控制。我反對中央銀行的數字貨幣 (CBDC) ,因為它們是控制和壓迫的工具,肯定會被濫用。」他強調,「比特幣一直是世界各地人們流動的救星,尤其是在緬甸。」 6 月 28 日,WEEX 唯客注意到,RFK 發推稱,「比特幣不僅是反對極權主義和操縱貨幣供應的堡壘,它還為政府機構更加透明和民主的未來指明了道路。」Micro Strategy 聯合創始人 Michael Saylor 表示支持,並評論稱,「下一任總統將是一位支持比特幣的總統。」此外,Twitter 創始人、Block Inc. 首席執行官 Jack Dorsey 也力挺 RFK。 WEEX 唯客注意到,RFK 還批評 SEC 稱,「我不希望 SEC 中有反加密貨幣的人。他們最多應該保持中立,而且應該有來自加密社區的人」。 多位總統候選人支持加密貨幣 WEEX 唯客搜尋相關報導發現,RFK 並不是唯一持有和支持比特幣的政治家。 共和黨總統候選人 Vivek Ramaswamy 不僅擁有價值 30 萬美元的比特幣和以太幣,還投資了加密公司 MoonPay 和 Shipyard Software。就在 RFK 宣布接受比特幣捐款 2 天后,Ramaswamy 也在 Twitter 上表示,將接受比特幣為其競選活動提供捐款,捐贈者還將獲得獨屬 NFT。 另一位共和黨候選人、也是特朗普在黨內的有力競爭者、佛羅里達州州長 Ron DeSantis 也對加密貨幣持支持態度。他也承諾,當選後將支持公民買賣比特幣等數字資產的權利及自由,避免監管扼殺比特幣的發展。 DeSantis 指出,目前的美國政府顯然對比特幣充滿了敵意,如果這種情況再持續 4 年,政府最終可能會對比特幣趕盡殺絕。 而且與 RFK 一樣,DeSantis 也是 CBDC 的反對者,他曾於今年 3 月底公開表示,自己提議在佛州內立法禁止使用美國政府發行的 CBDC 作為貨幣,以保護民眾的安全及隱私。 5 月初,佛州回應了DeSantis 的呼籲,禁止在全州範圍內使用 CBDC。 7 月 14 日,DeSantis 再次表示,如果自己當選,將禁止 CBDC。 還有一位共和黨候選人 Francis Suarez 也是加密貨幣倡導者,這位 45 歲的現任邁阿密市長讓該市參與了多項比特幣倡議,他還考慮將邁阿密財富儲備的 1% 投資於比特幣,並成為第一位以比特幣等主要加密貨幣領取工資的美國政客。 看來共和黨中支持加密貨幣的政客還挺多,但 WEEX 唯客認為,這不排除僅僅是政客們對抗民主黨拜登,討好加密用戶爭取選票的一種競選策略。據 Insider Intelligence 的預測,到 2022 年底,擁有至少一種加密貨幣的美國成年人數將達到 3370 萬,約佔總人口的 13%。 而另一邊,現任拜登政府對加密貨幣的打壓態度也是有目共睹。 WEEX 唯客注意到,拜登一上任,2021 年,便實施了一項基礎設施法案,該法案包括向加密貨幣交易者徵稅。他在 6 月 28 日發表的經濟政策演講中表示,以加密交易員和對沖基金經理為目標,推動所有億萬富翁繳納更多的稅款,為經濟增長提供資金。並稱堅決反對任何保護富有的逃稅者和加密貨幣交易者的協議。此外,拜登還暗示計劃把所有數字貨幣公司排除在標準金融之外,讓它們很難獲得銀行賬戶、信用卡等產品。而 SEC 更是開啟針對加密行業的密集執法行動。 諷刺的是,民主黨在 2020 年大選期間還接受過 FTX 老闆 SBF 4,000 多萬美元的捐款,用於支持拜登的競選活動。

-

劃重點! WEEX唯客詳解韓國《虛擬資產用戶保護法》

當前,全球各地的司法管轄區正加大對數字資產的監管力度。例如,中國香港、迪拜等地正致力於吸引加密貨幣投資,歐盟最近通過了具有里程碑意義的加密貨幣市場法規(MiCA),美國在FTX交易所破產等一系列事件後也加強了執法行動。 在此背景下,作為亞太乃至全球加密重鎮的韓國,在經歷了一年多前的Terra/UST崩盤事件後,整合19項與加密貨幣相關的立法提案,於6月30日正式通過了韓國首部針對虛擬資產的獨立法案——《虛擬資產用戶保護法(가상자산 이용자 보호 등에 관한 법률안)》(以下簡稱「法案」),將在頒布一年後開始生效(預計2024年7月起實施)。 縱覽20頁、22條法案全文,顧名思義,是以投資者保護為出發點,重點圍繞保護用戶資產,打擊內幕交易、市場操縱、欺詐性交易,以及提升虛擬資產服務提供商(以下統稱為「VASPs」)運營透明度、規範性而立法。此外,法案明確數字貨幣為「虛擬資產」,首次將《資本市場法》應用於具有證券性質的虛擬資產,並明確金融服務委員會(Financial Services Commission, 以下簡稱「FSC」)是虛擬資產行業主要監管機構,擁有對虛擬資產市場、經營者的監督、制裁權限。即使在國外運營的、在韓國產生影響的行為也適用於本法。 此前,WEEX唯客交易所(WEEX.com)全文翻譯了完整法案(詳見《內幕交易最高判終身監禁:韓國首部獨立「加密法案」全文來了》),今天我們就法案乾貨重點提綱挈領地做一個歸納、梳理。 重點一:保護用戶資產 法案第6條(存款的保護)規定,VASPs應將用戶的存款從其自身財產中分離出來,按照總統令規定的方法,將其存入或託管於權威機構,如銀行。任何人不得挪用或扣押用戶託管的存款。如果VASPs的商業登記被取消、解散或合併、宣布破產,託管機構應根據用戶要求向用戶兌付已存入或託管的存款。 WEEX唯客總結:要求VASPs對客戶的存款負責,將自身資產與客戶存款分離,這也是世界公認的、最基本的資產隔離原則。就在上個月,美國證券交易委員會(SEC)對Binance提起訴訟,在多達13項指控中就包括指控Binance存在轉移客戶資產、混合客戶和公司資金的行為,即相當於違反了韓國法案這一條。 法案第7條(虛擬資產的存儲)、第9條(交易記錄的建立、保存和銷毀)規定,VASPs受用戶委託存儲虛擬資產時,應當建立並保存完善的用戶登記簿,包含用戶基本信息、用戶委託的虛擬資產種類和數量、用戶錢包地址,這些記錄要保存至少15年。並對用戶資產安全存儲、妥善保管。 WEEX唯客注:這裡提到要登記用戶的地址和姓名,並且交易記錄要至少保存15年,除了保護用戶存款,也有出於KYC、AML方面的考慮。 第8條規定,VASPs應採取必要的措施預防黑客攻擊、計算機故障等事故,如進行存款保險、在冷錢包中持有儲備金等。 從業內實踐來看,不少交易所已經做到了這一點,如Bitget、WEEX交易所均設立了用戶保護基金,用於賠付因不可抗力出現的用戶資產損失。 WEEX交易所全球化戰略第一階段的重點便是發力韓國市場。 重點二:打擊不公平交易 這是整個法案著墨最多的一塊,包括禁止內幕交易、市場操縱、欺詐性交易、「拔網線」、限制出金等VASPs作惡行為,並要求VASPs做好自律、內控,一旦發現異常情況須向FSC會主動報告。同時,每一條不正當交易行為都對應有明確的量刑、處罰規定。 具體來看,法案第10條(禁止不正當交易行為)指出,VASPs及其大股東/員工/代理、其他所有有可能接觸到未披露重大信息的人(包括監管機構人員),不得使用內幕信息(可能對用戶的投資判斷產生重大影響的信息)交易牟利,也不得告訴他人使用內幕信息牟利。任何人不得製造虛擬資產繁榮的假象,誤導用戶投資決策,如「對敲」、「刷量」、操縱價格、虛假陳述等虛假交易,也不得從事「老鼠倉」、關聯交易。 WEEX注意到,法案列出的虛擬資產「內幕信息知情人」與傳統金融領域對「內幕信息知情人」界定基本一致,即指在某個公司或組織內部,掌握了未公開信息(重要財務數據、未公開的業務決策、合併收購計劃、重大合同、產品創新等)並基於這些信息進行交易的個人或實體,可以是公司高管、董事、僱員、合作夥伴或其他與公司有密切聯繫的人。同時明令禁止長期以來為業內所詬病的「對敲」、「刷量」、「老鼠倉」、虛假宣傳等割韭菜現象。值得一提的是,前述SEC針對Binance的指控當中就包括指控後者參與洗盤交易,導致交易量虛高,造成市場繁榮假象的行為。 一旦違反上述條款會有什麼後果呢? 法案第17條、第19條針對內幕交易,通過洗盤、刷量欺詐用戶,關聯交易等不正當行為,根據非法獲利(或避免損失)金額,都作出了明確的處罰、刑罰規定,其中內幕交易獲利(或避免損失)金額超過50億韓元的,可判5年以上至終身監禁。 重點三:建立透明良好的市場秩序 名不正,則言不順。為此,法案第2條首先界定了什麼是「虛擬資產」:具有經濟價值並能以電子方式進行交易或轉讓的電子表述(包括其中的任何權利),但不包括:不能流通電子證書、遊戲裝備、預付電子支付工具和電子貨幣、電子登記的股票、電子匯票、電子提單等。 WEEX注:「虛擬資產」不包括韓國銀行根據《韓國銀行法》發行的電子貨幣形式以及與之相關的服務,即排除了央行數字貨幣(CBDC)。 同時,法案明確了虛擬資產市場的監管機構——金融服務委員會(FSC)。 FSC行業對虛擬資產業務日常監督和檢查職能,可對不正當交易行為調查和採取執法行動。 FSC可設立和運作虛擬資產委員會,就有關虛擬資產市場、業務的政策和製度提供建議。 WEEX認為,這相比美國等其他國家對加密行業「九龍治水」、多頭管理的監管現狀是一個重大進步。此外,法案第16條規定,如果FSC認為有必要,韓國央行有權向VASPs索取文件、數據,但是,所要求的數據應限制在最小的必要範圍內,應充分考慮到VASPs的業務負擔。這一條也體現了保護虛擬資產市場主體,防止監管過度、權力濫用的理念。 法案第11條(禁止任意阻止虛擬資產的存款和提款)規定,在沒有總統令規定的正當理由下,VASPs不得阻止用戶存款或提款,如確實需要暫停業務,須事先通知用戶,並立即向FSC報告。若有違反,應賠償由此造成的用戶損失,訴訟時效最長為5年。 第12條(監控異常交易)規定,VASPs應監控總統令規定的異常交易,如價格或交易量異常波動,並採取適當措施保護用戶,維護交易秩序。若發現異常,應毫不遲疑地向監管機構匯報,並配合調查。 另外值得注意的是,法案第3條(適用於外國行為)規定,本法也應適用於在國外實施的、在韓國產生影響的行為。 結語 從2020年左右開始,韓國成為全球最具活力的數字貨幣經濟體之一。根據韓國金融情報機構 (FIU) 的報告,韓國有近700萬註冊加密用戶,約佔總人口的14%。在區塊鏈數據平台Chainaanalysis編制的全球加密貨幣採用指數中,韓國一度排名第七。然而,韓國在2022年的指數跌至第23位,同年該國推出的穩定幣和加密貨幣Terra-Luna崩盤,價值400億美元的財富蒸發,導致數十萬投資者遭受巨額損失。據估計,大約有20萬韓國人投資了TerraUSD。經歷加密寒冬後,韓國月度現貨交易量已從兩年前的近2000億美元下降至今年約380億美元。 儘管如此,韓國仍然是舉足輕重的全球加密重鎮,根據CoinMarketCap數據,按交易量計算,韓國本土交易所Upbit仍然是全球交易量第三大交易平台。據媒體報導,今年早些時候XRP的飆升,背後便是韓國散戶投資者的推動。另據Coinhills的數據,韓元一直位於比特幣交易額前三位的法幣之列,貢獻了全球比特幣交易量13%以上的份額。 《虛擬資產用戶保護法》的通過,標誌著韓國對加密貨幣和虛擬資產持更開放和積極的態度,有望促進加密產業在韓國的發展與創新。正如該法案前言所述,基於區塊鏈技術的虛擬資產是一種以前不存在的新型資產,已被2030一代公認為投資目標,國內外虛擬資產市場正在顯著增長,本法旨在通過制定有關保護虛擬資產用戶的資產和規範不公平交易活動的製度,保護虛擬資產用戶的權益,建立透明、健全的虛擬資產市場交易秩序。 FSC表示,關於推進虛擬資產發行和信息披露的第二階段立法將在稍後製定,今後還將製定相關子規定等。同時,在法律實施之前,FSC將與企劃部、科學技術部、法務部、行政安全部、檢察機關、韓國銀行、金融監督院等相關機構積極協商,採取多管齊下的措施,建立透明和良好的市場規則體系。