BTC

-

WEEX唯客一週大事記:市場動態與活動亮點回顧 (1/10 – 1/17)

作為全球領先的加密貨幣交易所,WEEX唯客在本週繼續展現強大的市場表現。根據最新排名,WEEX唯客穩居CoinMarketCap全球排名第20,並躋身CoinGecko全球排名第4,展現卓越的競爭力。 本週亮點 本週市場動態 WEEX唯客的優 立即註冊WEEX唯客,享受專業、安全、高效的加密貨幣交易體驗!

-

WEEX 2024年度報告:用戶突破500 萬,每日平均交易額超50 億美元,團隊規模達500

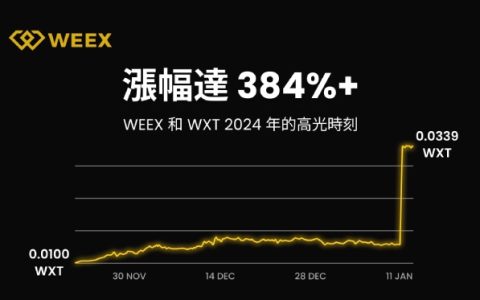

2024 年對於 WEEX 來說,是成就非凡的一年。作為全球領先的加密貨幣交易平台,WEEX 始終專注於創新、安全和使用者賦能。這堅定初心推動WEEX不斷攀登新的高峰。在新的一年,WEEX將繼續致力於為全球用戶提供最優質的交易服務,重新定義加密交易的未來。 2024 年 WEEX 里程碑 用戶成長150% WEEX全球活躍用戶從 200 萬增長至 500 萬,日交易量突破50億美元,CoinMarketCap排名躍升至前12名。如此強勁的成長,源自全球用戶的信任與認可,WEEX提供超過1,500種交易對、多語言支援、頂級流動性、先進的安全措施及用戶友好的交易工具,確保全球用戶享有卓越的交易體驗。 全球團隊規模擴展500 傳奇球星麥可歐文擔任WEEX全球品牌大使 這一年,WEEX榮幸地攜手足球傳奇巨星邁克爾·歐文,身為全球品牌大使。麥可·歐文的領導力與職業精神與WEEX追求卓越的使命高度契合,此次合作將進一步提升WEEX的國際形象,增強用戶信任,並推動平台在全球市場的持續發展。 WEEX交易對突破1500 ,平台幣WXT爆發式成長384% WEEX平台代幣WXT在24小時內飆升101.03%,價格創下0.0339美元歷史新高,累計漲幅高達384%,持有WXT年化報酬率更是達到140%。同時,WEEX平台合約及現貨交易對從400個擴展至1500 ,並以行業頂級流動性,持續為用戶提供優質的交易體驗。 1000 BTC投資者保護基金,提升全球用戶信心 自2021年起,WEEX設立1000 BTC投資人保護基金,為用戶資產提供充分的安全保障。同時,WEEX在多個國際市場加速擴展業務,提供在地化服務和多語言支持,滿足全球用戶日益多樣化的需求,並贏得廣泛信賴。 2億美金計畫:攜手KOL,共建市場領先跟單Pro 2024年,WEEX投入2億美元,與The Moon Show、Crypto Banter、Professor Crypto、Bleeding Crypto等數萬名知名意見領袖(KOL)合作,其中超1000名KOL透過合作年收入突破10萬美元。同時,借助市場領先的跟單Pro,WEEX用戶可輕鬆複製頂級交易者策略,協助用戶把握每一次獲利機會。 感恩支持與相伴,共啟2025新篇章 2024年,WEEX的每一步成功都源自於全球用戶、合作夥伴和社群的信任與支持,展望2025,WEEX將繼續推動變革: 打造創新交易工具與功能,提供卓越的使用者體驗。 持續擴大全球市場覆蓋,連結更多交易者與社區。 堅守安全與可靠性,推出更尖端的解決方案。 期待2025年,與您攜手共創加密貨幣交易的新未來! 歡迎參觀WEEX官方網站,探索更多交易機會,開啟您的交易新旅程。

-

WEEX 2024 年度報告:用戶突破 500 萬,日均交易額超過 50 億美元,團隊規模達 500+

2024 年對於 WEEX 而言,是成就非凡的一年。作為全球領先的加密貨幣交易平台,WEEX 始終專注於創新、安全與用戶賦能。這一堅定初心推動 WEEX 不斷攀登新的高峰。在新的一年,WEEX 將繼續致力於為全球用戶提供最優質的交易服務,重新定義加密交易的未來。 2024 年 WEEX 里程碑 用戶增長 150% WEEX 全球活躍用戶從 200 萬增長至 500 萬,日交易量突破 50 億美元,CoinMarketCap 排名躍升至前 12 名。如此強勁的增長,源自全球用戶的信任與認可。WEEX 提供超過 1,500 種交易對、多語言支持、頂級流動性、先進的安全措施及用戶友好的交易工具,確保全球用戶享有卓越的交易體驗。 全球團隊規模擴展至 500+ 經過一年的高速增長,WEEX 團隊規模超過 500 人,這一增長使 WEEX 能夠持續提升服務品質,推動技術與產品創新,全面滿足全球用戶日益多樣化的需求,進一步鞏固我們在加密貨幣交易領域的領導地位。 傳奇球星麥可·歐文擔任 WEEX 全球品牌大使 這一年,WEEX 很榮幸攜手足球傳奇巨星麥可爾·歐文,作為全球品牌大使。麥可爾·歐文的領導力和職業精神與 WEEX 追求卓越的使命高度契合。此次合作將進一步提升 WEEX 的國際形象,增強用戶信任,並推動平台在全球市場的持續發展。。 WEEX 交易對突破 1500+,平台幣 WXT 爆發式增長 384% WEEX 平台代幣 WXT 在 24 小時內飆升 101.03%,價格創下 0.0339 美元歷史新高,累計漲幅高達 384%,持有 WXT 的年化收益率更是達到 140%。與此同時,WEEX 平台合約及現貨交易對從 400 個擴展至 1500+,並以行業頂級流動性,持續為用戶提供優質的交易體驗。 1000 BTC 投資者保護基金,提升全球用戶信心 自 2021 年起,WEEX 設立 1000 BTC 投資者保護基金,為用戶資產提供充分的安全保障。同時,WEEX 在多個國際市場加速擴展業務,提供在地化服務和多語言支持,滿足全球用戶日益多樣化的需求,贏得廣泛信賴。 2 億美金計劃:攜手 KOL,共建市場領先跟單 Pro 2024 年,WEEX 投入 2 億美元,與 The Moon Show、Crypto Banter、Professor Crypto、Bleeding Crypto 等數萬名知名意見領袖(KOL)合作,其中超過 1,000 名 KOL 通過合作年收入突破 10 萬美元。同時,借助市場領先的跟單Pro,WEEX 用戶可輕鬆複製頂級交易者策略,助力用戶把握每一次盈利機會。 感恩支持與相伴,共啟 2025 新篇章 2024年,WEEX 的每一步成功都源於全球用戶、合作夥伴與社區的信任與支持。展望 2025,WEEX 將繼續推動變革: 期待 2025 年,與您攜手共創加密貨幣交易的新未來! 歡迎訪問 WEEX 官方網站,探索更多交易機會,開啟您的交易新旅程。

-

Marsbit:下一個BGB? WXT幣價單日翻倍原因猜測

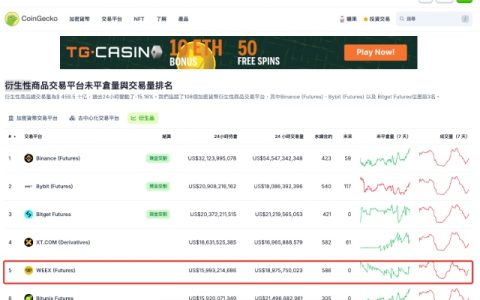

原文連結:https://news.marsbit.co/20250115111737895514.html?lang=zh-TW 上週六( 1 月11 日),就在 BTC 持續調整,許多山寨幣價格腰斬,投資者信心大幅受挫之際,當日傍晚,WEEX 唯客交易所平台幣 WEEX Token (WXT) 突然一柱擎天,15 分鐘內飆升 100%,從當日最低時的0.016 美元左右暴拉至 0.033 美元。 一時間,社區紛紛猜測,WEEX 發生了什麼事?是有什麼重磅消息要公佈嗎? 如今 4 天過去了,WXT 價格依舊維持在 0.031 美元之上,看來不是曇花一現的「割韭菜」,還真有可能憋著大招。而且,盤面成交量數據也支持這項猜測。 近期有大資金持續買進 WXT CMC 數據顯示,WXT 目前只上線了 WEEX 和 MEXC 兩家 CEX,其中 MEXC 貢獻了 80% 以上的交易量。 開啟 MEXC 交易頁面,可以看到拉盤前的 5 個交易日,WXT 有明顯放量。 1 月 6 – 10 日的成交量分別為 $1.642M、$2.684M、$3.509M、$3.273M 和 $3.009M,5 天累計成交 $14.117M,占到 WXT 拉盤前市值的 30% 以上。而 1 月 5 日 WXT 交易量僅 $0.159M,先前交易量最高的時候(2024 年 12 月 20 日)也才 $0.689M。 再看價格,1 月 6 – 10 日這 5 天 WXT 隨大市一起調整,分別上漲 0.95%、-5.52%、-1.01%、-2.08% 和 0.97%,整體上是下跌的。 價格盤整下跌,成交卻異常放量,而且是平時成交量的 10 多倍,顯示近期有大資金持續進場買進。這一點事後已經證實——第 6 天幣價單日翻倍。 問題是,大戶為何斥資上千萬美元持續買進 WXT?那就要看最近一段時間 WEEX 交易所及業界發生了什麼事。 從 WEEX 交易所本身來看,近期並無大事發生。搜索新聞和公告,簽約新的代言人 Michel Owen 早在一個月前就宣布了,WE-Launch 上線加速(賦能 WXT)、上幣加快(合約交易對數量排名全球第二)、成交量爆發(Coingecko 衍生性商品交易所前五,CMC 衍生性商品前20,現貨前30),這些都是基本面利好,但屬漸進式實現的,不可能突然驅動幣價翻倍。 但是,當把目光移到業界時,筆者貌似窺到了「天機」。 WXT 要效法 BGB 大幅銷毀? 從平台幣板塊來看,近 1 個月最耀眼的明星幣無疑是 Bitget 的平台幣 BGB,從 12 月 4 日的 1.57 美元一路拉到了 12 月 27 日最高時的 8.5 美元,不到一個月拉了4.4 倍。那麼,BGB 發生了什麼事? 12 月 27 日謎底揭曉:Bitget 將銷毀 8 億枚 BGB,佔總供應量 40%。前一天,Bitget 也宣布將其原生代幣 Bitget Token(BGB)與 Bitget Wallet Token(BWB)合併,但這一點並不適用於 WXT,因為 WEEX 交易所暫無 Web3 產品線。 那麼,WEEX 有沒有可能效法 Bitget 在近期宣布銷毀 WXT 呢?答案幾乎已經明牌了! 翻開 WXT 白皮書,第 9 頁赫然寫著:「WEEX 將定期使⽤平台利潤的⼀部分進⾏ WXT 的回購和永久銷毀,具體回購時間和數量將根據市場狀況和平台收入進⾏調整。 ⽬標是逐步減少總供應量至 10 億 WXT,以增強其稀缺性,保護持幣者的長期價值回報。」 WXT 於 2024 年 7 月正式上線,總供應量 100 億枚,「目標是逐步減少總供應量至 10 億 WXT」,意味著總共將銷毀 90%。 WEEX 承諾「將定期使⽤平台利潤的⼀部分進⾏ WXT 的回購和永久銷毀」,從去年 7 月上線至今,超過半年了,是不是該到一個「定期」的時間節點了? 再看 Coingecko 數據,WEEX 平台合約交易量從去年 9 月至今翻了一倍,合約持倉量翻了一倍不止,現貨交易量從去年 7 月至今翻了 5、6 倍,加上最近幾個月結束了現貨交易 0 手續費和熱門合約幣對 0 手續費促銷活動,平台的利潤無疑大幅增長甚至翻倍了,是不是到了該兌現回購銷毀承諾的時候了? 至於銷毀多少,就看 WEEX 的格局了。但既然是抄 Bitget 的作業,BGB 本次銷毀了 40%,估計 WXT 銷毀量也差不多,畢竟還有 90% 待銷毀,而越到後面回購成本越高。 雖然以上只是筆者個人猜測,但應該有 80% 以上的確定度。否則,無法解釋 WXT 那詭異的單日翻倍和近期的大資金斥巨資買入。現在看來,這些買盤很有可能就是 WEEX 平台的回購作業。接下來就交給時間來驗證吧,最多一個月見分曉!

-

比特幣長期持有者排名,各國政府持有多少BTC?比特幣巨鯨地址一覽

根據 CoinCarp 的數據,截止台灣時間 9 月 20 日,持有比特幣的地址接近 5,500 萬個,其中前 100 的持幣數量佔據 14.47%。 按目前比特幣數量 19,756,571 來說,前 100 個地址擁有超過 285 萬比特幣。 擁有大量比特幣的用戶(包括個人、企業、基金、政府)等被稱為「比特幣巨鯨」。SwissFortress 執行長 Amer Vohora 表示,「加密貨幣領域的普遍看法是,追蹤那些擁有大量比特幣的鯨魚非常重要,因為從他們的交易中,我們可以推斷出比特幣的價格趨勢。」 這一點從近期 Mt. Gox(門頭溝)交易所拋售比特幣導致 BTC 價格多次走跌可以看出。該交易所一度佔據了全球比特幣交易量的 70% 至 80%,在 2014 年因為一系列竊盜案而破產,在這之後,其用戶一直在等待交易所賠償。至今十年後的今天,門頭溝交易所才開始賠償活動,其持有的比特幣數量超過 137 萬枚,因此,當其開始清算後,市場開始密切關注其對比特幣的影響。 此外,比特幣巨鯨對比特幣的流動性也至關重要,這意味著人們可以輕鬆買賣比特幣,而不會導致比特幣價格大幅波動。頂級比特幣持有者透過下達大量買賣訂單、提供更多交易選項並減少價格波動來深化市場。 Solace 的執行長兼創辦人 Nikita Buzov 表示,「了解流動性的流動及其定位可以讓人們衡量情緒,預測價格走勢,並提前了解任何重大清算。」 那麼,誰擁有最多的比特幣?他們將如何影響加密貨幣產業呢?本文將列出當前比特幣持有排名,並介紹幾個重點的「比特幣巨鯨」。 👉推薦閱讀:比特幣/加密貨幣在全球資產中的市值排名 – 即時 誰擁有最多的比特幣? 目前,中本聰擁有約 110 萬枚比特幣,可以說是擁有比特幣最多的人了。截至 2024 年 9 月,中本聰的比特幣儲備價值超過 570 億美元。 中本聰是誰目前還是一個謎,但是他在 2009 年 1 月 3 日挖掘了創世區塊,其所創建的加密貨幣錢包,即所謂的 Genesis 錢包(位址 1A1zP1eP5QGefi2DMPTfTL5SLmv7DivfNa),是比特幣網路上第一個創建的錢包。因此,不少人透過觀察該地址來尋找關於中本聰的蛛絲馬跡。 比特幣持有者錢包排名 根據 Bitinfocharts 網站數據,截止 2024 年 9 月 20 日,持有比特幣數量最多的 15 個錢包地址如下: 可以看到,除中本聰之外,大多數最大的比特幣持有者都與幣安(Binance)和 Bitfinex 加密貨幣交易所有關,持有的比特幣數量從 248,598 BTC 到 51,830 BTC 不等,持幣最多的地址佔 BTC 數量的 1.26%。 雖然錢包地址是公開的並且公眾可以輕鬆訪問,但其持有者的姓名仍然是匿名的,除非所有者自己自願披露。此外,由於錢包之間的資金流動,比特幣持有者排名並非一成不變的。如果您想知道最新的排名結果,請前往 Bitinfocharts 網站進行查看。 比特幣國家持有量排名 各國政府也擁有不少的比特幣儲備,這些比特幣絕大多數並非透過購買得到,而是從犯罪者手中沒收而來。 從目前(9/20)看,國家持有的比特幣總數為 2,521,873 BTC,總價值超過 $160,536.24M。其中,以下為各國政府的比特幣持有量和排名: 比特幣國家持有量排名 來源:BitcoinTreasuries 在 2023 年初,德國曾擁有 5 萬枚比特幣,暫居排行榜的第四位,價值超過 30 億美元。然而,自 6 月中旬以來,德國政府一直在出售其持有的比特幣,這些拋售加劇了比特幣價格的波動。根據公開數據,德國政府目前擁有的比特幣數量為 0,顯示其已經完成其比特幣拋售。 持有比特幣最多的 10 家公司 根據 CoinGecko 數據,截止 2024 年 9 月 20 日,持有比特幣最多的 10 個公司為: 排名 公司 股票代碼 比特幣總量 入場價值(美元) 當前價值(美元) 佔比特幣總供應量的百分比 1 微策略(MicroStrategy Inc.) NASDAQ:MSTR 244,800 $9,445,608,000 $15,541,171,211 1.166% 2 Marathon Digital Holdings NASDAQ:MARA 17,320 $189,087,000 $1,099,563,257 0.082% 3 Galaxy Digital Holdings TSE: GLXY 15,449 – $980,841,533 0.074% 4 特斯拉(Tesla, Inc.) NASDAQ:TSLA 11,509 $336,000,000 $730,650,896 0.055% 5 Coinbase Global, Inc NASDAQ:COIN 9,183 $270,438,000 $582,984,376 0.044% 6 Hut 8 Mining Corp NASDAQ:HUT 9,102 – $577,842,077 0.043% 7 Riot Platforms, Inc NASDAQ:RIOT 8,490 – $538,989,149 0.040% 8 Block Inc. NYSE:SQ 8,038 $220,000,000 $510,293,849 0.038% 9 CleanSpark Inc. NASDAQ:CLSK 6,154 – $390,687,776 0.029% 10 Hive Digital NASDAQ:HIVE 2,287 – $145,190,599 0.011% 持有 BTC 最多的 5 家交易所排名 除了企業實體外,加密貨幣交易所(主要為中心化交易所)也擁有著大量使用者的加密資產。當您在交易所持有 BTC 時,這實際上意味著交易所代表您持有比特幣。 當前擁有最多比特幣的交易所為 Coinbase,持有約 824,187 個 BTC。其次是幣安,它擁有多個 BTC 錢包,比特幣持倉達 567,227 BTC。 以下為持有 BTC 最多的 5 家加密貨幣交易所排名: 比特幣的所有權模式多種多樣,包括機構投資者、名人,甚至採用比特幣作為法定貨幣的國家。 當前持有比特幣數量最多的人為中本聰,公司為微策略,交易所為 Coinbase,國家為美國。持有大量比特幣的比特幣巨鯨往往會影響市場並增強其流動性,是市場關注的重點。 WEEX 唯客交易所目前提供比特幣 (BTC) 現貨交易和永續合約交易對(BTC/USDT ),如果您對該代幣感興趣,可註冊 WEEX 以最低成本進行購買。

-

每日抽獎轉盤-第12期

活動時間: 2025年1月13日00:00 – 2025年2月11日23:59(UTC 8) WEEX每日抽獎轉盤第12期火熱來襲,參與即可【100%中獎】!完成每日任務及累積任務,可獲得BTC,WXT,SPX,Vision Pro等,眾多超值獎勵等您來拿! 活動規則: 活動期間,使用者完成下列任務,即可獲得對應抽獎次數,獎勵有限,先到先得! 任務一:邀請好友參與活動,好友完成“交易儲值”,您將立得2次抽獎次數! 邀請人數 被邀請人交易量 被邀請人淨儲值 抽獎次數 2 500 50 2 5 500 50 3 任務二:每日現貨交易任務,完成且達到對應交易量就即獲得1次抽獎機會,任務每日00:00更新! 序號 每日現貨任務 任務要求(USDT) 1 現貨交易量 200 2 現貨交易量 1,000 任務三:每日合約交易任務,完成且達到對應交易量就即獲得對應抽獎次數,任務每日00:00更新! 序號 每日合約任務 任務要求(USDT) 抽獎次數 1 合約交易量 10,000 1 2 合約交易量 50,000 1 3 合約交易量 100,000 1 4 合約交易量 300,000 2 5 合約交易量 500,000 2 6 合約交易量 1,000,000 3 7 合約交易量 3,000,000 3 任務四:活動期間,累計合約交易量達到對應的任務,就可獲得對應抽獎次數,交易就可獲獎,完成更多任務,獲得更多抽獎機會! 序號 累計交易任務 任務要求(USDT) 抽獎次數 1 交易量 10,000,000 3 2 交易量 30,000,000 3 3 交易量 50,000,000 3 4 交易量 100,000,000 3 5 交易量 300,000,000 5 6 交易量 500,000,000 5 任務獎勵 獎勵形式 數量 USDT 1 WXT 30 SPX 1 USDT 5 USDT 10 WXT 3,000 BTC 0.01 Vision Pro 1 免責聲明:虛擬資產的價值波動很大,可能會大幅波動。無法保證價值穩定性,價格可能會迅速上漲或下跌。因此,您有損失全部或部分投資金額的風險。投資或交易虛擬資產具有很高的風險。過去的投資績效並不能有效指導或保證未來回報。投資前,請仔細考慮您的投資經驗、財務狀況、目標和風險承受能力,並在需要時尋求獨立財務顧問的建議。任何投資決策都必須完全基於您對所涉及風險的獨立且消息靈通的評估和理解。我們提供的所有資訊僅供參考,不構成投資建議。 活動說明: 1. 點選立即報名後需要完成任務清單的任務後,才能夠獲得抽獎機會,獲得抽獎次數後,點選抽獎按鈕,有機會獲得獎品。需要在活動時間內完成抽獎,否則為自動放棄抽獎機會; 2. 做市商、機構使用者及子帳戶不能參與本次活動; 3. 使用者必須在報名期間點選本頁上的「立即報名」按鈕完成活動報名。報名後的用戶交易才會計入比賽,每日交易任務將於每日00:00(UTC 8)更新;; 4. 在合約交易任務中,0手續費交易不計入本活動任務評估範圍; 5. 獎金池將於每日00:00更新。活動開始後,獎勵1 – 8會有每日最大發放限額,先到先得。USDT的獎勵會以合約Pro體驗金的形式進行發放; 6. 若風險系統偵測到用戶在交易中存在串通行為,所有相關帳戶將會被取消資格; 7. 所有參與用戶必須嚴格遵守Weex 的服務條款。 WEEX 有權取消利用惡意行為獲取盈利的用戶的參與資格,包括開設多個帳戶以牟取追加體驗金以及其他涉及非法、欺詐或造成有害影響的行為; 8. WEEX 有權修改本次活動的條款。若有更改,恕不另行通知; 9. WEEX 保留本次活動條款與條件的最終解釋權。如有任何疑問,請聯絡客服團隊。 – WEEX唯客團隊 WXT專區:https://www.weex.com/zh-CN/wxt WEEX導航頁:support.wx9oxo.info support.wxf7hm.info WEEX幫助中心:https://weexsupport.zendesk.com/hc/zh-cn 官方中文社群:https://t.me/weex_group 【收錄平台】 CoinMarketCap| 非小號Feixiaohao| Cryptowisser.com| Coingecko| Coincarp

-

WEEX唯客一週大事記:市場動態與活動亮點回顧 (1/3 – 1/10)

在全球加密貨幣交易領域,WEEX唯客持續展現強勁的市場影響力。本週,WEEX唯客不僅在CoinMarketCap全球排名第20,同時在CoinGecko全球排名第5,穩步成為全球頂尖加密貨幣交易所之一。 本週亮點 本週市場動態 WEEX唯客的優勢 立即註冊WEEX唯客,加入我們全球快速增長的加密貨幣交易社群!

-

WEEX交易所安全反詐騙教學:如何辨識並防範加密貨幣詐欺風險

SlowMist 慢霧發布的《2024 年區塊鏈安全與反洗錢年度報告》顯示,2024 年共發生 410 起安全事件,造成損失 20.13 億美元,年減 19.02%。其中: 面對嚴峻的 Web3 安全情勢,WEEX 唯客交易所在做好自身安全防護,保障用戶託管的資產安全的同時,持續發布了一系列安全反詐騙相關的主題文章,旨在向用戶介紹加密貨幣世界的潛在風險,並闡述如何保護資產安全的最佳做法。這項做法展示了 WEEX 交易所對用戶的安全承諾,以及保護加密貨幣社群免受詐騙和詐欺侵害的決心。本文為 WEEX 交易所安全反詐騙相關主題文章內容節錄。 警惕專案方「拉地毯」騙局 「拉地毯」源自英語「pull the rug out」。在加密世界中,「拉地毯」指的是開發團隊突然從其新推出的項目中撤回所有流動支持,讓毫無戒心的投資者手中只剩下一些毫無價值的新項目代幣。「拉地毯」最常見於 DeFi 項目,許多投資者(無論是新手還是老手)都是這種騙局的受害者。 典型的「拉地毯」騙局從創建新的代幣並將其在去中心化交易所(DEX)上線開始,這種代幣將與有價值的資產(如 ETH 或 SOL)配對,並放入流動在性池中,有時還會有不切實際的回報承諾。開發團隊還可能聘請有影響力的人進一步炒作該代幣。一旦他們獲得了流動資金,就會在幾秒鐘內捲走所有有價值的資產(如 ETH),然後帶著騙來的贓物逃之夭夭。 在首次 DEX 發行(IDO)之後,也可執行其他「拉地毯」操作。例如開發者會一次高價拋售所有代幣,使代幣價格瞬間歸零。他們甚至會在合約中留下後門,除了少數人,任何人都不得出售代幣,就像你可能聽說過的臭名昭著的魷魚遊戲 SQUID 代幣騙局一樣。 根據慢霧《2024 年區塊鏈安全與反洗錢年度報告》,2024 年加密市場共出現「拉地毯」詐騙 58 起,造成投資者 1.06 億美元損失。 如何辨識「拉地毯」詐騙風險? 潛在 Rug Pull 的主要跡象包括: 為了避免成為此類騙局的受害者, WEEX 建議用戶在投資之前仔細研究項目,有條件的可對開發團隊做盡調,並選擇在受信任的中心化交易所(如 WEEX)進行交易。 警惕網路釣魚詐騙 您以前有沒有點擊過一些看起來很像你常用的加密貨幣交易所網址或錢包連結?或是下載了一個所謂的更新? 如果是,那麼,您有可能踏入了網路釣魚詐騙陷阱。 網路釣魚詐騙是網路犯罪分子為獲取您的敏感資料而採取的詐騙手段。這些攻擊者偽裝成值得信賴的實體,發送誤導性電子郵件、創建假冒網站、甚至打電話或發送短信,目的都是為了獲取您的憑據或財務信息。 這些詐欺內容通常包含一些連結,這些鏈接會引導您跳轉欺詐性網站,而這些網站的設計和正規網站幾乎一模一樣。一旦輸入您的詳細資料,您就被套牢了。有些軟體甚至會提示您下載檔案更新,偷偷將惡意軟體嵌入您的裝置。 常見的網路釣魚詐騙類型 網路釣魚詐騙是加密貨幣世界的主要威脅之一。 WEEX 交易所的反擊網路釣魚詐騙指南概述了這些詐騙的運作方式以及如何識別它們: 如何防範網路釣魚詐騙? WEEX 一再提醒用戶:牢記 WEEX 唯客交易所官網地址為 weex.com,遇到任何不明連結、或自稱客服人員的 Telegram 帳號、微訊號、QQ 號碼、email 等,都可以進入WEEX 官方驗證管道進行驗證,或進入WEEX 全球社區找工作人員確認。 下載安裝 WEEX App 請務必透過 WEEX 官網提供的下載管道進行下載,或在 App Store / Google Play 官方商店搜尋「WEEX」進行安裝。切勿下載、安裝任何來源不明的 App,或造訪任何來源不明的連結。 此外,您可以在 WEEX 帳戶安全設定介面填寫反網路釣魚程式碼,此後您收到的所有來自 WEEX 官方郵件都會包含您設定的此程式碼,未包含此程式碼的則有可能是冒充 WEEX 的釣魚詐騙郵件。 其他加密貨幣騙局 此外,WEEX 交易所的安全反詐騙系列文章還介紹了駭客攻擊、虛假 ICO / IEO、龐氏、拉高出貨等其他常見的幣圈詐騙套路。 駭客攻擊:加密貨幣交易所和錢包是駭客攻擊的主要目標。這些網路犯罪分子會採取網路釣魚、惡意軟體攻擊等各種方式,突破防護以竊取用戶資金。為防止使用者帳戶遭遇潛在的駭客攻擊風險,WEEX 建議用戶始終使用高強度密碼並啟用雙因子驗證(2FA)。 假 ICO / IEO 騙局:首次代幣發行(ICO)和首次交易所發行(IEO)是新興加密貨幣新創公司的熱門融資管道,但並不是所有的此類融資都是真實的。很多都是由騙子精心策劃的,他們會搭建虛假網站或設置社交媒體個人資料來宣傳虛假 ICO,毫無戒心的投資者將資金投入這些新創項目後,很快就會發現他們的資金消失得無影無蹤。為了避免入坑假 ICO / IEO 騙局,在投入資金之前,請務必對專案及其團隊展開全面調查。 拉高出貨騙局:拉高出貨騙局通常涉及一群內部人士策劃購買某種定價較低的代幣,這種代幣通常剛剛上線,市值較小。然後,這些內部人士利用社交媒體等行銷工具傳播有關該代幣/項目的消息進行炒作,以吸引投資者,鼓勵交易活動,拉動市場需求,從而拉高代幣價格。當代幣價格高漲時,這些內部人士迅速拋售手中的代幣,從中獲利,並將幣價瞬間砸至歸零。這時,大多數投資者都會被套牢,手上的代幣變成空氣幣。 龐氏騙局:詐騙集團往往以豐厚的加密貨幣投資回報為誘餌,引誘投資者入局。只不過,它們會將新投資者投入的資金支付給加入時間更早的投資者。最終,這座紙牌屋會轟然倒塌,讓投資者血本無歸。如果有人向您推薦一個聽起來很賺錢、很誘人的投資項目,請務必保持警惕,並相信天上不會掉餡餅,更多的是陷阱。 如何選擇值得信賴的交易平台? 了解了這麼多加密貨幣市場騙局,選擇一個安全可靠、值得信賴的交易平台就顯得格外重要。因為,入坑詐騙項目,你會損失很多錢;入坑一個黑平台,你會損失所有錢。 加密貨幣交易平台分為中心化平台(CEX)和去中心化平台(DEX),DEX 平台對用戶來說有一定技術和專業知識門檻,因此 DEX 用戶一般已經具備比較豐富的安全防詐騙經驗,以下只討論在選擇 CEX 交易平台時的一些關鍵考慮因素: 1)安全措施 2)記錄 3)客服 正規的交易所都有完備高效的客服系統,能夠及時回應並解決用戶的問題。 WEEX 官網和 App 均有 7*24 小時多語言人工線上客服。此外,用戶還可加入 WEEX 全球社區,有任何問題均可聯絡工作人員處理。 4)用戶評價與社群信任 透過關注這些關鍵舉措,您可以選擇一個確保您的投資安全性和完整性的加密貨幣交易所。 結語 在這個充滿機會與挑戰的加密貨幣世界,使用者的警覺性和自我保護意識至關重要。透過深入研究專案、選擇可信賴的平台以及保持對安全威脅的敏感,我們可以有效降低成為詐騙受害者的風險。讓我們共同努力,建立一個更安全、透明的 Web3 生態系統。

-

2025 最新|WEEX 交易所防詐指南 遠離這五種詐騙陷阱

WEEX 唯客交易所安全合規,平台自 2018 年成立以來,從來沒有傳出遭駭客攻擊或竊取用戶資產、無法出金等負面消息。目前,WEEX 已發展為全球前 10 大衍生性商品交易所之一。 但是,隨著 WEEX 用戶量、知名度、行業排名不斷上升,越來越多的詐騙團夥假冒 WEEX 交易所的名稱和 Logo 實施釣魚詐騙活動。以下結合真實案例介紹詐騙集團打著 WEEX 唯客名義進行詐騙的幾種常見套路,請廣大投資者註意避坑,避免上當受騙。 詐騙套路一:仿冒 WEEX 交易所網頁、假 App 詐騙集團經常會偽裝成 WEEX 的官網頁面或 App,並在用戶登入時竊取帳號密碼。 這些假 WEEX 網頁通常會透過社群平台私訊、E-mail 拉圾郵件、手機簡訊群發來尋找獵物,甚至在 Google 投放關鍵字廣告,用戶搜尋「WEEX」也有可能進入假 WEEX 網站。 案例:仿冒 WEEX 唯客的黑平台 Weex tr WEEX tr 是一個二元期權平台,之前名叫 Btcex pro,是 BTCEX 的仿冒平台,後來 BTCEX 停止營運後,他們又換了個新名稱「WEEX tr」,開始仿冒 WEEX 唯客。 筆者在搜尋 WEEX App 時搜到了 appweex.com 這個網站,整個網站特別簡陋,就一個主頁,放置 App 下載頻道。網站 Logo、VI 均抄襲 WEEX 唯客的。 點擊 Android 下載頁發現,它在 Google Play 商城的名稱是 Weex tr,Logo 冒用 WEEX 唯客的,僅在右上角添加了 tr 標籤。 從 App 截圖來看,該山寨平台提供二元期權交易(Binary Options),還有 BTC、ETH 挖礦(Mining),大機率又是一個殺豬盤。 所謂二元期權,其實就是「猜漲跌」的賭博遊戲,美國 SEC 和 CFTC、歐盟 ESMA、加拿大 CSA、澳洲 ASIC、日本 FSA 等多國金融監管當局都曾發出警告,提醒二元期權交易的高風險,以及潛在的欺詐和操縱風險。 經查詢,appweex.com、app-btcex.com 兩個網域註冊時間分別是 2023 年 6 月 21 日和 2023 年 4 月 20 日,註冊時間都很短。 除了appweex.com 和 app-btcex.com,曾經假冒或仍在假冒 WEEX 唯客交易所的黑平台還有btcexpro8.com、usweex.com、WeeKDeFi、week-tradepro.xyz、weakbp.com、weexaxt.cc 等 40 多個,詳情請查看 WEEX Blog 仿冒詐騙網站追蹤器專頁。 如何避免進入假 WEEX 網頁,或下載到假 WEEX App? 首先,請牢記 WEEX 唯客交易所官網地址為 weex.com,遇到任何不明連結、或自稱客服人員的 Telegram 帳號、微信號、QQ 號碼、email 等,您都可以進入 WEEX 官方驗證渠道進行驗證,或進入 WEEX 全球社區找工作人員確認。 其次,下載安裝 WEEX App 請務必透過 WEEX 官網提供的下載渠道進行下載,或在 App Store / Google Play 官方商店搜尋「WEEX」進行安裝。切勿下載、安裝任何來源不明的 App,或造訪任何來源不明的連結。 此外,您也可以透過 Coingecko、CoinMarketCap 等權威第三方評級網站搜尋 WEEX 交易所,進入詳情頁後透過他們提供的 WEEX 官網地址進行造訪。 詐騙套路二:假 WEEX 跟單騙局 一鍵跟單是 WEEX 交易所的特色功能,可以讓合約新手零門檻輕鬆跟隨專業交易員操作,少繳學費,且省時省力。但是,由於 WEEX 跟單交易相當知名,因此會有詐騙團夥打著「WEEX 跟單交易」的名義進行詐騙,他們會炫耀高收益截圖,且宣稱「高收益」「保本」,騙取用戶信任後,再將用戶引導至假 WEEX 網站或假 App。 跟單交易確實可以提高交易勝率,但世界上沒有任何一種投資是穩賺不賠的。 WEEX 只是一個虛擬貨幣交易平台,能做的只是確保您存入的資金安全,為您提供便利、低成本的交易服務,但無法保證您一定能贏利。任何投資都有風險,所有承諾收益或承諾保本的投資顯然都是騙局。 如何避免假 WEEX 跟單騙局? 首先,請確保對方向您展示的收益截圖是真實的。 WEEX 跟單系統的所有資料公開透明、可追溯,您可以進入跟單頁面自行核查。 其次,確保對方向你推介的交易網站/ App 是正版的 WEEX 官網或 App,不要被對方引導至假 WEEX 網站或黑平台。 第三,是否跟單、下單時間、交易量都由您自己決定,不要輕信任何人的忽悠衝動下單。 您在實際開始跟單交易前,最好先詳細了解想要跟隨的交易員帳號的交易時長、筆數、最大回撤等業績數據,確保他有一套合理的交易邏輯。 您在跟單之前其實不需要與帶單交易員溝通,更不需要支付給對方任何費用。只有在所有跟單訂單都平倉後,且贏利的情況下,系統會自動扣除一定比例的利潤作為給帶單交易員的分潤。 詐騙套路三:網路交友騙局 不論在任何投資社群,或是交友軟體(如:Telegram、Tinder、Line、探探、陌陌、微信),時常都能遇見假俊男美女詐騙,對方會建立假網美身份,對你噓寒問暖,建立信任後,就會推薦你去某某平台投資,號稱能「賺大錢」,實為「殺豬盤」騙局。 案例:網友入「殺豬盤」被騙 11 萬美元 有網友向 WEEX 舉報,她在 Facebook 上被一位叫 Lei Zhang 的網友搭訕,彼此聊得不錯。某天對方突然聊起投資話題,聲稱可以帶她跟上行情賺錢。於是,他透過 Lei Zhang 提供的連結在 WeeKDeFi 平台註冊帳戶併入金。第一次跟單交易就成功獲利,申請小額出金的過程也相當順利,因此漸漸放鬆了警戒。 之後對方不斷鼓勵受害者加大投資金額,並表示最近有一波大行情,可以讓本金翻好幾倍,甚至慫恿她解掉手上的其他資產,全部投入 WeeKDeFi。受害者認為機不可失,總共湊了 4 萬多美元,結果真如對方所說,幾次操作就賺了超過 24 萬美元。 然而,當她決定把錢全部提出來時,平台客服卻告知必須繳總獲利的 20% 作為稅金,即 48953 美元。她向 Lei Zhang 反映此事,對方宣稱這很正常,只要付完錢就能出金。但當她想辦法湊齊款項後,不料平台客服又表示因為是國際交易,所以需要再付轉帳手續費 2 萬美元。 接著,客服又稱帳戶有異常,必須再繳 67032 美元。 受害者向 Lei Zhang 說明自己碰到的狀況,對方卻表示自己用了 3 年多都沒有問題,隨後又說可以幫忙分擔一些費用,要她想辦法再湊錢入金。受害者坦言真的沒錢了,結果竟然被對方直接封鎖。 如何避免假冒 WEEX 的網路交友詐騙? 首先,不要相信任何有關投資加密貨幣的私信,要知道天上不會掉餡餅,沒有那麼多熱心人會給你推銷賺錢門路,何況對方還是年輕多金的「俊男靚女」。 假如你本來就有投資加密貨幣的計劃,那麼先學習累積相關知識,然後從下載 App 到入金、交易,建議都親自操作,絕對不要相信網路上認識的「好友」。 詐騙套路四:仿冒 WEEX 社群詐騙 除了大量仿冒 WEEX 唯客交易所的詐騙平台,還有不少仿冒 WEEX 唯客官方社群的假冒 Telegram 頻道。 上述 WEEX TR 想必是前述仿冒 WEEX 的黑平台 Weex TR 的電報群。 如何防範假冒 WEEX 社群詐騙? 進入WEEX 官網,點擊底部的「加入唯客社群」您可以看到 WEEX 所有語言的 Telegram、Discord 社群及X、Facebook 等社群帳號的連結。 除此之外,其他非 WEEX 官方公佈的社群連結都有可能是詐騙集團創建的假冒社群。您也可以透過 WEEX 官方驗證管道進行驗證,或詢問 WEEX 線上客服進行核實。 詐騙套路五:購買 WEEX KYC 帳號 如果有網友想要購買您通過 KYC 認證的 WEEX 交易所帳號,請務必拒絕,不管對方出多少錢。因為對方的目的通常是想要拿你的帳號去洗錢。這種購買你在 WEEX 實名帳號的行為,其實就跟購買你銀行卡、身分證資訊是一個道理,一旦東窗事發,你會直接被當作詐團同夥,不但有可能坐牢,而且需要賠償詐騙害人全額損失! 如何避免 WEEX KYC 人頭戶詐騙? 切勿因貪小便宜吃大虧,千萬不要將你的實名帳號借給他人使用,也不要隨意出借身分證件,平時一定要保護好自己的個人資料。

-

WEEX交易所詐騙嗎?在WEEX交易虛擬貨幣完整指南與空投活動

新手想要交易加密貨幣、虛擬貨幣合約應該怎麼做?有什麼更優惠的活動嗎?如何掛單做空虛擬貨幣呢? 想要開始虛擬貨幣交易,你必須先選擇一個好的交易所。本篇文章將為您介紹 WEEX 唯客交易所。 WEEX 交易所是當前全網上線合約幣對數量 TOP 3 的交易平台,獲得多國監管保障,十分安全可靠。在 WEEX,你不僅可以進行多種主流幣、熱門幣的現貨交易、合約交易和跟單交易,還能參與 WE-Launch 免費獲得新項目代幣空投。此外,您還能在 WEEX 平台進行真實行情的模擬交易,對新手十分友好。 以下為如何在 WEEX 交易所交易的完整教程,其中包括 WEEX 交易所介紹、WEEX 交易所安全嗎、為何選擇 WEEX、WEEX 交易所特色功能、WEEX 合約交易教學等。 WEEX 交易所介紹 WEEX 唯客交易所 WEEX 交易平台 WEEX 網頁版、WEEX App 成立時間 2018 資安問題 無 保護基金 1,000 BTC OTC 支持 交易類型 現貨交易、合約交易(U 本位/幣本位永續合約)、跟單交易、OTC買賣幣 交易幣種 700+ 現貨幣對、700+ 合約幣對(每天都在持續上新中) 槓桿倍率 1-200 交易手續費 現貨:0.1%; 合約:持有 WXT 最低可達 Maker 0.01%,Taker 0.04% 中文本地客服 支持 ⾃ 2018 年成立以來,WEEX ⼀直專注於⽤⼾滿意度,提供安全訪問各種加密貨幣產品的「瑞士軍⼑」。這種「⽤⼾至上」的理念,為 WEEX 赢得了來⾃ 30 多個國家交易者的信賴。 WEEX 交易平台提供現貨交易、合約交易、跟單交易以及通過 WE-Launch 快速上幣等綜合業務。WEEX 的⽇交易量超過 400 億美元,在 CoinGecko、CMC 合約交所排名 Top 10,現貨交易所排名 Top 20,並通過經審計的儲備證明保持了良好的信任評分。 WEEX 唯客團隊分佈遍及新加坡、台灣、杜拜等世界各地,工程師均來自 Huobi、Bybit 等海內外知名企業,具有多年區塊鏈開發經驗。平台所有資料皆於海外資料庫嚴格保存,伺服器多部署備份,並採用符合軍事、銀行級安全需求的亞馬遜 AWS 及高速高穩定性的香港 CDN,為全球用戶提供最專業、最安全、最具隱私性的交易服務。 WEEX 唯客平台流動性達行業一流水平,是全球交易深度最好的合約交易所之一,位居 CMC 全球交易所按流動性排名前五,訂單厚度、價差領先同行,微秒級撮合,零滑點、零插針,最大程度降低交易成本及流動性風險,讓用戶面對極端行情也能安心交易,感受絲滑體驗。 在 WEEX 唯客,用戶不僅能享受業界最具競爭力的交易手續費,還可零門檻一鍵跟單,輕鬆跟隨專業交易員操作,在瞬息萬變的市場捕捉交易先機,且省時省心,全程無憂。平台嚴格甄選數千名優秀交易員供用戶挑選,帶單交易員只有在全部平倉且用戶跟單盈利的情況下才能獲得返傭,從機制上杜絕灰色空間,保護普通用戶。 憑藉著安全透明、專業合規的交易服務體驗,以及交易深度、一鍵跟單等特色優勢,WEEX 赢得來⾃ 30 多個國家和地區 500 多萬⽤⼾的信任,包括與超過 10,000 名明星交易員和 2,000 多名全球影響者的合作夥伴關系。 WEEX 交易所是詐騙嗎? WEEX 交易所從創建以來一直堅持安全、透明、合規營運,從沒有發生重大安全疑慮事件。作為主打安全易用的交易所,WEEX 唯客始終把用戶資金安全放在首位,對於因平台原因造成的用戶損失 從不推諉扯皮,而是面對問題勇於擔責,第一時間賠付,用實際行動兌現唯「客」至上的堅定承諾。接下來,我們將透過三點對 WEEX 安全性進行分析: 1、用戶保障基金 為保障用戶資金安全,WEEX 唯客設立了 1,000 BTC 投資者保護基金,以在非用戶自身原因的情況下有效補償用戶資金出現的意外損失,並公示資金池熱錢包地址,讓用戶交易安心無憂。 2、堅持合規營運 知名投教平台 Marketplace Fairness 在評測報告中指出,WEEX 交易所憑藉其嚴格符合監管機構規定的特點,被讚譽為一個安全可靠的交易所。不僅如此,WEEX 還是少數幾家獲得多家機構批准的加密貨幣交易所之一,這意味著投資者在 WEEX 平台上進行交易時,無需擔心因監管問題導致交易所停止營運的風險。 3、WEEX 交易所是詐騙嗎? WEEX 交易所是合法且受到監管的加密貨幣交易所,但網路上時不時出現「WEEX 交易所詐騙」「WEEX 是騙局」的聲音。實際上,99% 的「WEEX 詐騙」消息都是一大批冒用 WEEX 唯客名義的殺豬盤黑平台導致的。這些詐騙集團透過盜用 WEEX 的名稱和 Logo 引誘疏於甄別的網友上當受騙,不但騙取了大量網友的錢財,也損害了正規運營的 WEEX 唯客的品牌聲譽。 为此,WEEX 已多次发布防诈风险提示,并创建了仿冒诈骗网站專頁,收录 40 多个仿冒 WEEX 交易所的钓鱼诈骗网站,但仍有新的仿冒平台不断冒出,仍有源源不断的网友被骗。 再次提醒,WEEX 官網是 weex.com,中文社群是 t.me/weex_group,英文社群是 t.me/Weex_Global。除此之外,其他網址均與 WEEX 唯客交易所無關,任何打著 WEEX 名義從事的活動均屬於假詐騙、釣魚套路,請廣大網友提高警覺。 安裝 WEEX App 請務必透過蘋果、安卓官方商城或 WEEX 官方網站提供的官方下載渠道下載。如您遇到不確定的網址或客服帳號,可透過 WEEX 官網驗證渠道進行驗證。 WEEX 交易所的優勢 WEEX 是全網上線交易幣對最多的交易所之一,並支持 OTC 交易、跟單交易和模擬交易,出入金也非常方便,對用戶非常友好。目前,WEEX 註冊用戶已經超過 500 萬。為什麼要選擇 WEEX 交易加密貨幣?原因有以下幾點: 1、安全性高 無論你的投資水準有多高、手續費有多低、投資標選擇有多準確,一旦你的錢放錯了地方,最終都是血本無歸。所以,在決定入金交易之前,篩選交易所是非常重要的功課。從上面的介紹可以看出, WEEX 可以說是完全符合高安全性的標準的。 2、全球頂級實力 WEEX 唯客由全球頂級區塊鏈投資機構斥資 1 億美元打造,2023 年獲得亞洲最大的數位行銷集團、韓國上市公司 FSN (214270.KQ) 戰略投資。目前,WEEX 交易所在全球衍⽣品交易所排名第五(Coingecko),全球衍⽣品交易所永續合約幣對數量第三(CMC)。 WEEX 也是 App Store 上架國家最多的數位貨幣交易所之一,目前已上線全球 130+ 國家和地區 App Store。這表示 WEEX 交易所無論是用戶規模,還是用戶口碑、App 評分,在全球最廣泛的地區都是比較可靠、可信的。 3、一流交易深度 投資者在選擇交易所時,除了要看平台實力和資金安全性,最重要的考察點就是交易深度,深度好的平台能夠在承接大額交易時讓幣價保持相對平穩,不至於出現太劇烈的波動;反之,深度差的平台很容易被大批單邊方向的訂單擊穿,上下插針,這種情況下就容易爆倉。 如果交易深度差,就會產生較大的滑點,想抄底或高位做空的用戶往往買/賣不到理想的價位,要么踏空白白錯失賺錢機會(限價委託未能成交),要么實際成交價與想要的價位相差千里(市價委託成交),本來可以贏利的策略反而變成虧損。 因此,對一家交易所來說,除了綜合實力和安全性等硬體條件,交易深度就是最核心的競爭力。 WEEX 唯客正是以交易深度見長,目前已躋身全球交易所流動性第一陣營,在全球交易所平均流通性排名第五(CMC),訂單厚度、價差優於大多數合約交易平台,直追幣安、歐易等頭部平台,微秒撮合,零滑點、零插針,最大程度降低交易成本及流動性風險,讓用戶面對極端行情也能安心交易,感受絲滑體驗。 為了實戰檢驗深度優勢,WEEX 在⾏業⾸推「滑點包賠」活動,彰顯深度⾃信,確保絲滑交。 4、1-200x 槓桿選擇 WEEX 提供 1-200 倍槓桿選擇,除了能放大獲利外,也能有效運用小資金 (槓桿大,所需保證金就小),其他家的槓桿普遍是提供到 125 倍,且有些若要開啟高槓桿需要一定的資格。 5、7×24 小時人工客服 客服體驗是 WEEX 的另一個強項,WEEX 提供全天候、多語言人工客服,大幅提升服務體驗和用戶信任。此外,用戶還可以加入 WEEX 全球社群,有任何問題都可以聯絡社群管理員獲得幫助。 6、極致專業交易體驗 靈活交易:共享保證⾦,⾼效靈活的倉位管理和資金運用。 分散風險:盈利倉位和虧損倉位對沖,降低意外爆倉風險。 安全⾼效:智能+⼈⼯雙層風控,毫秒級撮合引擎,TPS 高達 10,000,確保絲滑成交。 幣對豐富:主流+熱⾨山寨幣對,滿⾜⽤⼾多樣化交易需求。 7、一鍵跟單,輕鬆複製高手盈利策略 WEEX 嚴格篩選數千名頂級交易員,數據公開透明可追溯。⽤⼾零⾨檻⼀鍵跟單,復製⾼⼿交易策略,提⾼交易勝率。 8、手續費低 相對傳統金融市場,加密貨幣貨幣交易的手續費整體是很便宜的。但如果你的交易頻率很高,經常當沖或進行短線交易,日積月累下來,手續費成本也是相當可觀的。 WEEX 提供全網最低手續費率,持有 WXT 合約交易手續費最低還可再打五折。此外,WEEX 0 插針、0 滑點、0 強平手續費、熱門幣對 0 手續費,最大程度降低用戶交易成本。 WEEX 交易所特色功能 WEEX 主推加密貨幣合約交易,讓用戶可以以最低的成本加入到投資中來,並透過槓桿等工具放大自己的收益。(新手在未了解清楚加密貨幣合約等相關知識前,建議不要以高槓桿進行交易。) 我們知道,當加密市場進入熊市週期時,現貨交易很難盈利,往往是一買就被套,然後在跌跌不休的日子裡要麼割肉止損,要麼遙遙無期地等待解套。但合約交易就不一樣了,合約既可以做多,也可以做空,無論漲跌都有賺錢機會,而且可以加槓桿,放大資金使用效率,如果操作得當收益十分可觀。 然而,波段天天有,時時有,卻不是誰都能把握的。為此,WEEX 推出了一鍵跟單功能,可讓用戶零門檻輕鬆跟隨專業交易員操作,不但降低了合約參與門檻,還能提高交易勝算,讓新手們少繳學費。一鍵跟單系統自動同步專業交易員的開平倉動作,不需要用戶盯盤,省時省心。 舉個例子: 小王和小李都在WEEX平台做合約。小王每天瀏覽行業新聞、刷 Twitter,加了很多投資交流群,不眠不休地鑽研各種技術指標、分析策略。小李每天刷抖音、看直播、夜店 happy,「鑽研」如何快速刷副本、解任務。 但一個月下來,兩人的投資收益都很高。「金融民工」小王賺錢在情理之中,「天道酬勤」嘛。但「不務正業」的小李為什麼能享受生活與投資賺錢兩不誤?秘訣就在於他使用了 WEEX 的一鍵跟單功能,自動跟單小王的交易,坐享他的分析研究成果。這就是一鍵跟單的魅力。 除了一鍵跟單,WEEX 還提供多種特色交易功能: 共享/逐倉模式,靈活資⾦管理 ⼀鍵跟單、閃電交易、⼀鍵反⼿、階梯強平 多種下單模式:GTC /只做 Maker / IOC / FOK 集成 TradingView,暢享專業市場跟蹤體驗 WEEX 合約幣對介紹 當前 WEEX 已經上架了 700+ 種加密貨幣合約交易對,是全網上線合約幣對最多的交易所之一,很多熱門幣種 WEEX 都是全網首發上線合約交易,讓用戶槍戰交易先機,抓住獲利機會。 主流幣種:例如 BTC、ETH、BNB、XRP、BCH、BSV、LTC、TRX …等 SOL 生態:例如 SOL、PYTH、JTO、JUP、WIF、RAY、BOME…等 AI 板塊:例如 WLD、ARKM、AI、FET、NMR、PHB、TAO、IOTX…等 BRC 20:例如 ORDI、SATS、RATS…等 MEME 幣:例如 DOGE、PEPE、FLOKI、SHIB、BONK、TURBO…等 Web3 概念:例如 FIL、LINK、DOT 、API3、TURB、ICP、INJ、BAND、MASK⋯等 DeFi / RWA:例如 UNI、COMP、MKR、GMX、SUSHI、CRV、AAVE⋯等 元宇宙:AXS、APE、SAND、MANA、GALA、YGG、CHZ、FLOW⋯等等 如果您還不熟悉這些加密貨幣,可以透過 WEEX Blog 幣種介紹、全球加密貨幣市值排名或 WEEX 官網加密貨幣價格頁面,找到相應的幣種介紹進行了解。 WEEX,安全易用的加密貨幣交易平台 WEEX 虛擬貨幣合約交易所對於剛剛入門的新手來說十分友好,它可以幫助你快速入門加密貨幣。 1、WEEX 模擬交易 加密貨幣對於剛入門的人來說都是新的領域,難免會不熟悉而且交易起來有非常多新的專有名詞,所以推薦可以先找有模擬交易的平台,熟習如何教易,當熟悉過後沒問題後,再轉回真的資金交易會是比較推薦的方式。 像是 WEEX 交易所就有提供虛擬貨幣模擬交易,註冊後可以領取 100,000 USDT模擬體驗金進行自由交易,很適合完全沒有交易經驗的用戶,可以免費學習如何購買、交易和槓桿交易虛擬貨幣。這 10 萬 USDT 本身沒有使用期限,不會被系統收回,想要練習到何時都可以! 進入 WEEX 交易頁面後可以點選「合約交易」-「合約模擬盤」進行模擬交易。 2、投資者保護基金 目前 WEEX 交易所致力於合約交易,但在極端行情下,系統上的交易量也許會很大。當發生系統問題,導致合約的單子無法強制平倉時,用戶的保證金都賠完了,可能還要多賠一點錢給交易所。這樣對用戶來說就很不公平。 WEEX 交易所始終將用戶資金安全放在首位,不會讓這種系統性的虧損轉嫁到用戶身上,他們有自備 1,000 BTC 的投資者保護資金來應對這種情況。倘若真的發生了,交易所就會動用裡面的錢來應對。 3、WEEX 合約計算器 WEEX 合約交易頁面上帶有合約計算器,如果你不清楚合約費用,可透過計算器得出大致結果。其操作也十分簡單,只需要輸入交易數值即可。 計算機總共分為 3 類: 盈虧計算機:以開倉價格、倍率、成交數量,計算出合約盈虧 強平價格計算機:以帳戶餘額、開倉價格、倍率、成交數量,計算出該幣種的平倉價格 目標價格計算機:以收益比率、開倉價格、倍率,計算出該幣種的目標價格 此外,WEEX 擁有不同平台的客戶端,讓每個交易者都能方便穩定的使用對應客戶端。無論你走在哪裡,實時掌控自己的加密貨幣資產。 WEEX 合約交易須知 1、資金費率 資金費率是永續合約(Perpetual Contract)特有的概念。一般的期貨交割合約有到期交割日,所以越臨近交割日,市場上的期貨價格會自然向現貨價格靠攏,最終二者保持一致。但永續合約是一種特殊的期貨合約,它沒有到期交割日,因此為了約束永續合約的價格,讓其盡可能向現貨市場價格靠攏,交易所引入了資金費率。 資金費率可以用來錨定現貨價格,當某一時刻永續合約價格與現貨價格偏離合理價差時,資金費率會把這個偏離價差強行拉回至合理的水平線上。一般來說,行情偏離越大,則資金費率越高,校正效果就越好,因此永續合約價格就被「馴化」得貼近於現貨價格。 資金費率 x 倉位價值 = 資金費用 資金費率的正負決定了哪一方需要支付資金費用,當資金費率為正時,多方向空方支付資金費用;如果資金費率為負,則空方向多方支付。換句話說,當合約過度溢價時,資金費率為正,買方需要支付費用給賣方,反之亦然。 交易者只有在資金費用結算時間節點持有倉位,才需要支付或收取資金費用。如果在資金費用結算時間節點前平倉,將不會支付或收取任何資金費用。 交易者所支付的資金費用將從可用保證金中扣除。如果沒有足夠的可用保證金時,資金費用將從倉位保證金中扣除,這時候強平價格將會因資金費用的扣除而越來越接近合理價格,從而提高強平風險。 目前大多數交易所設定資金費用每 8 小時結算一次,即每天結算 3 次。WEEX 唯客交易所每日 7:00、15:00、23:00(UTC+8)各結算一次資金費率。 資金費用並不是交易所收取的費用,而是在多空持倉雙方之間進行支付。交易所旨在通過這一機制縮小合約市場和現貨市場的價差,從而讓價格回歸到正常水平,也可以限制惡意操縱合約價格的行為,避免行情暴漲暴跌。 資金費用如何計算? U 本位下,倉位價值 = 持倉數量(幣)x 合理標記價格 舉例:交易者 A 持有 10 個 BTC 的 BTC-USDT 合約的多倉倉位,此時 BTC-USDT 合約的合理價格為 10,000 USDT,當前資金費率為 0.01%。 倉位價值 = 10 x 10,000 = 100,000 USDT 資金費用 = 100,000 x 0.01% = 10 USDT 由於資金費率為正,因此交易者 A 需支付 10 USDT 的資金費用,而持有相同數量合約的空方將獲得 10 USDT的資金費用。 由上公式可以看到,資金費用與採用的槓桿倍數無關。 了解了資金費率的機制原理,就可以運用它進行對沖套利。相比 BTC、ETH 等主流幣,山寨幣波動更大,因此更適合用於資金費率套利。 2、WEEX 合約訂單 WEEX 合約訂單分為市價單、限價單及停損單。以下將為您簡單介紹合約訂單中的內容: 註冊 WEEX 領取 7,390 USDT 新手禮包 WEEX 正在開展 7,390 USDT 迎新禮包活動: 結語 在加密貨幣交易的世界裡,選擇一個安全且功能豐富的交易所至關重要。 WEEX 交易所憑藉其卓越的安全性、豐富的交易對和用戶友好的操作介面,成為新手用戶的理想選擇。無論是透過模擬交易來熟悉市場,還是利用一鍵跟單功能輕鬆複製專業交易員的策略,WEEX 都為每位用戶提供了多樣化的交易體驗。 此外,WEEX 的新手優惠活動更是為剛入門的投資者提供了豐厚的獎勵,讓您在探索加密貨幣的同時,享受更多的交易福利。透過註冊並參與活動,您不僅可以獲得實質的資金支持,還能在實踐中不斷提升自己的交易技巧。 總而言之,無論您是加密貨幣交易的新手還是有經驗的投資者,WEEX 都能為您提供安全、高效且便捷的交易平台,助您在虛擬貨幣的世界中穩步前進。歡迎您加入 WEEX,開啟您的加密貨幣交易之旅!

-

WEEX唯客一週大事記:市場動態與活動亮點回顧 (12/27 – 1/3)

歡迎來到WEEX唯客一周大事紀!作為一家全球領先的加密貨幣交易所,我們持續為用戶提供卓越的交易體驗,以下是本周的亮點內容: 排名成績亮眼 即將上線現貨幣對 這些新幣對的加入將進一步豐富我們的平台選擇! 熱門活動 本周漲幅TOP 5 本周跌幅TOP 5 WEEX唯客的優勢 立即加入WEEX唯客,抓住每一個交易機會!官方網站:WEEX唯客

-

PEPE幣是什麼?佩佩蛙迷因幣$PEPE價格走勢分析及未來展望

進入 2023 年後,比特幣大漲並帶動著幣圈板塊輪動,而迷因幣系列又再度引起市場關注。然而,以狗狗幣為主題的迷因魔力現在似乎不敵佩佩蛙的吸引力。數據顯示,以佩佩蛙(Pepe)為主題的迷因幣 PEPE 在推出後三天漲幅超 22,000%,成為目前最受關注的迷因幣。 那麼,PEPE 幣究竟是什麼?會成為下一個狗狗幣嗎?PEPE 是個好的投資嗎?未來前景如何? PEPE 幣最新新聞和動態 受加密貨幣市場情緒高漲、Coinbase 上市 Pepe 幣永續合約等利好消息的影響,PEPE 幣價在今年 3 月開始再度飆漲。 截止台灣時間 5 月 14 日,PEPE 幣價持續拉升,一度觸及 0.0000111 USDT,創下歷史新高。 以下為 PEPE 當前市場匯率: 名字 Pepe 符號 PEPE 排名 28(↑) 價格 0.00001008 價格變動(24小時) +15.62% 價格變動(7 天) +18.32% 市值 US$4,239,986,056 歷史最高 US$0.0000111 歷史最低點 US$0.00000002764 流通供給量 420,689,899,999,995 PEPE 總供應量 420,689,899,999,995 PEPE (數據來源:Coinmarketcap 更新至 5/14) 1/3 某波段巨鯨16小時前從幣安提取1907億枚PEPE,近400萬美元 1/2 出售PEPE轉買KEKIUS的巨鯨「rektdolphin.eth」已浮虧88萬美元 2024/12/28 過去半年波段交易PEPE獲利492萬美元的聰明錢凌晨再次加倉279萬美元的PEPE 佩佩蛙迷因是什麼? 即使在過度飽和的迷因幣市場中,仍然出現了席捲整個行業的新英雄。以著名的青蛙迷因命名的佩佩幣(PEPE)就是此類傑出項目之一。其開發團隊透過其官方推特帳號將 Pepecoin 描述為「現存最像 meme 的 meme 幣」。 佩佩幣(PEPE)受到著名表情包「佩佩青蛙」啟發而推出,那麼,佩佩蛙迷因是什麼呢? 網路世代當道,迷因(meme)成為人們表達立場或製造娛樂效果的方式之一,其中「青蛙」經常被當作主角,其中佩佩蛙(Pepe the Frog)廣為人知。 1、佩佩蛙的發展歷史 佩佩蛙是美國漫畫家麥特・弗里(Matt Furie)於 2005 年創作的動畫片《男孩俱樂部(Boy’s Club》中出現的青蛙角色,該人物因懶散的個性令人印象深刻。 2008 年,在美國圖像論壇 4chan 中,佩佩蛙被用在各種合成圖像中,,並且經常被用作表情符號。這些圖像多半是炯炯有神的外凸眼睛,配上人類身體,比較經典的有「悲傷蛙(Sad Frog)」、「感覺很好蛙(Feels Good Man)」等等。 由於其鮮明有趣的形象,佩佩蛙迅速爆火。然而,經網友傳播,該迷因幣從一種表情包變為了網民政治論戰時的工具,並在這之後慢慢演變成川普的「非官方」吉祥物;同時被美國右翼組織看中,套上反猶太元素,用來傳遞白人至上主義。 也因為佩佩蛙所代表的含義逐漸擴大,人們開始對這一形象感到不滿。2016年,全球反誹謗聯盟(ADL)甚至將之列為仇恨符號,和納粹標誌並列。其原創者麥特・弗里也因此在 2017 年 5 月將佩佩蛙「賜死」。 不過,讓人意料不到的是,在過了兩年後,該迷因再次復甦。 2019 年,香港反送中運動爆發,佩佩蛙被用作反對獨裁和自由的標誌,此次事件後,佩佩蛙開始在香港和台灣火了起來。 總的來說,佩佩蛙迷因受到了很多人的關注,雖然一度被忽視,但如今卻成為了一個經典符號。 2、在加密世界中復活的佩佩蛙 隨着 NFT 的興起,「佩佩蛙」便迎來了首次在區塊鏈的「轉生」。 作者 Matt Furie 便在 2021 年 4 月,把讓「佩佩蛙」變得知名的「feels good man」漫畫鑄成 NFT,當時被時值近 10 萬美元的以太幣拍得。後來又與 PegzDAO 合作,在同年 10 月推出「佩佩蛙」畫風系列 NFT – Pegz。 佩佩蛙 PEPE 幣是什麼? PEPE 幣是一種基於以太坊的通貨緊縮迷因幣,其靈感來自 Pepe the Frog (佩佩蛙)網路迷因。這種數位資產是為了向 2000 年代初 Matt Furie 的流行迷因角色致敬而創建的,試圖利用狗狗幣(DOGE)和柴犬幣(SHIB)等著名加密市場成功故事引發的迷因幣狂熱。 PEPE 代幣於 4 月 14 日發行,據官網介紹,「PEPE 是一種沒有內在價值或財務回報預期的 Memecoin。沒有正式的團隊或路線圖,可以說完全沒用,僅供娛樂。」 有別於其他迷因幣的龐氏經濟學,PEPE 代幣沒有預售也沒有高額的交易稅,且官方甚至銷毀 LP 代幣並放棄合約權限,承諾絕不 Rugpull。 PEPE 幣的路線圖整齊地分為三個階段,重點是透過CoinMarketCap 上市和Twitter 上的趨勢獲得知名度,在中心化加密貨幣交易所上市,並在計劃「迷因收購」的同時瞄準頂級交易所上市。 Pepe 幣還利用了一個有趣的再分配系統,旨在激勵潛在投資者更長時間地持有其代幣。該策略旨在增強代幣的穩定性並增加其長期成功的機會。 作為 ERC-20 代幣,PEPE 享有以太坊網路的所有優勢,例如權益證明 (PoS) 共識機制提供的強大安全性。 Pepecoin (PEPE) 代幣經濟學 Pepe 幣的一個顯著特徵是其總供應量:PEPE 代幣總供應量為 420 (大麻文化中的俚語)兆顆,其中 93.1% 的代幣注入 Uniswap 流動性池,只有 6.9% 代幣保存在一個多簽錢包中,僅用作未來中心化交易所上市(現已在 Hotbit、MEXC 交易所上架)、跨鏈橋與流動資金池的資金,該錢包可以透過搜尋 ENS 域名「pepecexwallet.eth」找到。 PEPE 有何獨特之處? PEPE 幣透過向 Pepe the Frog 致敬,這個具有有趣且有爭議背景故事的 meme 角色,使其在總多的迷因幣中脫穎而出。 加密貨幣投資者對這一角色的奉獻為 PEPE 增添了獨特的魅力,使其有別於基於 meme 的加密貨幣市場的競爭對手。儘管它也具有有趣的功能,但這可能是該數位資產獲得如此多支持和知名度的最重要因素。 儘管如此,PEPE 幣仍試圖透過其獨特的功能集對加密貨幣市場產生重大影響。它在免稅政策下運營,透過對利益相關者的再分配獎勵制度來激勵長期投資決策,並使用代幣燃燒機制來調節 PEPE 代幣的流通供應。 PEPE 燃燒機制是該項目的獨特之處,它在面對巨大的最大供應量時努力保持硬幣的稀缺性。加密貨幣總代幣的一部分會定期從流通供應中永久刪除。據該項目官網稱,該代幣總供應量的93.1%被發送至流動性池,其中LP代幣(流動性提供者)被燒毀。其餘的則保存在多重簽名錢包中。剩餘的 6.9% PEPE 代幣將用於未來的上市、橋樑和流動性池。 PEPE 幣虛擬貨幣上市後表現 PEPE 幣在 2023 年 4 月下旬至 5 月期間的迅速上漲,使其總市值飆升至驚人的 16 億美元,引發了名副其實的「迷因幣季節」。PEPE 的迅速崛起使早期投資者成為了百萬富翁,並贏得了強大的忠實支持者社群。 1、PEPE 漲幅超 22,000% PEPE 的出現完全震驚了加密貨幣世界,該迷因幣在創始後兌美元價格後綴有 10 個零,但從 4 月 17 日開始,漲幅急速上衝 ,在推出三天漲幅超 22,000%。 2023年5月5日,PEPE幣一度達到高峰0.000004354美元,市值達到驚人的18.7億美元,可謂一飛沖天。導致 PEPE 幣價格大幅上漲的一個重要因素是其在幾家領先的加密貨幣交易所上市,包括 Binance、WEEX、KuCoin、OKX、Huobi、Gate.io 和 MEXC。 此外,儘管 PEPE 在 Uniswap 的流動池深度只有 100 萬美金,但日交易量卻達到驚人的 4600 萬美金,總市值高達 2900 萬美金,持有者數量也從週末的幾百人迅速攀升到破萬人。 2、PEPE Google 搜尋數據 有趣的是,四月對 PEPE 來說是一個令人驚奇的月份,而Google搜尋數據也很明顯地證明了這一點。從 2023 年 4 月 9 日當周到 5 月 15 日當週,「PEPE 幣」的 Google 趨勢得分從 3 升至 100,其中 100 分代表了 Google 上特定關鍵字搜尋的最高流行度。 3、佩佩蛙迷因幣投資者獲利 6,400 倍 除了驚人的價格表現外,PEPE 也創造除了一個個暴富傳說。 據 Lookonchain 數據顯示,某「SmartMoney」地址於 4 天前在 Uniswap 平台將 0.125 枚 ETH(約合 251 美元)兌換為 5.9 萬億枚 PEPE。 以當前 PEPE 報價 0.0000002735 美元計算,該地址囤積的 5.9 萬億枚 PEPE 的價值已達到 161 萬美元,若能以當前價格全部出售(目前暫未出售),本次投資回報將達到 6,400 倍。 對於 PEPE 近來的瘋狂暴漲,不少加密 KOL 也對此做出分析,其中無為資本合夥人 0xTod 就表示:「PEPE 成功的原因在於回歸大道至簡,真正純粹的迷因幣。」 PEPE 爆火的原因有哪些? 大多數的迷因幣並沒有什麼實質的應用,而如果只是靠社群來做支撐,為什麼還是有很多人想要去購買持有它呢?雖然很難確認其具體原因,但可能有的原因有幾個: 1、FOMO心態 Fear of missing out,大家都賺錢了,結果我卻沒賺到,這種心態就會讓很多投資人盲目地衝進市場,覺得不管怎麼樣都至少要跟上一波。 2、 單價非常低 以PEPE幣在2023/05/04的幣價USD $0.00000168為例,投資者可以用一個非常便宜的價格買進將近千萬甚至上億顆的PEPE幣。 3、簡單有趣又易懂 大多數的迷因幣表面上都蠻好理解的,就像狗狗幣的理解就是狗,柴犬幣的理解就是柴犬,而PEPE幣的理解就是佩佩蛙。因此對於很多不了解虛擬貨幣的人來說,迷因幣更加容易接近。 PEPE 幣最新價格分析 隨著比特幣 (BTC) 自 2021 年 12 月初以來首次重回 60,000 美元,整個加密貨幣市場的冒險活動激增,投資者紛紛湧入該迷因幣。佩佩幣 (PEPE) 的價格呈現出強烈的看漲傾向。 截止台灣時間 5 月 14 日,PEPE 的交易價格為 $0.00001004,在過去 24 小時上漲了 15.20%,最高達到 $0.0000111。 隨著幣價上漲,PEPE 市值到達 $4,219,059,037,在所有加密貨幣中排名 28。此外,其過去 24 小時交易量為 $1,986,716,682,流通供給量為 420,689,899,999,995 PEPE。 2024 年 PEPE 幣價格預測 2023 年即將結束,很多人對 PEPE 幣在明年的表現十分好奇,這裡,我們將對 PEPE 未來價格進行簡單預測。 看看 Pepe 的路線圖,除了 $PEPE 和 meme 幣的預期之外,Pepe 的未來似乎沒有任何具體內容。 考慮到這一點,該項目沒有明顯的後續步驟,考慮到它已經擁有一個大型社區,在 Twitter 上有超過 50 萬粉絲,這可能會限制其價格潛力。 儘管如此,迷因幣被認為是最能讓你致富的加密貨幣之一,因為當社群團結起來支持它們時,價格會迅速爆炸。 正如我們在幣安交易所上市時所看到的那樣,Pepe 的價格躍升超過 222%,達到了 ATH。因此,2024 年如果出現一項重大公告可能會導致 Pepe 爆炸,幫助其再次達到新的 ATH。 為了讓佩佩蛙迷因幣繼續攀登,這個計畫必須開始累積炒作。雖然它在推出後取得了巨大成功,但只有時間才能證明它是否能成為長期的加密貨幣。 基於其早期的成功和社區規模,如果 2024 年出現重大公告,則 PEPE 幣預計會達到0.0000065 美元的高點。 PEPE 2.0 出現 在 PEPE 爆火之後,一個名為 Pepe 2.0 (佩佩蛙 2.0)的項目出現了,該項目在上市後價格飆升 54,000%,引起了不少投資者的關注。 ,該代幣背後的團隊表示,佩佩 2.0 的推出是為了彌補流行的佩佩幣(PEPE)的缺陷。它聲稱 Pepe 有一些漏洞,人們錯過了它的發布。因此,被稱為 Pepe 2.0的新幣想要彌補這一點。 哪些交易所可以交易 PEPE 幣? 由於它是 ERC-20 代幣,因此您可以在許多流行的 DEX 上輕鬆獲得 PEPE。 目前,上線 PEPE 交易對的交易所有以下幾所: MEXC(抹茶) Bitget Gate 火必(Huobiglobal) OKX 幣安(binance) WEEX 您可以選擇自己熟悉的交易所進行交易。 佩佩幣PEPE未來如何? DFG 創辦人 James Wo 等一些加密貨幣專家認為,memecoin 是加密貨幣交易領域不可或缺的一部分,更多像 PEPE 這樣的計畫將會不斷湧現。然而,與許多其他轉瞬即逝的迷因幣一樣,PEPE 也可能會經歷巨大的價格波動,並面臨迅速從公眾注意力中消失的風險。 除了所有加密貨幣面臨的挑戰之外,Pepe 幣還必須與其他迷因幣直接競爭,例如成熟的 Shiba Inu 或新來者,例如 Thug Life 代幣。歸根結底,PEPE 幣未來能否成功很大程度上取決於專案團隊以及他們如何獲得新的人氣——對於迷因幣來說,建立一個強大且支持性的社群和品牌形象十分重要。 PEPE 虛擬貨幣總結 在推出後的短短兩個月就獲得了超過 15 億美元的總市值,PEPE Memecoin 無疑成功地在加密資產市場引起了轟動。許多人將 PEPE 與其他 Memecoin(例如 SHIB、DOGE、FLOKI 等)進行比較,但只有時間才能證明這種源於 Meme 的代幣是否會繼續存在。

-

今日加密貨幣市場為何下跌?比特幣懼與貪婪指數跌至10月水平

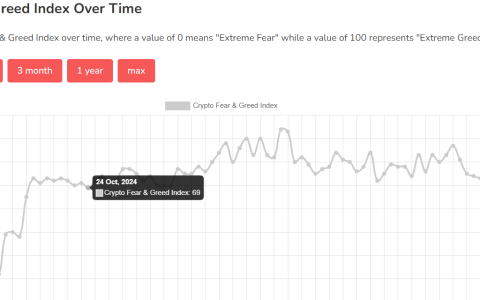

在過去 24 小時內,加密貨幣總市值下降 500 億美元,至 3.27 兆美元,反映出市場持續存在不確定性。宏觀經濟因素的複雜訊號持續嚴重影響加密貨幣總市值走勢,加劇了投資者的猶豫情緒。 目前,加密貨幣總市值仍處於 3.28 兆美元的阻力位之下。長期的不確定性可能會將总市值推向 3.10 兆美元的關鍵支撐位,從而加深近期市場調整帶來的損失。 從比特幣來看,93,625 美元位置得到支撐,短期目標是收復 95,668 美元,中期目標為 100,000 美元。但如果看跌趨勢持續下去,則有可能跌至 89,800 美元。 最近一週翻倍的 Bitget 平台幣 BGB 幣今日下跌 12% 至 6.51 美元,4.90 美元的支撐對於防止進一步下跌並嘗試恢復至 8.49 美元的 ATH 至關重要。>> Bitget token (BGB)一個月爆拉4倍,未來價格還有多大上漲空間? 在日線圖上,加密貨幣總市值(TOTAL)和比特幣(BTC)面臨輕微看跌。然而,山寨幣的情況更糟,因為更廣泛的市場情緒正在壓制 Bitget Token (BGB) 等山寨幣。>> Bitget :BGB已完成首次銷毀,共銷毀8 億枚,佔總供應量的40% 今日加密市場重要新聞 MicroStrategy 聯合創始人 Michael Saylor 暗示可能會進行新的比特幣收購。Saylor 先前在大量購買比特幣之前也曾發出類似的暗示。>> MicroStrategy:目前仍有約68.8億美元的股份可供發行和銷售 區塊鏈協會(Blockchain Association)和德克薩斯州區塊鏈委員會(Texas Blockchain Council)就新的數位資產經紀商報告規則向美國國稅局提起訴訟。這些規定將於 2027 年生效,要求經紀人披露總收入和納稅人詳細信息,引發了違憲指控。 美國上市公司Janover將開始接受比特幣作為產品付款方式並考慮用於財務儲備 Genius Group額外購買價值1,000萬美元的比特幣,持股增加至319.4枚BTC 德國前財政部長Lindner建議歐洲央行儲備比特幣 比特幣現貨ETF上週淨流出3.88億美元,灰階與VanEck實現淨流入 比特幣挖礦難度上調1.16%至109.78 T,再創歷史新高 聯準會明年1月維持利率不變的機率為89.3% 恐懼與貪婪指數跌至10月水平 加密貨幣恐懼與貪婪指數是加密貨幣領域廣泛認為的市場情緒晴雨表,已回落至 10 月份的水平。截至 12 月 30 日,該指數看台為 65,較 11 月和 12 月初的高點有所下降。儘管仍處於「貪婪」區域,但與 11 月 22 日高峰時的 94 相比,已經大幅下降。 自 11 月以來,市場動態發生了顯著變化,當時唐納川普贏得了美國總統選舉。雖然這些政治發展最初激發了樂觀情緒,但最近的下跌凸顯了市場的猶豫不決。>> 分析:川普引發的比特幣狂熱在年底失去動力 資深交易員 Peter Brandt 表示,比特幣的價格走勢可能遵循他所說的「駝峰暴跌暴跌暴漲」模式。根據 Brandt 的說法,這個序列包括最初的上漲、調整、部分復甦、急劇下跌,最後是反彈。比特幣目前在下降趨勢線和關鍵支撐位之間的盤整階段反映了這種潛在的軌跡。

-

比特幣週期現重大變化:需求遠遠超過每日產出量

在最近一次減半後,每天生產 450 個比特幣(Bitcoin),相當於每年約 164,250 BTC。 2024 年,光是 ETF 就吸收了約 150 萬枚比特幣,而微策略(MicroStrategy)則收購了約 23.4 萬枚比特幣。二者每天總共減少了約 4,750 BTC 的可用供應量——遠遠超過了每日產出量。 供應/需求動態的另一個變化是,微策略表示他們在未來任何時候都不會成為比特幣賣家(本質上是長期消除 BTC 供應)。 微策略宣布計劃在 2025 年繼續擴大比特幣購買規模。同時,MARA、Metaplanet 和 Semler Scientific 等公司開始發行債務來購買更多比特幣——效仿微策略的做法。>> 美國上市公司Janover將開始接受比特幣作為產品付款方式並考慮用於財務儲備 即使沒有市、州或聯邦政府的參與,需求似乎也已經超過了供應。此外,據傳各國政府正在探索收購比特幣的計劃(德國前財政部長Lindner建議歐洲央行儲備比特幣),這可能進一步減少 BTC 可用供應量。越來越多的公司正在投票決定持有比特幣作為「現金」儲備。在可預見的未來,這種情況可能會逐季擴大。 到 2024 年底,許多長期持有者已經清算和多元化分散其頭寸,但供應不足在 2025 年或 2026 年似乎是不可避免的。 現在,考慮一下 2028 年的下一次減半。如果每日比特幣產出從 450 BTC 將至 225 BTC,考慮到需求已經遠遠大於供應,並且這一趨勢不斷加劇,這將產生什麼影響? 這就提出了一個問題:未來的減半是否變得不再那麼重要?如果需求繼續低於供應,這表明與減半相關的傳統四年周期可能不再具是那麼有效的預測指標。

-

WEEX唯客一週大事記:市場動態與活動亮點回顧 (12/20 – 12/27)

作為全球領先的加密貨幣交易所,WEEX唯客持續提供頂尖的交易體驗及市場分析。本週,從市場表現到活動亮點,以下內容幫助您掌握最新的市場趨勢與交易機會。 市場表現亮點 市場波動顯示出多空力量的對抗,也為投資者提供更多交易機會。 本週活動亮點 WEEX全球影響力持續提升 這些成績展現了WEEX的全球競爭力與用戶信賴,穩居行業領先地位。 選擇WEEX的理由 立即加入WEEX,探索更多交易可能性!

-

WEEX唯客一週大事記:加密貨幣市場的關鍵動態 (12/13 – 12/20)

加密貨幣交易所WEEX唯客每週更新,帶您快速掌握市場脈動!本週亮點包括WEEX交易所全球排名、熱門交易對及市場趨勢,一起來回顧這些重點。 全球排名再攀高峰 WEEX唯客在全球交易所排名中再創佳績: 這些成績展現了我們持續努力為用戶提供穩定、安全且高效的交易體驗。 即將上線現貨幣對 WEEX唯客將為用戶推出全新的現貨交易對,包括: 這些新幣種的上線,將進一步擴展我們的超過1,000種交易對的豐富選擇。 市場動態:本週上漲與下跌Top 5 我們每週追蹤市場動態,為用戶提供最及時的數據支持。 本週上漲TOP 5 本週下跌TOP 5 這些數據清晰地展示了市場資金流向,幫助投資者抓住機會、避開風險。 投資者保護:1,000 BTC基金 為了保障用戶的資金安全,WEEX唯客設立了1,000 BTC投資者保護基金。這是我們對用戶的承諾,讓您可以在全球超過500萬用戶信賴的平台上放心交易。 加入WEEX唯客,掌握加密世界的未來 作為一家全球化的加密貨幣交易所,WEEX唯客持續引領行業發展。我們將每週為您帶來最具價值的市場資訊,讓您的投資決策更為準確。 立即註冊WEEX唯客,探索更多交易機會!