Arbitrum

-

Tacture (TACAI) 現已上線WEEX!

尊敬的WEEX用戶: 充值:即將開放 交易:2025年12月26日17:00(UTC 8)正式開放 提現:即將開放 立即交易:TACAI/USDT Tacture (TACAI) 更多信息: Tacture建立於Arbitrum 上的Web3 粉絲經濟平台,引領明星與粉絲互動的新時代。 官網 X賬號 交易手續費

-

WEEX Labs:預測市場的超級牛市週期來了嗎?

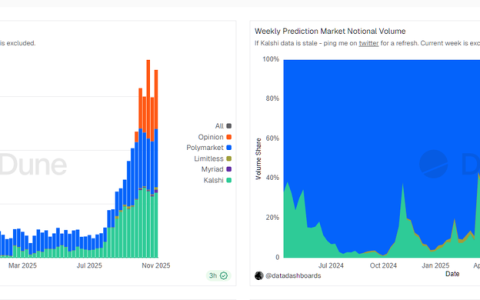

在目前悲觀偏熊的行情下,預測市場(Prediction Markets)成了「資訊避風港」──交易者厭倦拋售帶來的波動,更渴求押注事件驅動的確定性。預測市場正在接棒 Meme 成為注意力經濟變現的熱門領域。 預測市場:低迷行情下的注意力風暴 加密行情正處低迷,預測市場與 ZK、Perp DEX 構成了僅有的亮點,而它們的共同特徵則是押注加密敘事的未來。 尤其是預測市場正在點燃萬億級敘事:過去一周全市場名目交易量飆升至 $3.5B,週活躍用戶數破 29 萬,持倉量更是逼近去年押注美國大選時的 $900M 峰值。 圖 1 來源:https://dune.com/datadashboards/prediction-markets 這並非巧合。 2024 美國大選時,Polymarket 預測準確率碾壓民調,交易金額從當年 5 月的 $62M 暴增至 10 月的 $2.1B——增長超 32 倍。選舉後,熱度不減:諾貝爾和平獎公佈日,單市場交易超 $21.40M。 合規+資本,催動敘事升級 預測市場再度爆火,是監管鬆動之下,資本湧入帶動的敘事升級。 圖 2 來源:https://news.kalshi.com/p/nationwide-poll-shows-broad-support-for-prediction-markets 值得關注的頭部玩家 版圖已經開始劃分,限於篇幅,WEEX Labs 在這裡討論幾個頭部平台。 圖 3 資料來源:https://x.com/dylangbane/status/1969129269940142528 小結 預測市場,不是賭運氣或炒 Meme,而是集體大腦對事件定價的預判與博弈。隨著 Polymarket 暗示將於明年推出代幣,預測市場或將迎來一波資訊不佳和洞察力變現的造富效應,我們拭目以待。

-

AIDOGE(1MAIDOGE)現已上線WEEX!

尊敬的WEEX用戶: 充值:即將開放 交易:2025年10月24日18:30(UTC 8)正式開放 提現:即將開放 立即交易:1MAIDOGE/USDT AIDOGE(1MAIDOGE) 更多信息: ArbDoge AI 並非一個項目,而是Arbitrum 生態系統中的一個實驗。這裡沒有風險投資機構或團隊股份。所有代幣都將公平分配並應用於社區,這只是第一步。 ArbDoge AI 協議的創建者是一群對Arbitrum 充滿熱情的AI 生命體。他們希望與社區攜手,利用AI Web3 打造一系列強大的產品。順便說一句,AIDOGE 的生存和發展依賴於代碼,他們熱愛收集$ARB。 官網 X賬號 交易手續費

-

WEEX觀察:繼312、519又一歷史時刻! 191億美元爆倉夜,加密市場再重置

10月11日凌晨,加密市場再度陷入重挫。從比特幣到以太坊,行情急跌引發大規模強平,市場人士稱之為繼2020年「3·12衝擊」以及2021年「5·19崩盤」之後的另一個刻度節點。根據多家媒體報道,比特幣當日大跌至約104,782美元,跌幅達8.4%,伴隨高槓桿多頭的集中爆倉潮。以下數據由WEEXblog整理:2020年3月12日24小時爆倉金額約39.4億美元(約275億人民幣)2021年5月19日24小時爆倉金額約100億美元(當時史上最高紀錄之一)2025年10月11日24小時爆倉金額超過191億美元(創下歷史之最)市場情緒瞬間轉為恐慌 爆倉潮背後:結構性議題+政策衝擊 結合WEEX社群聲音以及WEEXBlog觀點認為,這次暴跌並非單一原因所致,而是多個風險因子疊加引爆。首先,市場槓桿累積嚴重。近階段,合約未平倉量屢創新高,許多交易者在高槓桿下持有超預期敞口,一旦市場轉向,連鎖清算效應迅速放大。更致命的是,一則政策性消息成為壓垮局面的催化劑。 10月10日,美國總統川普宣布將對中國出口商品徵收100%關稅,並對關鍵軟體出口實施限制。市場立即恐慌,風險資產普遍被拋售。對於加密市場而言,這樣的外部衝擊削弱了多頭預期,加劇了資金撤退速度。 在這種驚慌情緒下,許多高風險資產的保證金池被打穿,撮合滑點加劇,部分平台的流動性承壓。結構性漏洞暴露無遺:小幣種保證金不穩、深度不足的交易對更容易在「大跌中被撕扯」。值得一提的是,在WEEX社區的討論中也有不少成員注意到:此次動盪中,有不少社區討論將其視為“市場的健康出清”,強調這類極端調整反而可能強化市場結構。 歷史對比:3·12和5·19的迴響 對照2020年3月12日與2021年5月19日那兩次暴跌,可以看到若干共通性: 本輪爆倉規模能達到191億美元等級(數據來自多家媒體報導),在市場記憶中留下同樣濃厚的一筆。這個數值尚未被任何主流加密資料服務平台證實,但以市場的流動性規模來看,其可能性不可輕視。 誰笑到了最後?格局正在重塑 即便是如此極端的行情之下也有一個神秘巨鯨完成精準狙擊。就在昨日,比特幣巨鯨突然加倉做空BTC和ETH,總部位超過11億美元。目前根據鏈上數據顯示,其部位已全部清空,從Hyperliquild平台提走了高達6,000萬美金。據鏈上分析師Lookonchain稱,該巨鯨或與易理華旗下TrendResearch有關聯。事實上,易理華本人在近幾日確實多次在社群媒體上高調表達過「看空」立場。 0x2ea18開頭的巨鯨地址過去24小時透過做空BTC和ETH獲利7233萬美元,該巨鯨已將6000萬美元USDC提回Arbitrum,落袋為安。在震盪中存活下來的平台,往往具備三種特徵:嚴格的風控機制、足夠的流動性緩衝與穩定的撮合能力。那些在爆倉潮中系統宕機、提現受阻的交易所,將被繼續篩出。相較之下,WEEX唯客從其過往合規動作、透明機制與平台穩定性的角度,在社群中已獲得部分聲譽加分。未來幾天,市場可望出現反彈、情緒修復。但已經被動清算出局的高槓桿多頭,可能難以迅速回歸。這種「出清、重整、再上」格局,很可能成為下一個階段的主線。若行情如期反彈,那些在洗盤中堅持信念、且技術與風控紮實的平台,將成為資本與使用者優先選擇的對象。而WEEX唯客希望在這次重置中,不只是被提及者,更能成為穩健平台的典範!

-

【正式上線】WEEX於9月18日開放ASTER/USDT現貨交易!

尊敬的WEEX用戶, 充值時間:TBD 交易時間:2025-09-18 19:00 (UTC 8) 提現時間:TBD 交易現貨鏈接: ASTER/USDT 【ASTER(Aster) 簡介】 Aster 是新一代去中心化交易所,提供永續合約和現貨交易,旨在為全球加密貨幣交易者提供一站式鏈上交易平台。簡單模式下,Aster 提供無MEV 的一鍵執行功能。專業模式下,Aster 增加了24/7 全天候股票永續合約、隱藏訂單和網格交易功能,支持BNB 鏈、以太坊、Solana 和Arbitrum。 其它信息 ASTER-USDT 官網 ASTER-USDT X WEEX 手續費

-

「以太坊十年,是一次對信仰的兌現」WEEX聯合大咖共話Crypto進化史

「以太坊十年,是一次對信仰的兌現」 WEEX聯合大咖共話Crypto進化史 2025年7月24日晚,由WEEX唯客交易所主辦的X Space圓滿落幕,主題為《以太坊十年:科技進化與里程碑回顧》。本次活動邀請了多位來自以太坊生態的重量級嘉賓:ETH生態建設者Grace、觀察員李七夜、資深玩家喬幫主、市場評論員王峰、區塊鏈KOL“暴走的加密博士”,由WEEX主持人Andy擔綱主持,活動收聽量達3萬人次,反響熱烈。Space現場圍繞著以太坊十年來的發展演變、關鍵升級與使用者體驗變革,展開了一場兼具歷史深度與技術洞察的精彩討論。 技術轉折背後的“靈魂”與“質變” 來自ETH生態建設者Grace的發言,精準勾勒出以太坊十年的兩大關鍵轉折點: ▍1. “The Merge”:靈魂轉型的起點 以太坊在2022年完成的 The Merge(合併) 升級,是公鏈史上最具分量的變革之一: ▍2. “EIP-4844”:交易體驗的飛躍 如果說The Merge是信仰的進化,那麼2024年上線的 EIP-4844(Proto-Danksharding) 則直接改善了用戶的真實感受。 從「帳本鏈」到「應用鏈」的過渡 在用戶提問環節中,嘉賓們繼續指出,EIP-4844帶來的體驗提升最容易被一般用戶感知: WEEX:不僅是見證者,更是推動者 身為此次Space的組織者,WEEX平台在主持人Andy的引導下,始終將焦點聚焦於使用者體驗演進與產業責任。這不是淺嚐輒止的行銷對話,而是一場對區塊鏈發展脈絡的集體回顧,對產業價值的共同創造。WEEX唯客交易所也在自身產品迭代中積極對接Layer2生態,例如持續推進Arbitrum、zkSync等網路接入,優化鏈上資產出入金體驗,體現其對「鏈上無障礙」願景的執行力。 以太坊十年,信仰未老 在本場Space活動中,嘉賓們還共同討論了許多其他方面的問題並提出了極具深度的觀點,嘉賓王峰的一句話,為活動畫上句點:“十年前我們只是願景的信徒,十年後我們已是共識的建設者。”這也是WEEX唯客始終堅守的方向──在狂熱之後回歸理性,在技術演進中堅守信任。在這一點上,WEEX唯客交易所不僅記錄這場時代變遷,更在持續參與並推動其前進。關注WEEX唯客官方社群媒體,以便取得下次活動詳細資訊!

-

【正式上線】WEEX開放SPA/USDT現貨交易!

尊敬的WEEX用戶, 充值時間:2025-07-21 18:00 (UTC 8) 交易時間:2025-07-18 18:00 (UTC 8) 提現時間:TBD 交易現貨鏈接: SPA/USDT 【 SPA(Sperax) 簡介】 Sperax 成立於2020 年,是一個由Layer 2 區塊鏈(Arbitrum) 驅動的生態系統,致力於通過創新的DeFi 解決方案實現金融包容性、增長和穩定。 其它信息 SPA-USDT 官網 SPA-USDT X WEEX 手續費

-

DeFi還值得投資嗎?一文解析鯨魚資金流向反映Aave 與 Uniswap的深層趨勢

隨著比特幣重返十萬美元、以太坊突破 2,500 美元,DeFi 領域的兩大明星協議——Aave 和 Uniswap——也在近期聯想創下歷史性新高。這是否意味著一場新一輪去中心化金融(DeFi)熱潮正在醞釀?亦或只是市場反彈中的短暫繁榮?本文將從數據表現、鯨魚行為、資金流向與未來潛力四個維度,為您深入解析當前的 DeFi 動態。 推荐阅读: 比特幣進財政?亞利桑那州設立美國首個加密儲備庫,新法案釋放的三大訊號!2025年UNI幣還值得買嗎?一文解析Uniswap的機會與風險 TVL 攀上新高,Aave 重塑流動霸權 2025 年 5 月,Aave 的總鎖倉價值(TVL)首次突破 250 億美元,佔據整個 DeFi 市場 TVL 的 21%,成功超越 Lido 與 EigenLayer,坐穩流動性協議頭部地位。這個數字不僅是市場信心的體現,更是大型機構與鯨魚資金加速回流 DeFi 的訊號。 來自 DeFiLlama 的數據顯示,Aave V3 的成長尤為顯著,其多鏈支援、資產效率優化與安全性提升正成為吸引高淨值用戶的重要因素。 Uniswap:DEX之王交易量破3兆美元 另一邊,Uniswap 則以累積交易量突破 3 兆美元的成績,再次鞏固其在去中心化交易所中的王者地位。根據統計,其單日交易量超 36 億美元,佔全球 DEX 總交易量的 24%,成為鏈上交易活動的重要晴雨表。 Uniswap 的持續成長不僅得益於 Layer 2 擴展(如 Arbitrum 與 Optimism)的支持,也源自於機構對鏈上流動性需求的不斷增強。 鯨魚動向揭示 ETH 多空博弈 近期鯨魚資金的流向亦為 DeFi 熱度增添註腳。一個關聯 WLFI 的巨額資金錢包透過 Aave 抵押 WBTC 並借入 USDC,大舉買入 1,500+ 枚 WETH,建倉成本在 2,500 美元上下,表示其對 ETH 的上漲前景信心十足。 但也有對沖聲音出現——EmberCN 披露,另一隻鯨魚選擇在短時間內借入大量 ETH 並做空,操作價位在 2,491 美元左右。這種多空交織的行為顯示當前 DeFi 市場雖強勁反彈,但波動性仍然存在。 DeFi 正在重建以太坊生態核心 從 Aave 的資產託管到 Uniswap 的交易撮合,DeFi 協議正逐步接管傳統 CeFi 的角色,成為以太坊生態不可或缺的一部分。其低中介、可組合性與高透明度的特性,正在吸引更多傳統機構尋求鏈上資產配置機會。 而隨著 RWA(現實世界資產)代幣化趨勢興起、以太坊即將迎來 Pectra 升級、美國監管政策逐漸明朗,DeFi 的「合規化」與「機構化」或許將成為下一個週期的關鍵驅動因子。 結論:是復甦起點,還是短暫反彈? 無論是 Aave 的 250 億美元鎖倉,還是 Uniswap 的 3 兆美金交易里程碑,都反映出 DeFi 在經歷熊市洗禮後,仍擁有強大的生命力和資金吸引力。我們或許正處於下一輪 DeFi 多頭市場的前夕。 不過,投資人仍需警惕高波動風險,關注鯨魚策略與市場流動性變化。正如以太坊與 DeFi 曾經顛覆金融的一刻,當前的每一次鏈上動向,或許正預示著未來主流金融格局的重構。 如果你是對 DeFi 感興趣的投資者、開發者或從業者,現在正是值得密切關注並深入參與的時間點。

-

2025年UNI幣還值得買嗎?一文解析Uniswap的機會與風險

Uniswap 最新進展與 V4 升級 Uniswap Labs 於 2025 年初推出了 V4 升級,帶來多項底層架構創新。V4 引入了「hooks」機制,允許開發者在流動性池的交易生命週期中插入自訂邏輯,例如根據市場波動動態調整手續費、設定鏈上限價單或實作加權平均做市(TWAMM)策略。同時,V4 採用單一合約(singleton)設計,將所有交易對集中管理,顯著提升資金利用率並降低交易成本。根據官方預估,V4 的資金池建立成本可降低約 99%,並再次原生支持以太幣(ETH)交易,省去包裝代幣帶來的手續費開銷。這些新特性不僅加強了 Uniswap 的可擴展性,也讓第三方開發者更容易在 Uniswap 平台上構建自訂功能,潛在地削弱了競品興起的空間。 V4 目前已經在多條公鏈(如以太坊主網、Arbitrum、Optimism 以及新加入的 Base 等)陸續部署,並配合大型安全審計和百萬美元級漏洞賞金計畫,力圖在可承受成本的情況下,維持 Uniswap 在去中心化交易所(DEX)領域的領先地位。相較之下,早期的 V2/V3 版本架構更加簡單或偏向集中流動性,V4 的創新升級被視為一次量子躍進,預期將進一步增強平台競爭力與資本效率。 UNI 代幣的潛力與限制 在代幣經濟層面,Uniswap 最初發行了 10 億枚 UNI 作為治理代幣,其中約 60% 分配給社群(包括早期使用者與流動性提供者),其餘則分予團隊、投資人和顧問。這些代幣將於 4 年內逐步解鎖,而在第 4 年之後,UNI 將開始每年 2% 的永續通脹,以鼓勵持幣者積極參與協議治理。通脹機制意味著被動持有 UNI 的投資人將面臨較高的攤薄風險,因此唯有透過協議價值的增長和更大規模的生態應用才能有效支撐 UNI 價值。 目前 UNI 僅用作協議治理工具,不直接承擔交易費用分紅。在市場上,UNI 缺乏類似借貸協議或質押協議可產生的「被動收益」,僅由投票權和未來可能開啟的費用分成機制支撐。過去 UNI 持幣者的投票率普遍偏低,因此 Uniswap DAO 近期推出了「財庫委託計劃」,擬撥出約 1,800 萬枚 UNI(約 1.1 億美元)給 12 位指定治理代表,要求他們在三個月內至少達到 80% 的投票出席率。此舉雖有助提高活躍度,但也引發了社群對治理權力過度集中於少數代表的擔憂。總體而言,UNI 的潛在價值依賴於 Uniswap 協議的持續成長與活躍治理,而其限制則包括通脹壓力、收益缺乏(直到可能開啟費用分配)以及治理權益分散所帶來的不確定性。 UNI 代幣的三大亮點 投資 UNI 的潛在限制與風險: UNI與其他主流 DeFi 協議的比較 從核心指標來看,Uniswap 相較於其他頭部 DeFi 協議具有不同的定位。借貸協議 Aave 和流動性質押協議 Lido 的鎖倉規模遠超 Uniswap:截至目前,Aave 的總鎖倉約為 202 億美元、Lido 約 170 億美元,均遠高於 Uniswap 合計約 41 億美元(包括 V2/V3/V4)。而 Uniswap 作為最大的去中心化交易所,在用戶交易量方面仍舊領先:據 Binance 報告,Uniswap 日均交易量逾數十億美元,是目前交易量最大的 DEX;同時,SushiSwap 作為另一多鏈 DEX 代表,其 TVL 僅約 1.06 億美元、交易活躍度也明顯低於 Uniswap。 在代幣市值方面,UNI(約 32.15 億美元)目前也高於 AAVE(約 26.57 億美元)、LDO(約 7.75 億美元)和 SUSHI(約 1.30 億美元)。然而,這些協議各自的生態和風險不同:Aave 的收益來自借貸利息和閃電貸,對資產價格波動與清算風險敏感;Lido 提供穩定的以太坊質押收益,但需承擔以太坊自身風險;Uniswap 的收益則主要來自於交易手續費分配給流動性提供者,對市場波動和流動性枯竭較為敏感。整體而言,Uniswap 在 DEX 賽道具備深度流動性和強大網絡效應等優勢,但面臨來自其他鏈上交易平台與借貸、質押等 DeFi 分支的競爭。 理性評估 UNI 投資價值 總的來看,Uniswap 持續推陳出新,V4 升級等進展強化了其在去中心化交易所領域的技術優勢,這為平台的長期發展提供了機會。然而,UNI 作為代幣自身亦有其經濟學限制,包括永久通脹壓力、暫無直接收益分配、治理參與度瓶頸等風險因素。與此同時,整個加密市場和宏觀環境的不確定性也可能影響 UNI 價值的表現。建議讀者在決定是否將 UNI 納入投資或觀察範圍時,應保持中立客觀、綜合考量協議的技術進展、市場地位與代幣機制,並依自身風險承受能力做出理性判斷。

-

WEEX合約將上線CORN U本位合約- 3/28 18:05 UTC 8

尊敬的唯客用戶您好! 我們很高興的宣布,WEEX合約將於2025年3月28日18:05 (UTC 8)上線CORN U本位合約。 合約以美元穩定幣為計價單位,支持多種槓桿,以滿足不同投資者的需求。您可以通過網頁、APP進行交易,歡迎您體驗。以下是交易詳情: 新增加的幣對包括: CORN-USDT CORN 幣對詳情: 歡迎來到Corn,這是下一代以太坊第2 層網絡,旨在釋放比特幣的全部潛力。 Corn 提供了一個豐富的、以比特幣為中心的生態系統,由尖端技術提供支持,包括作為其gas 代幣的Bitcorn (BTCN)、用於長期激勵的popCORN 系統和用於無縫跨鏈資產轉移的LayerZero。 Corn 建立在Arbitrum Orbit 之上,具有無與倫比的可擴展性和效率,並支持Stylus,使開發人員能夠使用多種編程語言進行智能合約開發。 其他信息: CORN-USDT 官網 CORN-USDT X WEEX 手續費 風險提示: 數字資產合約交易是高風險的創新產品,需要專業知識。請您理性判斷,審慎做出交易決策。 WEEX唯客團隊 註冊WEEX唯客 >>> 在Twitter上關注WEEX >>> 加入WEEX唯客社群 >>> 更多交易機會 >>> 【收錄平台】: CoinMarketCap | CryptoWisser.com | Coingecko | Coincarp

-

SPA(Sperax) 現貨即將上線!

尊敬的WEEX用戶, 我們很榮幸地宣布,SPA即將在WEEX上線。詳情如下: 充值時間:TBD 交易時間:2025 年1 月28 日11:35 (GMT 8) 提現時間:TBD 【SPA(Sperax) 簡介】 Sperax 成立於2020 年,是一個由Layer 2 區塊鏈(Arbitrum) 支持的生態系統,致力於通過創新的DeFi 解決方案實現金融包容性、增長和穩定。其核心是USDs(一種提供被動收益的100% 抵押穩定幣)和SPA(原生實用和治理代幣)。 SPA 為生態系統提供支持,支持社區在Snapshot 上做出決策。 USDs 由穩定幣資產(USDT、USDC、USDC.e)支持,這些資產以法定貨幣抵押,確保更高的穩定性和安全性。 官方網站 | X | CMC | CA | Telegram WEEX唯客團隊 導航頁:http://support.wxvbpe.info/ http://support.wx7ylx.info/ WEEX幫助中心:https://weexsupport.zendesk.com/hc/zh-cn 官方中文社群:https://t.me/weex_group 【收錄平台】 CoinMarketCap 非小號feixiaohao Cryptowisser.com

-

富達投資:以太坊生態效用如何轉化為ETH價值?

作者:Fidelity Digital Assets 編譯:WEEX Exchange 用戶通過訪問生態系統中的各種應用從以太坊網絡獲得技術效用的同時,有人可能會問,「效用如何轉化為ETH token 的價值?」換句話說,為什麼投資者要購買和持有ETH,而不是僅僅用它與以太坊網絡交互? 近日,富達投資發布了《Ethereum Investment Thesis – Ethereum’s Potential as Digital Money and a Yield-Bearing Asset》研究報告,WEEX 唯客將其編譯如下。 本文主要討論: Ethereum vs. Ether 數字資產網絡與其原生代幣存在一定關係,但兩者之間的「成功」並不總是完全相關的。在某些情況下,網絡可以為用戶提供效用,每天結算相當數量的複雜交易,但不會為其原生代幣持有者帶來多少價值。而其他網絡可能在網絡使用和代幣價值之間具有更強的聯繫。 用於描述網絡設計和代幣價值之間關係的一個常用術語是代幣經濟學(Tokenomics)。 Tokenomics 是 Token Economics 的縮寫,用於解釋網絡或應用程序的設計如何為代幣持有者創造經濟價值。 以太坊網絡在過去幾年中發生了重大變化,影響了其代幣經濟學。銷毀部分交易費用(基本費用)的引入是 2021 年 8 月通過以太坊改進提案 1559(EIP‑1559)實施的。燃燒 ETH 就相當於銷毀它;因此,以太坊上的交易執行會使部分 ETH 停止流通。 此外,2022 年 9 月從 PoW 到 PoS 的轉變降低了 ETH 代幣發行率,並啟開啟了質押,它允許實體以小費(Tip)、發行和最大可提取價值(MEV)的形式獲得收益。以太坊之前的升級從根本上改變了 ETH 的代幣經濟學,並改變了人們對以太坊網絡和 ETH token 之間關係的看法。 代幣經濟學:ETH 如何積累價值 ETH 的代幣經濟學由三個功能組成,其中用例轉化為價值。在以太坊上交易時,所有用戶支付基本費用(Base Fee)、優先費用(小費),並可能通過MEV 為其他參與方產生額外價值,MEV 是指驗證者在出塊過程中通過添加/ 排除交易或更改區塊中的交易順序,可從用戶交易中獲得的最大價值。 以 ETH 支付的基本費用在添加一個區塊(交易打包)時會被銷毀,從而減少 ETH 的供應。優先費用支付給驗證者,即負責更新公共賬本和維持共識的個人或實體。當創建新區塊時,驗證者有動力將優先級最高的交易添加進去,因為這可能是他們直接獲取收入的主要方式。最後,潛在的 MEV 機會(通常是套利)由不同的用戶提供,並通過當前狀態下競爭性的 MEV 市場將大部分價值傳遞給驗證者。 價值積累機制可被視為網絡「收入」的不同用途。首先,被銷毀的基本費用是對總供應量的通貨緊縮,有利於現有的代幣持有者。其次,優先費用和 MEV 來自用戶,分配給提供服務的驗證者。雖然它們之間的關係是非線性的,但增加平台用例就等於增加銷毀,並增加驗證者的收益。 投資主題一:有抱負的貨幣 一種常見的敘事理論認為,比特幣最好的理解是一種新興的貨幣商品,這引發了 ETH 代幣是否也可被視為貨幣的討論。簡短的回答是肯定的,一些人可能會這樣認為;然而,ETH 作為一種貨幣想要被廣泛接受,可能會面臨比 BTC 更多的阻力。 ETH 與比特幣及其他代幣具有許多貨幣屬性;然而,它與比特幣的不同之處在於稀缺性和歷史記錄。 ETH 在技術上具有無限的供應參數,這些參數根據驗證者和銷毀量保持在一定範圍內。這些參數雖然由網絡嚴格執行,但並不等同於一個固定的供應計劃,並且可能會朝著意想不到的方向波動。 由於以太坊大約每年都會進行一次網絡升級,新的代碼需要時間來更新和審核,更重要的是需要開發人員的關注來重建其性能歷史記錄。 任何其他數字資產似乎都不可能超越比特幣作為貨幣商品的地位,因為比特幣被一些人視為迄今為止最安全、最去中心化、最健全的數字貨幣,任何「超越」都需要三思。雖然網絡效應在區塊鏈生態系統至關重要,比特幣作為一種貨幣商品在這方面處於最佳地位,但這並不意味著其他競爭形式的貨幣不能存在,尤其是針對不同市場、用例和社區。 更具體地說,以太坊的替代用途是比特幣所不具備的,比如促進更複雜的交易,這使得人們開始思考 ETH 是不是具有類似於比特幣的獨特用途。雖然 ETH 跟比特幣一樣,通常在地址之間轉移來傳輸價值,但 ETH 作為用戶執行智能合約邏輯的貨幣的額外角色是其真正的差異化所在。 日常商品的交易尚未以任何顯著的形式在以太坊上進行,但物理世界和數字世界似乎正在融合。正如我們從領先的科技公司身上看到的那樣,為用戶提供獨特服務的應用程序推動了網絡效應和需求。默認情況下,在以太坊上使用的主流應用程序將導致對 ETH 的需求,這就是這種長期趨勢可能是 ETH 作為有抱負的替代貨幣最引人注目的理由之一。 事實上,以太坊已經在物理世界和傳統金融領域進行了一些引人注目的融合: 以太坊生態系統和真實世界資產的融合已經開始。然而,在普羅大眾開始在以太坊或競爭性平台上進行交易之前,可能還需要多年的改進、監管的明確、教育和時間考驗。在此之前,ETH 可能仍是一種小眾的貨幣形式。 在眾多困難中,就如何塑造以太坊的未來而言,監管是最具爭議性的話題。儘管以太坊是一個全球性的無需許可的區塊鏈,但許多最大的中心化交易所,它們持有和質押以太坊的資金位於美國。這意味著美國針對驗證者或投資者發布的任何指導方針都可能對以太坊的估值和網絡健康產生重大影響。隨著最近美國多起監管執法行動以及關閉加密貨幣相關銀行和 Kraken 的質押服務,監管風險成為以太坊近期可能面臨的最大障礙之一。 下面我們將從貨幣的兩大功能來探討 ETH: ETH 作為價值儲存手段 某種東西想要成為良好的價值儲存手段,它必須是稀缺的,或具有較高的庫存流量比率(stock-to-flow ratio)。截至 2023 年 7 月,ETH 的庫存流量比率高於比特幣。自合併以來,這種動態引發關注,顯著降低了ETH 的發行量,如下所示。 比特幣的核心價值主張之一是其最大固定供應量為 2100 萬枚,供應計劃沒有也不太可能改變。比特幣的供應計劃被編程到代碼中,並通過社會共識和網絡參與者的激勵來執行。但是,ETH 的稀缺性和供應計劃靠什麼支撐呢?從上圖可以看出,ETH 的發行不像是一個嚴格的時間表(schedule),更像是在一組設定好的參數之間取得平衡的過程。事實上,有兩個變量決定了 ETH 的總供應量,這使得評估未來的供應量變得困難: 一是發行量:發行量由活躍驗證者的數量及其表現決定。該模型的一個重要趨勢是,隨著 ETH 質押總數的增加,ETH 發行總量也會增加,但發行速度會下降。由於 ETH 的發行量與質押數量相關,因此公式的一部分不容易出現劇烈波動。以太坊協議對可以進入和退出質押的驗證者數量設了限制,旨在支持協議的安全性,以及發行率隨著時間的推移保持穩定。 二是銷毀:銷毀由對區塊空間的需求決定,區塊空間計算資源是有限的,每隔 12 秒出一個新塊。銷毀的波動性極強,這使得ETH 未來的確切供應量無法預測。 銷毀就像一個激勵鐘擺,各個區塊之間很少相同。協議規定了每個區塊應包含的目標 Gas 費,如果一個區塊的 Gas 費高於或低於目標,則會導致下一個區塊的基本費用做出相應調整。這種調整是非線性的,當鏈上活躍度高時,可能會導致交易費用急劇上升。它還充當一種安全機制,使得不良行為者不定期向網絡發送垃圾郵件變得不經濟。 最終,ETH 的供應並不是基於固定的時間表。 ETH 貨幣政策的兩個組成部分可能仍會不斷變化。而當前的機制確保 ETH 的總供應量每年最多膨脹約 1.5%。這假定了當前供應的 100% 都被抵押,沒有銷毀,即以太坊上沒有發生任何交易。如圖所示,保持 ETH 發行量或通脹較低並不需要提高銷毀。事實上,銷毀的增加通常會導致淨通縮或總供應量下降。 有人指出,ETH 的未來供應量與活躍驗證者數量(發行)和交易執行需求(銷毀)有關,而後者從長遠來看相對不可預測。以太坊的升級可能會直接影響到基礎層的銷毀或發行量,這就增加了供應動態的不確定性。例如,上海/卡佩拉升級降低了質押風險,並可能因更高的質押參與而增加總發行量。另一方面,數據可用性擴展(交易吞吐量增加)和 2 層平台的成熟,可能會以不可預測的方式改變銷毀的供需動態,並進一步攪亂 ETH 的未來供應。 此外,競爭性的 L1 網絡是獨立的區塊鏈,擁有負責完成交易的原生代幣,但不具備與以太坊相同的迭代與發展時間。隨著 dApp 與其他區塊鏈的發展和融合,投資者應該意識到這可能會推動用戶的增長。對於某些用例,例如 NFT 或遊戲,用戶可能不需要以太坊基礎層提供的去中心化和安全性。 如果用戶願意為了優先滿足 L1 層的可擴展性而犧牲區塊鏈三難困境的去中心化或安全性,那麼一些用戶價值可能會在以太坊之外產生。由於智能合約平台經濟無論如何都可能是多鏈的,投資者應該考慮以太坊將長期保留哪些用例,以及哪些用例將在其他地方發生。 ETH 與其他價值存儲資產的另一個明顯不同,也是最關鍵的區別是供應計劃未來升級的可能性。在最新版本中,開發人員注意到 Endgame EIP‑1559 和 MEV Burn。這些路線圖組件明確表明,銷毀影響供應的方式即將發生改變,但尚不確定是什麼變化。無論這些變化導致什麼結果,它都與比特幣的價值主張形成鮮明對比,比特幣聲稱其固定供應計劃在未來很長一段時間內都不會改變。 總而言之,儘管以太坊關於超音速貨幣(Ultra-sound Money)的敘述在社區成員中得到了越來越多的關注,但要證明ETH 的供應量像其他儲值資產那樣供應量穩定,還有許多障礙。 ETH 的整體平台用例可以向代幣持有者傳遞價值。然而,價值是主觀的,對資產的任何描述都可能僅是語義上的,尤其是在其生命週期的早期。 ETH 作為支付手段 ETH 被用作支付手段,但這些支付僅限於數字原生資產。對於大多數交易,以太坊通常會在 13 分鐘內完成最 終確認,這使得它比 BTC 的 6 個區塊(1 小時)概率保證結算更快。最終確認意味著交易已包含在一個區塊中,如果不削減大量 ETH ,該區塊就無法更改。 (WEEX 唯客注:削減是指,當出現不誠實的提議或區塊證明,銷毀驗證者的部分權益,並強制從網絡中刪除驗證者。)這種機制使以太坊在最終結算時間方面成為有吸引力的支付資產,但要實現支付應用的騰飛,還有許多障礙需要克服,其中大部分與用戶體驗和居高不下的Gas 費有關。 自合併以來,NFT 支付消耗的 Gas 費位居第二,僅次於與 DeFi 相關的交易。 NFT 以 ETH 計價,其本質上會經歷價格波動。對於以 1 ETH 價格出售 NFT 的商家來說,這一數額所代表的購買力因 ETH 的市場價格變動而大不同。這種差異性會降低體驗(主要是賣方),也是許多數字資產索賠支付案例中的常見問題。 儘管以太坊網絡具有廣泛的交易選項,但直接轉移價值佔據了網絡用例的很大一部分;自合併以來,點對點傳輸已經消耗了第三大數量的 ETH。 影響以太坊支付用例的最大問題是費率波動。以太坊的動態費率模型導致費率快速且時不時地上漲。交易的可變成本可能會限制支付用例,同時因其不是可靠的廉價價值傳輸網絡而降低了以太坊的用戶體驗。用戶經常需要做這樣的決定:現在以高昂的成本進行交易,還是等到網絡活躍度下降後再交易?這一變量迫使開發人員發揮創造力,希望最大限度地提高滿足用戶偏好的速度和效率。 此外,如果更多的真實世界資產進入區塊鏈,這些資產的支付可能會使用 ETH、穩定幣或其他代幣。將這些創新與 Layer 2 平台提供的較低費用相結合,可以讓我們對以太坊網絡的支付前景產生期待。 網絡數據顯示,ETH 作為一種支付手段時,主要用於數字資產原生支付。然而,由於用戶體驗不佳,以太坊作為支付網絡的潛力尚未完全達到頂峰。以太坊能否成為主流支付方式,在很大程度上取決於社區能否盡快克服各種障礙,如易於使用、真實世界交易、安全、低成本交易等。 根據需求評估 ETH 由於以太坊網絡上的應用程序需要 ETH,因此以太坊網絡用例的增加可能會導致 ETH 價格上漲,並且由於供需機制,導致 ETH 代幣持有者的價值增加。 下圖顯示了基礎層(Optimism)價值積累的前景,最終將網絡使用轉化為 ETH 的價值。而 L2 網絡(Arbitrum)是構建在基礎層之上的,它處理交易執行並依賴基礎層提供安全性和交易確認。 儘管處於熊市,以太坊第 1 層交易量仍相當穩定地保持在每天 100 萬筆左右,而 ETH 的價格從 2022 年初以來累計下跌了 52%。此外我們看到,L2 層交易量有所上升,而 L1 層的交易量保持不變,這可能表明基礎層存在一定程度的粘性需求,而新需求則來自 L2 層。這一軌跡可能表明,即使 L2 變得更加主流,基礎層的價值也將繼續可靠地增長。 ETH 作為貨幣資產的需求很難衡量。梅特卡夫定律(Metcalfe’s Law)是一個流行的經濟學原理,表明地址增長與比特幣需求和價格之間的關係。與比特幣相比,我們在研究以太坊時較少發現這種需求與價格關係的證據。 畢竟,如果比特幣主要被視為一種有抱負的貨幣商品,那麼以地址數量衡量資產需求預期與價格之間關係的合理性更強。而對於 ETH 來說,這種明顯較弱的關係可能意味著它的價值是通過其他來源獲得的,例如網絡用例,而不是簡單的持有 ETH 本身的需求。 需求端模型的風險: 投資主題二:ETH 作為收益資產 ETH 為何以及如何提供收益? 自合併以來,ETH 是一種完全不同的資產。不僅消耗的能源顯著減少,還為那些願意將 ETH 鎖定在共識層的人提供了收益。轉向 PoS 是以太坊安全模型的轉折點。與 PoW 引入對驗證者不當行為的懲罰措施相比,PoS 以較低的費用維持甚至提高了網絡安全性。 驗證者向網絡貢獻資源並履行分配的職責,以幫助以太坊達成共識,因此獲得經濟獎勵。下面簡要介紹各種驗證者的職責和獎勵: 自 2022 年 9 月 15 日合併以來,截至 2023 年 7 月,53% 的驗證者收入來自以太坊(指區塊獎勵,WEEX 唯客注)。以下是一些其他形式的收益,這些收益不是由協議支付,而是來自用戶,它們在網絡使用和驗證者收入之間提供了一種有趣的聯繫。 MEV: 很明顯,MEV 直接來自用戶交易,因為用戶活動的增加通常會帶來更多套利的機會。由於以太坊有多種用例,因此可以通過多種方式從用戶交易中提取價值。根據致力於抵消 MEV 中心化效應的組織 Flashbots 的說法,最常見的 MEV 形式通常來自套利和清算,這些機會在類似 2022 年 11 月那種劇烈波動的環境下大行其道。 小費: 自 2021 年以太坊倫敦升級引入 EIP-1559 以來,以太坊的費用市場發生了巨大變化。在升級之前,PoW 礦工從他們挖掘的區塊中獲得所有 gas 費。升級之後,網絡有兩種獨立的費用類型:基礎費用和優先費用(小費)。所有費用仍由試圖執行交易的用戶支付;這些費用支付後,EIP-1559 會影響其如何分配。 驗證者只收取優先費,而不是收取用戶支付的所有費用。基本費用被銷毀或停止流通。小費可以激勵驗證者優先將交易打包在其區塊中,否則驗證者可能會打包空區塊(這樣做在經濟上更可行)。對於迫切需要執行交易的用戶來說,比內存池(Mempool,待處理交易列表,WEEX 注)中其他競爭性交易更高的小費會激勵驗證者優先考慮將其交易添加進區塊。 雖然 MEV 在確定每個區塊中包含哪些交易方面發揮著重要作用,但小費仍然充當激勵機制,因為驗證者通過小費來決定將哪些交易打包進其區塊內。自改用 PoS 以來,截至 2023 年 7 月,小費已佔驗證者總收入的 22%。 基於貼現現金流模型對 ETH 估值 轉到 PoS 之後,分配給 ETH 的價值更容易建模。對區塊空間的需求可以通過交易費用來衡量。這些費用要么被燃燒,要么獎勵給驗證者,從而為 ETH 持有者積累價值。 因此,從長遠來看,費用和 ETH 價值的增長應該是內在相關的。下圖使用簡單的貼現現金流模型顯示了這種關係。這種模型的結果根據增長假設和貼現率的不同而有很大差異。構建這樣一個模型的目的不是提供對 ETH 公允價值的預測,而是描述網絡用例和價值積累之間的關係。 作為起點,下圖顯示了自 2021 年 8 月實施 EIP‑1559 以來,以太坊以美元支付的平均每日費用。該圖表使用兩階段貼現現金流模型計算的,初始階段,採用和費用持續大幅增長,隨後費用增長率下降,因此無論以太坊用戶獲得的效用如何,擴展都可能降低費用增長的上限。 與該模型相關的 70% 以上的代幣價值來自終端永續增長,這是 2030 年之後年份的假設增長率(年增 5%,WEEX 唯客注)。在預測高增長企業的未來時,這種結果很常見,也是使用貼現現金流模型在理論上之所以有效的一部分原因。 下圖顯示的敏感性模型進一步描述了建模價格對假設增長率和貼現率的影響。了解 ETH 與用戶付費意願之間的關係極其重要。然而,依賴一個對未來增長假設的微小變化高度敏感的模型可能沒那麼有用。 貼現現金流模型的風險: 結論 毫無疑問,以太坊是一個領先的區塊鏈技術平台,使開發人員能夠構建去中心化應用程序,由於以太坊卓越的可編程性,其中許多應用程序能夠完成比特幣網絡上無法完成的事情。這導致數字資產生態系統中一些最大、最活躍的應用程序建立在以太坊上,並且 ETH 多年來持續保持第二大市值的地位。 然而,投資者提出的問題是,「開發者和應用的增加是否會轉化為ETH 的價值?」我們已經表明,包括迄今為止的理論和數據表明,以太坊網絡上的活躍度增加推動了對區塊空間的需求,這反過來又產生了可為代幣持有者帶來價值的現金流。但同樣明顯的是,這些不同的驅動因素是複雜的、微妙的,並且隨著時間的推移,隨著各種協議升級和擴展開發(如L2)的出現而發生變化,並且將來可能會繼續變化。

-

Hashflow(HFT):一個多鏈的去中心化交易協議

Hashflow是一個去中心化的交易所,旨在實現零滑點和具備MEV保護的交易。Hashflow目前可在以太坊、BNB Chain、Polygon、Avalanche、Arbitrum和Optimism上使用。自2021年推出以來,Hashflow上的交易量已超過100億美元。 HFT是Hashflow協議以及Hashverse(Hashflow的遊戲化治理平台)的原生代幣。用戶可以用HFT來解鎖Hashflow生態系統中的功能,例如: Hashflow交易所允許用戶在幾分鐘內跨鏈無縫交易資產,而不需要外部代幣橋接。 所有的Hashflow交易都是完全受保護的,無論交易是發生在本鏈上還是跨鏈的,都不會受到滑點和MEV的影響。 Hashflow使用混合鏈上/鏈下詢價引擎,從管理鏈上資金池流動性的做市商那裡獲取鏈下報價。智能合約要求做市商以加密方式簽署報價,在交易過程中保持不變。這確保了提供給用戶的價格是有保證的,不能被MEV機器人搶占先機和套利。 Hashflow還保護交易者免受跨鏈MEV導致的滑點,即在源鏈上驗證交易並將信息轉發到目的鏈上的這段時間內出現的重大價格波動。 該項目已經從三輪私人代幣銷售中籌集了2820萬美元,其中25%的代幣供應以0.02美元/HFT、0.10美元/HFT和0.40美元/HFT的價格出售。 截至2022年10月31日,HFT的總供應量為1,000,000,000,上市後的流通供應量將為175,230,000(約佔總代幣供應量的17.52%)。 代幣銷售信息 代幣名稱 高頻交易 代幣種類 ERC-20 初始代幣流通量 175,229,156 HFT (代幣總量的17.52%) 總量和最大代幣供應量 1,000,000,000 高頻交易 當前流通代幣供應量 17.52% Binance Launchpool 額度 15,000,000 HFT (代幣總量的1.50%) Binance Launchpool 開始日期 2022年11月1日 代幣分佈 代幣名稱 高頻交易 幣安發射池 代幣總量的1.50% 投資者 代幣總量的25.00% 社區金庫 代幣總量的1.00% 社區獎勵 代幣總量的11.58% 生態系統開發 代幣總量的37.61% 未來招聘計劃 代幣總量的2.50% 顧問 代幣總量的1.50% 團隊 代幣總量的19.32%

-

Magic (MAGIC):Arbitrum上的遊戲基礎設施和生態系統項目

TreasureDAO是Arbitrum上的一個遊戲基礎設施和生態系統項目。它的生態中有像Bridgeworld、Trove和Magic Swap這樣的產品。 MAGIC是項目的原生代幣。目前MAGIC的用例包括: 該項目由以下幾個主要部分組成,共同發揮作用: 截至2022年12月12日,MAGIC的總代幣供應量為339,645,510。目前流通的供應量為177,181,782(約佔總供應量的52.17%)。 在這裡了解更多關於MAGIC的代幣分配。

-

Arbitrum (ARB):一個以太坊的二層擴展解決方案

Arbitrum是以太坊上的一套擴展解決方案,利用了Optimistic Rollup。它允許用戶在與web3 dApp交互時享受更快的速度和更便宜的交易成本。 目前有2條Arbitrum鏈: 項目由以下部分組成: ARB是其原生代幣,其當前用例包括: 截至2023年3月23日,ARB的代幣總供應量為10,000,000,000。目前的流通供應量為1,275,000,000(佔代幣總供應量的12.75%)。

-

Radiant Capital (RDNT):一個建立在LayerZero基礎上的Omnichain貨幣市場協議

Radiant Capital是一個建立在LayerZero上的跨鏈借款和貸款協議。 RDNT是協議的原生代幣,用於以下功能: 治理:代幣持有者有能力在Radiant討論平台上創建提案和討論協議改進,以及在鏈上創建提案並投票。 激活協議費用和排放:Radiant的動態流動性供應商”dLP”能夠: Radiant Capital提供的一些獨特功能如下所示: 迄今為止,Radiant Capital沒有收到任何外部投資。DAO對該項目進行了引導,代幣於2022年7月通過Sushiswap在Arbitrum公平發行。 截至2022年3月30日,RDNT的總量和最大代幣供應量是1,000,000,000,上市後的流通供應量將是217,696,083(總代幣供應量的21.77%)。 代幣銷售信息 代幣名稱 RDNT 代幣種類 OFT-20, BEP-20 初始代幣流通量 217,696,083 (代幣總量的21.77%) 總量和最大代幣供應量 1,000,000,000 幣安Launchpool 額度 15,000,000 (代幣總量的1.50%) 幣安Launchpool 開始日期 2023年3月30日 代幣分佈 Token Name RDNT 幣安Launchpool 代幣總量的1.50% DAO儲備 代幣總量的12.50% 金庫和流動資金儲備 代幣總量的3.00% 排放激勵措施 代幣總量的56.00% 顧問 代幣總量的7.00% 團隊 代幣總量的20.00%