永續合約

-

從USDe到wBETH:對手方風險如何層層疊加?

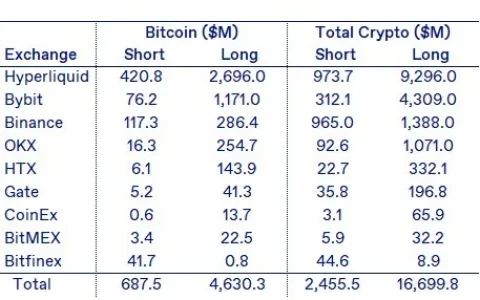

作者:NYDIG 全球研究主管 Greg Cipolaro 編譯:WEEX 唯客 本文要點: 美東時間上週五上午 11 點左右,川普總統宣布計劃「大幅提高」對中國商品的關稅,引發市場急劇拋售。儘管具體細節直到當天稍晚才公佈,但初步衝擊已足以令標普 500 在盤中一度下跌 3.8%,納斯達克 100 指數最大跌幅超過 4.7%。 在更廣泛的動盪中,比特幣及更廣義的加密市場大幅下挫,比特幣下跌 13%,穩定幣圍繞 1 美元劇烈波動,不少山寨幣跌幅超過 40%。儘管跌勢兇猛,但並非由加密貨幣本身的基本面因素引發,而是宏觀和地緣政治緊張情緒溢出至數位資產,並被槓桿交易活動放大。 合約清算激增,DeFi 是推手 加劇下跌的是槓桿交易的清算,既發生在 Binance 等中心化交易所(CEX),也發生在 Hyperliquid 等去中心化交易所(DEX)。不意外的是,交易,尤其是利用離岸交易所(WEEX 註:指美國本土以外的交易所)進行的永續合約(多空雙方每 8 小時結算一次資金費用)的槓桿交易,是加密市場的最主要的特徵之一。以往大多數交易活動發生在 CEX,BitMEX 於 2016 年率先推出永續合約,開市場先河;但如今有了新玩家——Hyperliquid。 Hyperliquid 是一家 DEX,意味著它完全運行在區塊鏈上(自有鏈 Hyperliquid Chain),但與大多數其他 DEX(Uniswap、PancakeSwap、Curve 等)不同,它不採用以恆定乘積公式治理的雙幣池 AMM 模型(例如在池中平衡 ETH 與 USDC)。相反,它採用一個完全透明的鏈上限價訂單簿,很像 CEX(Coinbase、Binance、WEEX 等)。在過去 12 個月裡,Hyperliquid 一直是加密交易市場的寵兒;平台上的總鎖倉價值 (TVL) 增長了 3 倍(HYPE 代幣空投 / 創世事件發生在 2024 年 11 月),而傳統 CEX 的 30 日滾動交易量也有現貨交易量下降/約 三分之一(現貨交易量下降/約 三分之一)。 隨著價格斷崖式下跌,許多交易者措手不及,導致出現大規模清算——為有史以來行業規模最大的去槓桿事件。當權益價值跌破維持保證金要求,如果交易者未補足保證金,平台就會啟動強平機制:透過自動賣出或買入引擎,平掉 / 對沖虧損頭寸,以使交易者的頭寸重新符合保證金要求。當大量部位突然遭受損失時,就可能出現巨幅、異常的價格波動。 下表展示了被強制平倉的規模(交易所 API 將此類交易標記為“強平”):空頭在反彈中被強平 25 億美元,多頭被強平 167 億美元,總計 192 億美元的交易者損失,遍布所有加密資產。就比特幣而言,空頭強平 6.9 億美元,多頭強平 46 億美元,導致比特幣交易者財富蒸發 53 億美元。 Hyperliquid 的強度損失遙遙領先,交易者淨資產蒸發超過 100 億美元,進而引發 Binance 和 Hyperliquid 創始人隔空交鋒,爭執哪家平台的數據更準確。 山寨幣清算相對更嚴重 比特幣跌幅達兩位數,而山寨幣表現更為慘烈,因此清算在整個加密市場中激增,尤以山寨幣為甚。在市值最大的加密資產中,BTC 的清算金額約為 53 億美元,ETH 約為 44 億美元,SOL 約 20 億美元。 值得注意的是,ETH 和 SOL 的量體遠小於 BTC。在暴跌之前,BTC 的市值約為 ETH 的 4.5 倍、SOL 的 20 倍。以體量調整後,ETH 的相對清算規模約為 BTC 的 3.7 倍,SOL 約為 BTC 的 7.6 倍。 換言之,ETH 和 SOL 的投資人清算更為嚴重,反映出更高的槓桿、更陡的價格跌幅(BTC -13%、ETH -18%、SOL -22%),或兩者兼而有之。 海外未平倉合約遭重擊,美國期貨基本上無恙 毫不意外的是,清算潮重挫離岸 CEX 的未平倉合約。以比特幣計價,未平倉合約下降了 17.6%,相當於約 79 億美元的名義價值在去槓桿中被抹去了。 相較之下,CME 的在岸期貨市場表現得更有韌性:未平倉合約僅下降 4.4%,名目價值不到 7 億美元。 顯而易見的結論是,受監管的美國境內交易者遠優於境外同行,更好地渡過了這場風暴。 加密市場出現裂痕 隨著去槓桿浪潮層層傳導,加密市場的壓力跡象開始顯現。原本長期窄幅波動的比特幣價差急劇擴大;永續合約相對現貨價格劇烈擺動;美國市場交易的比特幣較離岸市場出現溢價。 特別是在永續合約市場,通常與現貨緊密相關的價格關係在多空兩端的清算中完全失序。永續合約先是出現近 600 美元 / BTC 的折價,隨後轉為超過 800 美元 / BTC 的溢價,凸顯市場之混亂。 隨著加密市場壓力加劇,交易對手方風險浮現。在 Coinbase 上交易的比特幣,相較全球最大離岸交易所 Binance 出現顯著溢價。 在高峰時,經過對 USDT 的美元價值的合理調整後,Coinbase 的溢價接近 5,000 美元 / BTC,價差近 5%。這一背離凸顯了人們對離岸市場穩定性和資金狀況的擔憂上升。 比特幣「價格」究竟是多少? 一個看似簡單卻常被忽略的問題是:比特幣的價格到底是多少? 如同前文所指出的,答案會因交易場所與報價方式的不同而出現巨大差異。這個差異不僅關乎交易與投資,更重要的是,比特幣及其他加密資產也被用作抵押品,或作為借貸、衍生性商品、結構性產品等關鍵金融活動的輸入。 例如,加密抵押貸款高度依賴準確且一致的定價。如下表所示,BTC 的盤中價格在主要市場之間最高相差可達 7%。這絕非小事——標記價格 7% 的波動可能觸發追加保證金通知,甚至清算,具體取決於貸款機構所採用的報價來源。 幸運的是,許多傳統金融產品,包括受監管的期貨、選擇權和 ETF,已圍繞穩健的價格指數進行了標準化,例如用於結算的 CME CF 比特幣參考價(BRR)和用於連續定價的 CME CF 比特幣即時指數(BRTI)。這些產品並非依賴單一報價來源(交易所),而是綜合自多家交易所的數據。 BRR 也使用 1 小時窗口和成交量加權中位數價格來計算收盤價,使其更不易受 10·11 這類市場活動的影響。 (WEEX 註:CME CF 指 CME 與 Crypto Facilities 共同編製與維護的一套加密資產價格指數體系。) 歸根究底,要確定「比特幣的價格」絕非易事。這是一個基礎性問題,對投資者、機構以及更廣泛的加密金融體系的穩定性有著實際影響。 別再用「Peg」來描述穩定幣 穩定幣並不是“Peg”(錨定)在 1.00 美元! 這是一個由來已久的市場誤解,甚至已經寫入美國的正式立法。實際情況是,穩定幣是一種市場交易工具,其價格會根據交易動態圍繞 1.00 美元而波動。 它們表面的「穩定」源自於市場力量和套利表象,而非固定的「錨定」。當價格跌破 1.00 美元時,交易者買入,當價格升破 1.00 美元時,交易者賣出,並依賴發行人的申購與贖回機制將價格錨定在接近 1.00 美元的水平。 穩定幣脫錨 這種誤解在上週的市場波動中得到了充分體現。當交易者急於賣出比特幣等高波動資產、轉而買入美元替代品時,像 USDC、USDT 這類鏈下儲備支持的穩定幣,一度較 1.00 美元出現顯著溢價。 然而,偏離 1.00 美元的並不只有 USDC 和 USDT——相比之下他們的偏離還算溫和——演算法穩定幣 Ethena USDe 的走勢更為極端。 USDe 透過在存入的抵押品上做空衍生品(永續合約)以維持 Delta 中性頭寸,其價格在 Binance 平台一度暴跌至 0.65 美元。這一跌幅反過來觸發了以 USDe 作為抵押品的交易者被強制平倉。 儘管 Binance 承受了大部分批評,最終也對受影響的 USDe 持有者進行了補償,但問題並非 Binance 一家。在多家 CEX 平台,USDe 的交易價格一度低至 0.92—0.95 美元(WEEX 平台最低跌至 0.9638 美元)。 Binance 事後解釋稱,其對 USDe 的定價採用自身內部訂單簿,而非綜合外部來源——這恰恰是我們所描述的問題。加密貨幣價格常因交易所不同而出現差異,因此 Binance 用戶自然依賴 Binance 對 USDe 的自有報價。業界有人為 USDe 或 Binance 辯護,這是誤導性的;這種背離恰恰揭示了碎片化的加密市場到底是如何運作的。 我們認為,這次價差似乎只是緣於某家 CEX 的訂單簿,而非 USDe 內部機制出了故障,儘管不難想像,一個依賴衍生品市場(槓桿)的演算法穩定幣可能會遇到問題。買者自慎。 DeFi「字母湯」掩蓋了流動性與技術風險 出現異常的不只 USDe,在 DeFi 領域,其他加密貨幣也經歷了異常(主要與 Binance 有關)。 DeFi 在掩飾對手方風險和期限錯配方面做得「出色」,同時實現了近乎完美的價格平價。但麻煩會在這類的極端事件中找上門。 以 wBETH 這樣的衍生代幣為例,其價格曾較 ETH 出現驚人的 3,000 美元折價(ETH 本身已跌至約 3,435 美元)。 wBETH 是「Binance Wrapped Beacon Chain ETH」的縮寫,發給透過 Binance 質押 ETH 的用戶。 通常,質押在以太坊信標鏈的 ETH 會被鎖定,直到用戶申請提現:進入信標鏈通常約 24 天,退出約需 40 天。使用者可以選擇透過 Binance(或其他流動性質押提供者)進行質押,並立即收到 wBETH。 由於由 Binance 進行封裝,wBETH 是一種 ERC-20 代幣,使其可相容於 DeFi 協議,並且在交易或借貸應用中更易使用;而原生 ETH 由於技術原因,在此類環境中靈活性較差。 在市場平靜期,DeFi 參與者通常會將此些衍生代幣視為與基礎代幣可互換,並在窄幅價差內進行交易。然而,這種等價性缺乏經濟或技術依據。 ETH 是以太坊網路的原生資產,具有完全流動性並內生於系統本身;wBETH 則是由某一對手方發行、流動性強、按需提供的負債,而其背後的支撐卻是鎖定期最長 40 天的非流動資產。 層層疊加的對手方風險-DeFi 設計中的惡魔 這正是傳統銀行面臨的期限錯配問題:短期負債對應長期、不可即時動用的資產;而在這裡,也疊加了額外的法律和技術風險。將 wBETH 與 ETH 混為一談,就是忽略了這些關鍵差異。儘管如此,DeFi 仍在繼續這樣做——在對手方風險之上疊加對手方風險,將非流動性變成流動性幻象。這不但不合邏輯,更是危險的疏忽。 問題並不只在 wBETH。如今許多 DeFi 平台充斥著種類繁多的資產,每一種都有令人困惑的前後綴組合,如 satUSD+、SolvBTC.BNB、AIDaUSDT、yvBal-GHO-USDf、USD(Midas mFARM)、ARM-WETH-stETH 等等。人們幾乎需要一塊「羅塞塔石碑」來解讀這些代幣所代表的意義,更別提理解其中蘊含的風險了。 [ WEEX 註:羅塞塔石碑(Rosetta Stone)源自古埃及的羅塞塔石碑實物,它上面用三種文字(古希臘文、世俗體、象形文字)記載了同一段法令,正因為有可讀的古希臘文對照,學者才能據此破譯失傳已久的埃及象形文字。 ] 借貸市場經受住了考驗 儘管交易市場一片狼藉,但藉貸市場——無論是 CeFi 還是 DeFi——總體表現出驚人的穩健。 DeFi 借貸巨頭 Aave 僅清算了 1.8 億美元的抵押品,約佔其平台 720 億美元 TVL 的 25 個基點。 Coinbase 和 Morpho 的混合 CeFi/DeFi 協議中,僅清算了價值 1,800 萬美元的抵押品,抵押總額為 15 億美元。借貸機構 Maple 報告稱,其 CeFi 帳簿零損失,但處理了 6,700 萬美元的出借人贖回,其 DeFi Syrup 平台上也有類似規模的贖回。 NYDIG 零損失 NYDIG 也未遭受任何損失。每一筆比特幣抵押貸款的追加保證金通知都得到了及時的增資回應。 這次事件凸顯了 CeFi 相較 DeFi 的關鍵優勢。儘管 DeFi 和部分技術驅動的 CeFi 平台在速度、效率和自動化方面表現出色,它們往往在高壓力環境中失靈——而此時,人工判斷變得至關重要。 Hyperliquid 的交易者不會接到人工來電,要求其在寬限期內追加抵押品。區塊鏈沒有「Relationship」,無人可溝通,沒有談判的空間。你無法解釋某個價格來源不正確,或市場行為異常。在 DeFi 中,你的抵押品會自動、即時被清算,沒有任何商量。遊戲結束。請再投一枚硬幣。 加密貨幣風險更新 我們經常被問及,比特幣以及更廣泛的加密生態系統面臨的最大風險是什麼。我們長期關注的監管問題,如今日益成為正面推動因素;而另一個問題——長期的網路經濟問題——仍懸而未決。現在,我們的關注正轉向第三個領域:科技。 不安全的程式碼和函式庫漏洞將長期存在,但其相對風險會隨著時間的推移而降低。取而代之的是,與複雜、相互嵌套的密碼學原語相關的風險正在浮現。雖然這些風險主要與去中心化應用平台相關,但它們正透過質押和再質押平台、封裝比特幣、跨鏈橋等機制,逐步滲透到比特幣中。 這些並非比特幣本身,而是環繞其外的一層層 DeFi 基礎設施。它們的觸及範圍目前仍然有限,但其趨勢指向更深的整合。由於這些風險往往要在真正顯現後才被體認到,投資人更應密切關注。 原文連結:https://viewemail.nydig.com/anddd-its-gone

-

加密市場三大「經驗主義幻覺」實證:下架拉盤、1小時資費、上新熱捧是否可靠?

加密貨幣市場相較於其他金融二級市場往往表現出其不意攻其不備的市場變動,這種變動使得大量主觀交易的投資者損失慘重。對於主觀交易者來說,往往基於自身所謂的「盤感」作為先驗經驗進行投資,而這種「盤感」則通常是一個交易幻覺,對於莊家而言通常會利用這種幻覺進行反向操盤造成散戶的重大投資損失。本文將向大家介紹幾類經驗主義幻覺。 1.下架合約是否一定會拉盤 下架幣會爆拉一直是加密貨幣市場的一種都市傳說,通常認為當一個合約在被幣安宣布下架後項目方為了最後在二級市場割一波韭菜會進行大量吸籌,在短線拉升後在頂部套現走人。在這過程中由於專案方不再顧忌交易所的處罰監管,通常會誘發超級極端行情。如著名的Alpaca合約行情,在2025年4月24日從0.04美元直接拉升到4月30日的1美元。漲幅高達2500%。 合約名稱 宣布下架日期 下架日期 訊息時長(日) 區間最大漲幅 UXLINKUSDT 2025年9月24日 2025年9月26日 2 20% NEROETHUSDT 2025年9月22日 2025年9月26日 4 -80% ALPHAUSDT 2025年9月17日 2025年9月23日 6 20% BSWUSDT 2025年9月10日 2025年9月15日 5 11% BAKEUSDT 2025年9月3日 2025年9月17日 14 258% HIFIUSDT 2025年9月3日 2025年9月17日 14 1000% SLFUSDT 2025年9月3日 2025年9月17日 14 100% LEVERUSDT 2025年8月29日 2025年9月3日 5 50% 從數據可以看出大多數下架合約都得到了後續拉升,但是仍有少數合約出現大幅下滑的情況。例如NEIROETHUSDT可以說出現了驚人的「死亡螺旋」行情。這對許多投資人來說會造成大量的經濟損失。這裡我們留意到一個有意思的現象,當一個合約的公告下架時間的長度與漲幅呈正向關係,後續研究者可以根據市場消息時長越長莊家有足夠的時間進行洗盤吸籌方向研究。 2. 資費週期為1小時的合約意味著強勢拉盤? 自2025年5月之後幣安開啟了永續合約資費週期的調整政策,對於資金費率觸碰±2%的永續合約啟動1小時週期的資金費率收費模式。這種模式會大大推動相關永續合約的交易效率,同時也帶來了許多極端行情,如著名的MYX幣出現了200倍的極端行情。但是否這就一定意味著資金費率1小時的合約能出現極端上漲行情? 在2025年5月至9月期間抽樣的13個永續合約的二級市場表現進行統計分析。樣本資料涵蓋了從2025年5月30日到2025年9月25日的多個不同時間週期的合約。透過對這些合約在指定期間的漲跌幅進行分析,我們可以觀察到市場的極端波動性和兩極化的特徵。 合約名稱 起始日 結束日 期間漲幅 API3USDT 2025年8月19日 2025年9月11日 -63% REDUSDT 2025年9月5日 2025年9月25日 -82% TREEUSDT 2025年8月28日 2025年8月31日 -56% IPUSDT 2025年8月31日 2025年9月25日 90% MUSDT 2025年9月1日 2025年9月25日 325% MYZUSDT 2025年9月1日 2025年9月25日 2100% OMNIUSDT 2025年7月29日 2025年8月11日 -22% XTZUSDT 2025年7月19日 2025年7月22日 -35% HYPERUSDT 2025年7月10日 2025年7月19日 -51% FUNUSDT 2025年7月7日 2025年7月19日 129% LAUSDT 2025年7月7日 2025年7月19日 -53% VICUSDT 2025年7月7日 2025年7月19日 -13% LPTUSDT 2025年5月30日 2025年7月19日 -21% 在13個合約樣本中實現正收益的合約數量4個(佔比約30.8%),錄得負收益的合約數量: 9個(佔比約69.2%) 這表明在所選樣本和時間段內,超過三分之二的合約處於虧損狀態,市場整體表現出下行趨勢。 MYZUSDT 合約以2100% 的驚人漲幅位居榜首,表現出極端的市場機會。 REDUSDT 合約錄得-82% 的最大跌幅,反映了巨大的市場風險。所有樣本漲跌幅的中位數為-22%。相較於受極端值影響的平均數,中位數能更能反映市場在此期間的「普遍」或「典型」表現。所有樣本的算術平均漲跌幅約為+180.6%。此數值被MYZUSDT (2100%) 和MUSDT (325%) 等極端高收益合約嚴重拉高,不能代表樣本的普遍情況。 數據清楚地揭示了市場的兩極化現象:頭部梯隊以MYZUSDT (2100%)、MUSDT (325%)、FUNUSDT (129%) 和IPUSDT (90%) 為代表的少數合約實現了極高的回報。多數梯隊: 其餘9個合約全部錄得虧損,虧損幅度從-13%到-82%不等,其中6個合約的跌幅超過了30%。 所分析的合約市場在2025年5月至9月期間表現出極高的波動性。少數合約能夠帶來超高回報,但絕大多數合約都面臨著巨大的下行風險。一般表現為虧損: 從中位數(-22%)和虧損合約比例(69.2%)來看,對於隨機選擇的合約而言,其在此期間的典型表現是虧損而非獲利。 3. 新上合約是否會獲得市場熱捧 新上合約往往會帶來較大的市場漲幅,這是許多二級市場投資者熱衷的經濟學現象,不僅存在於加密貨幣市場,在股票市場早已屢見不鮮。那麼是否新上合約一定會獲得市場熱捧呢?該資料集包含18個新上市的幣安永續合約,統計了它們在三個不同時間窗口(7日、14日、30日)的價格漲幅百分比。描述性分析旨在揭示這群新興資產報酬率的集中趨勢、離散程度和分佈形態。 合約名稱 合約上所日 7日漲幅 14日漲幅 30日漲幅 BASUSDT 2025年8月26日 54.96% 68.48% 0.2% SOMIUSDT 2025年8月25日 11.56% 61.09% 0.87% WLFIUSDT 2025年8月23日 39.85% 7.46% 5.52% XPLUSDT 2025年8月22日 64.86% 62.64% 69.95% CUDISUSDT 2025年8月20日 -34.29% -33.01% -10.9% USELESSUSDT 2025年8月15日 -14.4% -32.34% -21.46% AIOUSDT 2025年8月13日 -11.1% -1.67% 18.26% XNYUSDT 2025年8月13日 -29.04% -53.54% -18.32% YALAUSDT 2025年8月7日 10.02% -14.21% -37.7% CARVUSDT 2025年8月7日 -5.07% 3.86% -3.66% ZRCUSDT 2025年7月29日 -3.85% -1.19% -20.92% ESPORTSUSDT 2025年7月29日 -17.33% -24.22% -38.65% ZORAUSDT 2025年7月25日 52.98% 93.16% 161.9% TAGUSDT 2025年7月25日 4.53% 46.68% 32.3% CVXUSDT 2025年7月23日 -8.72% -14.85% -15.77% SLPUSDT 2025年7月23日 -25.81% -33.1% -24.8% CUUSDT 2025年7月15日 146.55% 98.35% 44.24% VELVETUSDT 2025年7月15日 2.55% -21.88% -15.22% 此資料樣本完美地展示了典型的「新幣效應」(New Coin Effect )。即新資產在上市初期,由於資訊不對稱、投機情緒和較低的初始流動性,價格極易被小量資金操縱,導致暴漲暴跌。中位數在所有週期均為負數,這揭示了一個更關鍵的訊息:對於樣本中超過一半的合約而言,它們在觀察週期內是虧損的。 因此,中位數更能代表一個「典型」或「普通」新合約的表現。上市合約市場最顯著的特徵是其極高的波動性和風險。雖然少數「明星合約」能帶來驚人回報,但超過一半的合約在各週期內均錄得虧損。投資者不應被高平均收益率所迷惑,而應更關注中位數所反映的普遍情況和巨大的標準差所警告的風險。數據顯示,一週的漲跌趨勢有很大機率會延續到第二週。然而,這種短期動量對一個月後的價格走勢指引意義有限。市場在更長的時間維度內,可能會出現均值回歸或趨勢反轉。 結論 本文探討並研究了加密貨幣市場的三個常見經驗主義幻覺,透過統計樣本資料得出以上三個經驗幻覺在投資中並不可靠。對於大多數二級市場投資者來說仍然需要理性地認識到加密市場的高風險性和不確定性。設定停損目標和執行相關的風控策略依然是加密貨幣市場需要的首要任務。

-

GMX (GMX):一個去中心化的永續合約交易平台

GMX是一個去中心化的永續合約交易所,擁有較低的交易費用以及零價格影響的交易。GMX目前可以在Arbitrum和Avalanche上使用。 GMX是項目的原生代幣。GMX目前的用例包括: 該項目由以下主要部分協同工作: 截至2022年10月6日,GMX的總代幣供應量為8,648,200。目前的流通供應量為7,990,696(約佔總代幣供應量的92.4%)。 在這裡了解更多關於GMX的代幣分佈。