閱讀摘要:

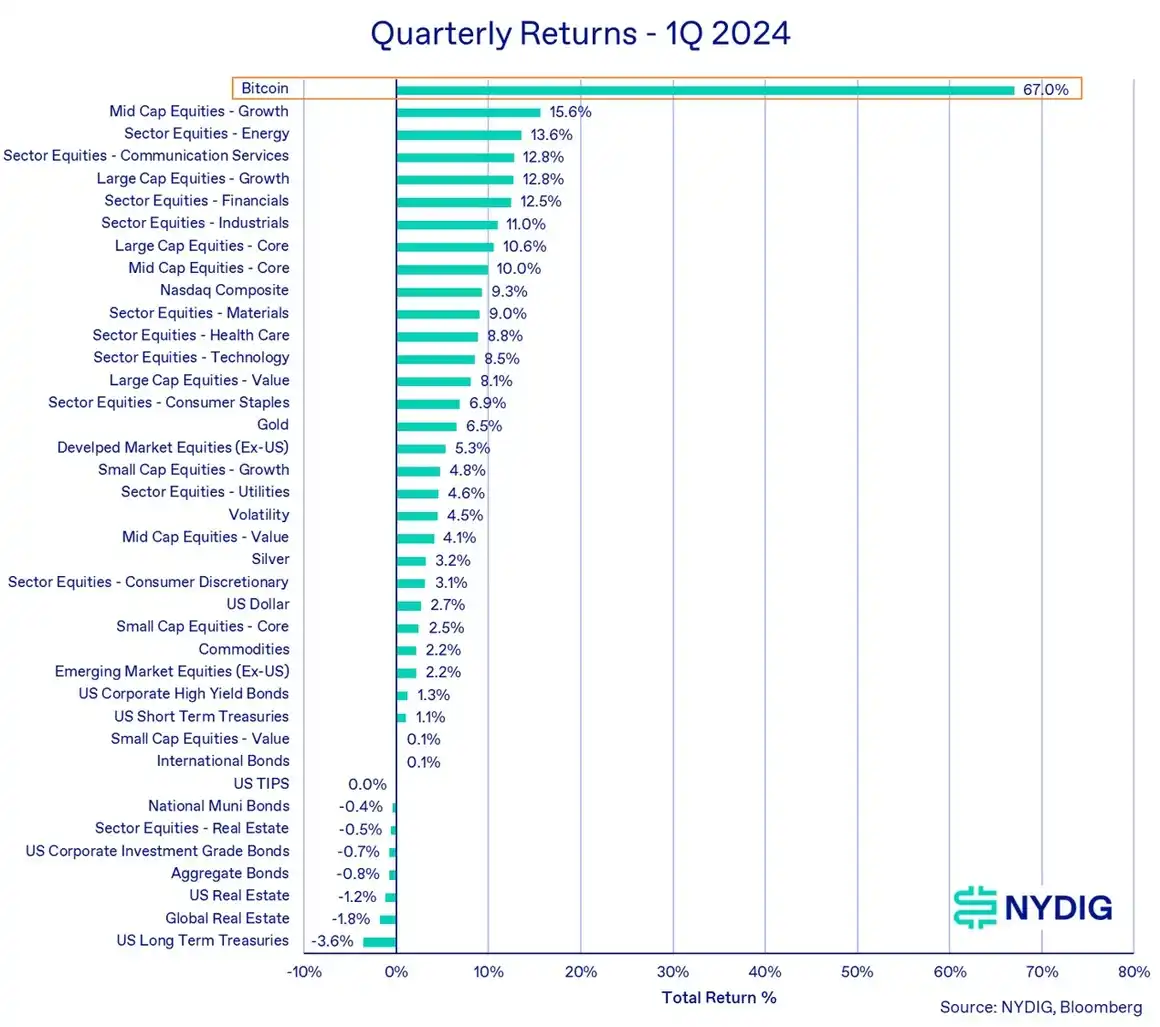

· 在現貨ETF 前所未見的需求推動下,第一季比特幣飆漲67.0%。

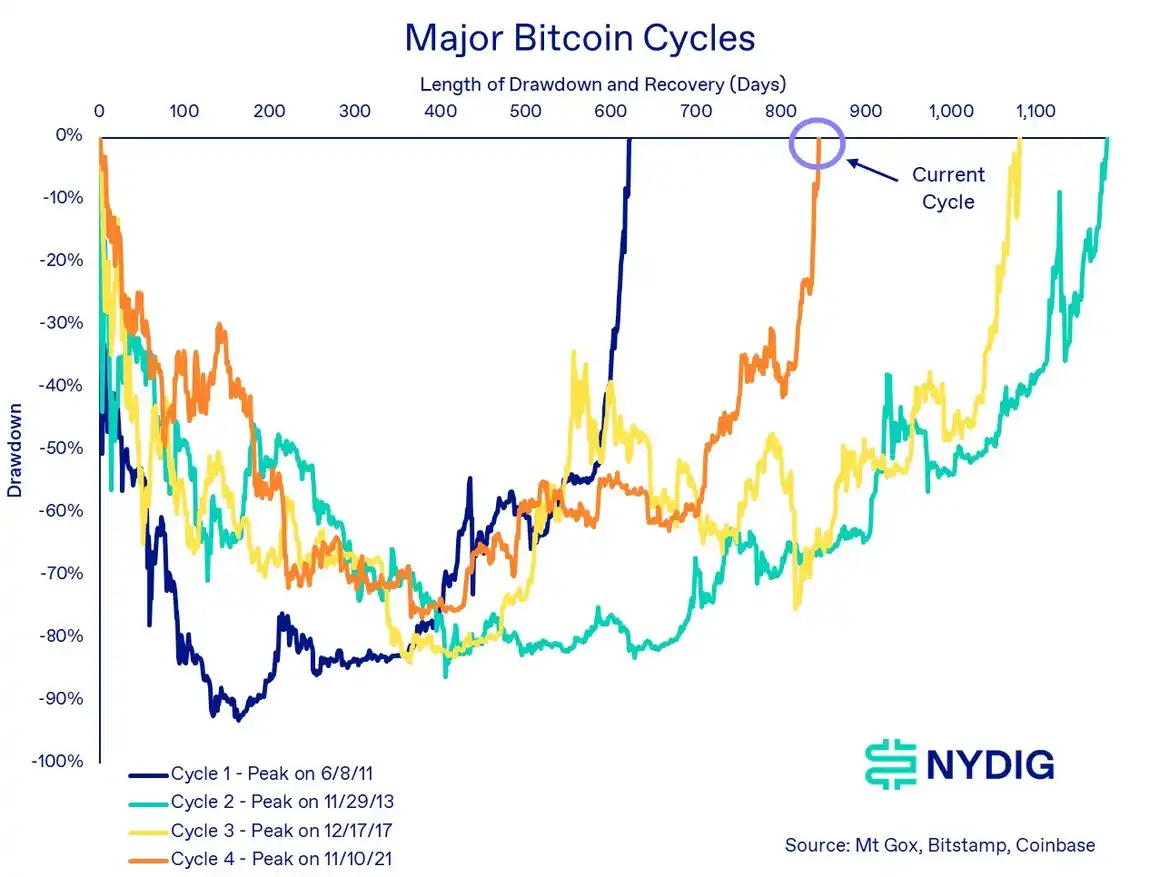

· 在 ETF 需求爆炸性增長的背景下,比特幣創下歷史新高,從 2021 年 11 月開始的回撤中恢復的速度比以往週期更快。

· 雖然ETF 走過了一段坎坷的歷程,但它們的資金淨流入已經積累達$12.1B,使得IBIT 的成為ETF 歷史上最靚眼的產品發行。

· 截至第一季末,美國現貨比特幣 ETF 的資產管理規模(AUM)為 59.1B 美元。同期,美國現貨黃金 ETF 的 AUM 為 98.2B 美元。

· 美國現貨比特幣 ETF 產生了連鎖反應。加拿大現貨比特幣 ETF 流失了 4.24 億美元資金,而槓桿期貨基金在價格上漲期間累積了 1.0B 美元資金。

· 令人震驚的是,美國的比特幣期貨 ETF 堅守陣地,僅損失了 5,520 萬美元的資金,其中包括一隻基金的清算。

· GBTC 投資者在一季度贖回了$14.8B,儘管每日資金流出有所放緩,但關於Grayscale 下一步行動的戰略問題仍然困擾著市場。

· 投資者正在尋找下一個催化劑,其中可能包括透過各種投資管道(例如 wirehouse)增加配置 ETF 的機會。 [Wirehouse 指大型全國性的經紀公司,它們提供全面的金融投資和諮詢服務,WEEX 唯客注。 ]

· 距離減半還有兩週時間,但對礦商而言,這一事件比對價格更重要,因為供應減少相對於交易量微不足道。

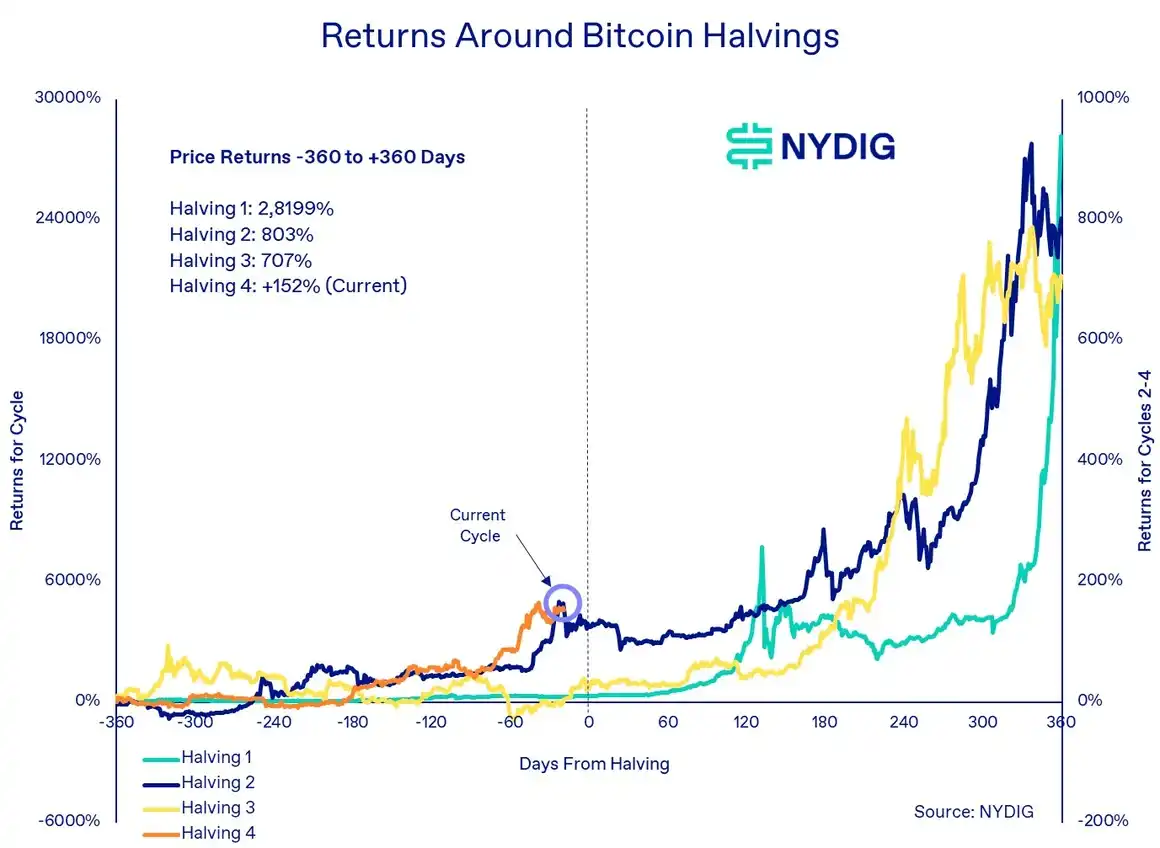

· 減半在比特幣價格週期中是一個重要的標誌,如果重複出現,那麼對投資者來說,一些最好的回報仍在前方。

市場表現回顧

1)ETF 資金流入推動今年開局強勁

比特幣在第一季經歷了67.0% 的驚人上漲,成為迄今為止令人印象最深刻的Q1 之一。這一上漲主要是由於對年初推出的現貨比特幣 ETF 的巨大需求。

儘管起步緩慢,隨後轉向資金淨流出,但現貨 ETF,尤其是 IBIT,已成為史上表現最好的 ETF。散戶和投資顧問的興趣激增,這部分人先前曾對透過其他管道投資現貨比特幣猶豫不決,現在卻成為 ETF 需求激增背後的推動力。

大多數其他資產類別在一季亦表現良好,因為低失業率、強勁的經濟以及雖然尚未消除但已遠低於高點的通膨,為資產表現提供了支撐背景。

市場尚未實現其所期望的降息,因為一年多以來,市場一直預計聯邦公開市場委員會(FOMC)「從現在起6 個月後」將降息。考慮到通膨數據,我們不相信 FOMC 將實現這一預期。但考慮到過去一年風險資產的表現,似乎降息對比特幣、股票、黃金和房地產的強勁表現來說已不再是必要條件。

2) Q1 季節性表現

從歷史上看,第一季比特幣的價格表現一直不錯,今年這種趨勢仍在繼續。 2024 年 Q1 是比特幣有史以來表現第四好的 Q1,也是自 2013 年以來第二好的 Q1,為未來一年奠定了積極的基調。

除了 ETF 的推出為市場帶來了顯著提振,即將到來的減半也將在價格週期中發揮至關重要的作用。儘管減半造成的供應量減少幅度很大(相當於450 個比特幣/天,或3,150 萬美元/天,以70,000 美元/BTC 計算),但其影響可能不會與引入ETF 所帶來的需求激增效應相媲美。

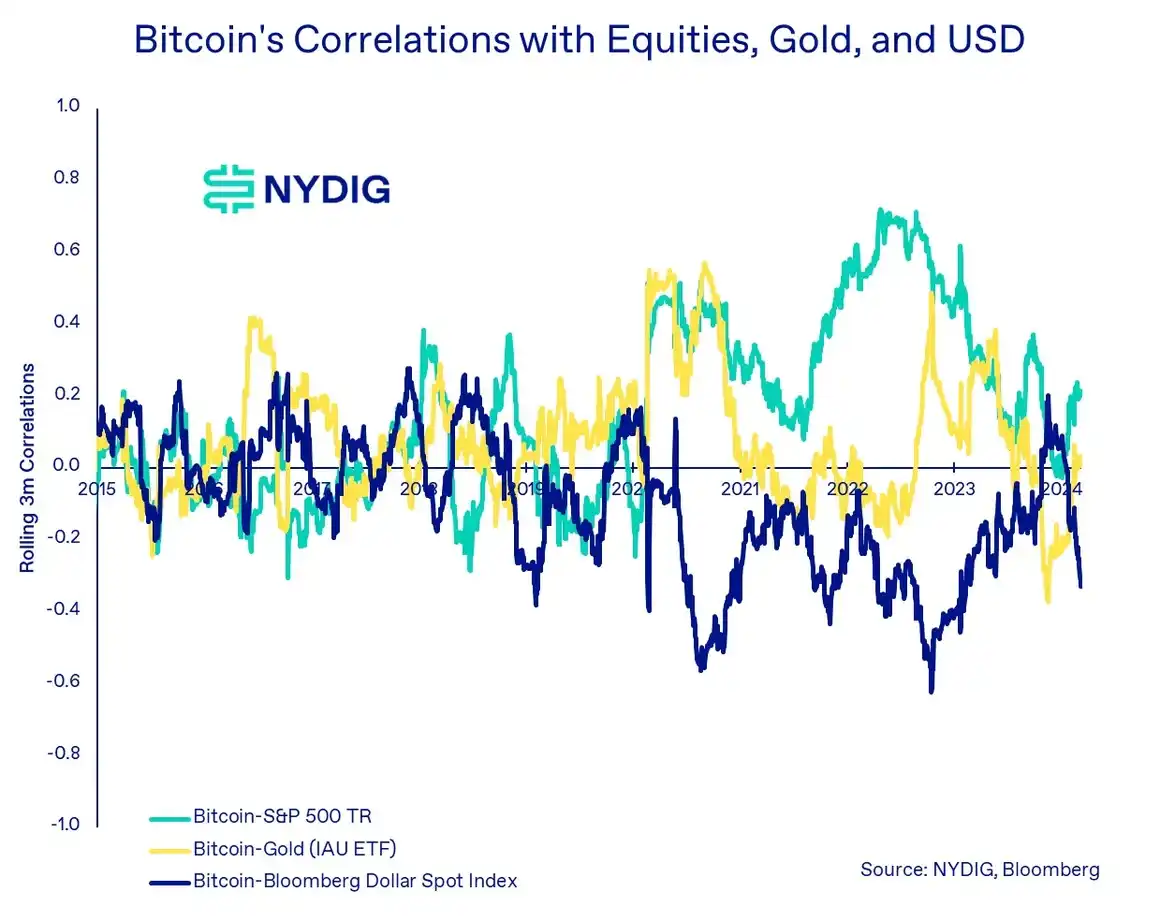

3)相關性上升,但仍處於低水平

比特幣與其他主要資產類別(例如股票和美元指數)的相關性在2023 年底從接近零的水平有所回升(絕對值),但相比黃金有所下降。然而,我們認為這種變化並沒有多大意義,因為比特幣的 90 天滾動相關性歷史上一直在 +0.3 和 -0.3 之間波動。為應對 Covid-19 危機而採取的貨幣和財政幹預措施改變了比特幣與其他資產的相關性,但這種變化似乎是暫時的。隨著印鈔和降息以應對通膨的時代逐漸過去,比特幣的長期相關性正顯示出恢復到歷史平均值的跡象。

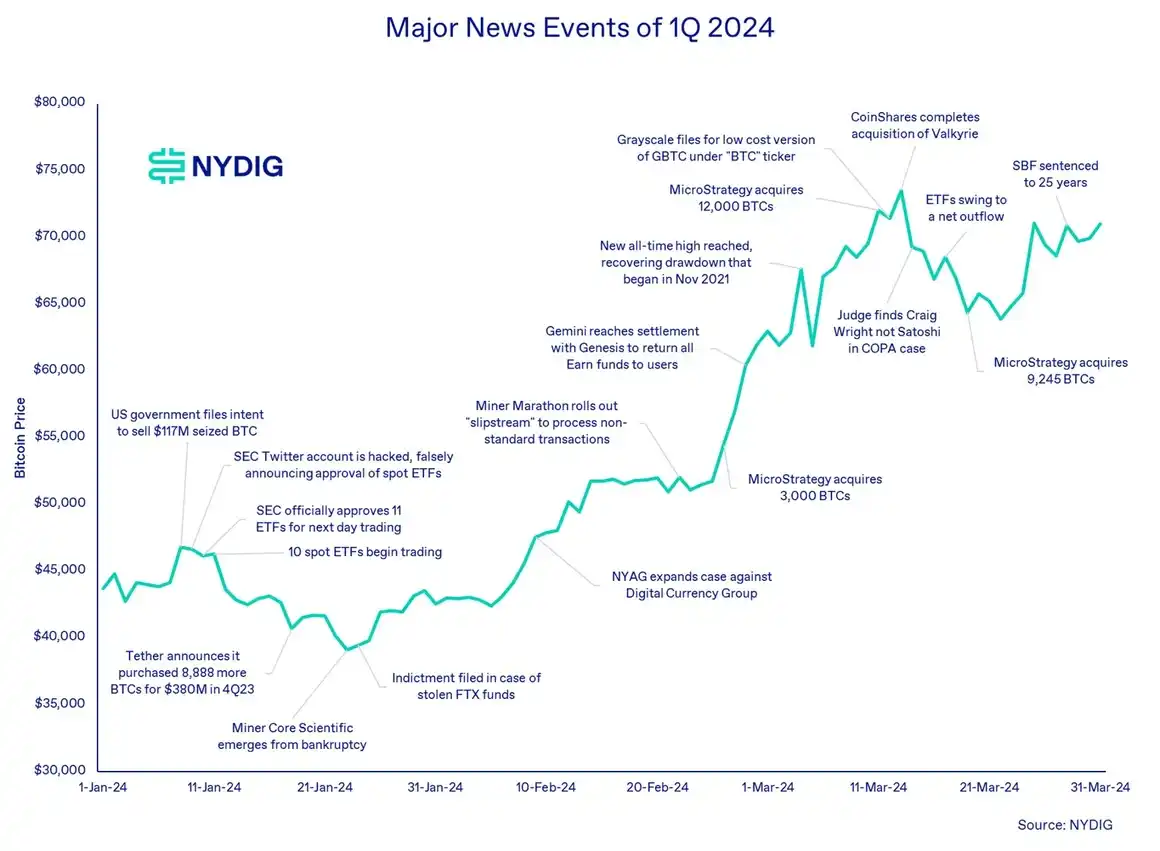

影響一季的大事件

1 )ETF 在Q1 占主導地位

毫無疑問,一季度最引人注目的是美國批准和推出現貨ETF。這是一個充滿意外波折的事件:SEC 推特帳戶被駭客入侵,過早宣布批准,在最終決定截止日期前獲得批准,最初的資金流入低於預期,導致資金淨流出,但隨後出現了顯著改觀。

這也是 ETF 推出以來最強勁的資金流入。當 Q1 結束時,很明顯可以看出,ETF,無論是整體還是單隻產品,都取得了巨大成功。

考慮到這一點,我們希望分享有關 ETF 整體和單獨表現的季末結果。乍一看,除了 GBTC 淨流出,以及 BTCO 在某些日子有贖回(可能與 Galaxy 的拋售活動有關)外,其餘 ETF 都出現了淨流入。 ARKB 於 4 月 2 日(上週二)出現單筆資金流出,這是除 GBTC 和 BTCO 之外的 ETF 中首次出現資金流出。

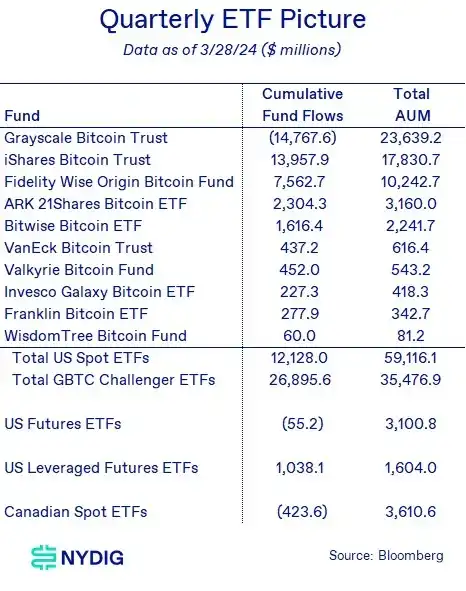

2)貝萊德與富達引領挑戰者

第一季ETF 的淨流入總額達到驚人的$12.1B。有趣的是,雖然 GBTC 面臨 $14.8B 的淨流出,但 9 個「挑戰者」ETF 卻吸引了 $26.9B 的淨流入。 GBTC 繼續保持其資產管理規模的領先地位,貝萊德的 iShares 基金 (IBIT) 緊隨其後,排名第二,富達 (FBTC) 排名第三。值得注意的是,加密原生公司 ARK 21Shares 和 Bitwise 佔據了第四和第五名,展現了令人印象深刻的行銷能力。這項成功使得他們領先 VanEck、景順 (Invesco) 和富蘭克林鄧普頓 (Franklin Templeton) 等知名機構。

3)BITO 與期貨ETF表現出色

在現貨ETF 推出後,BITO 和其他基於比特幣期貨的ETF 的恢復力令人驚訝。儘管與現貨 ETF(GBTC 除外)相比,BITO 的費率較高(0.95%),加上存在展期成本和現貨追蹤誤差,但期貨 ETF 的贖回只有 5,520 萬美元。最近關閉的 VanEck 比特幣策略 ETF (XBTF) 是競爭性 ETF 市場格局中的一個犧牲品,但比特幣期貨 ETF 這個資產類別的 AUM 仍高達 3.1B 美元。這凸顯了投資者認可、作為先驅的價值,以及衍生性商品市場的潛在重要性,特別是在現貨 ETF 仍在等待選擇權交易核准的情況下。

4)槓桿期貨基金從默默無聞中崛起

在現貨ETF 推出之前,Volatility Shares 的2x 比特幣策略ETF (BITX) 管理的資產為2.225 億美元。相比之下,BITO 當時的 AUM 為 $2.2B。一季度,槓桿期貨基金(例如 Bitx 和 2 月新推出的 BFTX)累積了超過 10 億美元的資金。截至第一季末,這些槓槓期貨基金以其 2 倍的槓槓率,擁有比 BITO 更多的 CME 交易的比特幣期貨。顯然,投資人傾向於選擇像 BitX 這樣的基金來利用市場趨勢,考慮到該基金 1.85% 的費用率,取得這一成績尤其罕見。

5)投資人退出加拿大ETF

美國投資者在加拿大現貨ETF 中找到庇護,這點很有趣。加拿大現貨 ETF 於 2021 年 2 月出現,作為美國 GBTC 等產品的可行替代品。最近的季度數據顯示,這些基金流出了 4.236 億美元,反映出美國投資者的興趣轉移。我們的猜測是,這些資金中有相當一部分可能已經回流到美國 ETF。

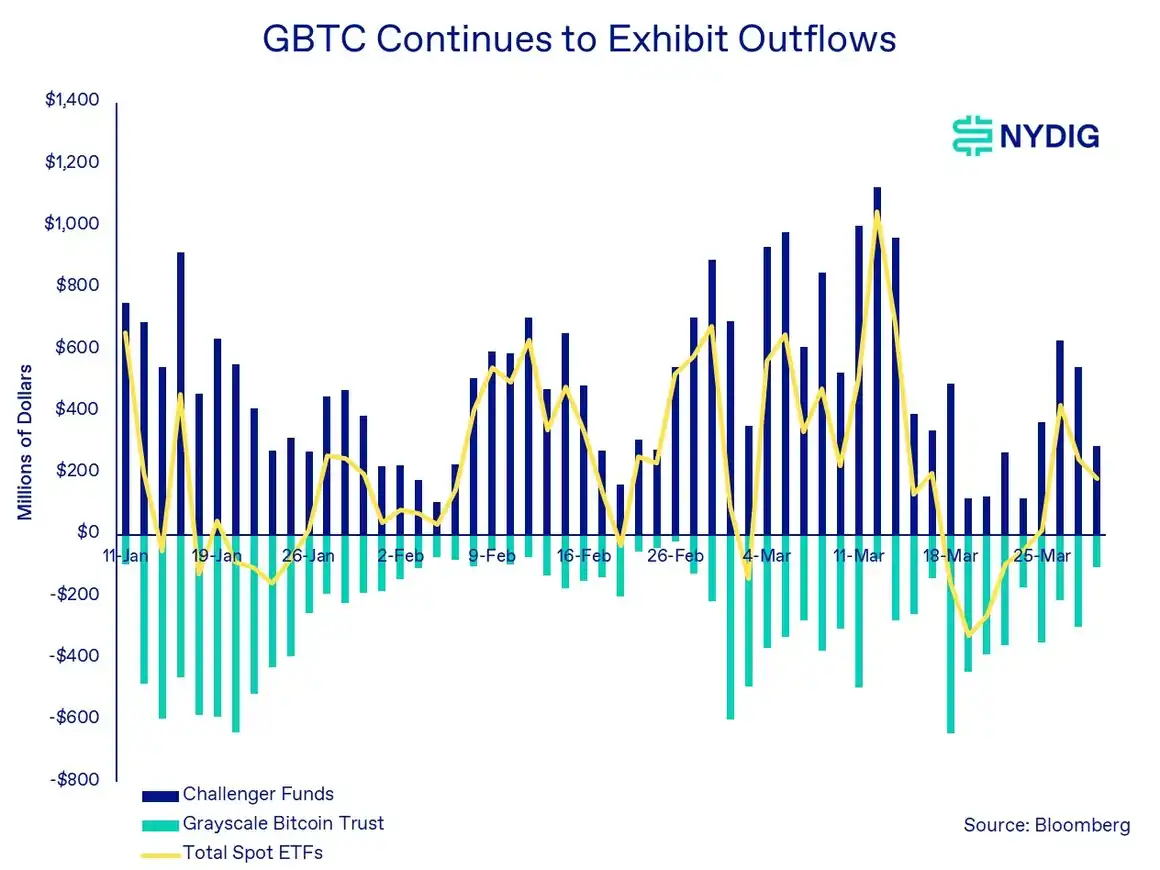

6)灰階難題

作為市場上受到最密切關注的基金之一,GBTC 因其產品相關的資金流出而受到廣泛關注。當 ETF 交易開始時,GBTC 擁有相當大的優勢,AUM 為 $28.6B。然而,它也有一個明顯的劣勢,即 1.5% 的費率,比第二高的競爭對手高出 5 倍。到第一季末,在處理 $14.8B 贖回後,GBTC 的 AUM 領先優勢已顯著縮小至 $23.6B,而 IBIT 為 $17.8B。

我們估計,GBTC 的贖回中,其中4.8B 美元與解決Genesis 破產、Gemini Earn 計劃和FTX 破產有關,剩下約$10.1B 來自其他GBTC 持有者的贖回。迫在眉睫的問題是,這些贖回何時停止,灰階應該採取什麼策略來有效解決這個問題?

值得注意的是,灰階贖回量最近似乎正在減緩,過去 3 天每天的贖回量僅為 7,500 萬美元至 8,200 萬美元。這與 3 月日均 3.181 億美元相比大幅下降。儘管明顯放緩,但從外部角度來看,準確預測總流出量仍然是一項具有挑戰性的任務,這就是我們沒有做出具體預測的原因。

在許多方面,灰階掌握著主動權。儘管它可能會降低費用以與貝萊德和富達等行業巨頭競爭,但考慮到競爭對手普遍的費用結構,這一舉措在財務上可能不是最優的。儘管一些公司提供費用減免或完全不收取任何費用,但它們的標準化費率仍然大大低於 GBTC 的 1.5%。

Grayscale 計劃在BTC 代碼下引入低費用版本的GBTC,類似於GLD/GLDM 和IAU/IAUM 在黃金ETF 市場的運作方式,這是朝著正確方向邁出的一步。然而,該產品的推出可能會面臨延遲,因為需要獲得 SEC 的批准。也許這就是為什麼在最初的阻力之後,Grayscale 執行長最近的評論表明它可能正在考慮降低 GBTC 的成本。

7)解決2022 年的遺留問題

當我們回顧剛剛過去的一個季度時,很明顯,在解決2022 年崩盤期間出現的挑戰方面已經取得了重大進展。從 Sam Bankman-Fried(SBF)的宣判,到 Gemini 承諾全額償還 Earn 投資者,以及 CZ 即將宣判,加密貨幣市場正在經歷一波收尾和進步的浪潮。

此外,Genesis、Celsius、BlockFi 和 FTX 等公司在成功渡過破產程序方面展現了值得稱讚的精神。這段時期標誌著產業的轉捩點,展現了克服障礙的韌性和決心。

8)比特幣創歷史新高

3 月5 日星期二,比特幣突破69,000 美元大關並創下歷史新高,創造了新的歷史。這項非凡的成就標誌著從 2021 年 11 月 10 日開始的 846 天回撤中的復甦。繼新高之後,比特幣繼續觸及 73,835.57 美元(WEEX 平台數據),表明它尚未準備緩上行步伐。

我們對先前週期的區塊鏈數據的分析表明,可能會有更多令人興奮的事情即將到來(參考《底層區塊鏈資料顯示:目前仍處於加密牛市早期》。

這次復甦遠遠領先以往回撤週期的復甦。前兩個週期的恢復發生在谷底後778 天和716 天,而這次週期的恢復發生在谷底後僅470 天。從這個意義上說,這次復甦「領先於」我們預期的正常復甦。話雖如此,之前的兩次復甦都沒有像美國現貨ETF 那樣強大的催化劑。

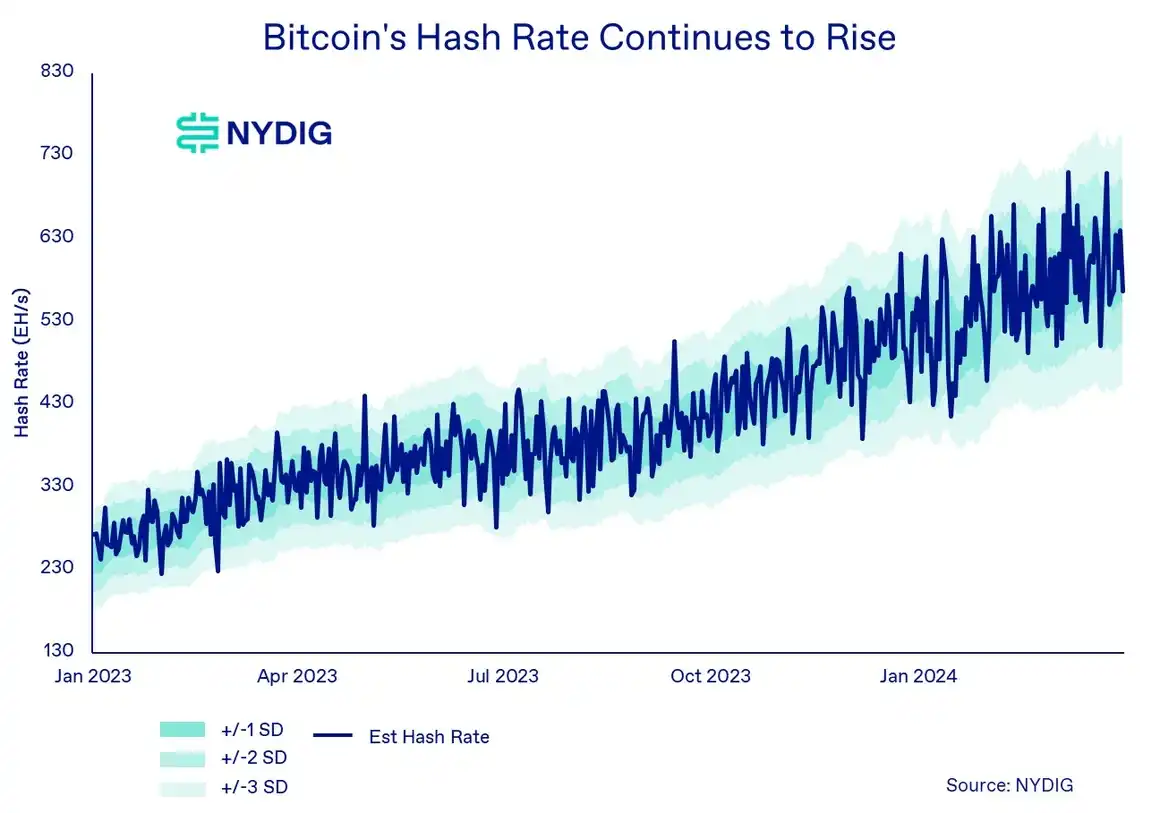

9)算力持續上升

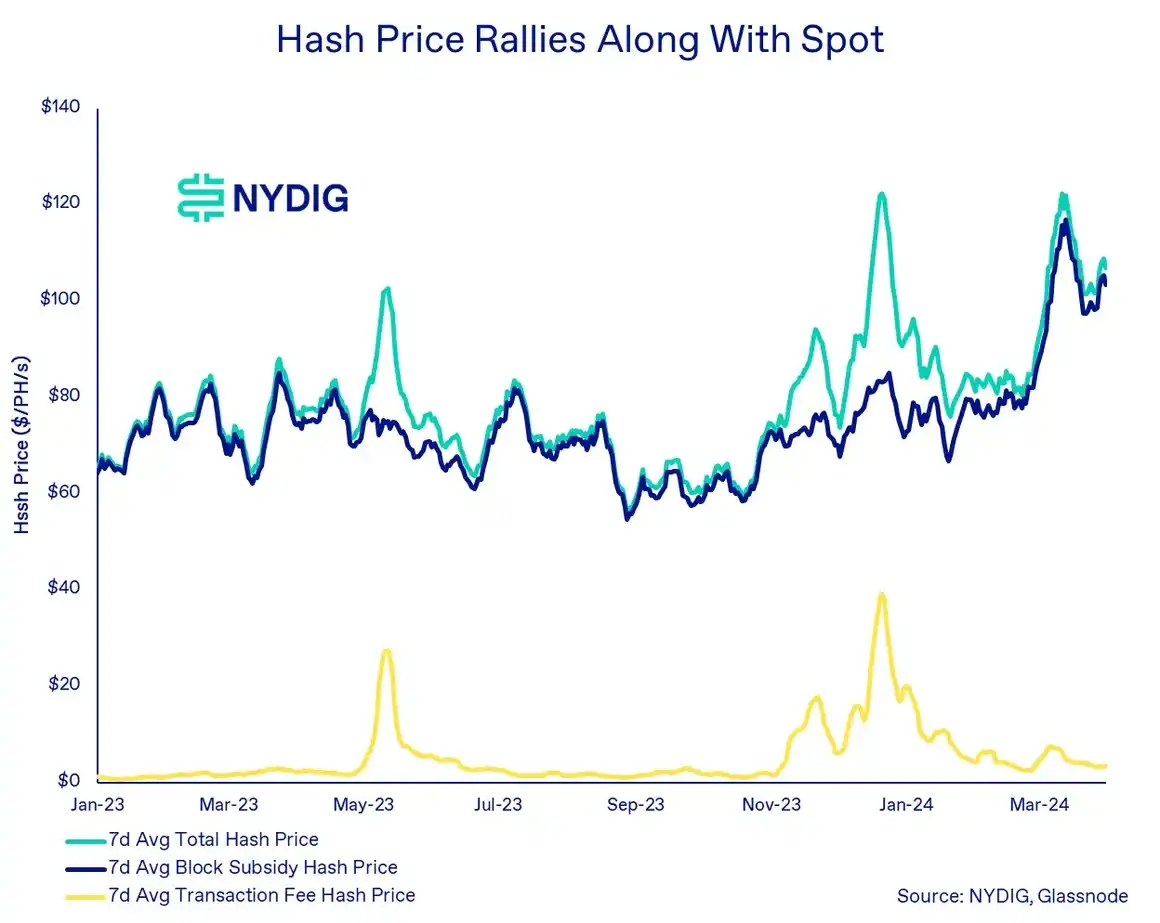

比特幣的哈希率(衡量礦工集體計算量的指標)在第一季持續成長,成長約15%。這是由於價格上漲對礦商有利的經濟效益。而交易費用已從我們去年看到的 inscription/Ordinals 驅動的高點回落。

儘管哈希率持續上升,但比特幣的哈希價格(即礦工按哈希計算工作獲得的報酬)在一季經歷了大幅上漲。這可以歸因於第一季價格上漲 67.0%,遠超過哈希率 15% 的增幅。隨著 inscription/Ordinals 的熱度從高峰迴落,交易費哈希價格(礦工從交易費中賺取的費用)已恢復到比較平常的水平。儘管如此,哈希價格一直保持在 100 美元/PH/s 左右的穩定水平。

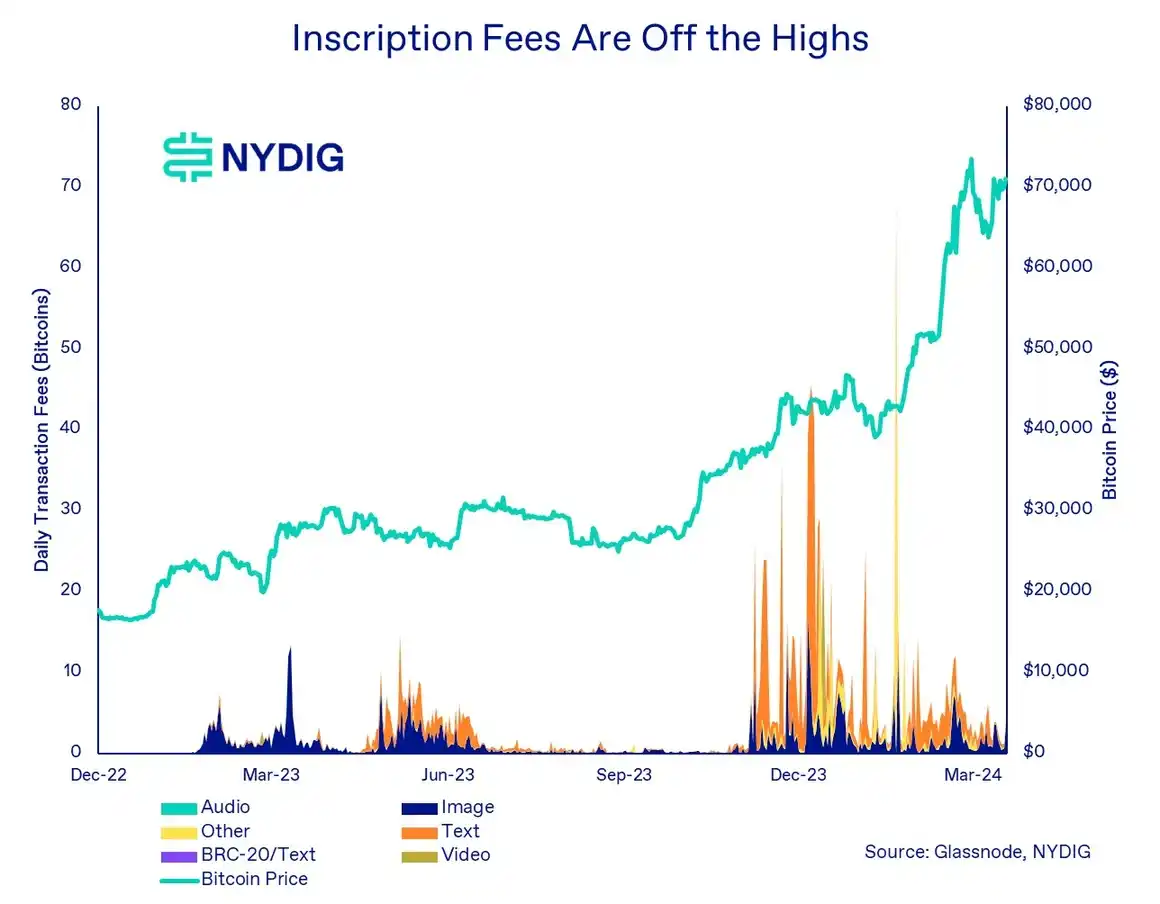

10)銘文熱潮降溫

隨著數位資產世界的不斷發展,Ordinals 一年前開啟了一項突破性的實驗,徹底改變了比特幣區塊鏈上的資料編碼。最初以圖像形式為主的NFT 開始,這種創新方法為2023 年春季BRC-20 的出現鋪平了道路,在比特幣上引入了可替代資產,特別是在效用有限的

MEME 幣領域。不可否認,Memecoin 是這一周期中的流行趨勢,雖然 BRC-20 最初獲得了巨大關注,但其受歡迎程度有所下降。

11)監管更新

第一季有幾項重要的監管更新,其中最大的更新與美國現貨比特幣ETF 的批准有關。另外兩個與正在進行的法庭案件有關。

在SEC 與Coinbase 的訴訟案中,該案法官拒絕了Coinbase 要求駁回大部分指控的動議,包括充當清算機構、經紀人和交易所,並在其質押服務下提供未註冊發行證券。

在與瑞波的案件中,SEC 正在尋求就與未註冊證券的初次銷售有關的違規行為徵收 20 億美元的罰款和處罰。

還有,許多發起人希望現貨以太坊 ETF 獲得批准,並已提交申請,需要從 5 月開始得到 SEC 的答覆。

12)加密貨幣公司股價飆漲,但礦業股下跌

加密貨幣公司,尤其是Coinbase、MicroStrategy 和Galaxy Digital 的股價在Q1 經歷了大幅上漲,因為與加密貨幣價格相關的資產和業務營運價值在此期間可能會有所改善。另一方面,比特幣礦商的股票表現仍然低迷。我們的猜測是,其中一些原因可能歸因於對即將到來的減半的擔憂,另一些原因與行業內股票發行的稀釋影響有關。

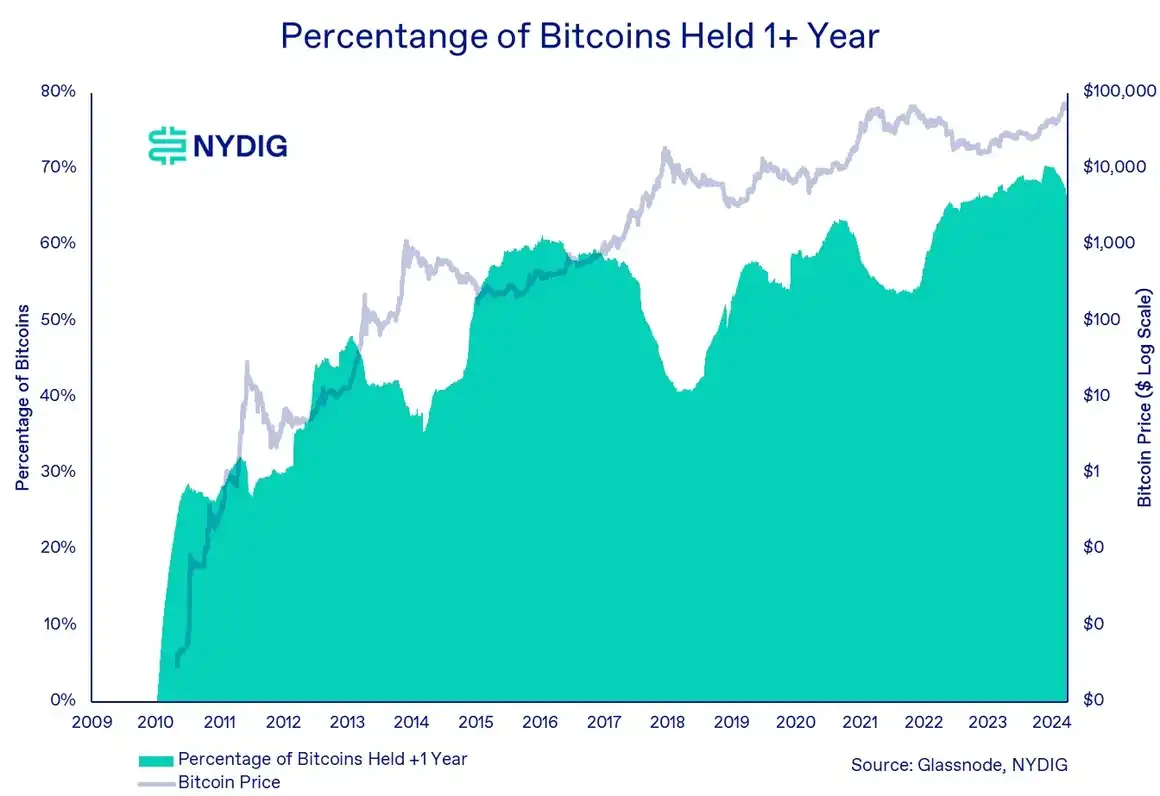

13)長期持有者轉移代幣的第一個跡象

我們分析的一個關鍵指標是比特幣的持有時間和持有一年或更長時間而不轉移的比例。這些數據為分析週期時間提供了寶貴的見解。當價格上漲時,長期持有者傾向於轉移他們的代幣,可能會出售,而在價格下跌時,長期投資者則持有代幣。

在一季度,我們觀察到持有一年多的比特幣百分比略有下降,這表明長期持有者開始轉移他們的比特幣。這一趨勢對於週期的持續來說是一個正面訊號,因為該比率尚未經歷前三個週期峰值所出現的顯著下降。

展望未來

1)第四次減半是下一個重大事件

即將到來的4 月20 日比特幣減半事件標誌著一個重要的里程碑,因為對礦工的區塊補貼將從6.25 BTC 減少到3.125 BTC。這項調整將使比特幣的每日產量減少一半,從 900 個比特幣減少到 450 個,這意味著每日供應量從 6,300 萬美元減少到 3,150 萬美元(以 70,000 美元/BTC 計算)。

產出減少對於收入嚴重依賴區塊補貼的礦商來說更為重要,但對交易者和投資者的影響相對有限。每日新增供應量減少 3,150 萬美元,僅佔全球現貨交易量的一小部分,全球現貨交易量每天達數十億美元。

就投資者興趣和價格變動而言,重點應放在需求方面。 ETF 的淨流入等近期趨勢凸顯了需求動態在影響比特幣價值方面日益重要。

雖然減半事件可能不會立即成為價格催化劑,但歷史數據表明,它在塑造比特幣價格週期方面發揮著至關重要的作用。通常情況下,減半前會有一個準備階段,隨後會在事後帶來可觀的回報。鑑於目前減半前的正面價格表現,投資者有理由對比特幣的未來潛力感到樂觀。

2) ETF 准入解鎖

預計未來市場將密切監測現貨 ETF 的資金進出情況。關於 ETF,我們收到的最頻繁的諮詢之一是,有關這些基金背後的投資者。根據我們的觀察,散戶投資者似乎是主要購買者,其次是註冊投資顧問(RIA)、家族辦公室和對沖基金。雖然機構投資公司負責創建這些 ETF,但它們通常不是購買者。

目前,經紀商可能會、也可能不會為經紀客戶提供這些 ETF 的存取權限。然而,顧問將它們添加到客戶的全權委託帳戶的潛力可能會帶來增量機會。此外,在為客戶建立的模型組合中包含配置項,可能會進一步提高這些 ETF 的吸引力和採納率。

3)以太坊ETF 和比特幣ETF 選擇權

隨著1 月份比特幣現貨ETF 的批准,人們對以太幣現貨ETF 的潛力感到興奮。基本上所有比特幣現貨 ETF 發起人都向 SEC 提交了現貨以太坊 ETF 申請,包括貝萊德 (BlackRock)、富達 (Fidelity) 和灰階 (Grayscale)。

不幸的是,儘管 CME 上已經有基於以太坊期貨交易的 ETF,但現貨 ETF 核准的可能性並不高。目前距離 SEC 第一個最終截止日期還有 5 週時間,我們看到 SEC 與發行人之間的會議為零。而在推出現貨比特幣 ETF 之前,我們看到發行人和監管機構至少舉行了 2 打會議。

我們一直在關注的另一個監管事項是批准或拒絕現貨 ETF 選擇權。許多交易所已提交 19b-4 來列出和交易各種 ETF 的選擇權。如果這些法案遵循其他 19b-4 的正常 240 天批准時限,那麼 9 月 21 日將是 SEC 回應的最終期限,SEC 可能會在此事上與 CFTC 合作。

我們認為選擇權核准不會對ETF 的資金流量或AUM 產生重大影響,但可能會改變交易量,並可能改變日內與淨值的價差,因為交易商對Delta 對沖的需求會增加。

WEEX唯客官網:www.weex.com

你也可以在 CMC| Coingecko|非小號|X(Twitter)| Youtube|Facebook|Linkedin,|微博 上關注我们,第一时间获取更多投資導航和福利活動!了解平台幣 WXT 最新資訊請訪問 WXT專區

在線諮詢:

WEEX唯客中文交流群:https://t.me/weex_group

WEEX唯客英文交流群:https://t.me/Weex_Global