作者:NYDIG 全球研究主管 Greg Cipolaro

本期內容:

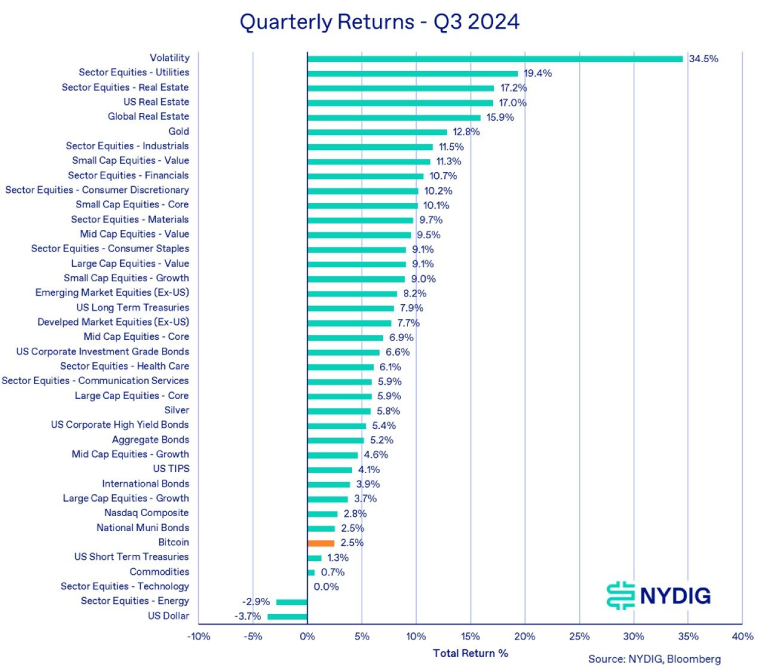

- 比特幣從 Q2 的跌勢中反彈,在季節性疲軟的 Q3 上漲了 2.5%。

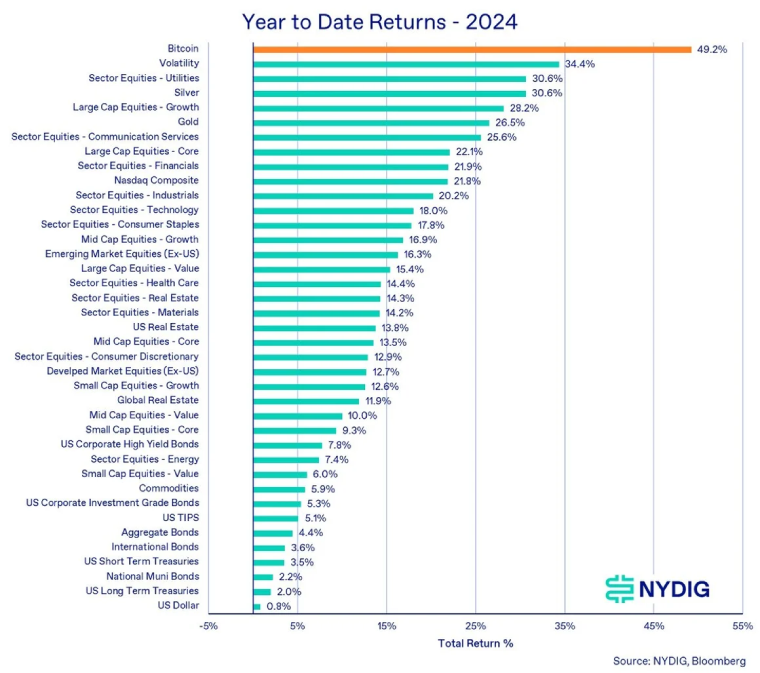

- 比特幣仍是今年表現最好的資產,年內上漲 49.2%。不過對於許多其他資產類別來說,2024 年也都是不錯的年份。

- 三季度,大型持有者出售或分發的情況出現,對比特幣造成了一定壓制。

- 現貨 ETFs 在第三季繼續增加比特幣持股,託管餘額增加了 43 億美元。

- 三季度,在 MicroStrategy 的帶領下,越來越多的上市公司繼續將比特幣添加到其資產負債表中。

- 有關紐約梅隆銀行 SAB 121 豁免的新聞在行業內的傳統金融參與者之間重新引發熱議。

- 美國大選是比特幣投資者關注的焦點,但無論哪位候選人獲勝,都會為加密產業帶來正面影響。

- 除了政府持股和 Mt GOX 最後的還款(這可能需要一些時間)外,大多數大型賣家的懸頂之壓已經過去了。

Q3 加密市場回顧

三季比特幣價格上漲,但交易仍處於區間波動

經過第二季的下跌之後,比特幣在第三季反彈,上漲 2.5%。儘管如此,我們將 3 月創歷史新高之後的大部分交易活動都視為區間波動。在過去 6 個月的大部分時間裡,比特幣都在 70,000 美元至 54,000 美元之間交易,未能做出決定性的方向選擇。

三季度,多起破產案得到解決(或接近解決),包括曠日持久的 Mt Gox 破產案,數十億美元的比特幣返還給了債權人。此外,美國政府和德國當局 (BKA,聯邦刑事警察局) 也是三季的知名賣家。雖然這些懸而未決的問題有時會拖累比特幣價格,但我們從交易活動中得出的結論是,對這些代幣可能進入市場的恐懼比實際拋售對市場的影響更大。

令比特幣投資者感到沮喪的是,由於較低的利率抵消了經濟衰退的擔憂,許多傳統資產類別在三季表現得更好。第三季傳統市場風格明顯輪換,多年來表現優異的科技股和大型成長股表現不如公用事業、房地產和小型價值股。黃金持續狂飆,創歷史新高。

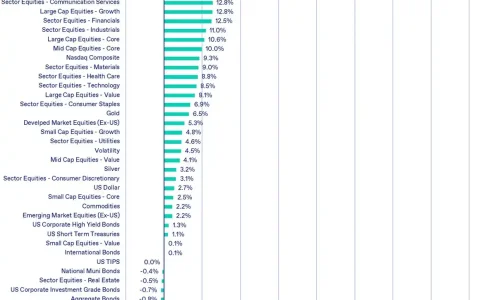

比特幣仍是 2024 年表現最佳資產

比特幣仍是 2024 年表現最好的資產(資產類別),但其領先優勢已縮小。今年波動性飆升(VIX 指數於 8 月觸及歷史上僅出現過 3 次的高點),其他資產類別(如貴金屬和某些股票行業)也緊追比特幣的表現。大多數資產類別再次迎來輝煌的一年。 2023 年,股票和貴金屬也獲得了可觀的回報,2024 年似乎要複製 2023 年的強勁。

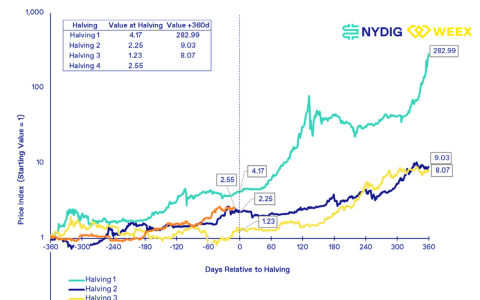

Q3 與典型季節性表現一致

第三季通常是比特幣表現最弱的季度(使用中位數回報——平均值受異常值影響),因此今年三季該資產的小幅上漲並不令人意外。比特幣通常在整個夏季都表現不佳,今年也不例外。然而,比特幣在 9 月卻一反常態實現了上漲,而 9 月通常是比特幣表現最弱的月份。

與股市上漲的相關性

第三季度,比特幣與美國股票的 90 天滾動相關性持續上升,截至第三季末為 0.46。儘管如此,最近的相關性仍然較低,這意味著比特幣為多元資產投資組合提供了顯著的多元化優勢。將比特幣視為「加槓桿的美股」是不正確的,因為其 90 天滾動相關性的長期平均值僅為 0.12。

註冊WEEX 交易所帳戶,簡單三步驟立領380 USDT 👉 立即註冊 🎁 🚀 WEEX App 下載

WEEX唯客官網:www.weex.com

你也可以在 CMC| Coingecko|非小號|X(Twitter)| Youtube|Facebook|Linkedin|微博 上關注我们,第一时间获取更多投資導航和福利活動!了解平台幣 WXT 最新資訊請訪問 WXT專區

在線諮詢:

WEEX唯客中文交流群:https://t.me/weex_group

WEEX唯客英文交流群:https://t.me/Weex_Global