XRP 價格強勢上漲,資金持續流入

隨著加密貨幣市場整體回暖,XRP 正呈現出明顯的看漲趨勢。根據鏈上數據與市場觀察平台的最新分析,XRP 在過去 24 小時內上漲 4.56%,近 7 日漲幅高達 21.2%,引發市場廣泛關注。多項關鍵技術與資金指標顯示,XRP 當前正處於潛在突破的關鍵時刻。

XRP近期动态:

某鯨8小時前向HyperLiquid存入584萬枚USDC,以2倍槓桿做多XRP

醫療科技上市公司Wellgistics Health將採用XRP作為資金儲備和即時支付基礎設施

數據:鯨魚過去1個月已買進超9億枚XRP

XRP技術面阻力極少,支撐區域明確

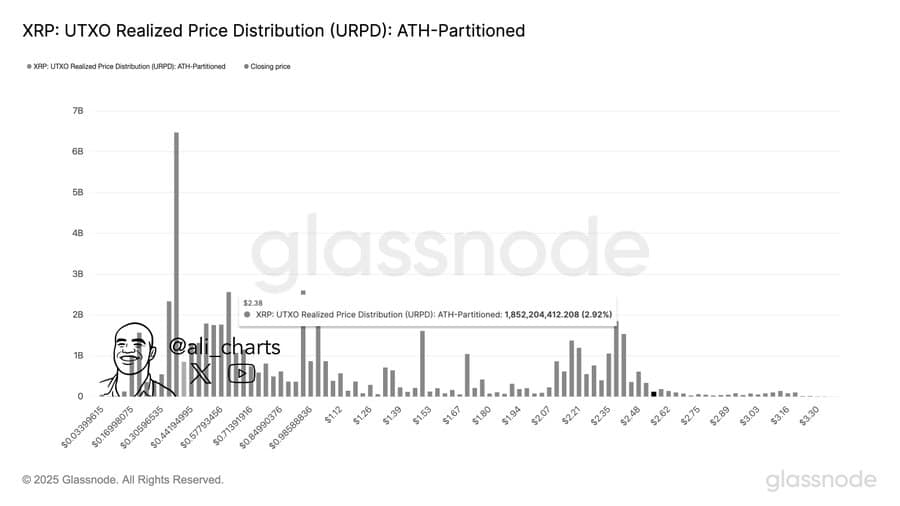

據 Coinotag 等數據機構指出,XRP 當前面對的阻力位極少,價格上方幾乎沒有明顯賣壓,意味著一旦多頭動能延續,XRP 有機會進入「無阻上升區」,為進一步突破創造條件。

與此同時,2.38 美元被視為關鍵支撐區,即便面對整體市場震盪,也可能為價格提供下行保護,有利於市場情緒穩定。

資金動能強勁,現貨與衍生品共振推升

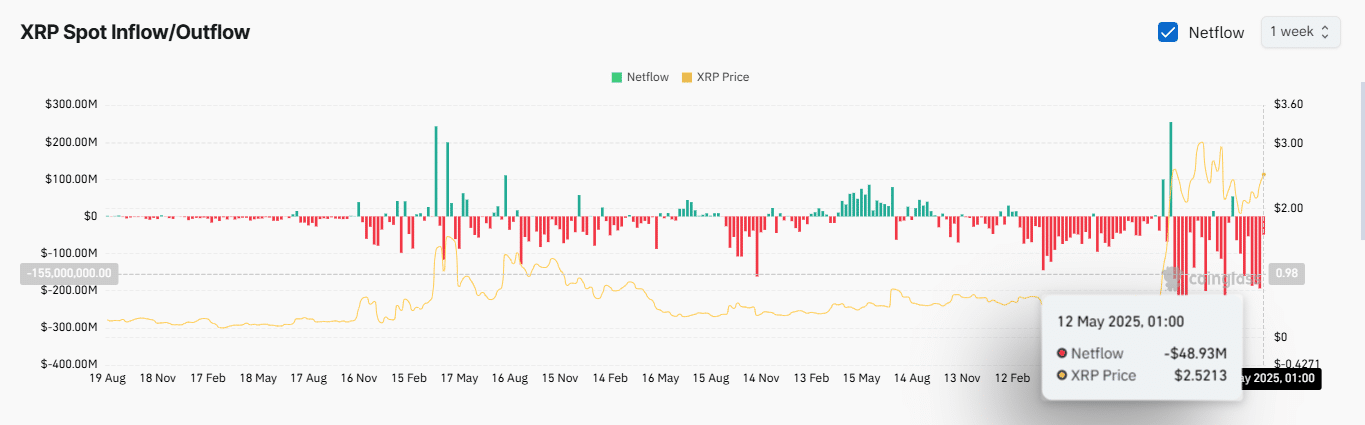

從資金流向來看,市場情緒正快速轉向樂觀。根據鏈上數據,過去一週已有超過 4,893 萬美元價值的 XRP 從中心化交易所提現至個人錢包,這種行為通常代表長線看漲,投資者傾向「買入並持有」。

衍生品市場方面也出現明顯升溫:

- 未平倉合約(Open Interest)增加 17.17%,總量達 55 億美元;

- 期權市場成交量成長 18.78%,達 103 萬美元;

- 加權資金費率為正值,表明多頭槓桿倉位主導市場。

這些訊號反映出機構與高淨值投資人對 XRP 後市仍持積極態度,市場整體風險偏好升高。

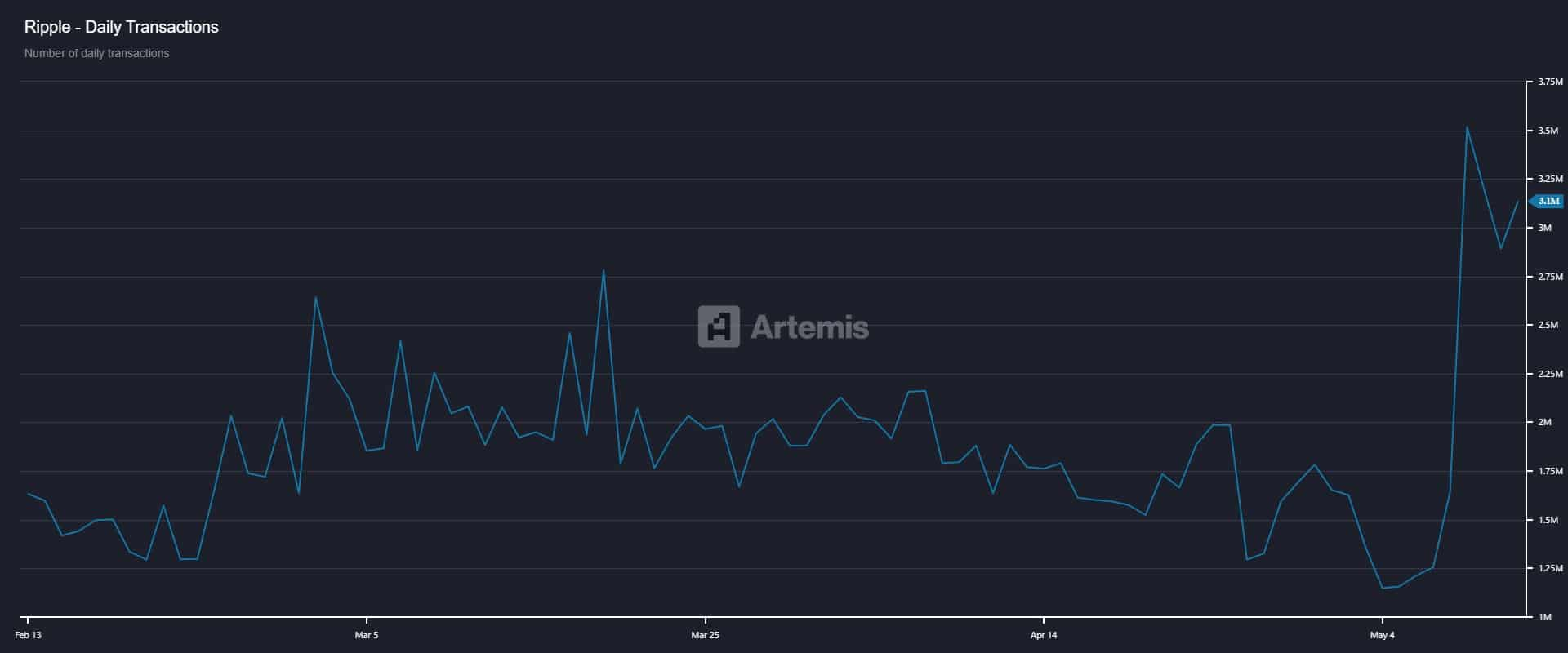

XRP的用戶活躍度仍待觀察,或成後續推升關鍵

儘管資金動能強勁,但鏈上用戶活躍度尚未完全恢復。每日活躍地址與交易量仍低於歷史高點,顯示散戶尚未大舉入場。若用戶參與度隨著價格上升而回升,XRP 將可能迎來第二波上漲動能,為市場注入新活力。

結語:XRP 正處上行「真空區」?投資人須密切關注三大指標

綜合技術面、資金面與市場行為觀察,XRP 當前處於一個「少阻力、高資金流入」的有利格局中。若鏈上活躍度逐步回升,XRP 有望開啟新一輪上漲趨勢。

建議投資者持續關注XRP以下三大要點:

- 短期內是否成功突破技術壓力區;

- 現貨與衍生品市場是否延續資金湧入;

- 鏈上活躍地址與交易量是否同步回升。

XRP 目前的市場格局,不僅是一波反彈,更可能是重塑其市場地位的轉捩點。對於尋求中線機會的投資者而言,現在或許正是關鍵觀察期。

WEEX唯客官網:www.weex.com

你也可以在 CMC| Coingecko|非小號|X(Twitter)|Youtube|Facebook|Linkedin|微博 上關注我们,第一时间获取更多投資導航和福利活動!了解平台幣 WXT 最新資訊請訪問 WXT專區

在線諮詢:

WEEX唯客中文交流群:https://t.me/weex_group

WEEX唯客英文交流群:https://t.me/Weex_Global