在Cardano提出2.25億美元(約合2.75億ADA)的重大預算撥款提案後,加密社群內部掀起激烈討論。該提案針對協議開發、零知識技術(ZK技術)及可擴展性戰略提供資金支持,目標是加速Cardano生態的擴張,但同時也引發對ADA幣價與通膨風險的擔憂。

ADA預算提案詳情:是賭一把還是拖累發展?

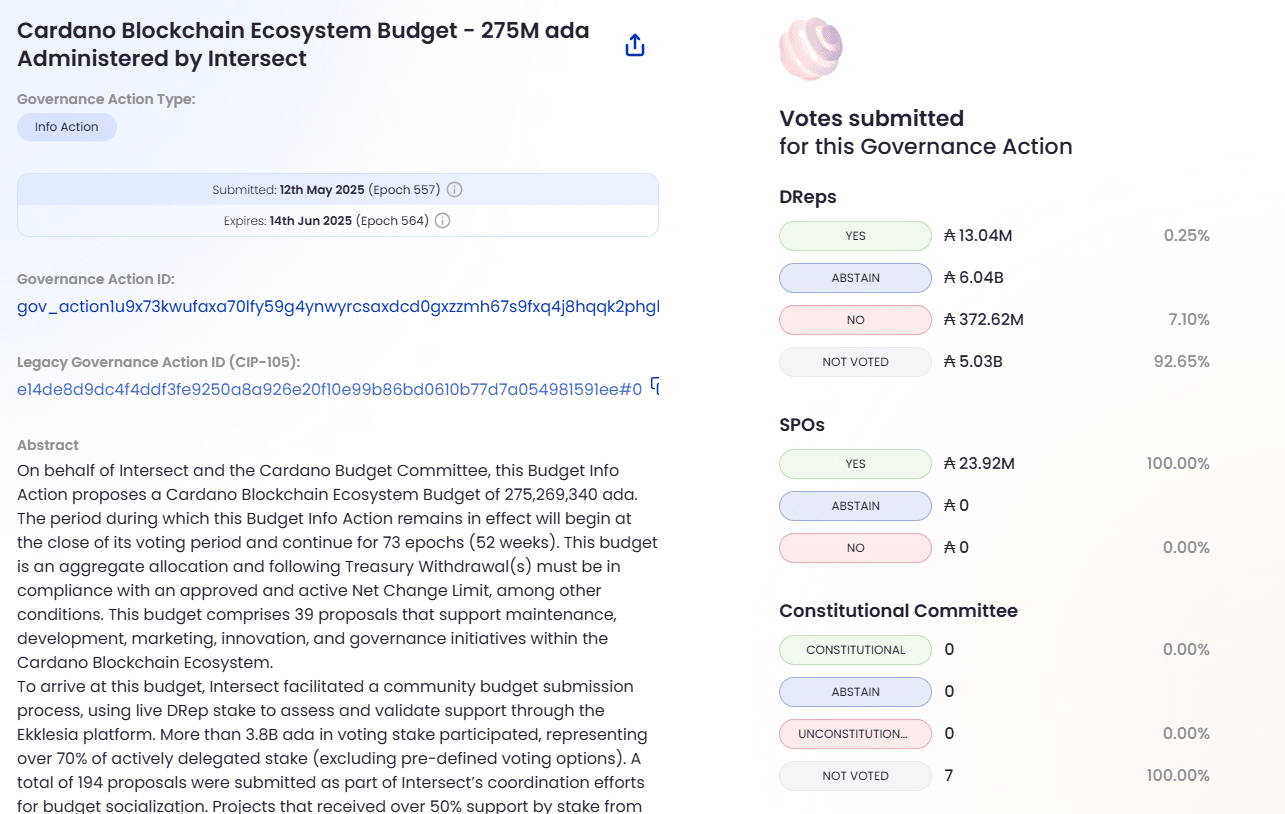

這項撥款計畫於2025年5月12日提交,預計由Cardano財政部撥款,涵蓋多個發展領域。然而,這筆資金要成功釋出,必須經由治理代表(DReps)與Intersect宪政委員會(ICC)投票通過。

截至目前,只有7%的DReps投下反對票,而高達92%尚未表態。投票將於6月14日結束。若要通過,需超過50%的DReps支持,並獲得ICC的最終批准。

ADA社群內部意見分歧

這筆鉅額預算在社群內部引起兩極反應。一位知名的大型ADA持有者(俗稱Cardano鯨魚)公開否決該提案,質疑資金濫用與通膨風險。他指出:「加密貨幣的核心在於通縮。比特幣的年增發率已低於1%,而ADA也已低於2%,在此背景下釋出大筆資金可能稀釋幣值。」

此外,他也批評提案中多個倡議被綁定為單一投票項目,可能導致部分高風險甚至欺詐性專案無法被個別審查。他表示:「我們所走的這條支出路線,是Cardano面臨的最大風險之一。」

然而,也有支持者主張撥款是生態成長的關鍵步驟。一位參與者引用CharlesHoskinson(卡爾達諾創辦人)的立場表示:「如果資金用得其所,對幣價造成的壓力將微乎其微。」他進一步強調,當前市場環境下需要大膽押注,否則Cardano將落後於其他競爭對手。

市場反應:ADA價格潛力正在醞釀

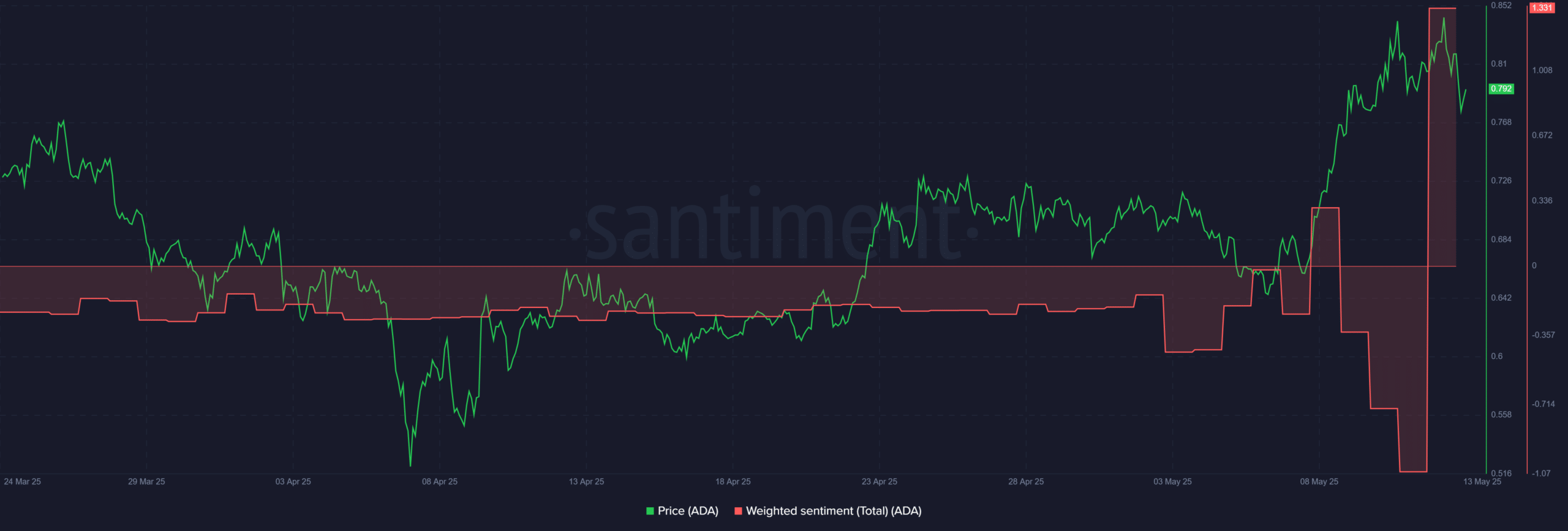

雖然治理分歧不斷,但ADA的市場表現並未受太大影響。根據鏈上數據,加權情緒正在轉為正向,顯示投資者對前景保持樂觀。

技術面來看,ADA正在嘗試突破自2025年初以來形成的下降趨勢線。如果0.80美元這一關鍵水平能夠成功轉為支撐,則ADA有望向0.90美元甚至1美元邁進,結束長期盤整格局。

ADA關鍵觀察指標包括:

- 支撐位:0.80美元(曾為2024年初高點)

- 阻力位:1.00美元心理關卡

- 投票結束時間:2025年6月14日

- DReps支持率是否突破50%門檻

結語:風險與機遇並存的治理轉折點

Cardano的2.25億美元預算提案不僅關乎資金分配,更是整個生態發展戰略的重大轉捩點。雖然支出過程可能帶來通膨風險,但同時也是推動創新與實用性應用落地的契機。

對投資者而言,密切關注6月投票結果與0.80美元支撐位的價格表現,將是判斷ADA是否進入新一輪上升週期的關鍵指標。

📌 ADA 經濟模型一覽|Cardano $ADA原生代幣結構

🔸 總供應量:450 億 ADA(固定上限,不增發)

🔸 當前流通量:約 350 億 ADA(佔總供應約 78%)

🔸 通脹模式:通過區塊獎勵逐步釋放,年增幅低於 2%

🔹 初始分配比例:

- 57.6%|公開銷售與早期支持者

- 11.5%|IOG、Emurgo、Cardano Foundation(核心團隊)

- 30.9%|用於質押獎勵與財政庫(Treasury)

🔸 質押參與度(2025 Q2):

- 超過 65% 流通 ADA 處於質押狀態

- 約 4,500 萬個錢包地址持有 ADA

- 前 100 名地址控制約 17%,集中度相對低

🔸 Cardano 財政庫現況:

- 擁有約 14 億 ADA(作為社群資金池)

- 用途包含治理資助、基礎設施建設與擴容項目

- 包含 2025 年爭議性的 2.25 億美元撥款計畫

🧠 投資者觀察重點:

ADA 經濟模型具備抗通膨設計,代幣分佈相對均衡,並結合高比例質押與去中心化治理機制,有助於穩定幣價、培育長期生態發展潛力。

WEEX唯客官網:www.weex.com

你也可以在 CMC| Coingecko|非小號|X(Twitter)|Youtube|Facebook|Linkedin|微博 上關注我们,第一时间获取更多投資導航和福利活動!了解平台幣 WXT 最新資訊請訪問 WXT專區

在線諮詢:

WEEX唯客中文交流群:https://t.me/weex_group

WEEX唯客英文交流群:https://t.me/Weex_Global