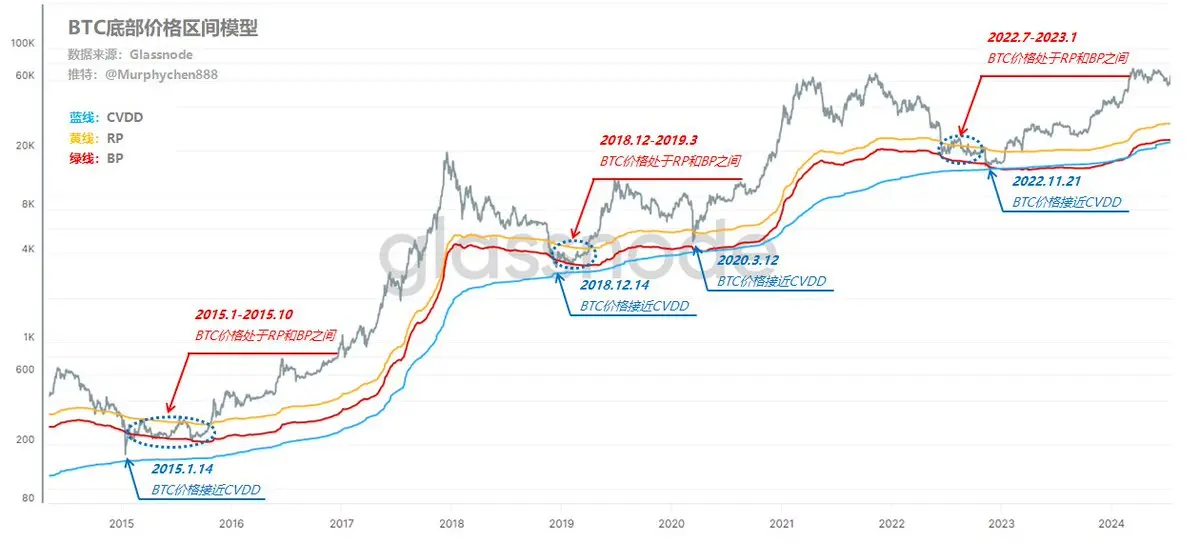

WEEX 唯客博客, 本期嘉賓:Murphy,鏈上數據研究者,Twitter@Murphychen888 *所有文字僅做分享,不構成任何投資建議。 TL;DR 關於交易員Murphy 交易的核心是「人」,一個人的經歷、背景、性格、資金屬性決定了TA交易策略的養成。 Murphy的交易策略是什麼? 1)資金體量和配置佔比:自有資金,90%配置主流幣(BTC、ETH、BNB),10%配置山寨 2)預期收益:200%-300% 3)可承受回撤: 對於主流幣(BTC、ETH、BNB),只看周期,不設止損,回調20%-30%很正常 對於山寨幣,跌破20%就止損 4)交易邏輯: 大周期擇時,即在一個大的周期中,在相對底部的價格區間買入,在相對高點的價格區間賣出,不做波段、合約和高頻交易 通過鏈上數據分析,即各類數據指標得出的確定性較高的結論,來指導交易 Murphy為什麼會形成這樣的交易策略? 1)交易經歷:Murphy在上個周期中沒有一個穩定的交易策略,在市場第一次漲到6萬3的時候開始逐漸賣出籌碼,後來價格突破新高到6萬9的時候,非常懊悔,並因為市場上的各種FOMO情緒感到焦慮。於是在2022年的時候,決定要找到一條在自己的認知範圍內,有據可依的交易策略,做到可以有效執行、可以複製、可以閉環,避免被情緒所干擾。 2)專業背景:在幣圈之前,Murphy在傳統金融行業做了許多年的市場營銷,工作中需要用數據來追蹤和調整各類營銷投放,這段經歷讓Murphy積累了對數據的敏感度,所以他在尋找交易策略的「有據可依」時,自然而然選擇了數據作為依據。 3)個人性格:Murphy的性格非常謹慎,追求高確定性,同時希望自己的交易策略是可以有效執行、可以複製、可以閉環,因此選擇了「大周期擇時」和「用數據分析指導交易」。 4)資金屬性:資金的屬性決定了資金周期,資金周期又決定了投資方法。Murphy的資金是自有資金,沒有槓桿,同時來自於上個周期的利潤,成本較低。 Murphy的交易策略適合什麼樣的人? 滿足兩個特點: 1)穩健型,追求高確定性,可以相對長期持有資產 2)趨勢交易者,倉位的絕大部分是主流幣 Murphy的交易故事 以行驗證的知才是真知,對於具體交易的復盤和回顧能夠更直觀地了解和學習交易策略的應用。 在這個周期中,Murphy通過什麼指標/數據來判斷抄底的時機? 主要有以下5個數據點: 1)CVDD, Cumulative Value-Days Destroyed, CVDD (USD) = ∑(CDD × price) / (days × 6,000,000) 當BTC從一位投資者轉移到另一位投資者時,交易不僅具有美元價值,而且會破壞與原始投資者持有代幣時間相關的時間價值。CVDD指數是由一個數學模型計算得出的數值,其分子部分是幣天銷毀指數,即CDD。比如說你持有兩個BTC三天時間,三天之後移動了,一移動,你的幣天銷毀的值就清零了,CVDD指數最大的特點就是從來不回撤,即每一天的CVDD數值都會比昨天的要高。由於歷史上BTC的價格從未有效跌破過CVDD數值,因此可以通過CVDD有效評估市場的底部價格。 2022年10月$BTC價格在19,000美元左右,當時CVDD大致是14,800美元。Murphy估算,如果此時抄底,BTC買入成本在2萬左右,同時對牛市的價格頂部保守預期為5萬美元,漲幅在預期之內,就決定抄底。 2)RP(Realized Price) 和BP(Balance Price) RP是不包含交易所的,大家在鏈上換手的平均成本;BP是除去了資金時間價值(資金用到其他用途比如存款等的收益)的BTC成本,反映了市場的公允價格。在熊市時,當 BTC的價格跌破了RP,在BP和RP的中間通道上下盤整時,是一個非常好的買入的節點。 3)PSIP(Person Supply in Profit) PSIP的本質是流通籌碼當中BTC盈利的籌碼的比例,當它小於50%的時候,說明半數以上的人在虧損,大多數情況都是熊市非常極端的底部。 4)LTH(Long Time Holder)的NUPL和MVPV NUPL 用不同的顏色來表示比特幣鏈上的虧損/獲利水平,當它成為紅色的時候,說明長期持有者都已經投降了(即以虧損價格賣出手上的籌碼),此時為市場低點,可買入。 MVRV考量的是BTC流通市值和已實現市值的比值。已實現市值的計算方法是把上一次所有移動的 BTC的價格進行加總,流通市值和已實現市值的差值就是未實現市值。當兩者的比值越大,表示市場的泡沫越大,也就越容易引起獲利的拋售,比值越小,表示被嚴重低估。現在普遍參考的數字是,MVRV大於3,賣出,小於1,買入。與此同時,在牛市上漲趨勢下的回調,看短期持有者的MVRV,而在熊市尋找底部,就要看長期持有者的MVRV,這裡的邏輯是,牛市中BTC的價格是由短期持有者來決定,熊市則是長期持有者。 5)礦工視角,以兩個數據為例 挖礦成本:可以通過不同的模型測算礦工的挖礦成本,市場價格越接近成本,說明到了階段性的底部,可以買入。具體的測算方法可以參考Murphy之前的推文: https://x.com/Murphychen888/status/1787506088373612741 https://x.com/Murphychen888/status/1750542582390935983 挖礦的脈衝指數:14天平均的出塊的時間間隔和目標的偏差(之所以是14天是因為14天是一次難度的調整期)。如果偏差是正值,說明有礦工已關機,這個時候也是可以買入的時機。 對於這幾個指標,Murphy也做了整理和說明,大家可以參考閱讀:https://x.com/Murphychen888/status/1814284223597187467 Murphy是如何積累到這些指標的? 分三步: 第一步,找到老師。學習市場上鏈上數據分析師分享的內容,理清邏輯后按照他們的演算法去實驗、測算,如果發現問題就自己調整參數。 第二步,積累、分類自己的指標庫。在Excel表格中按照名稱、來源、演算法、作用、分類(情緒類、趨勢類、判斷頂部的、判斷底部的,etc)等欄目記錄、追蹤指標,不斷優化迭代,然後就可以根據不同的情景使用不用的指標。 第三步,回測。通過回測不斷修正,提高指標的有效性。 Murphy有一句很經典的總結,宏觀主導預期,預期改變情緒,情緒又會影響供需關係,供需最後決定BTC的價格。通過鏈上數據的觀察和分析,找到數據背後所反映的,會影響供需關係的因素和邏輯,以此來判斷接下來可能會形成的趨勢,或者說可能會發生的這種周期的轉換,再結合其他的方法,比如說K線的技術分析等等,能夠得出確定性更高的結論,來指導交易的決策。但需要注意的是,再完美的指標也無法告訴精確的買入點位,只能在某個價格區間給出信號提示,當信號出現時,應該根據自己的風險承受能力,在做好倉位管理的前提下,果斷且堅決的去執行事先制定的策略。 這一輪牛市,Murphy會如何判斷「見頂」的時間? 1)從邏輯上來講: 在整個 BTC的周期裡面,供應端是長期持有者LTH,需求端是短期持有者STH。從熊市到牛市,是長期持有者不停地派發手上的籌碼給短期持有者的過程,之後牛市頂端到熊市的這段周期,就是短期持有者不停的割肉,把籌碼又還回去。當這一輪周期還沒有看到LTH有獲利出局或者獲利離場的行為的時候,就可以認為本輪周期還未走完,反過來,當長LTH已經開始賣了,或者賣得差不多了,就是可以「逃頂」的時候。 每一輪牛熊周期的轉換,短期持有者都會有兩次大規模的承接,第一次往往會出現在減半之前,原因主要是3點:第一,減半預期;第二,長時間熊市積累的情緒急需被釋放;第三,隨著行情回暖,有部分中長期籌碼會將籌碼派發給STH。 這輪周期第一次的承接則發生在BTC超過7萬的時候,時間點與前兩輪周期不一樣的主要原因是ETF的通過改變了整個周期的節奏,但是從數據層面看,第一次承接的籌碼不算多,所以接下來還會有一次更大規模的承接,承接發生的同時也是長期持有者派發籌碼,這兩個時間的發生點就是牛市周期的相對頂部區間了。但是這個頂部區間有可能是雙頂,也可能是三頂,但在價格上未必就是後面一次頂一定比前面一次高。 2)從指標上來講,可以參考的主要有以下2個: MVRV 當MVRV大於3的時候,就可以定好交易策略開始賣出。可以在MVRV數值從3逐漸增大又回落至3的過程中,以倒著的微笑曲線完成賣出。 URPD URPD是反映鏈上籌碼結構的數據,它能夠告訴我們在某一個價格區間裡面,有多少籌碼發生了換手。籌碼積累的越多,共識就越強,這個價格區間就會形成一個共識區間,然後產生阻力和粘性的效應。阻力是指從下面往上突破時,拋售會不那麼容易讓價格能夠突破這個區間,而粘性是指從上面往下跌破的時候,即使價格在短時間跌破了區間,在沒有形成大量的價格共識和換手的情況下,價格會很快再上漲回去。但單獨用URPD無法用來判斷頂部,當其他多項數據出現見頂信號的時候,可以用URPD來驗證數據的有效性。 關於URPD數據的詳細解釋說明,可以查看Murphy的這篇推文: https://x.com/Murphychen888/status/1753331946439217362 因此,結論是:頂部判斷會比底部判斷更複雜,要結合多項數據(而不是單一指標)綜合分析。但從「三線合一「指標看這個相對頂部區間大致會發生在2025年的3月到4月,但這並沒有客觀邏輯支持,還需要結合宏觀數據走一步看一步。參考前三輪周期,在見頂區域都會出現一個現象,就是MVRV高於3。 Murphy的指標會在什麼時候失效?自己設置的Stop Doing List又是什麼? 首先,它不是一個「精確的」指標,無法判斷非常短時間內的多空,或者漲跌的具體價格。 其次,無法用來分析山寨幣。因為BTC的特質是UTXO的結構,UTXO有時間戳的功能,可以記錄產生未花費交易輸出的時間點,以及這個時間點對應的BTC的美元價值,通過這兩個數據就可以變化出很多指標,而對於沒有UTXO結構的山寨幣來說,很多鏈上數據是沒有辦法統計到的。 Stop Doing List總共有5點: 1)停止僥倖心理。可以羨慕別人的暴富,但不要抱著「他行我也行」的僥倖心理隨意嘗試別人的賽道。 2)停止情緒化。幣圈裡觀點很多,噪音也很多,要冷靜地思考,客觀地去面對數據以及數據背後的邏輯,避免被噪音干擾。 3)停止頻繁交易。因為這是在自己能力圈之外的事情。 4)停止依賴單一的信息源。不以單一的指標來作為整套邏輯的結論。 5)停止還沒有研究就下決定。別人的觀點永遠只能用做借鑒,決策始終要依據自己的研究。 三、Murphy的【Must Read】 優秀交易員的成長,離不開持續的外部輸入,學習其他優秀的人,涉獵有借鑒意義的內容。我們也可以通過其他人的【Must Read】列表可以不斷積累、成長。 Murphy喜歡具備原創能力並且能夠持續輸出的博主。 中文: @Phyrex_Ni,倪大,解讀宏觀數據以及事件對於周期的影響 @Trader_S18,宏觀+K線分析行情 @qinbafrank,宏觀政經觀察,研究全球資本流動性 國外: 鏈上數據研究員 @CryptoCon_ @_Checkmatey_ @therationalroot @TechDev_52 沒有人可以100%的預測市場,但通過指標的積累和修正,可以讓自己贏的概率大一點,交易何嘗不是這樣。希望我們都能找到離確定性越來越近的方法,下期見。 對話記錄 FC 那我們就開始。其實邀請你的最佳時機應該是跌的比較多的時候,不過上周我們也聊過,你認為上周差不多也是跌到一個底部了。要不你先簡單介紹下自己? Murphy 我本身大學學的專業是廣告,機緣巧合,大學畢業以後,做了一段時間不多,後面就轉到了傳統的金融行業了。2005年的時候,我們有幾個小夥伴一起創業,做一個傳統的金融服務型的企業,我主要是負責市場營銷,所以說我本身的專業和一些工作的經驗,對數據會比較敏感,因為我以前工作當中一直要接觸一些營銷的數據,用戶的畫像或者用戶的需求之類的。2017年進入幣圈也是一個機緣巧合,因為那個時候國內的金融環境非常不好,從2015年的股市三連跌以後,其實我們也是在尋找一些新的方向。我在幣圈裡面應該算是老韭菜,除了第一輪周期,那個時候是小白,沒經歷過,後面的三輪周期,起起伏伏,裡面的這些辛酸淚我都經歷過。 2022年的時候著手研究鏈上數據,我發現我對這個數據非常有心得或者說敏感性。初衷是因為自己也是散戶,希望幫助自己找到一套可以有效執行,可以複製,能夠形成閉環的這樣一個投資的方法論。包括我寫推文,一開始的時候其實也沒有想到會像現在有這麼多小夥伴關注,我當時的初衷是希望把推特作為自己的一個成長日記,把一輪周期當中的每一個點點滴滴或者每一個自己研究的心得記錄下來,到下一輪周期的時候,我再去回看,當時的那些研究和這些心得,當時的體驗,我覺得一定是非常美妙的,但是現在就不是這樣了,因為有很多小夥伴關注了以後,我不僅要對自己負責,我還要對看我推文的小夥伴負責。這就是我的一個很簡單的背景介紹。 FC 你是營銷背景,其實咱倆還挺像的,我以前也負責市場和銷售,我跟BMAN認識是因為,他來幣圈之前做一個叫李教授的(公眾號),主要講營銷,我跟他一直開玩笑,我是他當時的優秀學員,我還有去過他的辦公室,那時候大家都沒聽過幣圈,後來我去了36KR。所以我想知道你說營銷跟跟數據有關,那你是做營銷的哪一塊呢?偏中台是嗎? Murphy 對。因為做營銷是為銷售服務,也是為客戶服務,所以說當時像SEO搜索引擎優化,還有一些廣告位的購買,基本上都是我們這個部門來負責的,我每天都會去後台去看一下,比如說點擊類的這種廣告,它的點擊轉化的轉換率,轉換的費用,包括這些用戶轉換的渠道(路徑),TA會通過哪一個網頁到哪個網頁,然後形成轉換了。最後就是用戶來我們這個客戶端客服進行對接,諮詢的時候他們會問一些什麼問題,他們的疑慮他們的顧慮在哪裡,他們的需求在哪裡,這些數據其實都是每天需要去分析的。其實最終我們還要測算出一個,我要投多少的廣告費,我要投多少的人力,把我的競價排名或者我的優化排名做到什麼程度以後,能夠給公司帶來什麼樣的實際的用戶轉換,一個具體的投入和產出比,其實所有的工作都是跟數據有關係。 另一方面,因為營銷它還有一個宣傳的問題,你跟一個下面的廣告公司或者設計公司,它怎麼樣來宣傳你的品牌,或者說介紹你的公司提供服務的優質性等等,這些東西其實都是我們來對接下面的供應商的,你必須要把這些要點,或者說要讓供應商來了解你自己本身,了解你的行業,了解你的公司背後的特質,所以說我現在所有做的(事情),包括推特上做的這些事情,跟我原來的工作還是挺像的,至少把原來工作上所積累的經驗和能力都能夠用得上。 FC 明白,這個挺有意思的。我挺喜歡先聊一下背景的,因為你今天很多決策跟過去的積累還是挺有關係的。剛才說到有效執行、閉環、可複製,這三個我理解它應該是你整個交易策略的一個基礎原則,這三個怎麼得出來的?為什麼是這三個? Murphy 首先就是有效執行,這個很重要。因為我之前發現,有很多的交易系統它是因人而異的,有些人可能對這樣的一套交易系統非常適合,但是用在我身上,我就覺得沒辦法去執行它,因為可能我會受到一些情緒上的干擾,或者數據來源性的干擾,總之我沒辦法去執行。 可複製的話,就是說我的這一套東西,比如說我講給我公司的小夥伴聽,或者我的一個朋友聽,他能夠延續我的整個一套交易思路,或者說一些投資的方法論,並且從中獲益。就是他能夠把我的整個一套交易模式可以複製到他自己身上,形成閉環。其實就很簡單了,因為我們所有的整套理論都必須得講出因果關係,你不能說你自己覺得應該是這樣,那就是這樣子的。所以我覺得這個是我整個投資方法上的三個最重要的點。 FC 明白,你剛才說有效執行裡面有些策略是不適合你的,之前你肯定也試過,比如合約或者什麼。那反過來講,你認為你是一個什麼樣性格的人?你在追求一個什麼樣的適合你的交易策略? Murphy 其實我覺得我的性格比較謹慎,比較內斂一些,就像我上次轉推你的推文說的那樣,我不是一個特別喜歡拋頭露面的人,其實每天在我的私信後台,經常會有一些項目方或者小夥伴邀請我去參加一些space,其實我都是比較委婉的拒絕了,所以對我自己來講,我的整個交易來講,我覺得我自己不擅長,也不適合做這種高頻交易,或者說這種合約的、多空博弈的交易,我更加喜歡是用時間去換空間,或者說是用一個我自己比較確定的數據來給出一個結論,去買。用通俗的方法講,當我買入了以後,哪怕它跌了,或者說我的預期不是這樣子的,比如說跌個20%或者30%,我晚上照樣能睡著覺,早上照樣該跟朋友出去玩就出去玩,不用天天盯著盤,我比較喜歡這樣的交易方式,是屬於我認為我自己可以有效執行的。有幾個我自己認為是可以參考的數據或者指標,出現這種信號,或者說出現介入點的時候,我就會去買入一部分的倉位,我一般會把倉位管理和我的資金的周期分配的相對是我自己比較舒服的一種環境當中,我覺得這個是有效執行。 FC 正好聊一下交易策略的問題,像你現在的交易策略,多大規模的資金可以容納?你目前的預期收益是什麼?你資金的周期又是什麼樣的?你接受的最大回撤是什麼?比如說跌了20%,你會怎麼做?是加倉還是減倉? Murphy 首先要說一點,其實對我們每個人來講,你的資金成本或者資金來源都是不同的,或者說你自己對投資的訴求也是不同的。對於我個人來說,因為我上一輪的投資有一定的獲利,有些了解我的小夥伴都知道,我們上一輪還做過挖礦,所以說我獲得BTC籌碼的成本相對比較便宜,大概也就是幾千美元的成本,到了上一輪逃頂以後,其實我有一部分的資金就出來了。因為當時有一個事情,幣安據傳它要關閉OTC的通道,以後可能要對接一個第三方的通道,我就覺得以後萬一幣安關了以後,我覺得出金會比較麻煩,所以出了一部分。我現在所留有的資金,其實對我來講是一個非常低成本,或者說零成本,(因為)完全利潤。說的最極端一點,哪怕這些所有的資金都歸零,它不影響我的生活。但是像有些小夥伴我們私下聊的時候,或者後台私信我的時候,據我了解,他們有些可能是生活上湊出來的資金,甚至是一些借貸出來的資金,或者說這些資金對他來講現在可能沒有太大的用處,但是過幾天或者過一段時間他就要用來結婚或者說是買房,這個資金屬性就不一樣了。你資金的屬性不一樣,就決定著你的投資方法不一樣,你的預期收益不一樣,你的資金周期也不一樣,所以說我只是從我自己的個人角度上講,我這樣的一個資金(情況),加上倉位管理和一個周期性的交易策略,我自己覺得很舒服,但是如果是別的小夥伴,你要結合你自己的情況,你自己的風險承受能力和你自己的資金成本來制定一個,讓你覺得很舒服的方法。 預期收益率其實對我來講還好,我在這輪熊市建倉的時候,給自己定的目標就是300%,就是200%~300%之間,其實現在已經遠超200%多了,300應該也有了,所以我覺得接下來這個周期,對我來講,即使這個牛市沒有我們預期的那麼高,可能我們預期有15萬12萬或者說10萬,假設沒有這麼高,其實8萬到9萬多我已經很滿意了,已經達到了我的預期收益率了,其他的小夥伴就要看具體入場的成本是多少。 可以接受的風險的這個,其實一直看我推文的小夥伴應該知道我從來不談,…