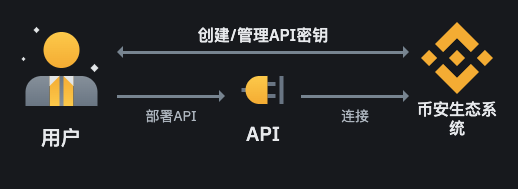

Binance幣安API

提供300多種數位貨幣及法幣的現貨、槓桿、合約與選擇權交易的API服務。 API交易提供多種程式語言的測試環境、API文件和程式碼範例,可滿足您的所有交易需求。

Binance幣安提供現貨交易、槓桿交易、閃兌、現貨演算法交易API,以及U本合約、幣本位合約、歐式選擇權、合約演算法交易各類API接口。

OKX歐易API

OKX歐易提供交易API(撮合交易、大宗交易、閃兌),資料API(市場資料、公開資料、交易大數據),以及投資與服務API接口(交易帳、資金帳、子帳、狀態)。

Bybit API

Coinbase AI

UPbit API

提供在 Upbit 新加坡、印尼和泰國使用 Open API 的指南和 API 參考文件。使用 Upbit Open API 可建立各種應用程式和程序。查看API指南

Bitget API

Bitget提供現貨交易、合約交易、跟單交易API介面。

Kraken API

Kucoin API

包括交易API(幣幣交易、槓桿交易、合約交易),資料API(市場數據、交易數據、公開數據、WebSocket),以及服務(資金、賬戶、子賬戶、狀態)

HTX API

Bitfinex API

Gate.io API

Gate API v4接口提供了現貨、槓桿、合約交易相關的操作,包括公共接口查詢市場行情,以及需要認證的私有接口, 實現基於API的自動交易。

實盤交易API 合約模擬交易API 合約實盤交易備選入口(只適用合約API)

WEEX唯客官網:www.weex.com

你也可以在 CMC| Coingecko|非小號|X(Twitter)|Youtube|Facebook|Linkedin|微博 上關注我们,第一时间获取更多投資導航和福利活動!了解平台幣 WXT 最新資訊請訪問 WXT專區

在線諮詢:

WEEX唯客中文交流群:https://t.me/weex_group

WEEX唯客英文交流群:https://t.me/Weex_Global