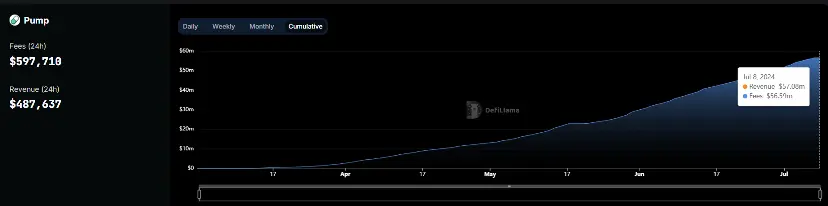

WEEX 唯客博客, 作者:Jader 1. 本輪到底誰在掙錢? 散戶意識覺醒,「反 VC,擁抱 Meme」 這輪牛市敘事以宏觀為主,整體沒有創新與突破。雖然比特幣價已經從 2 萬一路衝到了 7 萬(現在處於 5、6 萬美震蕩),但是山寨季久久沒有到來,讓整個市場依舊是叫苦連天。 散戶們爆發了「反 VC」風潮,認為 VC 和項目串通一氣,項目 FDV 拉到天價,然後「發幣即巔峰」,後續就是瀑布式下跌,由散戶來接盤。 為了反抗「VC 幣」,很多 KOL 開始大量發聲不為 VC 接盤,去擁抱更加公平的 Meme 幣(實際怎麼調整倉位的還有待考察)。 Pump.fun 等 Meme coin 發行平台收入已經超過了 57M、穩定幣在市值前 30 的 $Pepe,還有 $pizza、$Wif 等等數不 meme 也都大開大合的波動了一波。 VC 表面超高回報率背後被迫骨折 OTC 賣 Token,被套的死死的 VC 實際上也是弱勢群體,現在很多項目方 TGE 解鎖一般 2%-20%,然後開始每月的線性釋放,解鎖個 2 年。很多 VC 在 Pre-listing 輪投資的項目發幣以後價格就支撐不住了,無論是敘事過氣了還是護不住盤了,最後解鎖的一大部分代幣都不值錢了,折價 OTC,看似發幣時的巔峰賬面是個 100x 的案例,其實只有 VC 寫凈值資產報告的時候用得上,最終大概率就是僅僅收回成本甚至是虧損,有趣的是,有些掙錢的機構則是通過自己的二級部門買比特幣、買英偉達掙錢對沖一級的虧損。 市場的虛假繁榮下需要冷靜思考沉澱 與其說散戶是「反 VC」,倒不如說「反不賺錢」,尤其是於上一輪牛市山寨季進幣圈的人,這一輪遲遲未來的山寨季讓大家都很焦躁,本就不多的現金就等著通過山寨季翻身。 引用陳劍的一篇長推中的一句話:「其實我覺得現在真的是一個非常畸形的虛假繁榮市場,一方面是全民抵制 VC 幣,另一方面是我接觸的大量 VC 朋友都整天叫苦連天賺不到錢,項目方和投資人因為被鎖倉都打骨折(我甚至真見到 1 折賣的)想辦法 OTC 賣幣找人接盤。」沒有新敘事的市場,完全由比特幣現貨 ETF 的監管利好促進的這次牛市。 Web3 的散戶和 VC 應該冷靜給下來思考自己的生存之道。 從散戶角度來想,Meme 提供了情緒價值,讓用戶的情緒能夠以數字的形式等到了展示,冷靜下來,基本沒有任何實用價值得到 Meme 幣,大概率又是幾個 KOL 和做市商做強庄的盤子,最後落得一地雞毛。投資的回報如果最後換成年化收益率、5 年收益率、10 年收益率,你一個百倍 Case 搭配上數不盡的歸零和合約爆倉,最後可能也就是盈虧平衡,大概率跑不過比特幣 / 以太坊。 一些進幣圈更早的一些幣圈老人,像一些比較資深得到礦工、以太坊信仰者、DeFi 精英,本身倉位 70%、80% 就是「比特幣 + 以太坊 + 藍籌 DeFi+Solana 等 tier2 公鏈」構成,同時無論是牛市熊市堅決定投,早在這輪熊牛轉換的過程中掙到了穩定且豐厚的回報率。 從 VC 和項目方的角度來想,需要重新思考一下估值的定價邏輯。 發幣和股票上市在機制上是有非常多相似的地方,但是二者項目所處的階段是不同的。傳統公司 IPO 是在公司成熟且完善,經營穩定情況下發生的,而 Web3 項目方發幣往往是項目有高速發展的預兆或者潛力的時候,這導致大家對於未來的預期極高,產生了空有高估值,沒有內容和生態的情況,延伸成為 VC 會去砸盤的動機,將未來價值提前變現。VC 拋售出貨是與項目方成長相悖的,VC 應該是陪伴項目方長期成長,幣價上漲雙方獲利。 VC 和機構應該有自己領先於市場的認知,在一個項目方前期到了發幣的階段,一起承受一個低估值、低流通性的現狀,通過時間將自己的認知變現,儘可能保證手裡代幣的總值不變的情況下出貨,維繫與項目方的關係,就像 a16z 到現在還死拿著 Uni 一樣,大家一起成長。 再說說鎖倉期,關於鎖倉期一直覺得有些不太合理,鎖倉本質上主要是為了穩定市場,防止價格大幅波動,保護普通投資者利益,以及激勵團隊和流動性提供者長期參與項目生態。參考傳統金融 IPO 之後,或者是基金募集后都有一個月到半年做的鎖倉期。 Web3 鎖倉期本身出發點是為了不讓機構砸盤。可是,哪怕沒有機構砸盤,也會有 Launch pad、空投、ICO、IEO 這種可以提前獲得代幣的手段,擼毛黨、打金公會的挖買提本身就讓市場發幣的一瞬間就要接受拋壓。作為 VC 投資方,如果對於項目方足夠 Bullish 的情況下,甚至應該一二級聯動,手裡的幣拿住(被動被鎖住),同時以低價格去吸市場上的籌碼,而不是和散戶一樣去著急拋售自己手裡的代幣,好像是燙手山芋一樣。很多 VC 都缺乏投后管理,單純為了財務回報去投資,這和有內幕消息、能夠早期拿到籌碼的散戶有什麼區別。VC 本身就應該和散戶處於不同的視角看項目,結果帶頭和散戶一起跑,已經不是多少的事情了,是不合情理了!能不讓散戶產生厭惡的厭惡額度情緒么。 項目方也不用著急去把大量資金用於做前期的營銷、做市、運營,或者為了迎合市場去不斷消耗資本去做 PMF,換市場喜歡的敘事,都沒想清楚要做什麼是最容易暴斃的。而是回到產品本身去探索能夠長期可持續的商業模式,像 DeFi 項目 Compound 早期是點對池,但是 V3 版本以及未來的規劃,能夠看出它相比流動性,更注重絕對的安全性,於是將點對池的借貸又回歸成了點對點,單資產抵押 + 資抵押資產隔離。 一定要記住,幣圈的蛋糕是有限的,圈子裡大部分掙錢的人都是精明、冷血、殘忍的,真正掙到錢大部分不會在互聯網上張揚。 2. DeFi 是一劑良藥還是一劑毒藥 那散戶在市場如此魚龍混雜的情況下該做什麼好呢?散戶把 Web3 當作一個金融產品而不是一個情緒輸出口或者賭場,那 DeFi 或許是一個不錯的選擇。DeFi 作為金融產品,相對無風險的情況下去獲得一個 5% 的 APR 還是非常輕鬆的,例如,Aave 上做 LP,還不算你去通過加槓桿借貸套娃。稍微加一點風險做到 10%-20% 的 APR 也是很有可能的。這個年化收益率或許就應該可以和散戶炒一年土狗或者買 VC 幣更加穩定,尤其是在現在這個大餅二餅或許短期不再會大幅度增長的階段。 DeFi 自 2019 年興起以來,行業呈現爆髮式增長,其在區塊鏈技術上的應用從最初的借貸、穩定幣,拓展到保險、預言機等,覆蓋了傳統金融的各個方面,金融賦能時代正在悄然來臨。 從 2020 年中旬開始的 DeFi Summer 以後,DeFi 作為最重要的創新,這輪牛市目前表現平平,連新聞都沒多少。除了 Curve 創始人的大爆倉以外,也沒有太多的奇聞異事。 傳統項目 Pendle 作為本輪牛市 DeFi 一枝獨秀,主要源於它機制上為積分加槓桿,趕上了 Eigenlayer 等 LRT 賽道的積分敘事,這是一劑毒藥,讓大家覺得 DeFi 也要成為金鏟子的假象,有了過高的預期。Pendle 初衷或許應該是 PT 為用戶帶來類似於固定收益、零息債券一樣的金融產品,然後大家的注意力都被極具誘惑力的積分槓桿所吸引,PT 基本沒有需求。Pendle 也為此專門搞了自己的 Points Market,當時代幣價格飛漲。 但隨著大量 LRT 池子的資產到期,加上積分變成了大資本巨鯨的遊戲,散戶的交互收益甚微,Pendle 的 TVL 與代幣價格雙雙腰斬。不得不感慨 Pendle 的幣價和過山車一樣。 根據 DeFiLlama 的數據,收益率交易協議 Pendle 的鎖定總價值(TVL)在短短一周內暴跌 45%,從 62 億美元降至 35 億美元。 這種急劇下跌發生在包括以太坊在內的幾個流動性重新活躍的市場。etherFi 的 eETH、Renzo 的 ezETH、Puffer 的 pufETH、Kelp 的 rsETH 和 Swell 的 rswETH 於 6 月 27 日到期。這些市場都到 Maturity 了,用戶贖回他們的主要投資,導致大量資本同時擠兌。Pendle 首席執行官 TN Lee 對外說明,大量的 LRT 池於 6 月 27 日到期,總額接近 40 億美元,孫哥一人就贖回了 2.93 億美元的代幣。 用戶在被項目方不斷 PUA 弄積分以後,也終於厭倦了。 3. DeFi 本輪的創新 Pendle 雖然 LRT 熱潮以後 TVL 腰斬,但實際上為提供了一種新得設計思路,創造新得資產類別。 類似於 Derebit,原本幣圈沒有期權,Derebit 創造了期權系統和平台,在 BTC 和 ETH 期權市場中佔據約 90% 的市場份額,成為了和主流交易所一樣巨頭的存在。 Pendle 則是將金融衍生品市場中的利率互換加入進來。PT 讓用戶獲得穩定收益,同時 YT 讓用戶獲得更高的天花板,用戶根據需求隨時調整。 傳統金融中利率互換(Interest Rate Swap)是一種金融衍生工具,涉及兩個交易方交換一系列的利息支付,通常是一個浮動利率支付與一個固定利率支付的交換。傳統公司一般是兩個主體之間的利率互換,舉幾個例子: 1. 利率互換允許公司和金融機構管理和對沖利率風險。例如,一個企業可以通過利率互換將其浮動利率貸款轉變為固定利率貸款,從而避免利率波動帶來的不確定性。 2. 成本節約:通過利率互換,企業可以利用自身的信用狀況獲得更有利的貸款條件。例如,一個擁有良好信用評級的公司可以借入固定利率貸款,然後通過互換將其轉化為浮動利率貸款,從而獲得更低的融資成本。 3. 資產負債管理:金融機構可以利用利率互換來匹配其資產和負債的利率特徵,優化其資產負債表。例如,銀行可以通過利率互換將其長期固定利率資產轉變為浮動利率資產,以更好地匹配其浮動利率負債(也就是 Pendle 的原型)。 Pendle 的一個問題就是用戶對於 PT 這種類似於零息證券、固定收益的興趣不大,這不是 Pendle 的問題,是整個 Web3 的文化,不喜歡沒有波動的。但這不妨礙未來可以暢想一下 Bonus、積分、meme 都可能成為一個利率交易平台,上一個給新項目就激勵 pendle。 Ethena 也算是這輪牛市的一個驚喜,把「期權策略」引入了 DeFi,Ethena 是一種結構化票據(Structured Notes),既持有 stETH 的多頭倉位(從而間接持有 ETH 的多頭倉位),又在主要的中心化交易所通過永續合約做空 ETH,對沖多頭倉位的風險。這種對沖策略使得 Ethena 的價格(對美元)相對穩定。 對用戶而言,這意味著在 ETH 價格上漲時,他們可以從三個方面獲得收益:stETH 的質押收益、ETH 價格上漲帶來的收益,以及永續合約做空獲得的費率收益。與此同時生成的 USDe 可以用來參與其他各種交易。然而,在 ETH 價格下跌時,整體收益可能會降低,甚至變為負值。為此,Ethena 團隊購買了保險以應對極端情況,儘管如此,在 ETH 大幅下跌時,仍存在風險——做空的費率成本可能急劇增加,甚至出現沒有足夠的對手盤,直至進入死亡螺旋的情況。 對於利率分離 + 利率互換是非常迷人的一個交易市場,我也在不斷尋找新的利率分離或者利率互換相關的項目,在這個過程中,看到了一個非常好玩的創新項目就是 Doubler。 前幾天 Doubler 的空投活動開始了,已經有很多圍繞給出了交互方式與策略,在此我們就不多贅,主要想從產品本身進行討論。 Doubler 在設計理念上和 Pendle 的設計理念有些類似,通過將資產拆成大比重和小比重,然後大比重設計低風險低收益玩法(Pendle 的 PT 就像零息債券、固定收益類產品),小比重設計高風險高收益玩法(YT 就像天然開了合約一樣),大比重部分的存在會為小比重分擔風險。最終達「合約的收益,現貨的風險」的效果。核心的思路就是每一個池子都是一群人抱團抄底,拉低資產均價,抱團取暖,等待反彈,然後每個版本根據不同的情況尋找合適的分潤方式。 Doubler Lite 是一個資產收益權分離協議,通過廣義馬丁格爾策略獲取外部收益,並根據收益權的代幣化來分配協議的盈虧。Doubler Lite 的目標是通過創新的解決方案為資產提供風險對沖和收益優化,並為二級交易者提供基於收益權的另類交易資產。 馬丁策略通過在價格下跌時持續買入低成本資產來降低平均成本,這是一個池子用戶共同承擔風險的舉措,並在價格反彈時使池子獲得利潤。 例:用戶 A 在 3000 美元時買入 1ETH 存入池中。當 ETH 跌至 2000 美元時,用戶 B 買入 2ETH 存入。此時池中有 3ETH,總值 7000 美元,平均成本 2333 美元。當 ETH 價格回升至 2334 美元以上時,池子就開始盈利。 和 Pendle 類似在 Doubler Lite 中,對於每個投入到池子的資產,協議將成本的所有權和收益的所有權分離為成本 Tokens 和收益 Tokens。代表成本所有權的 Token 是以美元計價的 C Token,代表收益的 E Token 是 10x Token。這讓我們想到了 Pendle 的 PT 和 YT。 二者的博弈點也是接近的,Pendle 的 YT 和 Doubler 的 E Token + 10x Token。池子共享利潤,風險厭惡者用戶提前將利潤在一定讓利的前提下分享給風險愛好者去博一個更高的收益。 但是與 Pendle 不同的是,Doubler 的底層資產是能夠讓用戶一起分攤成本,也就是把用戶綁定的操作。與馬丁策略的出發點不同,能夠感受到 Doubler 希望大家能夠一起掙錢,站在統一戰線上,無論是散戶還是鯨魚、Pos 還是 Pow、Risk lover 和 Risk aversion 都能夠參與,大家一起去抗風險,分收益,而不是將收益多少的權力完全交給項目方。但是目前產品還是處於一個初期階段,只要項目有各種策略能夠進行套利,就難免會有大額收益往少數人手裡進行分配,而不是公平分配,相信未來也會有更多產品去往公平分配、按勞分配去發展。 相比於大風險大波動的期貨產品,Doubler 很像一個期權產品,運用好了就能享受「現貨的風險,合約的收益」。 現在在 Arb 上發行以太坊的池子,在以太坊現貨 ETF+ 美國大選 + 降息多重 BUff 疊滿的情況下,相信對於很多 Bullish 以太坊的用戶來說,比較值得參與進來,E token 拿住等以太坊大漲,也是為資金量較小的散戶加一個比較保險的槓桿的好機會。 當然每個 DeFi 也都有不得不面對的風險。 和 Pendle、Ethena 一樣,Doubler 是一個周期性極強的產品。熊市大家一起扛,牛市一起賺錢。如果迎來一個長期的牛市,產品會變得稍微有一些雞肋。就像受益於積分熱潮的 Pendle,在 LRT 到期以後,TVL、幣價雙雙腰斬。 周期性的問題或許可以牛市發 Meme 等「中性資產 + 長尾資產」池子,熊市則以主流資產為主。 DeFi 最優的產品或許還是需要大道至簡,像 uni 的 lp 是自己調區間,compound、aave 是 ctoken 和 atoken 的生息,一個是 c 價值上升,一個是 a 數量增加,然後 lido、roecket pool 更無腦。這些都是很容易理解的產品,用戶操作非常簡單。pendle 火了主要是因為 yt 帶來的積分額外收益火的,LRT staking 到期以後,直接 tvl 腰斬了,用戶根本不在乎 PT 的價值。 Doubler 產品作為一個分為 3 部走的產品(C E 10x),還是過於複雜。如果想要真正吸引用戶要麼是足夠穩定且高的收益,要麼就是極致高的收益。 前看起來依舊是一個很複雜的產品,這也是現在很多 DeFi 衍生品的問題,創新的同時不可避免的增加使用難度和玩法,而每增加一次難度意味著可觸達用戶的減少,像 1inch 作為聚合器就是一個正面的例子,將複雜的借貸和 Swap,進行聚合和簡化,讓用戶有更好的體驗。也可以參考 Ethena 作為嵌入另一個協議,然後往公平分潤的思路去發展,讓用戶能夠不用去考慮底層邏輯。 4. 總結與未來展望 突然想到 Blast,給交互人的收益和給巨鯨大額 Staking 的收益出現了倒掛,那些純做 Staking 不做交互的反而沒有多少收益,雖然被很多大佬罵的很慘,但是讓人嚮往回到早期不同資金體量的用戶都有自己賺錢方式,百花齊放的時代。 CZ 曾經說過「Decentralization is not a goal; it』s a means to an end. The end goal is more freedom, more choices, more resilience, and more ways to achieve fairness and equality.」 (譯文:去中心化不是目標;它是一種達到目的的手段。最終目標是更多的自由,更多的選擇,更多的韌性,以及更多實現公平和平等的方法) 感覺 DeFi 在去中心化上算是少有堅守去中心化的理念,為用戶帶來更多自由的一個賽道,也是非常值得去 Bullish 的一個賽道。更多通過 DeFi 產生的新金融資產,或許就是下個千百億級別的賽道的開端。 WEEX唯客交易所官網:weex.com